Как мошенники крадут деньги с ваших банковских карт: 11 главных схем

Риску финансового мошенничества подвержен примерно каждый четвертый владелец банковских карт. Как правило, злоумышленники используют методы социальной инженерии, и россияне переводят им деньги и выдают персональные данные добровольно. Forbes рассказывает об 11 распространенных способах, которыми пользуются мошенники

В июле эксперты НАФИ выяснили, что каждый четвертый держатель банковских карт в России может стать жертвой мошенников: 27% респондентов оказались в зоне риска, так как готовы сообщить посторонним CVV-код своей карты и срок ее действия. Чуть меньше трети владельцев карт в том или ином виде сталкивались с попытками мошенничества.

Мошенники продолжают совершенствовать свои методы, признала в конце июня глава ЦБ Эльвира Набиуллина. «Жулики во все времена были креативными. И технологии, к сожалению, только расширяют их возможности вводить граждан в заблуждение. Это и фишинговые сайты, и звонки из так называемых служб безопасности банков, фальшивые страницы банков и даже Банка России в соцсетях, где якобы разыгрываются призы или выплачиваются компенсации, и так далее», — перечисляла глава регулятора. По словам Набиуллиной, около 70% операций, которые делаются без согласия клиента, совершаются с использованием социальной инженерии. «И тогда банк ничего не нарушает, потому что человек сам передает пароли, все персональные данные мошенникам в руки», — сказала она.

Forbes рассказывает об 11 распространенных и актуальных схемах, которые используют мошенники для вывода денег с банковских карт и получения персональных данных.

Ложная помощь с возвратом средств за авиабилеты и гостиницы

«Мошенники активно используют любые информационные поводы и громкие события, — рассказывает замруководителя лаборатории компьютерной криминалистики и исследования вредоносного кода Group-IB Сергей Никитин. — В этом году активно используют тему коронавируса».

В частности, после закрытия границ мошенники начали звонить людям и предлагать свои услуги по возврату денег за купленные билеты и бронь отелей. О таком способе в мае предупреждал ВТБ. Мошенники используют в своих целях новый способ возврата денег за билеты с помощью ваучеров, которым уже пользуются многие авиакомпании. Пассажир оформляет ваучер, и деньги, потраченные на билет, зачисляются на специальный депозит в его личном кабинете на сайте авиаперевозчика или агрегатора. Мошенники звонят пассажирам, представляются сотрудниками авиакомпании и предлагают купить у них ваучер. Для этого они просят сообщить данные банковской карты для списания оговоренной суммы, а также код из полученного после этого СМС от банка.

«Ложные» льготы и пособия от государства или кредитные каникулы

Еще один «коронавирусный» способ мошенничества. Человеку могут позвонить якобы из банка и сообщить, что ему положена финансовая поддержка в связи с резкой потерей доходов, кредитные каникулы, рассрочки и т.д. Для их оформления звонящие просят сообщить данные банковских карт. Если владелец карты называет реквизиты банковской карты, срок ее действия и CVV-код, то мошенники уже могут совершать онлайн-покупки от его имени.

«Фальшивые» пособия на детей

В июне Почта-банк сообщил о способе мошенничества, связанном с выплатами «антикризисных» пособий на детей. Мошенники создают фейковые интернет-сайты, имитирующие портал госуслуг и якобы посвященные выплате пособий для семей с детьми. Внешне они либо полностью копируют официальный портал, либо очень на него похожи, говорилось в релизе банка. На таких сайтах мошенники просят ввести данные о номере банковского счета.

Сообщения о попытке войти в мобильный банк и привязать к карте другой номер телефона

Мошенники связываются с владельцем карты и сообщают, что некто пытается привязать карту к другому номеру телефона. Для идентификации личности владельцу карты предлагается сообщить ее данные. После этого мошенники проводят с карты перевод, клиенту приходит код подтверждения от банка, который он тоже сообщает мошенникам — также для «идентификации». Узнав код, злоумышленники могут перевести деньги на другую карту.

Мошенничество с помощью сервиса для предпринимателей

Мошенники нашли лазейку в сервисе Сбербанка по дистанционному резервированию расчетного счета для индивидуальных предпринимателей. Злоумышленники представляются по телефону сотрудниками службы безопасности Сбербанка и сообщают клиенту о попытке несанкционированной операции по его счетам. Они предлагают открыть резервный счет в банке и пройти верификацию. Для этого просят предоставить данные карты. Когда клиент начинает сомневаться и отказывается раскрыть данные, мошенники заполняют анкету на сервисе по дистанционному резервированию расчетного счета, и тогда потенциальной жертве мошенника приходит реальная СМС с кодом подтверждения операции с номера Сбербанка 900.

На сайте Сбербанка перечислены и другие случаи мошенничества:

«Лотерея» от Сбербанка

Мошенники по телефону предлагают поучаствовать в лотерее от Сбербанка, для которой надо пройти опрос на сайте. Участникам «лотереи» обещают крупную сумму. Естественно, госбанк лотереи не проводит, а сайт фишинговый. На нем для подтверждения карты потенциальную жертву мошенников просят перечислить 150 рублей. «Вы отправляете деньги, а потом не можете связаться с мошенниками», — пишет банк.

«Брокерские или дилерские услуги»

Мошенники представляются сотрудниками брокерской или дилерской компании. Они предлагают инвестировать деньги с гарантией высокого дохода. Человек в итоге соглашается открыть счет и самостоятельно переводит деньги мошенникам. Еще один вариант, на который указывает Сбербанк, — мошенники предлагают зарегистрироваться на сайте бинарных опционов, после пополнения баланса человек получает уведомления о получении «бонусных» доходов. Чтобы их вывести, нужно внести на счет дополнительную сумму, в итоге эти деньги вернуть невозможно, пишет банк.

Звонки с похожих номеров

«Злоумышленники могут поменять одну цифру в номере, которую вы не заметите и подумаете, что это банковский номер», — предупреждает Сбербанк. Мошенники будут просить полные данные карты, CVV- или CVC-код, код из СМС или пароли от онлайн-банка, и объяснять это тем, что пытаются предотвратить подозрительную операцию.

«Перевод по ошибке»

Мошенники могут прислать СМС, подделанное под банковское сообщение об операции, затем с другого номера приходит сообщение с просьбой вернуть деньги, так как перевод якобы совершен по ошибке.

Предложения установить программу удаленного доступа

Злоумышленники представляются сотрудниками банка и под разными предлогами могут предлагать установить на смартфон программу для удаленного управления. Например, мошенники могут говорить, что это спасет клиента от несанкционированного снятия денег. Далее человек скачивает по ссылке «специальный антивирус» или «программу для удаленной помощи». «Самое опасное заключается в том, что злоумышленник видит экран смартфона, — рассказывает Сергей Никитин из Group-IB. — Если это Android, то он может управлять этим смартфоном, если IOS, то просто видеть экран. Фишка здесь в том, что далее мошенники инициируют операцию по переводу средств со счета, и человеку приходит код, который сразу высвечивается на экране».

Об оригинальном применении этого способа в мае сообщал ВТБ. Весной из-за кризиса и пандемии резко выросло количество безработных, и тема вакансий стала особенно актуальной. Банк приводил пример вакансии тестировщика мобильных приложений для кандидатов без опыта работы. В процессе «тестирования» кандидата просили установить программы удаленного доступа к компьютеру или смартфону. В итоге мошенники получали доступ к банковским приложениям клиента.

Поход к банкомату для «спасения денег»

Этот вариант менее распространен, но хорошо действует на пожилых граждан. Злоумышленники уговаривают человека идти к банкомату и набирать в нем определенную последовательность команд. Обычно мошенники тревожным тоном сообщают, что деньги пытаются украсть и их нужно немедленно перевести на «страховой счет». Владельцу карты диктуют, какие кнопки нужно нажимать, и человек переводит деньги либо на номер телефона, либо на чужую карту.

Как себя защитить

Личные данные человека злоумышленники могут узнать через социальные сети и из утечек, в том числе клиентских баз банков. Часто в таких базах есть даже паспортные данные человека, информация о балансе, последних операциях и т.д. Также существует возможность узнать имя владельца чужой карты по ее номеру, попробовав выполнить платеж на нее, говорит Сергей Никитин из Group-IB .

11 типичных и новых схем мошенничества с нашими банковскими счетами

В прошлом году мошенники совершили более полумиллиона незаконных операций с использованием электронных средств платежа и украли 6,42 миллиарда рублей — об этом говорится в отчете Банка России. Конфиденциальную информацию преступники получали напрямую от людей с помощью различных психологических уловок — обман или злоупотребление доверием. Люди сами сообщали полные реквизиты своих карт, в том числе CVV / СVC-код, пароли и коды из СМС.

Ежегодно компания BI.ZONE и эксперты Сбербанка готовят аналитическое исследование «Threat Zone: не дожидаясь бури», которое освещает ключевые тренды кибератак и их влияние на мировую экономику и бизнес. Под угрозой находятся не только корпорации, но и частные лица. По этому исследованию, 90 процентов случаев мошенничества с банковскими счетами выполняется с помощью методов социальной инженерии. 90 процентов атак на счета с использованием социальной инженерии происходит с помощью телефонных звонков. Половина хищений совершается через мобильное приложение.

Социальная инженерия — это метод манипуляции мыслями и поступками людей. Он базируется на психологических особенностях личности и закономерностях человеческого мышления. Одной из сфер применения социальной инженерии является получение закрытой ценной информации.

Основные схемы, которые используют мошенники

1. Социальные выплаты

Мошенники пользуются состоянием обеспокоенности людей в связи с потерей дохода из-за пандемии. Они представляются работниками Пенсионного фонда, Роспотребнадзора и других государственных структур, сообщают о положенной социальной выплате или материальной помощи, таким образом вынуждают предоставить информацию о карте, кодах, паролях из СМС, персональных данных. Особенно легко таким образом обманывают людей пожилого возраста.

2. Продажа в интернете

Человек размещает объявление о продаже товара. Мошенники звонят и узнают данные карты продавца под предлогом необходимости совершить перевод за товар. Далее они списывают деньги с карты, узнав у продавца код подтверждения — якобы система его запрашивает для подтверждения транзакции.

Другой вариант этой схемы — использование подложного сервиса «Безопасная сделка» в интернете. Схема выглядит так: создается полная копия сайта и размещается на домене, похожем, например, на домен SafeCrow. Если человек не проверит написание URL в адресной строке, то примет мошеннический сайт за настоящий, проведет через него оплату и потеряет деньги. Еще один вариант: после создания сделки на подлинном ресурсе мошенники направляют в почту жертве письмо с указанием реквизитов для оплаты на QIWI-кошелек или другой сервис.

3. Копирование данных

Используются устройства, считывающие информацию с магнитной полосы / чипа банковской карты при ее использовании в банкоматах. Специальные «клавиатуры» устанавливают поверх клавиатур настоящих банкоматов и считывают конфиденциальные данные, включая ПИН-код. Далее мошенники делают поддельную карту и списывают с нее деньги.

4. Игра на бирже

Потенциальной жертве по электронной почте приходит письмо с предложением заработать на инвестициях. Она связывается с лжеброкерами и переводит им деньги для игры на бирже. Сумма на «брокерском счете» начинает быстро расти, что мотивирует жертву продолжать «играть», а когда она решает вывести средства, оказывается, что для этого нужно заплатить дополнительную комиссию. После второго перевода на ее счет мошенники пропадают.

5. Программы удаленного доступа

Жертве поступает звонок от «службы безопасности банка». Мошенники сообщают, что на устройстве клиента обнаружен вирус, необходимо скачать антивирус и запустить проверку гаджета. Во время сканирования устройства, сообщают мошенники, его нельзя использовать, так как вирус может серьезно повредить данные и открыть доступ злоумышленникам к конфиденциальной информации. На самом деле клиент скачивает программу удаленного доступа, а во время «сканирования» преступники получают доступ к мобильному банку и выводят средства клиента.

6. Безопасный счет

И здесь человеку звонит «служба безопасности банка». Ему сообщают об утечке данных через недобросовестных сотрудников организации, мол, проводится внутренняя проверка. Предлагают снять деньги через безопасный банкомат банка-партнера и перевести их на специальный страховочный счет. Или же предлагают сразу перевести деньги на счет. Мошенники предупреждают, что банк не несет ответственность за сохранность денежных средств по условиям обслуживания клиентского счета, если оперативно не предпринять предложенные ими меры.

7. Автоматическая голосовая служба банка

По телефону от имени сотрудника банка клиенту банка сообщают, что зафиксирован вход в личный кабинет из другого города или страны и произведены подозрительные операции со счетом, например, многократный перевод небольших сумм денег. Он, разумеется, отрицает свою причастность к этим операциям. Тогда мошенник просит назвать номер карты для идентификации и сообщает, что сейчас поступит код по СМС, но его никому нельзя называть, — таким образом вызывает доверие жертвы. После этого переключаются на «голосовую службу». Клиент доверяет голосу автоинформатора и вводит код в тональном режиме. Мошенники меняют пароль и логин в его личном кабинете и выводят деньги.

8. «Кроличья нора»

Многоходовочка. На первом этапе мошенники заманивают жертв объявлением о проведении конкурса, акции или опроса с внушительным призовым фондом от имени известных людей, используя поддельные аккаунты. Генерируется индивидуальная ссылка. После перехода по ней жертва проходит опрос и должна поделиться результатами с подписчиками в социальных сетях — так мошенники обеспечивают приток трафика на свои сайты. Также они запрашивают адрес электронной почты, позднее его используют для рассылки писем с фишинговыми ссылками и вирусами.

Затем всем прошедшим опрос приходят электронные письма или сообщения в мессенджере, в которых предлагается принять участие в новом опросе или викторине за вознаграждение. Чтобы жертва не передумала и не покинула сайт, ей угрожают потерей денег, ссылаясь на несуществующий документ, согласно которому, если в течение суток пользователь не пройдет новый опрос и не получит деньги, вся сумма якобы вернется организаторам. «На холодную», то есть на неподготовленных людей, такие письма не действуют, но жертвы уже участвовали в опросе, сделали репост и указали адрес своей электронной почты, поэтому в большинстве случаев соглашаются с новым предложением. В конце опроса жертве под разными предлогами предлагают перевести определенную сумму денег. Это может быть комиссионный сбор или налог. Введенные в заблуждение люди отдают в руки мошенников свои деньги и персональные данные, поскольку в процессе опроса указывают конфиденциальную информацию о себе, включая реквизиты банковских карт.

9. Двойной обман

9 апреля 2022 года Group-IB — компания, специализирующаяся на предотвращении кибератак, сообщила о распространении новой волны мошенничества. Уже пострадавшим от таких фокусов людям предлагают получить компенсацию того ущерба, но вместо этого людей обманывают вновь — списывают деньги со счетов и похищают данные банковских карт. Злоумышленники представляются сотрудниками несуществующих организаций — Международной службы «Единый центр возвратов», «Национального Лотерейного Содружества», «Центра финансовой защиты» и других. Чтобы втереться в доверие, мошенники используют публикации в фейковых СМИ о тех, кто якобы обратился в организацию и без проблем получил возврат средств.

10. Забывчивый клиент

Мошенник стоит у банкомата и якобы производит какие-то операции по карте, поджидая жертву. Как только в очередь за ним становится другой человек, мошенник уходит и «забывает» карту в банкомате. Будущая жертва обнаруживает ее, окликает владельца и передает ему забытую карту. После проверки баланса обнаруживается «пропажа средств» и начинается скандал. Появляется свидетель, который подтверждает версию «пострадавшего». Вместе они начинают угрожать жертве полицией, аргументируя тем, что на карте остались отпечатки его пальцев. Пострадавший под давлением и угрозой потенциальных неприятностей с полицией сдается и соглашается отдать деньги, которые он не брал.

11. СМС с номера 900

15 июля этого года ТАСС опубликовал новость о том, что мошенники научились отправлять потенциальным жертвам СМС-сообщения с официального номера Сбербанка. Злоумышленник под видом сотрудника службы безопасности звонит клиенту Сбербанка, сообщает о серии неудачных попыток входа в интернет-банк и предлагает открыть резервный счет, чтобы перевести туда деньги и таким образом обезопасить их от несанкционированного доступа. Для этого он просит назвать данные банковской карты. Если клиент отказывается сообщать их, в ход идет другой способ убеждения — мошенник предлагает направить клиенту СМС-сообщение с номера 900 для «дистанционного резервирования счета» с кодом подтверждения номера.

Такую возможность мошенничества ТАСС подтвердили в колл-центре кредитной организации. Но пресс-служба Сбербанка в ответ на запрос редакции «Инде» опровергла эту информацию: мошеннические сообщения и звонки с номера 900 невозможны. В 2019 году Сбербанк, сообщает пресс-служба, провел большую работу с операторами связи, в результате которой техническая возможность таких действий исключена.

Самые распространенные способы мошенничества с банковскими картами. Важно знать каждому владельцу!

Несмотря на то, что банки уверяют своих клиентов в надёжности и безопасности использования пластиковых карт, мошенники находят новые способы незаконного списания средств. По данным ЦБ РФ за 2018 год злоумышленники вывели с карточных счетов 1,3 миллиарда рублей, что в 1,5 раза превышает аналогичный показатель за предыдущий период. В данной публикации собраны распространённые схемы мошенничества с банковскими картами, зная которые, можно предотвратить хищение средств со своего счёта.

Виды мошенничества с банковскими картами

Обмануть или взломать банковскую систему безопасности достаточно сложно, поэтому преступники стараются любыми способами выманить информацию о карте у самого держателя. Для достижения своей цели они используют все доступные ресурсы — телефон, интернет-сайты, онлайн-банк, мобильный банк и прочие каналы.

По телефону

Данный вид мошенничества имеет множество вариаций, которые объединяет то, что владельцу карты звонят с незнакомого номера и под любым предлогом просят сообщить её реквизиты. В большинстве случаев злоумышленники используют следующие схемы:

– Выигрыш в лотерею. Преступник представляется менеджером известной компании и сообщает, что клиент стал победителем розыгрыша. Для получения вознаграждения необходимо срочно выслать реквизиты своей банковской карты.

-Звонок из службы безопасности банка. Фальшивый «сотрудник» извещает клиента о том, что его карту пытались взломать и просит уточнить данные для исправления ситуации.

Телефонные мошенники всегда говорят уверенно, имеют хорошо поставленный голос, а на любой вопрос клиента имеют заранее подготовленный ответ.

Через СМС

Эта схема имеет много общего с предыдущим способом. Разница заключается в том, что ложная информация приходит в тексте СМС-сообщения. Рассылка осуществляется с незнакомого номера, но мошенники подписываются известной компанией.

Распространённый пример подобных фейковых сообщений: «Ваша карта заблокирована. Перезвоните по номеру +7926 ХХХХХХХ. Ваш Сбербанк.» Если клиент не реагирует, то преступники могут прислать повторное СМС с угрозой взыскания штрафа или комиссии. Перезвонившего просят сообщить данные карты, провести манипуляции в банкомате или интернет-банке.

Через мобильный банк

Услуга «Мобильный банк» позволяет совершать операции с помощью СМС-команд. Чтобы перевести средства другому клиенту, достаточно отправить сообщение на короткий номер банка с того телефона, который привязан к карте. Мошенники используют данную опцию в следующих случаях:

– Телефон был утерян владельцем. До момента блокировки SIM-карты любой человек может списать деньги с карточки с помощью СМС-команд, перечень которых размещён на сайте любого банка.

-Клиент отказался от услуг конкретного сотового оператора и не отключил мобильный банк. В этом случае номер телефона попадёт в руки нового абонента, который может оказаться мошенником и списывать деньги посредством СМС-команд.

Благодаря использованию мобильного банка злоумышленник также легко вычислит, в какой организации владелец телефона открыл карту.

Мошенничество с переводом денег на карту

Преступники не всегда преследуют цель узнать реквизиты карты. Самый простой способ незаконного обогащения — это убедить клиента в том, что он должен перевести деньги самостоятельно. Злоумышленники предлагают приобрести товары по выгодной цене и требуют перечисления аванса или всей суммы.

Некоторые мошенники выступают в роли фиктивных компаний, которые предлагают удалённую работу в интернете с хорошим заработком. Соискателю необходимо лишь подтвердить серьёзность своих намерений и перевести определённую сумму на счёт или карту работодателя.

Распространённой схемой аферистов также является «помощь родным». Данный способ чаще всего применяется в отношении пожилых людей, которым звонят и сообщают о том, что их близкие попали в беду. Мошенники представляются сотрудниками правоохранительных органов или медицинскими работниками. Они настоятельно требуют перевести деньги, угрожая необратимыми последствиями для жизни и здоровья близких.

Через банкомат

В этом случае для хищения средств преступники используют такие способы, как:

– Скимминг. На банкомат устанавливается специальное оборудование, которое представляет собой накладку на клавиатуру и скиммер (вставляется в картоприёмник и позволяет считать данные магнитной полосы). С помощью полученных сведений мошенники изготавливают дубликат карточки и снимают с неё все средства.

– Траппинг. Относительно новый вид мошенничества с банковскими картами, который заключается в том, что преступники вставляют в картридер кусок пластика с прорезью в центре. Клиент вводит карточку в банкомат, она попадает в прорезь и остаётся в устройстве. После этого подходит злоумышленник, якобы тоже побывавший в такой ситуации, и советует ввести ПИН-код. Когда это не помогает, клиент уходит, а преступник извлекает карточку с помощью заранее подготовленных инструментов.

Мошенники, объединённые в организованные преступные группы, действуют более масштабно и создают целые поддельные банкоматы.

Мошенничество на Авито

Данная процедура проводится следующим образом:

– Мошенник звонит автору объявления о продаже чего-либо и представляется заинтересованным покупателем.

– Продавец сообщает злоумышленнику номер своей карты для перевода средств в счёт оплаты товара.

– Фиктивный покупатель входит в интернет-банк по номеру карточки и списывает деньги со всех счетов. Для доступа требуется одноразовый СМС-пароль, который мошенник с помощью различных уловок выманивает у продавца.

Последний этап может отличаться в зависимости от цели преступника. Некоторые хотят узнать конфиденциальные реквизиты карты, другие — просят провести определённые манипуляции через банкомат якобы для подтверждения платежа. В банкомате клиент под руководством мошенника подключает к своей карте посторонний номер телефона, после чего злоумышленник получает доступ к личному кабинету и мобильному банку.

Махинации с банковскими картами через интернет

Такой вид мошенничества называется фишинг. Аферисты создают поддельный сайт популярного интернет-магазина или онлайн-банка, который внешне похож на оригинал, а его URL-адрес отличается от подлинного одним символом. Для оплаты покупки или входа в систему пользователь вводит на фиктивной странице конфиденциальные данные, которые попадают в руки злоумышленников.

Ссылки на фишинговый сайт под видом акций и спецпредложений мошенники отправляют клиентам на электронную почту, в онлайн-мессенджеры или социальные сети.

Кража банковской карты

Некоторые преступники не хотят использовать изощрённые способы мошенничества, а предпочитают просто украсть карточку. Одни злоумышленники делают это открыто, угрожая жизни и здоровью владельца, другие — дежурят возле банкоматов и забирают потерянные карты.

В большинстве случаев устройство возвращает пластик с задержкой. Клиент не дожидается и уходит или, получив наличные, вовсе забывает о карте. После этого мошенник может беспрепятственно её забрать и использовать в своих целях.

Другие способы

Помимо описанного выше, третьи лица воруют деньги с карт при помощи вирусного программного обеспечения. Вредоносная программа под видом полезного приложения устанавливается на компьютер, планшет или смартфон клиента. Её основное предназначение — украсть данные карты или перенаправить пользователя на фишинговый сайт.

Другой популярный вид мошенничества — сговор с сотрудниками банка или предприятий торговли. Кассир может зафиксировать данные карты (например, провести её через скиммер) и передать их посторонним лицам.

Как мошенники снимают деньги с банковской карты?

Способ незаконного вывода средств с карты зависит от того, какой информацией завладел злоумышленник. Основные варианты получения выгоды следующие:

– Если карта считана через скиммер, то жулики изготавливают её дубликат. ПИН-код вычисляется благодаря использованию накладки на банкомат или скрытой камеры на устройстве.

– Зная только номер карточки, преступники проводят процедуру регистрации в онлайн-банке. Остаётся только обманным путём узнать у владельца одноразовый пароль. После входа в систему аферисты переводят на свои счета средства не только с карт, но и со всех вкладов клиента.

– Если мошенник знает реквизиты карты (номер, срок действия и код безопасности), то её можно использовать для оплаты в интернет-магазинах, которые не требуют СМС-подтверждения (например, AliExpress).

Одним из способов списания средств также выступает опция «Мобильный банк».

Самые распространённые схемы мошенничества в 2022 году

В связи с развитием новых технологий меняются и виды краж с банковских карт. В 2022 году с фактами мошенничества всё чаще сталкиваются владельцы пластика с опцией бесконтактных платежей.

Для проведения оплаты по такой карте достаточно приложить её к терминалу. Ввод ПИН-кода не требуется если сумма не превышает 1 000 рублей. При этом количество расходных транзакций не ограничено.

Чтобы получить деньги, мошеннику даже не понадобится воровать карту у клиента. Если в общественном транспорте поднести устройство к сумке или карману владельца, то средства спишутся. Для этих целей мошенники изготавливают самодельные переносные считыватели или используют банковские терминалы, оформленные по фиктивным документам.

Также в текущем году злоумышленники продолжают активно использовать фишинг в социальных сетях и онлайн-мессенджерах. Наибольшую выгоду мошенникам приносят махинации через Авито, с помощью которых они получают доступ в онлайн-банк.

Куда обращаться в случае хищения средств?

После выявления факта незаконного списания денег с карты необходимо срочно её заблокировать и обратиться в ближайшее отделение банка-эмитента. Дальнейшая процедура включает следующие этапы:

– Клиент пишет заявление о несогласии с конкретной расходной операцией.

– Банк проводит служебное расследование по факту хищения средств.

– В установленные сроки (до 30 дней) владелец карточки уведомляется о решении.

Банк может вернуть деньги только в том случае, если пользователь не нарушал правила безопасности, то есть добровольно не сообщал конфиденциальную информацию третьим лицам.

Независимо от решения эмитента, владелец карточки имеет право обратиться в правоохранительные органы и написать заявление о краже денег.

Советы специалистов по защите своей карты

Чтобы обезопасить себя от действий мошенников, необходимо придерживаться следующих рекомендаций:

– не сообщать конфиденциальные данные карты третьим лицам (срок, CVV-код и ПИН-код);

– подключить услугу СМС-уведомлений для контроля за счётом;

– ПИН-код хранить отдельно от карточки и прикрывать рукой клавиатуру банкомата или терминала в момент его ввода; установить расходные лимиты в интернет-банке или мобильном приложении;

– никогда никому не сообщать код из СМС для подтверждения операции, которую клиент не совершал (сотрудники банка не вправе запрашивать данную информацию);

– немедленно блокировать карту в случае утраты, кражи или захвата её банкоматом, а также при утере телефона с привязанным номером.

Ежедневно злоумышленники изобретают новые способы хищения средств с банковских карт, поэтому невозможно предугадать все сценарии развития событий. Однако при соблюдении указанных элементарных мер безопасности любой пользователь сможет предотвратить нанесение ущерба от действий мошенников.

Основные способы мошенничества с картами в 2022 году

Какие способы кардинга наиболее популярны, что делать, если мошенники узнали данные вашей банковской карты, как обезопасить себя от хищения и каковы шансы вернуть средства — в материале “Ъ”.

Фото: Ирина Бужор, Коммерсантъ / купить фото

Фото: Ирина Бужор, Коммерсантъ / купить фото

Самые распространенные способы хищения средств с банковских карт (кардинга) основаны на психологических методах убеждения, обмана или запугивания клиентов. По данным российского Центробанка, среди всех атак более 80% приходится на связанные с социальной инженерией. Наиболее популярен среди мошенников телефонный фишинг — так называют процесс выманивания персональных данных у банковских клиентов.

Как работают мошенники

- Представляясь банковскими сотрудниками («службой безопасности» или «службой финансового мониторинга»), сообщают о подозрительной активности и предлагают продиктовать данные карты , чтобы банк принял меры по защите средств.

- Убеждают перевести деньги на отдельный счет якобы для их защиты, сделать это можно онлайн либо сняв деньги в банкомате — в этом случае клиенту даже могут заказать до него такси.

- Просят установить специальное программное обеспечение для «защиты средств» , с помощью которого мошенники могут украсть данные карты и оформить предодобренный кредит, после чего вывести средства.

- С начала пандемии мошенники активно эксплуатируют тему коронавируса , будь то «бесплатная» диагностика, медицинская помощь, пособия, компенсации, возврат средств за авиабилеты и другие предлоги, конечной целью которых является перевод денег.

- Сообщают пожилым людям о положенных выплатах от имени сотрудников Пенсионного фонда, в этом случае узнать номер банковской карты и другие данные им нужно якобы для перечисления денег. В некоторых случаях злоумышленники предлагают перевести деньги на сторонний счет для уплаты госпошлины за будущую компенсацию.

Важно! Не стоит сообщать третьим лицам данные карты, в том числе четырехзначный PIN-код и трехзначный CVC-код, указанный на обороте. При звонках от мошенников могут отображаться реальные номера банковских телефонов. Они могут представляться также полицейскими или работниками бюро кредитных историй.

По статистике около четверти владельцев карт готовы раскрыть посторонним трехзначный код безопасности, а также срок действия карты и код из СМС-сообщения (3DSecure), которые сообщать нельзя.

По последним данным Центробанка, за первое полугодие 2022 года было заблокировано почти 10 тыс. телефонов мошенников — почти в четыре раза больше, чем за аналогичный период 2019-го.

Почтовый фишинг, соцсети и поддельные сайты

Рассылаемые мошенниками письма могут содержать ссылки на поддельные сайты, имитирующие странички интернет-магазинов с большими скидками, а также отелей, сервисов по продаже авиабилетов, страховых компаний, различных ведомств. Письма приходят также под видом квитанций об оплате коммунальных платежей или в виде официальных уведомлений от банков и других организаций.

Еще один популярный способ мошенничества связан с продажами на сайтах объявлений , где покупатель по поддельной ссылке вводит данные для оплаты несуществующего товара.

В соцсетях мошенники делают рассылки по списку друзей со взломанного аккаунта с просьбой перевести денег на карту. Подобную информацию всегда необходимо перепроверять по другим каналам связи.

Важно! Не нужно переходить по ссылкам из подозрительных писем и загружать неизвестные программы. Остерегайтесь оплачивать покупки на подозрительных сайтах, не переводите деньги, если нет уверенности в получателе. Контролируйте все операции по счету и пользуйтесь антивирусными программами.

За первое полугодие 2022 года Центробанк заблокировал около 4,7 тыс. сайтов, созданных мошенниками. Из них более 500 страничек имитировали сайты банков.

Мошенничество с банкоматами

Краж с использованием специальных считывающих устройств (скиммеров) и накладок на пин-пады банкоматов становится все меньше из-за улучшения технической оснащенности банков. Им на смену приходит моделирование ситуаций с элементами социальной инженерии. В одном из сценариев мошенник (чаще пожилой) «забывает» карту в банкомате и затем просит извлечь ее человека, оказавшегося рядом. Получив карту обратно, злоумышленник вместе с сообщниками проверяет баланс по счету и утверждает, что деньги пропали, после чего требует их вернуть.

Важно! Не нужно извлекать из банкоматов чужие карты. В случае если карта уже извлечена и поступают угрозы, рекомендуется вызвать полицию.

БИН-атаки

Один из немногих действующих в 2022 году методов кардинга без выманивания данных у самого клиента. В этом случае мошенникам нужно выяснить первые шесть цифр номера карты (БИН — банковский идентификационный номер), и затем с помощью специальных программ попытаться сгенерировать оставшиеся цифры. В результат по карте проводятся онлайн-платежи, для совершения которых не требуется получение СМС-кода от банка. По данным исследования «Тинькофф», число БИН-атак в 2022 году выросло в три раза по сравнению с 2019-м.

Сколько денег украли мошенники

По данным Центробанка, за первое полугодие 2022 года мошенники провели около 360 тыс. несанкционированных операций , у клиентов было похищено около 4 млрд руб. В 2019 году мошенники совершили 577 тыс. операций на 5,7 млрд руб. ущерба.

По другим оценкам, масштаб проблемы серьезнее. К примеру, компания BrandMonitor оценивала сумму похищенных в 2022 году телефонными и онлайн-мошенниками средств россиян в 150 млрд руб.

Средний объем одного успешного хищения в 2022 году «Тинькофф» оценивает в 13,9 тыс. руб. — на 1,2 тыс. меньше, чем в 2019-м.

Сколько денег похитили мошенники с банковских карт россиян

Что делать, если мошенники получили данные и сняли деньги с карты

1. Позвонить в банк, заблокировать карту, заявив о несанкционированном использовании средств

2. В офисе банка составить документ о несогласии с операцией

3. Подать заявление в полицию о краже денег с карты

Комментарий эксперта Дениса Калемберга, основателя и генерального директора компании SafeTech:

«Если реквизиты карты стали известны мошенникам, то в большинстве случаев они используют их для перевода на карты “дропов”, выпущенные на поддельные или чужие паспорта. Обычно “дропы” снимают украденные средства в течение нескольких минут после перевода. Также для кражи нередко используются покупки техники в интернет-магазинах с последующей перепродажей.

Сделать покупку или перевод, зная только номер карты невозможно, но это не значит, что его можно сообщать кому угодно, ведь этот номер зачастую используется для восстановления доступа к мобильному банкингу. Для оплаты же запрашивается как минимум еще срок действия и имя владельца. Но в этом случае покупку можно будет оспорить и вернуть деньги, если не применялся код 3DSecure (обычно отправляется в СМС для подтверждения оплаты). Ответственность за принятие платежей без подтверждения лежит на интернет-магазине».

Можно ли вернуть похищенные средства

С 2014 года в России действует закон «О национальной платежной системе». Согласно ему, банк обязан вернуть похищенные деньги, но при соблюдении ряда условий со стороны клиента. В первую очередь клиент должен сообщить об операции не позднее суток с момента получения уведомления . По закону, банк должен вернуть деньги, если компрометация данных произошла не по вине клиента, то есть он соблюдал следующие условия :

- не сообщал мошенникам данные карты;

- не хранил пин-код вместе с картой / не записывал его на самой карте;

- не позволял фотографировать свою карту и т. д.

Служебное расследование банка может длиться не более 30 дней, а если операция международная — 60 дней. В случае доказанных нарушений со стороны клиента банк вправе не возвращать деньги. По статистике Центробанка за первое полугодие 2022 года, клиентам возместили лишь 12% похищенных средств . За 2019-й год — 15%.

«Если мошенники похитят все данные карты, плюс узнают код 3DSecure, то вернуть деньги будет крайне проблематично. Правила платежных систем в этом случае возлагают ответственность на клиента. Если же платеж прошел без подтверждения кодом, то шансы определенно есть. Также в последнее время получили распространение сервисы страхования от кражи с банковской карты.

Чтобы до минимума снизить риск потерять деньги, лучше не говорить никому по телефону реквизиты карт и коды из СМС, не вводить данные карт на сайтах, которым не доверяете на 100%, не скачивать мобильные приложения из непроверенных источников и пользоваться антивирусом. Но лучше всего — никогда не держать на пластиковой карте сумму больше той, с которой не жалко расстаться»,— советует Денис Калемберг.

Какие самые популярные схемы мошеничества с банковскими картами? Как защитить себя от них?

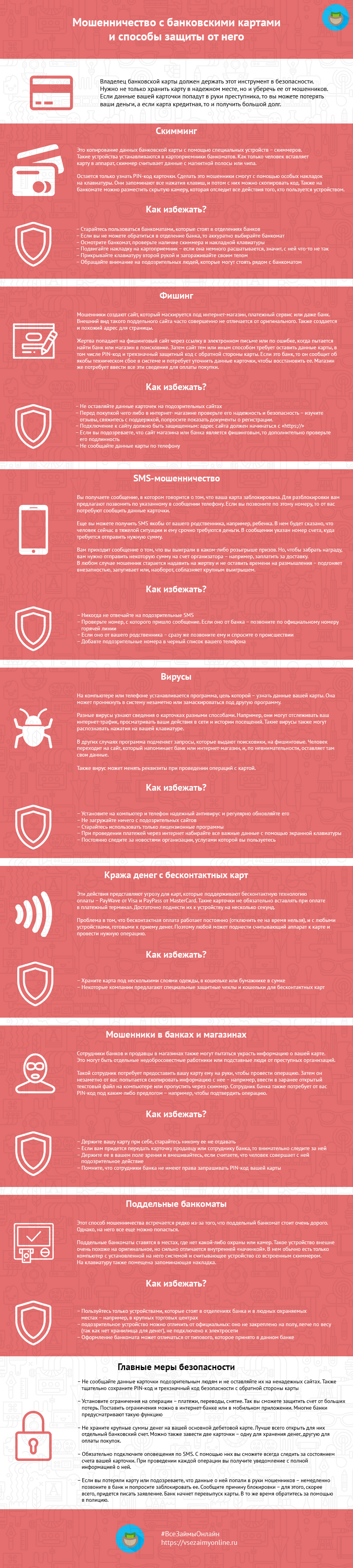

Владелец банковской карты должен держать этот инструмент в безопасности. Нужно не только хранить карту в надежном месте, но и уберечь ее от мошенников. Если данные вашей карточки попадут в руки преступника, то вы можете потерять ваши деньги, а если карта кредитная, то и получить большой долг.

#ВсеЗаймыОнлайн расскажет вам о самых популярных приемах мошенничества с банковскими картами и о том, как их можно избежать. Вы сможете хорошо защитить вашу карточку и деньги на ней, а также избежать неприятных ситуаций.

Скимминг

Это копирование данных банковской карты с помощью специальных устройств – скиммеров. Такие устройства устанавливаются в картоприемники банкоматов. Как только человек вставляет карту в аппарат, скиммер считывает данные с магнитной полосы или чипа.

Остается только узнать PIN-код карточки. Сделать это мошенники смогут с помощью особых накладок на клавиатуры. Они запоминают все нажатия клавиш, и потом с них можно скопировать код. Также на банкомате можно разместить скрытую камеру, которая отследит все действия того, кто пользуется устройством.

Для защиты от скиммеров на банкоматы часто устанавливают защитные вставки – антискиммеры. Они выглядят как круглые устройства из полупрозрачного зеленого пластика, которые вставляются в картоприемники. Однако, мошенники могут использовать считыватели очень маленьких размеров или маскировать их под антискиммеры.

С помощью полученных от скиммера данных и PIN-кода мошенники затем изготавливают поддельные карты, которые затем можно свободно использовать для оплаты или снятия денег. Можно также использовать украденные реквизиты карточки для оплаты или перевода денег в интернете.

Как избежать?

Старайтесь пользоваться банкоматами, которые стоят в отделениях банков. Для них организации обеспечивают достаточный уровень защиты, поэтому как-то модифицировать их становится очень сложно.

Если вы не можете обратиться в отделение банка, то аккуратно выбирайте банкомат. Осмотрите его, проверьте наличие скиммера и накладной клавиатуры. Подвигайте накладку на картоприемник – если она немного расшатывается, значит, с ней что-то не так.

Когда вы вводите PIN-код, прикрывайте клавиатуру второй рукой и загораживайте своим телом. Обращайте внимание на подозрительных людей, которые могут стоять рядом с банкоматом. Если у вас возникнут подозрения или проблемы – немедленно звоните в банк.

Фишинг

Этот вид мошенничества заключается в том, чтобы достать реквизиты карты обманным путем. Чаще всего его используют в интернете, но иногда он применяется и в реальной жизни.

Мошенники создают сайт, который маскируется под интернет-магазин, платежный сервис или даже банк. Внешний вид такого поддельного сайта часто совершенно не отличается от оригинального. Также создается и похожий адрес для страницы.

Жертва попадает на фишинговый сайт через ссылку в электронном письме или по ошибке, когда пытается найти банк или магазин в поисковике. Затем сайт тем или иным способом требует оставить данные карты, в том числе PIN-код и трехзначный защитный код с обратной стороны карты. Если это банк, то он сообщит об якобы техническом сбое в системе и потребует уточнить данные карточки, чтобы восстановить ее. Магазин же потребует ввести все эти сведения для оплаты покупки.

Похоже на фишинг выманивание данных карты по телефону под каким-либо предлогом. Мошенник может представиться сотрудником банка, который потребует сообщить реквизиты карточки и PIN-код – например, чтобы разблокировать ее. Если вы разместили объявление о продаже чего-либо в соцсети или на торговой площадке, то злоумышленник позвонит под видом покупателя и попросит сообщить все данные карты, чтобы перевести деньги.

Как избежать?

Не оставляйте данные карточек на подозрительных сайтах. Перед покупкой чего-либо в интернет-магазине проверьте его надежность и безопасность – изучите отзывы, свяжитесь с поддержкой, попросите показать документы о регистрации. Подключение к сайту должно быть защищенным: адрес сайта должен начинаться с «https://».

Если вы подозреваете, что сайт магазина или банка является фишинговым, то дополнительно проверьте его подлинность. Попробуйте пройтись по ссылкам на нем – скорее всего, они не работают или никуда не ведут. Внимательно посмотрите на адрес сайта – вы заметите отличия от официального.

На сайте Центробанка есть список официально подтвержденных банковских сайтов. Вы можете свериться с ним, если сомневаетесь в подлинности сайта, который маскируется под банк

Также не сообщайте данные карты по телефону. Если человек, который звонит вам, представляется сотрудником банка, то уточните у него информацию о вашем счете – например, текущий остаток или тарифный план. Если звонит покупатель, то соглашайтесь на оплату только после передачи товара.

SMS-мошенничество

При таком способе вы получите на свой телефон сообщение с подозрительным содержанием. Цель у него, как и у фишингового сайта – заставить человека тем или иным способом сообщить мошеннику реквизиты карты. Рассмотрим самые популярные сценарии такого мошенничества.

- Вы получаете сообщение, в котором говорится о том, что ваша карта заблокирована. Для разблокировки вам предлагают позвонить по указанному в сообщении телефону. Если вы позвоните по этому номеру, то от вас потребуют сообщить данные карточки.

- Еще вы можете получить SMS якобы от вашего родственника, например, ребенка. В нем будет сказано, что человек сейчас в тяжелой ситуации и ему срочно требуются деньги. В сообщении указан номер счета, куда требуется отправить нужную сумму. В таком случае мошенник получит и деньги, и данные карты.

- Вам приходит сообщение о том, что вы выиграли в каком-либо розыгрыше призов. Но, чтобы забрать награду, вам нужно отправить некоторую сумму на счет организатора – например, заплатить за доставку.

В любом случае мошенник старается надавить на жертву и не оставить времени на размышления – подгоняет внезапностью, запугивает или, наоборот, соблазняет крупным выигрышем. Все это нужно для того, чтобы человек не задумывался и не пытался осознать то, что происходит.

Похожие схемы распространены также в социальных сетях и мессенджерах. Здесь сообщение, которое может оказаться мошенническим, вы можете получить даже от имени знакомого человека – чаще всего это просьба одолжить денег. Такое происходит, если аккаунт человека был взломан, и вместо его хозяина вам пишет злоумышленник.

Как избежать?

Никогда не отвечайте на подозрительные SMS. Проверьте номер, с которого пришло сообщение. Если оно от банка – позвоните по официальному номеру горячей линии и спросите, действительно ли ваша карта заблокирована. Если оно от вашего родственника – сразу же позвоните ему и спросите о происшествии. Если вы получили подозрительное сообщение от друга в соцсети – попробуйте связаться с ним другим способом, чтобы уточнить, не взломана ли его страница.

Также желательно добавить подозрительные номера в черный список вашего телефона. Тогда вы избежите повторных звонков и сообщений.

Вирусы

На компьютере или телефоне устанавливается программа, цель которой – узнать данные вашей карты. Она может проникнуть в систему незаметно или замаскироваться под другую программу.

Вирусы могут поражать не только компьютеры или телефоны, но и банкоматы. У любого устройства может быть дыра в безопасности, через которую проникает вредоносная программа. Вирус также собирает информацию о картах либо позволяет злоумышленнику снять с устройства любую сумму денег.

Разные вирусы узнают сведения о карточках разными способами. Например, они могут отслеживать ваш интернет-трафик, просматривать ваши действия в сети и истории посещений. Такие вирусы также могут распознавать нажатия на вашей клавиатуре.

В других случаях программа подменяет запросы, которые выдают поисковики, на фишинговые. Человек переходит на сайт, который напоминает банк или интернет-магазин, и, по невнимательности, оставляет там свои данные.

Также вирус может менять реквизиты при проведении операций с картой. Например, жертва захочет оплатить в интернет-банке коммунальные услуги. Тогда вирус заменит номера счета, на который нужно перевести деньги, на номер мошенника, и иногда даже поменяет сумму оплаты. Пользователь при этом ничего не заметит.

Как избежать?

Установите на компьютер и телефон надежный антивирус и регулярно обновляйте его. Не загружайте ничего с подозрительных сайтов. Старайтесь использовать только лицензионные программы.

При проведении платежей через интернет набирайте все важные данные с помощью экранной клавиатуры. В Windows 10 ее можно открыть в меню Пуск – Спец. возможности – Экранная клавиатура. Аналогичная функция есть и в других версиях системы, а также в MacOS и Linux. На мобильных устройствах можно использовать системную клавиатуру, которая обычно появляется при вводе конфиденциальных данных по умолчанию. Работу такого инструмента отследить намного сложнее.

Что касается взлома банкоматов, то здесь ситуация зависит в большей степени от банка, чем от вас. Постоянно следите за новостями организации, услугами которой вы пользуетесь. Если появятся сообщения о проблемах с безопасностью в банкоматах – старайтесь не пользоваться этими устройствами, пока ситуация не разрешится.

Кража денег с бесконтактных карт

Эти действия представляют угрозу для карт, которые поддерживают бесконтактную технологию оплаты – PayWave от Visa и PayPass от MasterCard. Такие карточки не обязательно вставлять при оплате в платежный терминал. Достаточно поднести их к устройству на несколько секунд.

Проблема в том, что бесконтактная оплата работает постоянно (отключить ее на время нельзя), и с любыми устройствами, готовыми к приему денег. Поэтому любой может поднести считывающий аппарат к карте и провести нужную операцию. В большой толпе это можно сделать почти незаметно. Для кражи с бесконтактных карт злоумышленники могут использовать как самодельные считыватели, так и официальные POS-терминалы, зарегистрированные на компании-однодневки.

Для всех бесконтактных карточек действует ограничение: один раз без ввода PIN-кода можно списать только 1 000 рублей. Однако, операцию снятия можно проделать сколько угодно раз.

Как избежать?

Для взаимодействия с бесконтактным устройством карту нужно поднести очень близко. Поэтому храните ее под несколькими слоями одежды, в кошельке или бумажнике в сумке. Так расстояние для проведения операции будет слишком большим.

Некоторые компании предлагают специальные чехлы и кошельки для бесконтактных карт. Они имеют защитный слой из алюминия, который не пропускает сигналы от считывающих устройств. Такой кошелек или чехол дополнительно защитит ваши карточки.

Мошенники в банках и магазинах

Сотрудники банков и продавцы в магазинах также могут пытаться украсть информацию о вашей карте. Это могут быть отдельные недобросовестные работники или подставные люди от преступных организаций.

Такой сотрудник потребует предоставить вашу карту ему на руки, чтобы провести операцию. Затем он незаметно от вас попытается скопировать информацию с нее – например, ввести в заранее открытый текстовый файл на компьютере или пропустить через скиммер. Сотрудник банка также потребует от вас PIN-код под каким-либо предлогом – например, чтобы подтвердить операцию. После всех этих действий у мошенника будут все сведения о карте, с помощью которых можно изготовить поддельную копию.

Как избежать?

Держите вашу карту при себе, старайтесь никому ее не отдавать. Если вам придется передать карточку продавцу или сотруднику банка, то внимательно следите за ней. Держите ее в вашем поле зрения и вмешивайтесь, если считаете, что человек совершает с ней подозрительное действие.

Также помните, что сотрудники банка не имеют права запрашивать PIN-код вашей карты.

Поддельные банкоматы

Этот способ мошенничества встречается редко из-за того, что поддельный банкомат стоит очень дорого. Однако, на него все еще можно попасться.

Поддельные банкоматы ставятся в местах, где нет какой-либо охраны или камер. Такое устройство внешне очень похоже на оригинальное, но сильно отличается внутренней «начинкой». В нем обычно есть только компьютер с установленной на него системой и считывающее устройство со встроенным скиммером. На клавиатуру также помещена запоминающая накладка.

Жертва вставляет свою карточку в банкомат и, как обычно, вводит ее PIN-код. Потом человек пытается совершить какое-либо действие – например, снять деньги или проверить баланс. Устройство выдает ошибку и возвращает карту. Тем временем, скиммер считывает всю информацию, а накладка запоминает PIN-код.

Как избежать?

Как и в случае со скиммерами, пользуйтесь только устройствами, которые стоят в отделениях банка и в людных охраняемых местах – например, в крупных торговых центрах. Поставить там поддельный банкомат очень трудно.

Кроме того, подозрительное устройство можно отличить от официальных: оно не закреплено на полу, легче по весу (так как нет хранилища для денег), не подключено к электросети. Также оформление банкомата может отличаться от типового, которое принято в данном банке.

Меры наказания для мошенников

Наказания для тех, кто проводит мошеннические действия с банковскими картами, определяет статья 159.3 Уголовного кодекса РФ. Она устанавливает разную ответственность для преступников в зависимости от тяжести причиненного вреда:

Характеристика преступника и размер ущерба

Мера наказания

Штраф до 120 000 рублей

Обязательные работы на срок до 360 часов

Исправительные работы на срок до года

Ограничение свободы на срок до двух лет

Принудительные работы на срок до двух лет

Арест на срок до четырех месяцев

Группа лиц по предварительному сговору

Штраф до 300 000 рублей

Обязательные работы на срок до 480 часов

Исправительные работы на срок до двух лет

Принудительные работы на срок до пяти лет с ограничением свободы на срок до года или без него

Лишение свободы на срок до пяти лет

Лицо, наделенное служебными полномочиями, и ущерб в особо крупном размере

Штраф до 500 000 рублей

Принудительные работы на срок до пяти лет с ограничением свободы на срок до года или без него

Лишение свободы на срок до пяти лет со штрафом до 80 000 рублей или без него

Организованная группа лиц или ущерб в особо крупном размере

Лишение свободы на срок до десяти лет со штрафом до 1 000 000 рублей или без него

Главные меры безопасности

Чтобы дополнительно защитить свою банковскую карту, соблюдайте также эти правила:

- Не сообщайте данные карточки подозрительным людям и не оставляйте их на ненадежных сайтах. Также тщательно сохраните PIN-код и трехзначный код безопасности с обратной стороны карты

Некоторые люди предлагают запомнить трехзначный код, а потом стереть его с карты, чтобы дополнительно повысить безопасность. Однако мы не советуем так делать – некоторые магазины не принимают такие карточки

- Установите ограничения на операции – платежи, переводы, снятие. Так вы сможете защитить счет от больших потерь. Поставить ограничения можно в интернет-банке или в мобильном приложении. Многие банки предусматривают такую функцию

- Не храните крупные суммы денег на вашей основной дебетовой карте. Лучше всего открыть для них отдельный банковский счет или вклад. Можно также завести две карточки – одну для хранения денег, другую для оплаты покупок.

- Обязательно подключите оповещения по SMS. С помощью них вы сможете всегда следить за состоянием счета вашей карточки. При проведении каждой операции вы получите уведомление с полной информацией о ней.

- Если вы потеряли карту или подозреваете, что данные о ней попали в руки мошенников – немедленно позвоните в банк и попросите заблокировать ее. Сообщите причину блокировки – для этого, скорее всего, придется писать заявление. Банк начнет перевыпуск карты. В то же время обратитесь за помощью в полицию.

Заключение

Безопасность ваших кредитных и дебетовых карт в большой степени зависит именно от вас. Поэтому всегда старайтесь обеспечить как можно больший уровень защиты для них. Храните карту в надежном месте, не доверяйте ее подозрительным людям, следите за состоянием счета. В экстренных случаях обращайтесь в банк и в полицию.

Банки постоянно совершенствуют системы безопасности, а мошенники находят способы их обойти. Поэтому угроза для ваших карточек может появиться даже оттуда, откуда ее ожидаешь меньше всего. Мы продолжим следить за темой безопасности банковских карт и будем рассказывать, как избежать новых видов мошенничества.

Итак, чтобы избежать мошенников, которые могут украсть деньги с банковских карт, придерживайтесь нескольких простых правил:

- Пользуйтесь банкоматами только в людных и охраняемых местах – например, в отделениях банков

- Не оставляйте данные карт на подозрителных сайтах

- Проверьте адрес банка или интернет-магазина и сравните его с реальным

- Никому не сообщайте секретные данные карт, даже сотрудникам банка

- Проверяйте компьютер на вирусы и вводите данные карт с помощью виртуальной клавиатуры

- Внимательно следите за бесконтактными картами

- Не выпускайте карту из рук без необходимости, если передаете ее другому лицу – внимательно следите за ней

Если вы потеряли карту или считаете, что ее реквизиты попали к мошенникам – срочно заблокируйте ее и запросите перевыпуск.

А с какими способами мошенничества с банковскими картами сталкивались вы? Рассказать о них и о способах защититься от мошенников вы можете в комментариях.

Мошенничество с банковскими картами

Самый распространенный вид мошенничества с банковскими кредитными картами – это клонирование пластиковых карт или так называемые карты-пустышки. Различными способами преступники пытаются узнать закрытую информацию пользователей и записывают данные на пустышку. Далее остается обналичить деньги в банкомате или рассчитаться за покупки через интернет.

- Виды мошенничества с банковскими картами

- Новое мошенничество с банковскими картами

- Мошенничество с банковскими картами по телефону

- Мошенничество с банковскими картами: статья 159.3

- Что делать, если человек стал жертвой преступления?

- Как обезопасить себя от мошенничества?

Второй не менее популярный способ – создание интернет-магазинов. Такие сайты разрабатывают с одной целью – собрать максимум информации о пластиковых картах клиентов.

Третий способ – фишинг. Данные у пользователей узнают по телефону, с помощью смс-сообщений или скрытых камер, закрепленных возле банкоматов.

Новое мошенничество с банковскими картами

Один из новых видов мошенничества с банковскими картами – частные объявления с привлекательными скидками на покупку авиабилетов, номеров в отелях и т.д. Как правило, авторы представляются родственниками людей, которые пользуются корпоративными скидками и по непредвиденным обстоятельствам отменили поездку или перелет.

Довольный покупатель переводит деньги на чужую банковскую карту и получает документ с подтверждением брони. Проверка на сайте авиакомпании или отеля дает положительный результат.

По факту деньги покупателя поступают на краденую карту, с которой и осуществляется оплата. В результате покупателя (предъявителя брони) задерживают при попытке вселиться в отель или сесть в самолет.

Мошенничество с банковскими картами по телефону

Мошенничество с банковскими картами по телефону – наиболее действенный способ получить средства с чужой банковской карты. Сегодня используется два распространенных сценария. Первый – звонок от «сотрудника» банка с целью узнать данные вашей карты. Подобные запросы банки никогда не делают или приглашают клиента лично посетить офис для этой цели. Второй вариант – звонок из «полиции» с требованием выкупить сына, мужа, брата или внука, попавшего в КПЗ. При таких звонках нужно быть особенно внимательным. Сначала свяжитесь с родственником по телефону. Как правило, он в этот момент занимается своими делами и даже не подозревает о задержании.

Мошенничество с банковскими картами: статья 159.3

Мошенничеством с банковскими картами по ст. 159.3 считается хищение денежных средств с использованием похищенной или подделанной банковской карты. Как правило, при этом фиксируются факты обмана сотрудников кредитных, торговых или других организаций. Под статью также подпадают аналогичные действия, совершенные группой лиц по предварительной договоренности, которые привели к нанесению финансового ущерба гражданину. Мошенничеством считается также хищение денежных средств одним лицом или группой лиц с использованием служебного положения в крупных и особо крупных размерах.

Что делать, если человек стал жертвой преступления?

Если человек уже стал жертвой преступления, необходимо как можно быстрее обратиться на линию службы поддержки банковского учреждения.

Номер телефона смотрим на обратной стороне карты. При разговоре с оператором он попросит пройти идентификацию. Для этого потребуется сказать кодовое слово, сообщить контактные данные, а дальше действовать в соответствии с инструкциями работника банков. Чтобы предотвратить дальнейшую утечку средств – оператор обязан заблокировать пластиковую карту. Постарайтесь связаться с работником банка или лично посетить отделение в течение 24 часов.

Как обезопасить себя от мошенничества?

Обезопасить себя от мошенничества не сложно. Первое правило – относиться к пластиковым картам так же бережно и аккуратно, как к наличным деньгам. Храните кредитовые и дебетовые карты в безопасных местах, не оставляйте их без присмотра даже на короткое время. Опытному мошеннику достаточно нескольких секунд, чтобы частично или полностью завладеть доступными средствами. Крайне нежелательно давать пользоваться картой третьим лицам, включая близких и родных. Для этой категории банки выпускают специальные дополнительные карты. Если мошенники все-таки сняли деньги, следует немедленно обратиться в банк с просьбой заблокировать карту в срочном порядке.