Резервы отпусков: проводим инвентаризацию и готовимся к 2022 году

Инвентаризация оценочных обязательств по отпускам проводится ежегодно в декабрьском документе Резервы отпусков ( Зарплата – Резервы отпусков ). При заполнении документа в декабре ЗУП 3.1 игнорирует настройки учета резервов для организации и выполняет инвентаризацию по единому для всех алгоритму:

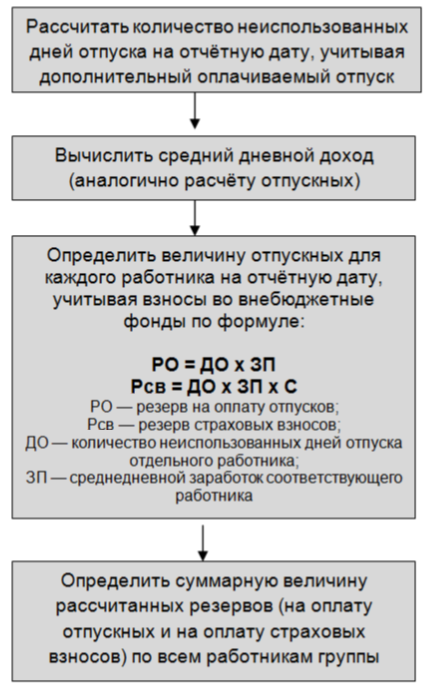

- Определяется остаток дней отпуска по каждому работнику.

- По всем сотрудникам рассчитывается средний заработок на конец года.

- Сумма резерва на конец года определяется как произведение [Остаток дней отпуска] * [Средний заработок]. Расчет одинаков или для БУ и для НУ.

- Рассчитывается средняя ставка взносов за год по принципу [Доходы, облагаемые взносами за год] / [Сумма взносов за год].

- Сумма обязательства по взносам на конец года рассчитывается как произведение [Сумма резерва, полученная на шаге 3] * [Средняя ставка взносов за год, полученная на шаге 4].

- Определяется сумма резервов по отпускным и взносам, накопленная на 1 декабря. Программа берет данные из ноябрьского документа Резервы отпусков .

- Сумма резерва к доначислению / списанию рассчитывается как разница [Исчислено резерва на конец года] – [Накоплено резерва на 1 декабря].

Если рассчитываете резервы по нормативному методу, то расчет обязательств в декабре будет кардинально отличаться от расчета резервов в других месяцах. Если же ведете расчет обязательств по методу МСФО, то различий будет меньше. Вот основные:

- расчет ставки взносов. При применении метода МСФО в январе-ноябре вычисляется ставка страховых взносов за конкретный месяц. При заполнении документа Резервы отпусков за декабрь учитываются данные о начислениях и взносах за весь год

- расчет обязательств в НУ. Если формируете резервы по отпускам в налоговом учете, то применять в течение года метод МСФО для НУ нет возможности. НК РФ предусматривает только нормативный метод расчета резервов. В январе-ноябре расчет резервов в НУ выполняется по нормативному методу, а в декабре проводится инвентаризация и расчет резервов в НУ ведется аналогично методу МСФО

Заполнение показателей взносов в документе «Резервы отпусков»

Сумма исчисленных взносов в декабрьском документе Резервы отпусков может не совпадать с общей суммой взносов по сотруднику за год. ЗУП 3.1 не просто включает в документ все начисленные взносы, а проверяет, с каких доходов исчислены взносы и входят ли эти доходы в расчет среднего для отпуска.

Также ставка страховых взносов в декабрьском документе может отличаться от ставки взносов, по которой рассчитывались страховые взносы по сотруднику в течение года. На это могут влиять следующие события:

- доходы сотрудника в течение года превысили предельную базу для исчисления взносов

- изменились обстоятельства расчета взносов. Например, работнику присвоена инвалидность или изменился статус иностранца

Нюансы инвентаризации резерва по сотрудницам в декрете

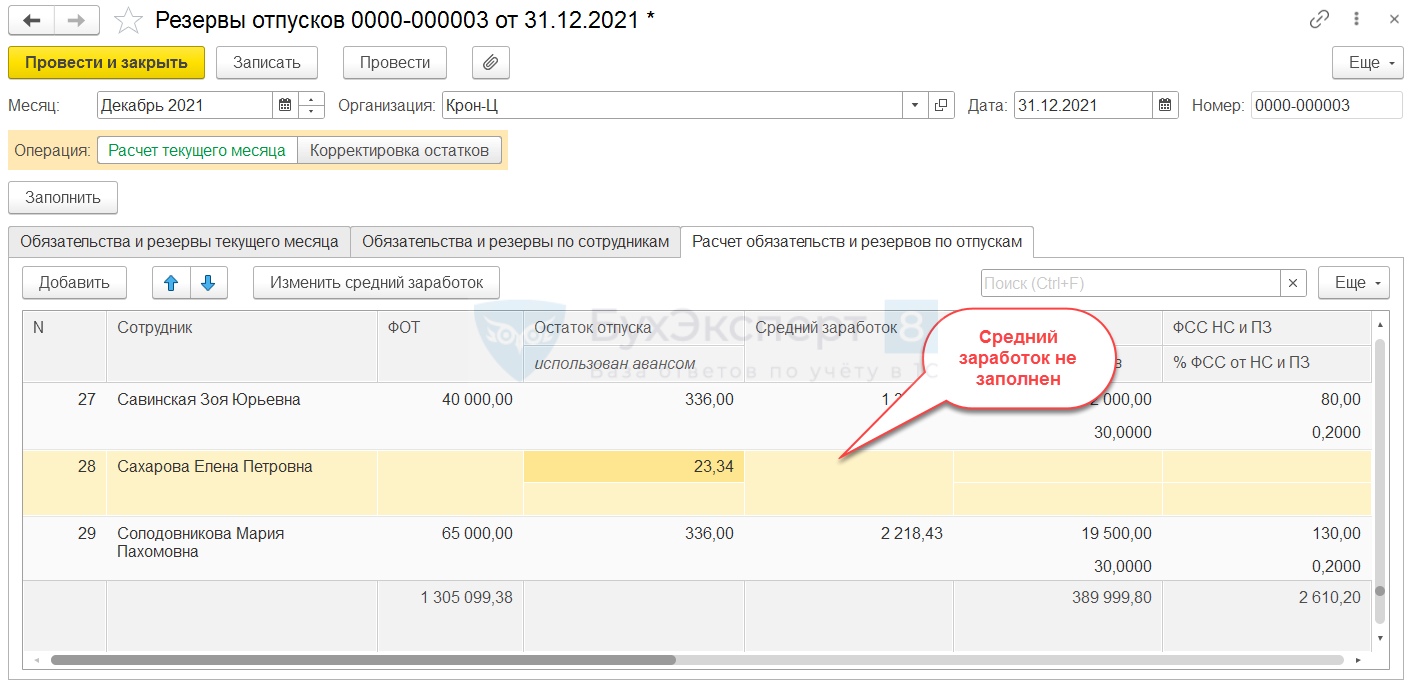

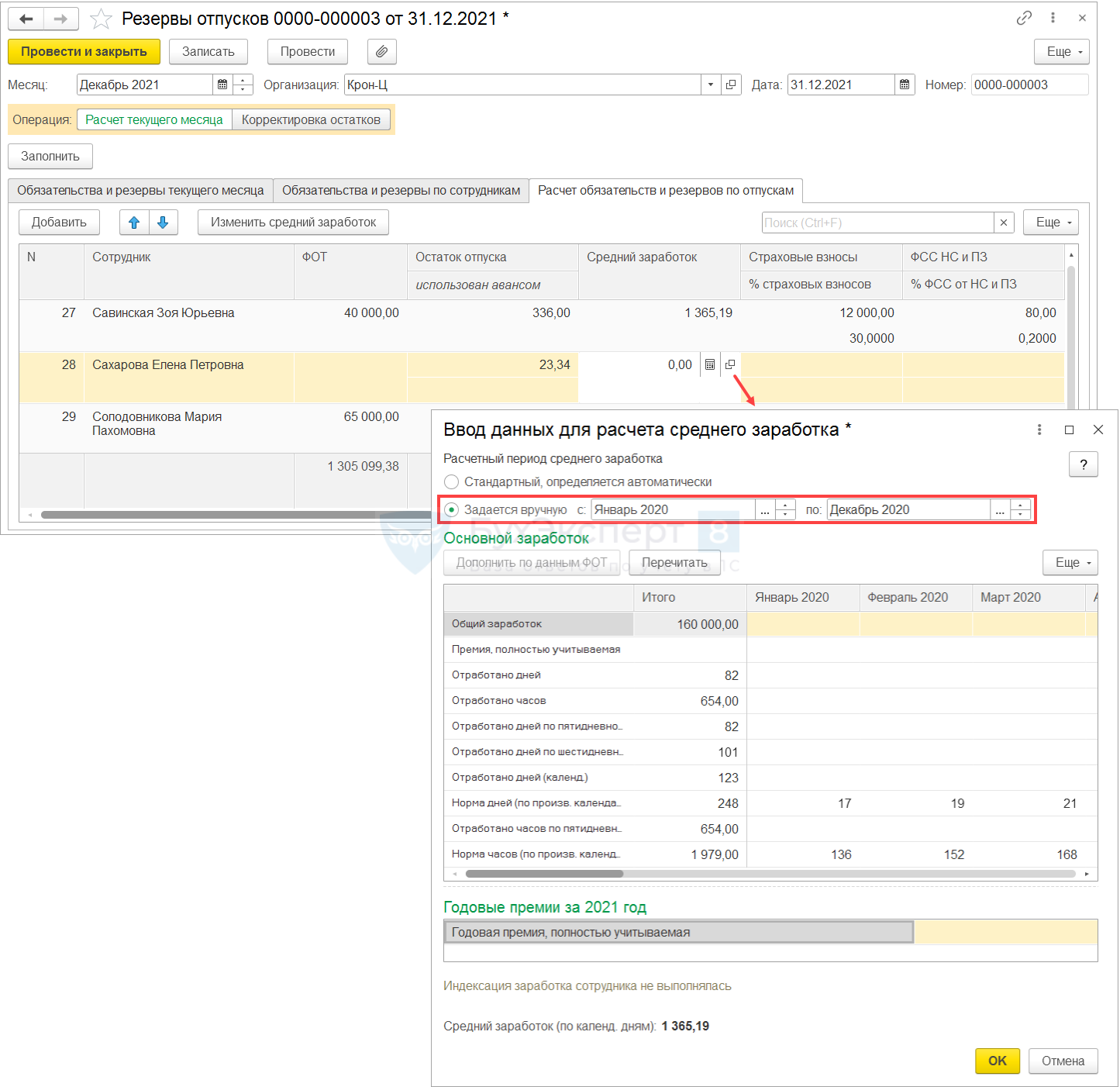

При заполнении декабрьского документа Резервы отпусков возможны ситуации, когда средний заработок сотрудника не определился. Как правило, это работницы в отпуске по уходу за ребенком, у кого в текущем году не было заработка.

Чтобы средний заработок по декретнице заполнился, нужно открыть форму расшифровки среднего и изменить расчетный период.

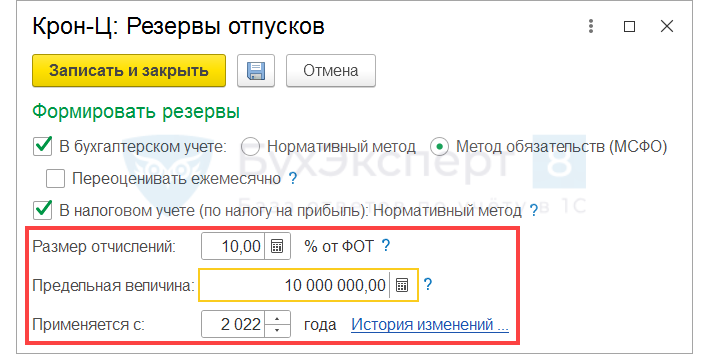

Настройки по учету резервов на 2022 год

Если рассчитываете резервы в БУ или НУ по нормативному методу, то для корректного расчета обязательств в 2022 году потребуется внести в сведения об Организации ( Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Резервы отпусков ):

- новый размер процента отчислений, если он изменился

- новый размер предельной величины резерва – он рассчитывается как [Остаток резерва на 01.01.2022] + [Плановый предел начисления резерва в 2022 год]

Также потребуется внести изменения, если с нового года в организации вообще меняется порядок расчета резервов.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ...В отчете Справка об остатках отпусков (Кадры – Кадровые отчеты).

Карточка публикации

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | Оценочные обязательства и резервы на оплату отпусков / ПРОМО: 1С ЗУП |

| Объекты / Виды начислений: | Резервы отпусков |

| Последнее изменение: | 10.01.2022 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (3)

Если в декабре 2022 у сотрудника-декретника изменить средний (указать вручную период), будет ли этот период использоваться в январе 2022?

Инструкция: как рассчитать резерв отпусков

ТК РФ предоставляет всем работникам права на ежегодный оплачиваемый отпуск. Каждый работодатель несет обязательные расходы на:

- отпускные;

- либо денежную компенсацию за неиспользованные дни.

Компании и ИП планируют отдых всех сотрудников заранее. Для этого составляется особый документ — график отпусков. Продолжительность ежегодного отдыха для работников составляет 28 календарных дней, но для некоторых категорий предусмотрен удлиненный отпускной период (ст. 115 ТК РФ). Компенсация за не использованные работником отпускные дни выплачивается при увольнении.

Поэтому организации необходим запас денег, из которого будут выплачиваться не только отпускные или компенсации, но и взносы во внебюджетные фонды. Вот что такое резерв отпусков простым языком — запас отпускных, который создается в текущем периоде, а используется в будущем. Деньги на 2022 год резервируем в 2022-м, а в 2022 году зарезервируем средства на 2023 год.

Эксперты КонсультантПлюс разобрали создание и восстановление резерва на оплату отпусков в налоговом учете. Используйте эти инструкции бесплатно.

Кто создает

В бухгалтерских нормативах закреплено, кто обязан создавать фонд оплаты отпусков — это обязанность не только государственных организаций, но и всех юрлиц. Исключение сделано только для организаций, которые ведут упрощенный бухучет. Для коммерческих организаций и НКО обязанности прописаны:

- в пункте 3 ПБУ 8/2010;

- статьях 4 и 5 402-ФЗ от 06.12.2011.

А в ФСБУ для госсектора «Выплаты персоналу» указано, как посчитать резерв отпусков в бюджетном учреждении, автономной и казенной организации (приказ Минфина № 184 от 15.11.2019). Это федеральный стандарт обязателен к применению с 1 января 2022 года.

С какой периодичностью это делать

Главная задача — сделать так, чтобы у организации всегда были деньги на выплату отпускных и компенсаций. На отчетную дату объем зарезервированных денег равняется той сумме, которую пришлось выплатить работникам, если бы они одновременно ушли на ежегодный отдых. В ФСБУ «Выплаты персоналу»: как часто учреждению следует производить корректировку начисленного резерва на отпуска — ежемесячно, ежеквартально или за год. А в коммерции отчетной датой назначают конец года, то есть 31 декабря (ПБУ 8/2010). Но специалисты считают, что оптимальный вариант — формирование резерва по отпускам в бухучете в последний день каждого квартала.

Как рассчитать

Минфин разъяснил, какие бывают методы расчета резерва на оплату отпусков для госсектора — они изложены в письме Минфина № 02-06-07/104576 от 30.11.2020:

- По каждому сотруднику.

- По всем сотрудникам учреждения.

- По группам персонала.

Подходящий вариант организация тоже выбирает сама и закрепляет его в учетной политике.

Методика 1: персонифицированный расчет

Вот формула, как рассчитать резерв по отпускам на 2022 год, если организация решает считать отпускной запас по каждому сотруднику:

- РО — резерв отпусков;

- К — остаток не использованных сотрудником дней отдыха;

- ЗП — его среднедневной заработок.

Также надо определить сумму запаса на оплату страховых взносов. Для этого используется формула:

- Рсв — запас расходов на страховые взносы;

- С — ставка страховых взносов.

Просуммировав оба полученных значения, получим сумму, которая резервируется для оплаты отдыха.

Пример расчета по методике 1

Приведем пример расчета резерва отпусков на 2022 год: в организации числятся три работника. Данные по ним таковы:

- Иванов: остаток отпускных дней — 5 календарных дней, среднедневной заработок — 2000,00 руб.;

- Петров: остаток дней — 12 календарных дней, среднедневной заработок — 1200,00 руб.;

- Сидоров: остаток дней — 8 календарных дней, среднедневной заработок — 1000,00 руб.

Для начала считаем отпускные и взносы по каждому работнику.

Ставки по страховым взносам составляют:

- ПФР — 22 %;

- ФСС — 2,9 %;

- ФФОМС — 5,1 %;

- ФСС на травматизм — 0,2 %.

Таким образом, суммарная ставка для расчета = 22 + 2,9 + 5,1 + 0,2 = 30,2 %.

Расчет для Иванова:

- Сумма для резерва = 2000 руб. × 5 дн. = 10 000 руб.

- Итоговая сумма отчислений в резерв на оплату основных отпусков в части страховых взносов = 10 000 × 0,302 = 3020 руб.

Итого на Иванова понадобится 10 000 + 3020 = 13 020.

Аналогично получаем цифры для Петрова (18 658,20 руб.) и Сидорова (10 416 руб.).

Суммируем значения по всем работникам. Итого необходимо зарезервировать 13 020 + 18 658,20 + 10 416 = 42 094,20.

Методика 2: расчет по учреждению

В этом случае используется такая формула:

Сумму страховых взносов определяем так:

Пример расчета по методике 2

Рассмотрим еще один вариант формирования резерва на отпуска в бух. и налог. учете с примером расчета в 2022 г. Допустим, у сотрудников учреждения накопилось 450 дней отпуска, а средняя дневная зарплата составляет 1500 рублей.

Дополнительная сумма составит 1500 руб. × 450 дн. = 675 000.

Суммарная ставка 30,2 %, поэтому сумма на оплату страховых взносов = 675 000 × 0,302 = 203 850.

Итого необходимо зарезервировать 675 000 + 203 850 = 878 850.

Методика 3: по категориям работников

Самая сложная формула, выглядит она так:

- К1, К2, К3 — неиспользованные дни оплачиваемого отдыха по каждой категории работников;

- ЗПср1, ЗПср2, ЗПср3 — средняя зарплата для каждой категории работников.

Запас на страховые взносы считаем по формуле:

Пример расчета по методике 3

Пускай на начало года данные по категориям сотрудников таковы:

- по управленческому персоналу: остаток отпускных дней — 300 календарных дней, среднедневной заработок — 2000,00 руб.;

- по хозяйственному персоналу: остаток дней — 200 календарных дней, среднедневной заработок — 1200,00 руб.

Резервная сумма = 2000 руб. × 300 дн. + 1200 руб. × 200 дн. = 840 000.

Суммарная ставка 30,2 %, следовательно, сумма на оплату страховых взносов = 840 000 × 0,302 = 253 680.

Итого следует зарезервировать 840 000 + 253 680 = 1 093 680.

Вот пример, как формируется таблица резерва отпусков бюджетного учреждения:

| № п/п | ФИО сотрудника | Дата заключения трудового договора | Заработано на 01.12.2021 | Использовано | Резерв | Количество дней отпуска без сохранения зарплаты |

|---|---|---|---|---|---|---|

| 1 | Иванов Иван Иванович | 01.12.2017 | 224 | 120 | 104 | |

| 2 | Петров Петр Петрович | 30.11.2020 | 56 | 30 | 16 | 3 |

| 3 | Викторова Виктория Викторовна | 05.12.2017 | 112 | 50 | 62 |

Как отразить в учете бюджетного учреждения

В бюджетном учете начисление финансового запаса и все другие операции с ним отражаются специальными проводками. Мы подготовили проводки и примеры резерва отпусков в бюджетном учреждении в 2022 году в таблице (письмо Минфина № 02-06-07/104576):

| Содержание операции | Бухгалтерская запись | |

|---|---|---|

| Дебет | Кредит | |

| Принятие отложенных обязательств на выплату отпускных работникам | Дт хххх ххххх ххххх 111 1 501 93 211 | Кт хххх ххххх ххххх 111 1 502 99 211 |

| Формирование резерва на отпуск за отработанное время | Дт хххх ххххх ххххх 111 1 401 20 211 | Кт хххх ххххх ххххх 111 1 401 60 211 |

| Принятие текущих обязательств за счет отложенных обязательств по факту оплаты отпускных за фактически отработанное время (одновременные проводки) | Дт хххх ххххх ххххх 111 1 501 13 211 | Кт хххх ххххх ххххх 111 1 502 93 211 |

| Дт хххх ххххх ххххх 111 1 502 99 211 | Кт хххх ххххх ххххх 111 1 502 11 211 | |

| Уменьшение созданного резерва на отпуск по факту выплаченных отпускных за фактически отработанное время | Дт хххх ххххх ххххх 111 1 502 11 211 | Кт хххх ххххх ххххх 111 1 502 12211 |

| Дт хххх ххххх ххххх 111 1 401 60 211 | Кт хххх ххххх ххххх 111 1 302 11 737 | |

Какие проводки использовать для коммерции и НКО

Помимо этого, бухгалтеру коммерческой организации и НКО понадобятся такие проводки:

Для отпускных и компенсаций:

- дебет — 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков»;

- кредит — 70 «Расчеты с персоналом по оплате труда».

- дебет — 96 «Резервы предстоящих расходов», аналогичный субсчет;

- кредит — 69 «Расчеты по социальному страхованию и обеспечению».

Что делать, если резервной суммы не хватило

В этом случае начисляйте отпускные в обычном порядке: в дебет счета 401 20 «Расходы текущего финансового года».

Затем доначислите средства в запас в обычный срок в порядке, который установлен в учетной политике (ежемесячно, ежеквартально).

Закончила факультет журналистики МГУ им. Ломоносова. С 2016 года пишет про бухгалтерский и кадровый учет, госзакупки.

Отражение резерва на оплату отпусков в бухгалтерском учете

Резерв на отпуска в бухгалтерском учете — кто обязан его формировать, а кто нет, как его рассчитать, как отразить в бухучете — ответы на эти и некоторые другие вопросы вы найдете в нашей статье. И обязательно увидите пример расчета резерва на практике.

Резерв на отпуск как оценочное обязательство

Согласно ПБУ 8/2010 «Оценочные обязательства», организации должны формировать некие взвешенные по сумме обязательства на счетах бухгалтерского учета. То есть бухгалтерская отчетность должна содержать не только данные о документально подтвержденных обязательствах компании перед контрагентами и третьими лицами, но и информацию по планируемым расходам, которые неизбежны.

- будущим отпускам работников;

- планируемым начислениям налогов;

- затратам на поставщиков в части расходов, о которых точно известно, что они будут (например, если акт выполнения работ уже есть, но пока еще не подписан, поэтому его еще нельзя провести в учете, хотя точно известно, что директор свою подпись поставит и документ будет проведен в следующем месяце).

С появлением этой информации бухгалтерский баланс становится наиболее достоверным, поскольку отражает наиболее реалистичную картину финансового положения предприятия. Рассмотрим подробнее, что такое резерв на оплату отпусков.

Каждому работнику, в соответствии с трудовым законодательством, положено как минимум 28 календарных отпускных дней, причем в ряде законодательно установленных случаев эта цифра может быть и больше. Таким образом, на каждую из отчетных дат мы имеем дни отпуска, которые работниками еще не использованы (трудно представить себе организацию, в которой все сотрудники разом отгуляли 28 дней отпуска). Соответственно, на каждую отчетную дату существуют оценочные обязательства компании перед работниками по оплате этих дней и, как следствие, некие обязательства перед фондами по выплате страховых взносов.

Кто обязан отражать эту информацию в отчетности? В соответствии с п. 3 ПБУ 8/2010 отражать данные начисления обязаны все компании, за исключением малых предприятий (эмитенты ценных бумаг к таким исключениям не относятся), которые могут применять упрощенный способ ведения учета. Признаки таких компаний указаны в законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Таким образом, если компания не подходит под определение субъекта малого бизнеса, начисление оценочных резервов становится обязательным, а отсутствие данной информации на бухгалтерских счетах может быть расценено как нарушение правил учета доходов и расходов. Ответственность за это наступает по двум основаниям:

- за грубое нарушение учета доходов и расходов по ст. 120 НК РФ в размере 10 000−30 000 руб.;

- административная ответственность, применяемая к должностным лицам по ст. 15.11 КоАП.

ВАЖНО! Если компания создает резерв на оплату отпусков, необходимо прописать это в учетной политике — равно как и саму процедуру расчета данного резерва.

Отражение резерва на отпуск в бухгалтерском учете

Расчет и отражение резерва на отпуск в бухгалтерском учете должны производиться на каждую отчетную дату. Согласно действующим законодательным требованиям бухгалтерский баланс составляется раз в год — то есть 31 декабря и будет отчетной датой.

О том, когда следует сдавать бухгалтерскую отчетность, читайте в нашем материале «Когда сдается бухгалтерский баланс – сроки, нюансы».

Однако точнее и корректнее (в первую очередь для управленческого учета) формировать резервы на отпуск ежемесячно, поскольку данный вид резерва зависит от количества работников и отгулянных отпусков — а эти величины могут меняться очень часто. При этом надо понимать, что ежемесячный подсчет резерва является трудоемким. Организации необходимо самостоятельно определить желаемую периодичность расчетов и зафиксировать ее в учетной политике.

В бухучете для отражения подобных сведений предназначен счет 96. На нем аккумулируются все планируемые затраты компании, в том числе по оплате отпусков. При этом для каждого вида расходов открывается отдельный субсчет.

Рассмотрим типовые проводки по начислению и списанию резервов в корреспонденции со сч. 96:

Как создать и использовать резерв на оплату отпусков: 7 правил

Создание резерва на оплату отпусков является правом налогоплательщика, а не его обязанностью. Однако такое резервирование необходимо для равномерного распределения затрат на оплату отдыха сотрудников. В нашей статье обсудим правила создания и использования резерва.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Порядок формирования резерва на оплату отпусков установлен Налоговым кодексом РФ, в частности, ст. 324.1 НК РФ. И хотя в налоговом учете это не обязанность налогоплательщика, а право, «плюс» создания этого резерва в том, что его наличие позволит равномерно в течение всего налогового периода списывать расходы на оплату отпускных своим работникам. А это означает, что часть отпускных может быть учтена в целях налогообложения прежде, чем будет выплачена.

Правило первое. Указываем создание резерва в «налоговой» учетной политике.

Правило второе. Определяем следующие показатели:

- способ резервирования,

- предельную годовую сумму резерва,

- ежемесячный процент отчислений в резерв (Письмо Минфина РФ от 07.04.2016 № 03-03-06/2/19828). Обязательно указываем их в налоговой учетной политике.

Правило третье. Рассчитываем процент ежемесячных отчислений в резерв по формуле: предполагаемый размер отпускных за год / сумма предполагаемых расходов на оплату труда за год х 100%. Сумма резерва должна включать и предполагаемую сумму страховых взносов, начисляемых на сумму отпускных (п. 1 ст. 324.1 НК РФ).

Правило четвертое. Составляем специальный расчет (смету) ежемесячных отчислений в резерв исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков (Письмо Минфина от 25.10.2016 № 03-03-06/2/62147). Рассчитываем ежемесячные отчисления по формуле: сумма фактических расходов на оплату труда, включая обязательные страховые взносы / процент отчислений в резерв на оплату отпусков х 100%.

Обратите внимание, что при планировании размера расходов на оплату труда за год суммы, которые вы предполагаете выплачивать внештатникам, учитывать не надо, так как отпуск таким лицам не положен, поскольку трудовое законодательство на них не распространяется (ст. 11 ТК РФ).

Правило пятое. Отчисления в резерв учитывайте как расходы на оплату труда на конец каждого месяца (п. 24 ч. 2 ст. 255 НК РФ). Начисленные отпускные в течение года в составе расходов списываются за счет созданного резерва. Когда сумма резерва, начисленного с начала года, станет равна предполагаемой сумме расходов на оплату отпусков за год (п. 24 ст. 255, п. п. 1, 2 ст. 324.1 НК РФ), отчисления в резерв не нужно рассчитывать и включать в налоговые расходы.

Правило шестое. Фактические расходы на оплату отпусков, включая сумму начисленных страховых взносов, в течение года не нужно учитывать в налоговых расходах (п. 2 Письма Минфина от 01.04.2013 № 03-03-06/2/10401).

Что касается выплаченной за неиспользованный отпуск компенсации (включая сумму начисленных страховых взносов), то ее за счет резерва списывать нельзя, она признается в расходах на оплату труда (Письмо Минфина от 03.05.2012 № 03-03-06/4/29 и УФНС России по г. Москве в Письме от 04.06.2014 № 16-15/054509). Так как исходя из буквальной трактовки ст. 255 НК РФ расходы в виде среднего заработка, сохраняемого работникам на время отпуска (п. 7 ч. 2 ст. 255 НК РФ), и денежные компенсации за неиспользованный отпуск (п. 8 ч. 2 ст. 255 НК РФ) являются разными видами расходов на оплату труда.

Правило седьмое. По состоянию на 31 декабря текущего года проводим обязательную инвентаризацию резерва на оплату отпусков. Сделать необходимо следующее:

1. Посчитать, сколько дней отпусков, запланированных на текущий год, работники фактически не использовали.

2. Определить среднюю дневную сумму расходов на оплату труда работников, которые не использовали отпуск.

Этот показатель рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922.

3. Рассчитать сумму расходов на оплату не использованных в текущем году отпусков (с учетом страховых взносов) по формуле: (количество дней неиспользованных отпусков х средняя дневная сумма расходов на оплату труда работников, которые не использовали отпуск) + суммы страховых взносов на обязательное социальное страхование, начисленные на получившуюся величину (обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

4. Выяснить, остались ли у вас неиспользованные суммы резерва.

Этот показатель представляет собой разницу между суммой резерва, начисленного за год, и сумму фактических расходов на оплату отпусков за год (Письма Минфина РФ от 09.07.2004 № 03-03-05/2/46, МНС РФ от 15.03.2004 № 02-5-10/13, УМНС РФ по г. Москве от 27.05.2004 № 26-12/36389, Постановления Президиума ВАС РФ от 26.04.2005 № 14295/04, ФАС Северо-Западного округа от 02.08.2004 № А56-49757/03).

В случае превышения фактической суммы отпускных и начисленных на них страховых взносов над суммой резерва, сумма превышения учитывается в составе расходов на 31 декабря текущего года. Если же резерв больше отпускных, то в налоговом учете признается доход в сумме возникшей разницы (п. 3 ст. 324.1 НК РФ).

В случае выявления неиспользованной суммы резерва ее надо учесть в составе внереализационных доходов текущего налогового периода (абз. 2 п. 3 ст. 324.1 НК РФ, Письма Минфина РФ от 29.10.2012 № 03-03-10/121 (направлено для сведения Письмом ФНС РФ от 12.12.2012 № ЕД-4-3/21167@), от 06.06.2012 № 03-03-10/62, от 20.03.2012 № 03-03-06/1/131).

Остаток резерва можно перенести на следующий год, но только в том случае, если в следующем году вы будете создавать резерв на оплату отпусков.

Если создание резерва в следующем году не входит в планы бухгалтера, то всю сумму фактического остатка резерва надо включить в состав внереализационных доходов текущего налогового периода (п. 5 ст. 324.1, п. 7 ст. 250 НК РФ, Письма Минфина РФ от 29.10.2012 № 03-03-10/121 (направлено для сведения Письмом ФНС России от 12.12.2012 № ЕД-4-3/21167@), от 06.06.2012 № 03-03-10/62, от 20.03.2012 № 03-03-06/1/131).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Как сформировать резерв с учетом остатка резерва предыдущего периода

Компания «Альфа» создала в 2017 году резерв предстоящих расходов на оплату отпусков в размере 150 000 руб.

Бухгалтер Петров за год отгулял всего 14 дней отпуска. Сумма отпускных, рассчитанная на 28 дней исходя из среднего заработка Петрова (с учетом страховых взносов), составила 20 000 руб. Остальные работники отгуляли отпуск полностью. Общая сумма начисленных остальным работникам (за исключением Петрова) отпускных (с учетом страховых взносов) составила 100 500 руб.

В следующем году организация планирует создавать резерв на оплату отпусков. Необходимо определить, какую сумму резерва можно перенести на следующий год.

1. По состоянию на 31 декабря количество неиспользованных дней отпуска из числа запланированных составит:

28 дн. (установленная продолжительность отпуска) – 14 дн. (фактический период отпуска) = 14 дн.

Тут может возникнуть вопрос: необходимо ли для расчета показателя «количество неиспользованных дней отпуска» учитывать дни, не отгулянные каждым работником с начала его приема на работу в организацию или с начала года, в целях налога на прибыль? Дело в том, что сумма уточненного резерва, согласно п. 4 ст. 324.1 НК РФ, определяется с учетом неиспользованных дней отпуска работников. В указанной норме не указано, за какой период необходимо определять количество таких дней. Арбитражная практика говорит о возможности учета всех неиспользованных дней за весь период работы работника (Постановление ФАС Поволжского округа от 07.02.2012 № А65-6806/2011). Однако применение такого значения увеличивает сумму уточненного резерва, что может привести к занижению налоговой базы по налогу на прибыль. При этом контролирующие органы рекомендуют использовать для расчета неиспользованные отпуска текущего года без учета прошлых лет (Письмо Минфина РФ от 28.10.2013 № 03-03-06/1/45507). Таким образом, во избежание споров с налоговыми органами для расчета уточненного резерва следует руководствоваться количеством дней неиспользованного отпуска за текущий период.

2. Сумма расходов на оплату неиспользованных дней отпуска, рассчитанная исходя из среднего дневного заработка Петрова (с учетом страховых взносов), составит:

14 дн. x (20 000 руб. / 28 дн.) = 10 000 руб.

Сумма 10 000 руб. представляет собой остаток резерва, который можно перенести на следующий год.

3. Сумма неиспользованного резерва составит:

150 000 руб. (сумма созданного резерва) – (100 500 руб. (сумма отпускных работников, за исключением Петрова) + 10 000 руб. (сумма отпускных Петрова) + 10 000 руб. (сумма отпускных Петрова, приходящаяся на следующий год, т.е. остаток резерва)) = 29 500 руб.

Сумма 29 500 руб. – это та часть резерва, которую необходимо включить во внереализационные доходы на 31 декабря.

По результатам инвентаризации может оказаться, что сумма фактических расходов на оплату отпусков (с учетом страховых взносов) превышает сумму сформированного за год резерва. В этом случае, образовавшуюся разницу, не покрытую за счет резерва, надо списать в расходы на оплату труда текущего года на основании п. п. 7, 16 ст. 255 НК РФ (абз. 3 п. 3 ст. 324.1 НК РФ, Постановление ФАС Западно-Сибирского округа от 23.06.2011 № А81-5014/2010).

Пример 2. Организация в соответствии с учетной политикой, сформировала резерв на оплату отпусков за 2017 год в размере 150 000 руб. В течение года на работу принимались новые сотрудники, которым предоставлялись оплачиваемые отпуска. В связи с этим фактически на оплату отпусков организация израсходовала 170 000 руб.

Возникшую разницу в размере 20 000 руб. (150 000 руб. – 170 000 руб.) организация может включить в расходы 31 декабря.

Отражение резерва на оплату отпусков в бухгалтерском учете

Резерв на отпуска в бухгалтерском учете — кто обязан его формировать, а кто нет, как его рассчитать, как отразить в бухучете? Ответы на эти и некоторые другие вопросы вы найдете в статье. И обязательно увидите пример расчета резерва на практике.

Резерв на отпуск как оценочное обязательство

Согласно ПБУ 8/2010 «Оценочные обязательства», организации должны формировать некие взвешенные по сумме обязательства на счетах бухгалтерского учета. То есть бухгалтерская отчетность должна содержать не только данные о документально подтвержденных обязательствах компании перед контрагентами и третьими лицами, но и информацию по планируемым расходам, которые неизбежны.

- по будущим отпускам работников;

- планируемым начислениям налогов;

- затратам на поставщиков в части расходов, о которых точно известно, что они будут (например, если акт выполнения работ уже есть, но пока еще не подписан, поэтому его еще нельзя провести в учете, хотя точно известно, что директор свою подпись поставит и документ будет проведен в следующем месяце).

С появлением этой информации бухгалтерский баланс становится наиболее достоверным, поскольку отражает наиболее реалистичную картину финансового положения предприятия. Рассмотрим подробнее, что такое резерв на оплату отпусков.

Каждому работнику, в соответствии с трудовым законодательством, положено как минимум 28 календарных отпускных дней, причем в ряде законодательно установленных случаев эта цифра может быть и больше. Таким образом, на каждую из отчетных дат мы имеем дни отпуска, которые работниками еще не использованы (трудно представить себе организацию, в которой все сотрудники разом отгуляли 28 дней отпуска). Соответственно, на каждую отчетную дату существуют оценочные обязательства компании перед работниками по оплате этих дней и, как следствие, некие обязательства перед фондами по выплате страховых взносов.

Кто обязан отражать эту информацию в отчетности? В соответствии с п. 3 ПБУ 8/2010, отражать данные начисления обязаны все компании, за исключением малых предприятий (эмитенты ценных бумаг к таким исключениям не относятся), которые могут применять упрощенный способ ведения учета. Признаки таких компаний указаны в законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Таким образом, если компания не подходит под определение субъекта малого бизнеса, начисление оценочных резервов становится обязательным, а отсутствие данной информации на бухгалтерских счетах может быть расценено как нарушение правил учета доходов и расходов. Ответственность за это наступает по двум основаниям:

- за грубое нарушение учета доходов и расходов по ст. 120 НК РФ в размере 10 000−30 000 руб.;

- административная ответственность, применяемая к должностным лицам по ст. 15.11 КоАП.

Если компания создает резерв на оплату отпусков, необходимо прописать это в учетной политике — равно как и саму процедуру расчета данного резерва.

Отражение резерва на отпуск в бухгалтерском учете

Расчет и отражение резерва на отпуск в бухгалтерском учете должны производиться на каждую отчетную дату. Согласно действующим законодательным требованиям бухгалтерский баланс составляется раз в год — то есть 31 декабря и будет отчетной датой.

Однако точнее и корректнее (в первую очередь, для управленческого учета) формировать резервы на отпуск ежемесячно, поскольку данный вид резерва зависит от количества работников и отгулянных отпусков — а эти величины могут меняться очень часто. При этом надо понимать, что ежемесячный подсчет резерва является трудоемким. Организации необходимо самостоятельно определить желаемую периодичность расчетов и зафиксировать ее в учетной политике.

В бухучете для отражения подобных сведений предназначен счет 96. На нем аккумулируются все планируемые затраты компании, в том числе по оплате отпусков. При этом для каждого вида расходов открывается отдельный субсчет.

Рассмотрим типовые проводки по начислению и списанию резервов в корреспонденции со сч. 96:

Резерв на оплату отпусков

В Российской Федерации существуют нормы трудового законодательства, которые работодатель обязан соблюдать. Эти нормы гласят, что сотрудник организации имеет право на оплачиваемый ежегодный отпуск (при официальном трудоустройстве). А при увольнении — сотруднику выплачивают компенсацию за неиспользованные дни отпуска (ст. 114,115,126,127 ТК РФ).

Что такое и зачем создаётся резерв на оплату отпусков разберёмся дальше.

Резерв на оплату отпусков (РО) — источник для покрытия расходов, которые будут осуществлены в будущем.

Простыми словами: накопления организации для покрытия будущих расходов, при условии, что расходы можно посчитать и они наступят обязательно — это и есть резерв на оплату отпусков. На 2022 год резерв на оплату отпусков нужно было создавать в 2022 году.

Для чего создаётся резерв?

РО создаётся как источник финансирования компенсаций за неиспользованный отпуск, отпускных, ежегодных выплат за выслугу лет и взносов во внебюджетные фонды.

Бухгалтерское обслуживание в «Моё дело» всего от 1667 рублей в месяц

Кто создаёт резерв отпусков

Интересный факт — с позиции бухучёта создание резерва рассматривается как обязанность организации, а с позиции налогового учёта — право организации. Разъяснения можно найти в ПБУ 8/2010 — создавать РО должны все юридические лица, кроме организаций, применяющих упрощённые способы ведения бухучёта.

Важно! Не путать с УСН.

В п. 5, ст. 6 402-ФЗ от 06.12.2011 перечислены субъекты, не имеющие права на применение упрощённых способов формирования бухгалтерской отчётности.

Как часто создаётся резерв

Создавая резерв, предприятие выбирает 1 подходящий для себя вариант из 3 возможных:

- последнее число каждого месяца. Это самый трудоёмкий вариант, т.к. пересчитывать резерв нужно будет ежемесячно. Подходит для организаций, в которых происходит частое увольнение сотрудников;

- последнее число каждого квартала. Можно сказать, это самый приемлемый вариант, учитывая соотношение «эффект-затраты»;

- 31 декабря. Самый лёгкий вариант.

ВАЖНО! Формирование резерва на конец года разрешено тем организациям, которые составляют отчётность по итогам года.

Подытожим — резерв отпусков создается на отчётную дату. В учётной политике обязательно нужно отразить способ создания РО.

Как рассчитать резерв отпусков

Ни налоговый кодекс, ни ПБУ не дают чётких указаний по расчёту резерва. Каждая организация вынуждена сама устанавливать порядок определения величины РО. Есть общие рекомендации Минфина для бюджетных учреждений (Письмо от 20.05.2015 №02-07-07/28998), как определить величину резерва отпусков.

- Сперва сотрудников организации нужно поделить на группы по принципу: в одну группу попадают работники, доход которых учитывается на одном и том же счёте учёта затрат.

Например: если доход работников учитывается по дебету 44 счёта, то они относятся к одной группе, а работники, чья зарплата учитывается по дебету 20 счёта (основное производство) попадают в другую группу.

- Рассчитываем величину РО и не забываем про взносы во внебюджетные фонды.

Для определения величины РО нужно выбрать способ расчёта:

Способ 1

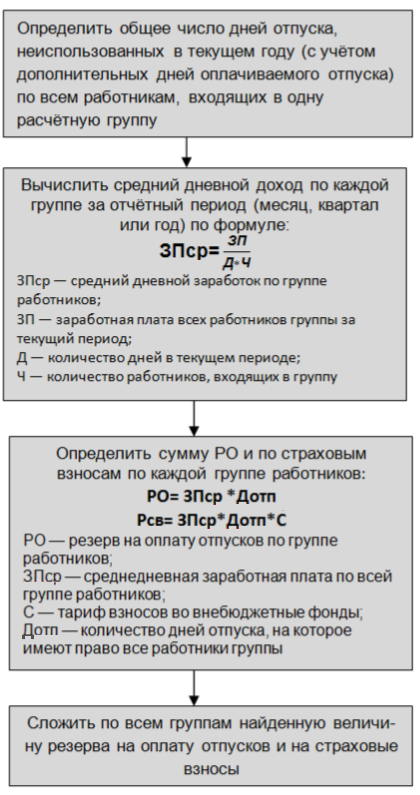

Используя схему ниже, на каждую отчётную дату, которая закреплена в учётной политике (конец месяца, квартали или года) для каждой группы работников нужно рассчитать РО (исходя из величины среднего дневного дохода, приходящегося на каждого работника).

Способ 1

Полученная величина и будет являться суммой резерва на оплату отпусков по каждой конкретной группе на отчётную дату.

Способ 2

Немного упростим задачу, рассчитаем РО не по каждому сотруднику, а сразу по всем работникам, относящихся к одной группе.

Этапы расчёта такие:

Способ 2

Как и в первом способе,найденная сумма является величиной резерва на оплату отпусков по каждой конкретной группе на отчётную дату.

Общая сумма резервов по всем группам должна соответствовать кредитовому сальдо счёта 96 «Резервы предстоящих расходов», субсчёт «Резерв на оплату отпусков» на конец отчётного периода.

Способ 3

Самый простой способ расчёта РО — по итогам прошлого года.

Рассчитывается по формуле:

Резерв отпусков = общее число неиспользованных дней отпуска * средний дневной заработок по организации + суммы страховых взносов на получившуюся величину

В любом случае нужно определить, остались ли у организации неиспользованные суммы резерва за прошлый год (Письмо Минфина РФ от 09.07.2004 № 03-03-05/2/46, МНС РФ от 15.03.2004 № 02-5-10/13, УМНС РФ по г. Москве от 27.05.2004 № 26-12/36389, Постановления Президиума ВАС РФ от 26.04.2005 № 14295/04, ФАС Северо-Западного округа от 02.08.2004 № А56-49757/03).

НР = сумма резерва, начисленного за год – фактические расходы на оплату отпусков за год,

где НР — недоиспользованная сумма резерва.

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.