Налог на имущество: расчёт, начисление и заполнение декларации в 1С: Бухгалтерии предприятия ред. 3.0.

Наступила любимая «горячая» пора всех бухгалтеров: нужно подвести итоги года, проверить правильность отраженных операций, подготовиться к изменениям законодательства. Закрытие года в бухгалтерии достаточно трудоёмкий процесс для бухгалтера, отнимающий большое количество времени и сил. В данной публикации мы рассмотрим всё важное о налоге на имущество: основные моменты налогообложения, как настроить автоматический расчет данного налога в 1С: Бухгалтерии предприятия, ред. 3.0.

Сейчас самое время проверить правильно ли у вас настроен учёт налога на имущества в программе. Ведь возможности 1С: Бухгалтерии предприятия, ред. 3.0. позволяют полностью автоматизировать процесс расчёта налога и подготовки декларации.

Для начала напомним основные моменты по данному налогу: все ли его исчисляют, что является базой для определения налога и т.д.

Налог на имущество организаций в настоящее время регулируется главой 30 НК РФ и законами субъектов РФ.

К его плательщикам относят организации, которые имеют недвижимость, подлежащую обложению данным налогом.

Но из этого правила есть исключения: земля и природные ресурсы не относятся к объектам обложения.

Движимое имущество не попадает под обложение налогом.

Освобождены от данного налога:

• предприятия, у которых отсутствуют объекты, подлежащие обложению;

• общества, применяющие ЕСХН – в отношении объектов, задействованных в сельскохозяйственной деятельности;

• плательщики УСН – по объектам, облагаемым по среднегодовой стоимости.

Налог придётся исчислить только с недвижимости, исчисляемой по кадастровой стоимости.

Налоговая база определяется как:

1) кадастровая стоимость объектов, когда региональными властями принят закон, согласно которого налог считается в отношении торгово-офисной недвижимости, если:

• она в собственности; на праве хозяйственного ведения;

• если недвижимость на 1 января текущего года включена в специальный Перечень торгово-офисной недвижимости, облагаемой по кадастровой стоимости.

• на 1 января текущего года кадастровая стоимость вашей недвижимости определена и внесена в ЕГРН.

Налог определяется по каждому такому объекту отдельно.

2) среднегодовая стоимость (считается по данным бухгалтерского учёта на основе остаточной стоимости).

Важное значение для достоверного расчёта по этому варианту суммы налога имеет надлежащим образом организованный учёт основных средств, а именно формирование первоначальной стоимости, верное определение срока полезного использования объекта и исчисление амортизации.

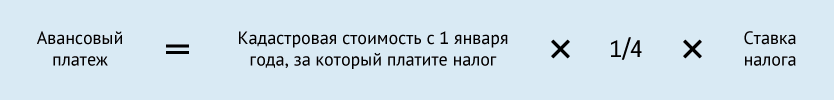

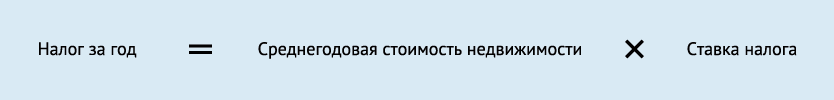

Расчет по среднегодовой стоимости определяется по формуле:

Информация по ставках, установленных регионами, представлена на сайте ФНС, как правило, она составляет 2,2%.

Налог на имущество в большинстве случаев исчисляется с объектов ОС, учитываемых на счетах 01 и 03.

Однако, налогом облагаются не только ОС, но и недвижимость, находящаяся в собственности, если налоговая база в отношении её определяется как кадастровая стоимость. Например, недвижимость, купленная для перепродажи и отражённая на счёте 41 «Товары».

Отметим такой момент, что недвижимые объекты, длительное время числящиеся без движения на счете 08, при этом отвечающие всем признакам ОС и подлежащие обложению налогом на имущество, но необлагаемые им. То есть большая вероятность, что при налоговой проверке инспекторы доначислят налог.

С 01 января 2022 г. в декларации отпадает необходимость отражать объекты, по которым база определяется как кадастровая стоимость. Если такая недвижимость является единственным объектом, который попадает под налогообложение, подавать декларацию не нужно. То есть она заполняется только в том случае, когда имущество облагается налогом по среднегодовой стоимости.

Налоговый период – календарный год, уплата налога происходит по месту нахождения объектов.

С 2022 года будут едиными сроки уплаты:

• налог – по 1 марта года, следующего за истёкшим включительно;

• авансы – не позже последнего числа месяца, следующего за истёкшим.

Ранее регионы сами определяли сроки уплаты в своих законах.

А вот какие категории плательщиков вносят авансы, а какие нет, по-прежнему будут определять субъекты РФ.

Рассмотрим подробно как в 1С: Бухгалтерия предприятия, ред. 3.0 для автоматического заполнения настроить расчёт налога на имущество.

В первую очередь необходимо в программе заполнить данные по налогу на имущество. Для этого заходим в раздел «Главное» – «Налоги и отчеты».

Выберем «Налог на имущество».

В открывшемся окне указываем ставку налога.

Если есть льготы, то заносим данные по ним.

Далее нажимаем «Порядок уплаты налогов на местах»

Указываем год начала действия, организацию, налоговый орган, в который происходит уплата налога.

Следом заполняем срок уплаты налога.

Если уплачиваются авансы, то указываем, когда крайний срок оплаты.

Данную информацию необходимо заполнить обязательно, т.к. в дальнейшем она позволит производить автоматически расчёт налога на имущества (поквартально и годовой).

Переходим в раздел «Способы отражения налога».

Нажимаем кнопку «Создать», заполняем период, с которого предполагаем начисление и расчёт налога на имущество.

Указываем для всех объектов ОС или для одного происходит настройка способа отражения начисления налога.

Выбираем счёт, на который будет производиться начисление налога, подразделение и статью затрат. После этого записать и закрыть документ.

В бухгалтерском учёте суммы начисленного налога на имущество всегда отражаются по кредиту счета 68. При этом корреспондирующий ему счёт может быть разным: можно отразить как в составе расходов по обычным видам деятельности (20, 26), для торговых организаций (44), так и включить в состав прочих расходов (счет 91.02).

Решение к каким расходам отнести сумму налога принимается предприятием самостоятельно, а порядок отражения налога в учёте рекомендуем закрепить в учётной политике.

Теперь мы рассмотрим, как отразить в программе какие объекты облагаются налогом, а которые нет.

Проще всего это осуществить, зайдя в справочник «Основные средства», и в открывшемся списке отобрать те объекты ОС, которые должны облагаться налогом.

Выбрать нужный объект ОС, найти пункт «Налог на имущество», щелкнуть курсором мыши на словосочетании «Особенности не установлены».

Откроется окно «Налог на имущество: объект с особым порядком налогообложения».

Требуется последовательно и внимательно заполнить информацию в данном окне, так как далее она послужит основанием для формирования декларации по налогу.

Поле «Налоговая база».

В нашем случае мы выбираем «среднегодовая стоимость (по данным бухгалтерского учёта)», соответственно дальнейший расчёт налога произведём на основании этого варианта.

Другой вариант – «кадастровая стоимость».

Код вида имущества. Щелкаем на значок , в появившемся окне указываем нужный код. Чаще всего, это 03.

Далее заполняем кадастровый номер объекта или условный.

В поле льгота из списка выбираем нужный вариант.

После заполнения всей требуемой информации нажимаем «Записать и закрыть документ».

Теперь в справочнике объекта ОС в поле «Налог на имущество» отобразится информация о налоге, способе расчёта базы, ставка налога и наличие льгот.

Указанную процедуру повторяем с каждым объектом ОС, подлежащему обложению налогом на имущество.

После того как будет заполнена вся необходимая информация можно приступить к процедуре закрытия месяца. Перепроводим документы, и видим, что теперь у нас появилась регламентная операция «Расчет налога на имущество».

Выполнив операцию по расчёту налога, появится зелёная галочка, означающая успешное проведение расчёта. Щелкнув левой кнопкой мыши по строке «Расчет налога на имущество» появится список действий.

Мы можем увидеть проводки.

И просмотреть, распечатать справку-расчёт налога.

Теперь можно приступить к формированию декларации.

Заходим в раздел «Отчеты» – «Регламентированные отчеты».

Выбираем декларацию по налогу на имущество.

Указываем организацию, отчетный период и нажимаем кнопку создать.

Далее нажимаем заполнить, документ автоматически сформируется на основании введенных ранее данных.

Декларацию за 2022 год будет заполняться по новой форме.

Проверить заполнение декларации удобнее в такой последовательности:

• разд.3 – по каждому объекту по кадастровой стоимости

• разд. 2.1 – заполняется на каждый объект, облагаемый по балансовой стоимости;

• разд. 4 – отражаются сведения о среднегодовой стоимости объектов движимого имущества, учтённых на балансе в качестве объектов ОС.

Раздел 1 заполняется по данным раздела 2 и 3.

В разделе 2.1. нам важно убедиться, что информация заполнилась верно на основании введенных ранее данных по объектам недвижимости, облагаемых налогом.

В данной публикации мы поверхностно рассмотрели структуру декларации и процесс ее заполнения, так как налоговая отчетность, регулярно меняется из-за внесения изменений в действующее законодательство.

В связи с этим, мы следим за обновлениями, и обязательно будем держать вас в курсе всех изменений, ближе к дате сдачи декларации по налогу на имущество (30 марта 2022 года) расскажем актуальную информацию, если она изменится.

Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости

Налог на имущество с кадастровой стоимости рассчитывается для всех налогоплательщиков вне зависимости от применяемой системы налогообложения. Как правильно рассчитать налог с кадастровой стоимости? Какую ставку применять? Где узнать стоимость объекта налогообложения? Какие льготы предусмотрены для этого налога? Рассмотрим последовательность определения налога, рассчитываемого от кадастровой стоимости.

Закон региона о налоге на имущество от кадастровой стоимости

Возможность уплаты налога по кадастровой стоимости в регионе вводится законом субъекта РФ. Такой закон может быть принят только после утверждения результатов определения кадастровой стоимости недвижимости (п. 2 ст. 372, п. 2 ст. 378.2 НК РФ).

Например, в Москве особенности определения налоговой базы в отношении отдельных объектов недвижимого имущества определяет Закон г. Москвы от 05.11.2003 № 64 “О налоге на имущество организаций”.

Если закона нет, то процедура расчета для вас закончена.

Перечень объектов, облагаемых от кадастровой стоимости

Недвижимость, подлежащая обложению налогом, должна быть включена в перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость. Этот перечень формирует уполномоченный орган исполнительной власти вашего субъекта РФ (пп. 1 п. 7 ст. 378.2 НК РФ).

Перечень на текущий год должен быть сформирован не позднее 1 января. Он направляется в налоговые органы по месту нахождения соответствующих объектов недвижимости и размещается на официальном сайте исполнительного органа или на сайте субъекта РФ.

Обратите внимание, в перечне приводится конкретный объект недвижимости (например, здание), с указанием его кадастрового номера, полного адреса и кода КЛАДР. Если свою недвижимость в перечне вы не обнаружили, процедура расчета закончена.

Величина кадастровой стоимости, необходимой для расчета

Налоговая база определяется как кадастровая стоимость объекта по состоянию на 1 января года, который является налоговым периодом (п. 2 ст. 375 НК РФ). Следовательно, уплата налога возможна только если эта стоимость определена. Если нет, обязанность по уплате налога у вас не возникнет в связи с отсутствием налоговой базы (п. 2 ст. 375, подп. 2 п. 12 ст. 378.2 НК РФ).

После того, как вы установили кадастровую стоимость, можно переходить к определению налоговой базы и расчету налога (авансовых платежей).

О том, где можно выяснить величину нужной кадастровой стоимости, читайте в статье «Как узнать кадастровую стоимость имущества?».

Внимание! Если кадастровая стоимсоть установлена судом с учетом НДС, то налогооблагаемой базой признается стоимость иущества без учета налога. Подробности см.здесь.

Определение налоговой базы

Если вы – собственник всего объекта недвижимости, то налоговая база по налогу равна его полной кадастровой стоимости.

Если вам принадлежит часть объекта, а кадастровая стоимость определена для него в целом (например, помещение в здании), налоговой базой будет доля кадастровой стоимости исходя из доли площади помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

Например, вам принадлежит помещение, площадью 300 кв. м в здании площадью 3 000 кв. м. Кадастровая стоимость здания 30 млн. руб.

Тогда налоговая база по вашему помещению составит 3 млн руб. (30 млн × 300 / 3 000).

Как считать налог на имущество при изменении кадастровой стоимости читайте здесь.

Кроме того с 2019 года отменен налог на движимое имущество. Подробности в материале “Налог на движимое имущество отменили”.

Уменьшается ли налог на имущество в связи с распростанением коронавирусной инфекции, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Какой может быть ставка?

Ставки налога на имущество устанавливаются законами субъектов РФ (п. 1 ст. 380 НК РФ).

При этом ставка по «кадастровой» недвижимости, начиная с 2016 года, не может быть больше 2%, независимо от региона (п. 2 ст. 380 НК РФ).

Рассмотрим как правильно осуществить расчет налога на имущество по кадастровой стоимости.

Расчет налогового платежа

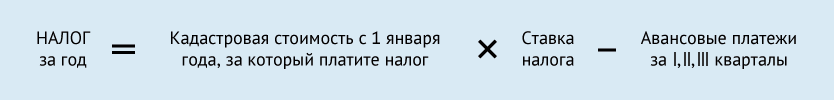

Сумма налога за год определяется по формуле:

НнИ = Налоговая база × Налоговая ставка

Если в вашем регионе установлены отчетные периоды и уплата авансовых платежей, платеж за отчетный период (например, за 1 квартал) нужно рассчитать исходя из ¼ кадастровой стоимости (доли стоимости) объекта (подп. 1 п. 12 ст. 378.2 НК РФ):

АП = Налоговая база × ¼ × Налоговая ставка

В этом случае сумма налога к уплате по итогам года будет равна разнице между исчисленной суммой налога за год и суммой авансовых платежей.

Пример

Кадастровая стоимость объекта недвижимости равна 10 млн руб. Ставка налога – 1,5%. Тогда:

- годовая сумма налога составит 150 000 руб. (10 000 000 × 1,5%);

- авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев будут равны 37 500 руб. (10 000 000 × ¼ × 1,5%);

- сумма налога к уплате по итогам года – 37 500 руб. (150 000 – 3 × 37 500).

Однако если право собственности на объект недвижимого имущества возникло или прекратилось в течение отчетного периода, то сумма налога за налоговый период и авансового платежа за отчетный период определяется исходя из количества полных месяцев владения им. Формулы для расчета такие:

- для авансовых платежей:

АП = Налоговая база × ¼ × Налоговая ставка × Количество полных месяцев владения объектом недвижимости в отчетном периоде/3;

- для полной суммы налога за год:

НнИ = Налоговая база × Налоговая ставка / Количество полных месяцев владения объектом недвижимости в году/12.

Полным месяцем владения с 2016 года считается тот, в котором право на объект возникло до 15 числа или утрачено после 15 числа (п. 5 ст. 382 НК РФ).

ПРИМЕР расчета от КонсультантПлюс, если кадастровая стоимость изменилась в течение года: У организации есть в собственности здание, которое облагается по кадастровой стоимости. Ставка налога в регионе, где расположено это здание, – 2%. На 1 января кадастровая стоимость здания была 100 000 000 руб. Весной организация демонтировала небольшую часть здания, после чего его площадь уменьшилась. Сведения об измененной площади внесли в ЕГРН 10 июня. После изменений кадастровую стоимость определили в размере 90 000 000 руб. Организация рассчитает налог на имущество так. См. продолжение примера в К+. Пробный доступ к К+бесплатен.

Применяем льготы

Если вы имеете право на льготу, предусмотренную в отношении начисляемого налога гл. 30 НК РФ или законом региона, то у вас есть возможность либо вообще не платить этот налог, либо уменьшить его величину. Документы, подтверждающие право на льготу, необходимо будет представить в ИФНС.

Итоги

Налог на имущество по кадастровой стоимости рассчитывается всеми налогоплательщиками вне зависимости от применяемой системы налогообложения. О том как правильно рассчитать величину налога к уплате мы рассказали в данной статье.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Налог на имущество организации

Большинство организаций платят налог на имущество. Налог региональный, поэтому ставки зависят от места регистрации компании. В данной статье рассмотрим основные моменты, на которые важно обратить внимание при расчете и уплате.

- Кто платит налог на имущество

- Налоговая база и формула расчета платежей

- Расчет налога по среднегодовой стоимости

- Расчет налога по кадастровой стоимости

- Ставка налога на имущество в 2022 году

- Порядок и сроки уплаты налога

- Декларация по налогу на имущество

Все нюансы, касающиеся анализируемого налога, закреплены в гл. 30 НК РФ.

Кто платит налог на имущество

Организациям России вменяется обязанность по уплате налога, если одновременно выполняются четыре условия:

- на балансе есть недвижимое имущество (в том числе переданное во временное владение, пользование, распоряжение, доверительное управление, внесенное в совместную деятельность, полученное по договору концессии);

- данное имущество учитывается на балансе как основное средство на счетах 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»;

- имеющееся имущество признается объектом налогообложения по основаниям, указанным в ст. 374 НК РФ;

- налоговая база в отношении такой недвижимости определяется как среднегодовая стоимость.

Также налог на имущество уплачивается с недвижимости, находящейся в РФ и по общему правилу принадлежащей организации на праве собственности, полученной по концессионному соглашению, если в отношении нее налоговой базой является кадастровая стоимость.

Обратите внимание, что с 2019 года налог на движимое имущество отменен!

Предприятиям не придется платить налог по земельным участкам, водным и культурным объектам, а также по другим видам имущества, поименованным в п. 4 ст. 374 НК РФ.

С ряда организаций в зависимости от рода деятельности налог не взимается (ст. 381 НК РФ).

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Экстерном. Для вас 14 дней сервиса бесплатно!

Налоговая база и формула расчета платежей

Налоговая база по налогу на имущество — это его среднегодовая стоимость.

Налоговая база по налогу на имущество — это его среднегодовая стоимость или кадастровая стоимость. Если база по объектам недвижимости не определяется как кадастровая стоимость, ее нужно считать по среднегодовой стоимости. База рассчитывается отдельно по каждому объекту.

Расчет налога по среднегодовой стоимости

В свою очередь среднегодовая стоимость = (суммарная остаточная стоимость имущества на 1-е число каждого месяца + остаточная стоимость на 31 декабря) / 13.

Пример расчета. ООО «Компас» на рынке услуг уже 8 лет. За это время Общество закупило различные основные средства, которые помогают осуществлять деятельность. Часть имущества еще амортизируется и считается налогооблагаемым. Помимо этого, компания 04.07.2022 закупила новое оборудование. В регионе применяется ставка 2,2 %. Бухгалтер, заполняя декларацию за прошедший год, использовал следующие данные:

| По состоянию на: | Остаточная стоимость, тыс. руб. |

|---|---|

| 01.01.19 | 100 |

| 01.02.19 | 95 |

| 01.03.19 | 90 |

| 01.04.19 | 85 |

| 01.05.19 | 80 |

| 01.06.19 | 75 |

| 01.07.19 | 70 |

| 01.08.19 | 234 |

| 01.09.19 | 207 |

| 01.10.19 | 191 |

| 01.11.19 | 174 |

| 01.12.19 | 146 |

| 31.12.19 | 118 |

Рассчитаем среднегодовую стоимость: (100 + 95 + 90 + 85 + 80 + 75 +70 + 234 + 207 +191 + 174 + 146 + 118) / 13 х 1000 = 128 077 руб.

Налог к уплате за год = 128 077 х 2,2 % = 2 818 руб. (при условии, что организация не платит авансы).

Если в регионе установлены авансовые платежи, организациям нужно платить их трижды в год, а затем уменьшать налог к уплате за год на их суммы.

Допустим, что в предложенном примере помимо налога требуется вычислить сумму аванса за все отчетные периоды.

Средняя стоимость облагаемых объектов за I квартал = (100 + 95 + 90 + 85) / 4 х 1000 = 92 500 руб.

Согласно ст. 382 НК РФ авансовый платеж равен ¼ средней стоимости за отчетный период, умноженной на ставку.

Авансовый платеж за I квартал = 92 500 х ¼ х 2,2 % = 509 руб.

Аналогичным образом делается расчет платежа за полугодие.

Средняя стоимость за полугодие = (100 + 95 + 90 + 85 + 80 + 75 + 70) / 7 х 1 000 = 85 000 руб.

Аванс за полугодие = 85 000 х ¼ х 2,2 % = 468 руб.

Средняя стоимость за 9 месяцев = (100 + 95 + 90 + 85 + 80 + 75 + 70 + 234 + 207 +191) / 10 х 1 000 = 122 700 руб.

Аванс за 9 месяцев = 122 700 х ¼ х 2,2 % = 675 руб.

Годовой налог платится за вычетом всех авансовых платежей.

Налог за 2022 к уплате в бюджет = 2 818 – (509 + 468 + 675) = 1 166 руб.

Расчет налога по кадастровой стоимости

Налоговая база для определенной части объектов недвижимости соответствует кадастровой стоимостиуказанной в ЕГРН по состоянию на 1 января (ст. 375 НК РФ). Сюда попадает недвижимость из п. 1 ст. 378.2 НК РФ.

Если компания платит налог по кадастровой стоимости, то нужно сначала узнать ее в региональном отделении Росреестра или в выписке из ЕГРН. Также стоимость можно посмотреть в режиме онлайн на сайте Росреестра или в нормативном акте вашего региона, которым утверждены результаты определения кадастровой стоимости. Если ваша недвижимость входит в региональный перечень, но кадастровая стоимость по ней не установлена, платить налог не нужно. Однако жилые помещения, гаражи, незавершенное строительство и другие объекты из пп. 4 п. 1 ст. 378.2 НК РФ, в региональных перечнях не указывают. Налог по ним платится на основании регионального закона, который должен предусматривать кадастровое налогообложение этих объектов. Если кадастровая стоимость для них не определена, налог считайте по среднегодовой стоимости.

Формула расчета налога по кадастровой стоимости:

Сумма налога за год = Кадастровая стоимость × 2,2 % — авансовые платежи.

Авансовый платеж = Кадастровая стоимость объекта на 1 января × 2,2 % × ¼.

Пример расчета. ООО «ПлюсМинус» имеет в собственности офис в бизнес-центре. Кадастровая стоимость помещения не определена, но известно, что оно занимает 1/16 площади здания. По данным Росреестра, кадастровая стоимость бизнес-центра — 184 млн рублей.

Кадастровая стоимость офиса = 184 млн рублей / 16 = 11,5 млн рублей.

Сумма налога за год = 11,5 млн рублей × 2,2 % = 253 000 рублей.

Авансовые платежи составят = 253 000 / 4 = 63 250 рублей в квартал.

Ставка налога на имущество в 2022 году

На общих основаниях юридические лица рассчитывают налог на имущество исходя из ставки 2,2 % (ст. 380 НК РФ).

Регионы вправе утверждать свои налоговые ставки при условии, что они не будут превышать 2,2 %. Также субъекты РФ могут вводить в действие дифференцированные ставки, которые зависят от категории плательщика.

Прежде чем приступить к расчету налога на имущество, нужно уточнить ставку, действующую в регионе.

Порядок и сроки уплаты налога

Налоговый период — календарный год (ст. 379 НК РФ).

Отчетный период — 1 год. Раньше приходилось каждый квартал сдавать расчеты по авансовым платежам. Теперь их включили в декларацию, поэтому отдельно отчитываться не придется. Последний отчет по авансам сдали за 9 месяцев 2019 года.

По итогам года платится налог на имущество, по итогам кварталов — авансовые платежи. Региональные власти могут принять решение не устанавливать авансовые платежи, тогда платить налог придется только раз в год.

Сроки для уплаты также устанавливают субъекты РФ (ст. 383 НК РФ).

Чтобы налог на имущество поступил по назначению, правильно оформляйте платежные поручения и указывайте актуальные КБК. Для юридических лиц предусмотрены разные КБК для имущества, которое входит и не входит в единую систему газоснабжения. В Экстерне можно подготовить платежное поручение на основе декларации по налогу на имущество.

Декларация по налогу на имущество

Обращаем внимание, что Приказом ФНС от 14.08.2019 № СА-7-21/405@ в редакции от 28.07.2022 утверждена новая форма декларации по налогу на имущество за 2022 год. Приказ вступает в силу 3 ноября 2022 года. По итогам 2022 года (до 1 апреля 2022) уже нужно отчитаться по новой форме.

Правила заполнения декларации с построчными комментариями из приложения к Приказу ФНС РФ от 14.08.2019 № СА-7-21/405@.

В первый раздел добавили строку 005 «Признак налогоплательщика», которая связана с коронавирусными льготами, и строку 007 «Признак СЗПК» для организаций, заключивших соглашение о защите и поощрении капиталовложений. Для раздела два утвердили новые коды коронавирусных федеральных и региональных льгот, а также специальный код для имущества участников СЭЗ.

Самое важное нововведение — появление четвертого раздела, в котором организациям вновь придется отражать сведения о среднегодовой стоимости движимого имущества, учтенного на балансе в качестве объектов основных средств (налогом оно по-прежнему не облагается). Поправки вносят, чтобы оценить стоимость движимого имущества, которое сейчас освобождено от налога. Планируется, что обложение движимого имущества вернется в ближайшее время, но ставки по налогу снизят.

Декларацию по налогу на имущество можно сдать на бумаге или в электронной форме по ТКС. Для компаний, у которых среднесписочная численность за прошлый год превышает 100 человек, доступна только электронная форма декларации.

Инструкция: рассчитываем налог на имущество

В главе 30 НК РФ описывается порядок расчетов, оплаты и отчетности по имущественному взносу. Его уплачивают все организации, на балансе которых есть налогооблагаемые объекты недвижимости (ст. 373 НК РФ). Применяемый режим налогообложения, организационно-правовая форма и уровень подчиненности значения не имеют: обязателен налог на имущество в 2022 году для бюджетных учреждений и автономных организаций, предприятий и предпринимателей на УСН, ЕСХН и ОСНО.

Имущественный сбор взимается с недвижимости. Движимое имущество, земельные участки и объекты природопользования не облагаются налогом на имущество (п. 1, пп. 1 п. 4 ст. 374 НК РФ).

С 01.01.2022 действует новое правило: теперь необязательно отражение недвижимого объекта на балансе как основное средство. Если недвижимость в собственности не отражена по счету 01, взнос все равно придется заплатить. Но региональные власти вправе изменить этот порядок.

В 2022 году взнос начисляют только на объекты недвижимости. Недвижимое имущество, облагаемое налогом (ст. 378.2 НК РФ):

- здания и сооружения (в том числе хозяйственные);

- садовые дома и строения;

- гаражи и машиноместа;

- объекты незавершенного строительства;

- комплексы недвижимости и др.

Для плательщиков ЕСХН действует льгота: они не платят взнос с имущественных объектов, которые используются при производстве и переработке сельскохозяйственной продукции (п. 3 ст. 346.1 НК РФ).

С 2022 года вступили в силу изменения по налогам. Используйте бесплатно обзор изменений от экспертов КонсультантПлюс, чтобы не нарушить закон.

Какова формула расчета налога

Базовая формула расчета налога на имущество организаций закреплена в НК РФ.

Максимальная налоговая ставка — 2,2% (п. 1 ст. 380 НК РФ). Но местные власти вправе уменьшать тариф. Для некоторых категорий налогоплательщиков предусмотрены дифференцированные ставки — в зависимости от их категорий или типа налогооблагаемого объекта (п. 2 ст. 380 НК РФ).

Что составляет налоговую базу

По нормам НК РФ, налоговая база по налогу на имущество определяется как среднегодовая стоимость имущества, а в определенных кодексом ситуациях — кадастровая стоимость по состоянию на 1 января расчетного периода (ст. 375 НК РФ).

Пример, как рассчитывают налог по среднегодовой стоимости

Недвижимые объекты, которые принадлежат компании на правах собственности, хозяйственного ведения, оперативного управления, учитываются по среднегодовой стоимости. Включают и недвижимость, полученную по концессионному договору. Если ведется расчет среднегодовой стоимости имущества для налога на имущество, то недвижимость с налогообложением по кадастру в вычислениях не учитывается.

Формула среднегодовой стоимости:

СгС = (сумма остаточных стоимостей на 1 число каждого месяца + остаток по состоянию на 31.12 отчетного года) / 13.

Приведем пример, как рассчитать налог на имущество организаций в 2022 году для юридических лиц по среднегодовой цене.

- на 01.01.2022 — 5 млн руб.;

- на 01.02.2022 — 4,8 млн руб.;

- на 01.03.2022 — 4,6 млн. руб.;

- на 01.04.2022 — 4,4;

- на 01.05.2022 — 4,2;

- на 01.06.2022 — 4;

- на 01.07.2022 — 3,8;

- на 01.08.2022 — 3,6;

- на 01.09.2022 — 3,4;

- на 01.10.2022 — 3,2;

- на 01.11.2022 — 3,0;

- на 01.12.2022 — 2,8;

- на 31.12.2022 — 2,6.

Как рассчитать по кадастровой стоимости

Для исчисления имущественного взноса отдельных недвижимых объектов (п. 1 ст. 378.2 НК РФ) берется кадастровая стоимость из единого государственного реестра недвижимости (ЕГРН) на 1 января расчетного года (ст. 375 НК РФ).

Узнайте текущий показатель по кадастру в территориальном отделе Росреестра, на официальном сайте ведомства или посмотрите в выписке ЕГРН. Если по объекту недвижимости из регионального перечня не установлена кадастровая цена, не платите имущественный взнос. Исключение — жилые помещения, гаражи, объекты незавершенного строительства: если региональные власти не включили их в перечень объектов и не установили кадастровую цену, рассчитывайте налог по среднегодовому показателю.

Формула расчета по кадастру:

Годовой ИН = кадастровая стоимость × 2,2%.

Если платите аванс в течение года, исключите эти платежи из итогового взноса.

Если организация владела имуществом не весь год, используйте коэффициент Кв в налоге на имущество — расчетный показатель, снижающий базу пропорционально времени владения недвижимостью.

Разберем пример расчета налога на имущество по кадастровой стоимости в 2022 году для бюджетной организации (для коммерции — аналогично).

ГБОУ ДОД СДЮСШОР «АЛЛЮР» владеет гаражом. Объект включен в региональный перечень, его кадастровая цена на 01.01.2022 — 500 000 рублей.

Годовой ИН = 500 000 × 2,2 = 11 000 рублей.

Каков порядок исчисления авансовых платежей

Авансы платят, если региональные власти обязывают налогоплательщиков производить поквартальные взносы. Организации перечисляют авансовый платеж три раза в год и уменьшают итоговую сумму имущественного взноса на фактическую предоплату.

По среднегодовой стоимости

Авансирование равно 1/4 среднего ценового показателя по недвижимости за выбранный период с учетом региональной ставки (ст. 382 НК РФ). Авансовый расчет налога на недвижимость определяется суммарно, как и итоговый платеж, но уменьшается на 4.

- За 1 квартал: СгС = (5 + 4,8 + 4,6 + 4,4) / 4 = 4,7 или 4 700 000. Аванс = 4 700 000 × 1/4 × 2,2% = 25 850 рублей.

- За полугодие (2 квартал): СгС = (5 + 4,8 + 4,6 + 4,4 + 4,2 + 4,0 + 3,8) / 7 = 4,4 или 4 400 000. Аванс = 4 400 000 × 1/4 × 2,2% = 24 200 рублей.

- За 9 месяцев (3 квартал): СгС = (5 + 4,8 + 4,6 + 4,4 + 4,2 + 4,0 + 3,8 + 3,6 + 3,4 + 3,2) / 10 = 4,1 или 4 100 000. Аванс = 4 100 000 × 1/4 × 2,2% = 22 550 рублей.

По кадастровой стоимости

По кадастру расчет авансовых платежей по налогу на имущество в 2022 году осуществляется аналогично: исчисленная сумма взноса за год умножается на 1/4.

По примеру ГБОУ ДОД СДЮСШОР «АЛЛЮР» аванс по кадастровой цене равен 500 000 × 2,2 % × 1/4. Учреждению необходимо перечислять в бюджет 2750 рублей каждый квартал.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Налог на имущество: расчет, уплата, отчетность

Расчет налога на имущество всегда вызывает много вопросов у бухгалтеров, так как имеет массу нюансов. Какие объекты облагаются по среднегодовой стоимости, а какие подлежат налогообложению по кадастровой стоимости, как рассчитать налог и отчитаться по нему? Все эти вопросы раскрыты в нашей статье.

Кто платит налог на имущество

НК РФ обязывает платить имущественный налог все организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). К таковым относятся российские и иностранные компании, имеющие и не имеющие представительства в РФ, но владеющие здесь имуществом.

Компании, которые работают на УСН тоже должны платить налог на имущество. Правда, не всегда. Речь идет только о тех ситуациях, когда компания-упрощенец обладает объектами недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость. При этом в отношении имущества, налоговая база по которому определяется как среднегодовая стоимость, платить налог не нужно (п. 2 ст. 346.11 НК РФ).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Что облагается налогом на имущество

Объектом налогообложения является движимое и недвижимое имущество, которое принято на учет в качестве основных средств в порядке, установленном для ведения бухгалтерского учета. Сюда входит также имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению.

Какое имущество не подпадает под обложение имущественным налогом? В п. 4 ст. 374 НК РФ приведен исчерпывающий перечень льготных объектов:

- земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- имущество, принадлежащее на праве оперативного управления ряду госучреждений;

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры);

- ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов и другие объекты.

Исключение составляют объекты, принятые на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми.

Кроме того, не включаются в базу по налогу на имущество объекты, включенные в первую или вторую амортизационную группу в соответствии с Классификацией основных средств, которая утверждена Постановлением Правительства РФ от 01.01.2002 № 1. Напомним, что Постановлением Правительства РФ от 07.07.2016 № 640 были внесены поправки в Классификацию ОС, которые вступили в силу с 1 января 2017 года.

Однако Минфин РФ в письме от 14.11.2016 № 03-03-06/1/66701 разъяснил, что внесение данных корректив не является основанием для изменения срока полезного использования введенных в эксплуатацию основных средств, установленного в соответствии с Классификацией, действовавшей на дату принятия объектов к бухгалтерскому учету.

Расчет налога на имущество организаций

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

- определите объект налогообложения;

- проверьте наличие и возможность применения льгот по налогу на имущество;

- определите налоговую базу (определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Среднегодовая стоимость имущества — сумма, полученная в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года / на количество месяцев в налоговом периоде, увеличенное на единицу).

определите ставку налога;

Формулы для расчета авансовых платежей и имущественного налога используйте следующие (п. 1, 2 и 4 ст. 382 НК РФ).

Авансовый платеж = Налоговая база х Ставка налога: 4

Сумма налога за год = Налоговая база х Ставка налога — Сумма авансовых платежей

Перечислить налог на имущество и авансовые платежи нужно в налоговую инспекцию по месту нахождения недвижимости (п. 6 ст. 383 НК РФ).

Что касается остаточной стоимости имущества — она должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Правила формирования в бухгалтерском учете информации об основных средствах установлены ПБУ 6/01. Единица учета основных средств — это инвентарный объект. Если у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая из них учитывается как самостоятельный инвентарный объект.

Изменение первоначальной стоимости ОС, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

Следует отметить, что налоговая база в отношении отдельных объектов недвижимости определяется как ее кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 НКРФ. К таким объектам относятся:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, которые используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объекты недвижимости иностранных организаций, не осуществляющих деятельности в РФ;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов ОС.

НК РФ установлено, что региональными властями не позднее 1 числа года перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона. Таким образом, перечень, определенный на следующий налоговый период должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Если здание (строение, сооружение) безусловно и обоснованно определено административно-деловым центром или торговым центром (комплексом) и включено в перечень, то все помещения в нем, облагаются налогом исходя из кадастровой стоимости. Причем даже если указанные помещения в перечне отсутствуют (письмо ФНС РФ от 16.03.2017 № БС-4-21/4780).

Если кадастровая стоимость здания определена, но в отношении конкретного помещения она не указана, то налоговая база в отношении помещения определяется как доля кадастровой стоимости здания, в котором оно находится, соответствующая площади помещения в общей площади здания.

При этом если то или иное здание не включено в указанный перечень, то налоговая база определяется как среднегодовая стоимость имущества. Это подтверждает Минфин РФ (письмо от 17.06.2015 № 03-05-05-01/35000).

Следует отметить, что кадастровая стоимость недвижимости может быть изменена в течение календарного года. Дело в том, что в период между проведением работ по государственной кадастровой оценке возможно изменение рыночной конъюнктуры, методических подходов к определению кадастровой стоимости.

Кроме того, основанием для пересмотра результатов кадастровой оценки является недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Этим может обусловливаться изменение кадастровой стоимости объекта оценки как в сторону уменьшения, так и в сторону увеличения.

Федеральным законом от 29.07.1998 № 135-ФЗ установлено, что в случае несогласия с результатами кадастровой стоимости, их можно оспорить. Сделать это могут как компании, так и органы власти.

С какого момента налогоплательщик должен применять измененную кадастровую стоимость объекта? Если указанная стоимость скорректирована из-за выявленной ошибки, то новую стоимость можно применять, начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

Если данный показатель был изменен в связи с принятием решения соответствующей комиссии или судебного акта, то обновленная кадастровая стоимость должна быть учтена, начиная с налогового периода, в котором подано было заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Сроки уплаты налога на имущество

Налоговым периодом признается календарный год. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года. Хотя налог и является региональным, устанавливать свои отчетные периоды, отличные от указанных в НК, субъекты не вправе. Ставка налога на имущество устанавливается региональными властями. При этом она не может превышать 2,2 процента.

Сроки, когда организация должна уплачивать налог на имущество следующие:

- до 30 апреля — I квартал;

- до 30 июля — полугодие;

- до 30 октября — 9 месяцев;

- до 30 января — год.

Отчетность по налогу на имущество

Если у компании есть имущество, которое облагается налогом, то она обязана отчитываться по нему в ИФНС. Форма по КНД 1152026 — Налоговая декларация по налогу на имущество (Приказ ФНС от 5 ноября 2013 г. № ММВ-7-11/478@). Отчетность по налогу на имущество нужно сдавать, даже если самортизированы все основные средства ( письмо ФНС РФ от 08.02.2010 № 3-3-05/128 ). Исключение — нулевая декларация, ее подавать не нужно (письмо Минфина РФ от 28.02.2013 № 03-02-08/5904).

Декларацию организации сдают только по итогам года. Срок — не позднее 30 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ). Ежеквартально компаниям положено предоставлять с инспекцию расчет по авансовым платежам по налогу на имущество. Делать это необходимо не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

При оформлении титульного листа отчетности в 2017 году необходимо обратить внимание на заполнения поля «Код вида экономической деятельности по классификатору ОКВЭД». Порядок заполнения отчетности требует указывать в этой строке код вида экономической деятельности по классификатору ОКВЭД согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2001. Однако этот классификатор утратил силу с 01.01.2017. Дело в том, что Приказом Росстандарта от 31.01.2014 № 14-ст введен в действие ОКВЭД2, который применяется к правоотношениям, возникшим с 01.01.2014, с установлением переходного периода до 01.01.2017. Несмотря на это в порядок по заполнению налоговой отчетности по имуществу коррективы не внесены.

Поэтому возникает вопрос: какие коды необходимо указывать при представлении в 2017 году уточненной налоговой отчетности за предшествующие отчетные (налоговые) периоды — согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 или ОКВЭД2?

В письме ФНС РФ от 09.11.2016 № СД-4-3/21206@ содержится ответ на этот вопрос: при сдаче уточненок за предыдущие периоды указывается тот же код по ОКВЭД, который был отражен в первичных налоговых декларациях.

Проверить правильность заполнения отчетности по налогу на имущество помогут контрольные соотношении, которые приведены в письме ФНС РФ от 27.10.2015 № БС-4-11/18786.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налог на имущество организаций в 2022 году

Налог на имущество платят все коммерческие организации и НКО, которые работают в России и имеют на балансе недвижимость. Это относится и к иностранным компаниям, у которых есть здесь недвижимость и нет постоянного представительства. Рассказываем, кому и когда платить налог на имущество юридических лиц в 2022 году.

Что вы узнаете

Что относится к объектам налогообложения

Для российской организации

- Недвижимость, которую вы учитываете на балансе как основное средство, если налоговая база в отношении нее определяется как

Для иностранной организации

- Если ведете деятельность в РФ через постоянные представительства, нужно заплатить налог на недвижимость, которую использует представительство. В этом случае налог уплачивается в тех же случаях, что и для российских организаций. Например, это может быть жилье для сотрудников.

- Если не работаете в России через постоянные представительства, объектом налогообложения будет

- а) которая находится на территории РФ и принадлежит вам по праву собственности;

- б) получена по концессионному соглашению;

- в) в отношении которой налоговую базу определяете как кадастровую стоимость.

СБИС напомнит о сроках уплаты имущественного налога и рассчитает его автоматически в зависимости от региональной ставки. В том числе и по обособкам. А еще сформирует декларацию и проверит ее перед отправкой в налоговую.

В каких случаях не нужно платить налог

Не нужно платить имущественный налог:

- если недвижимость включена в перечень имущества, которое не облагается налогом;

- имущество движимое, включая

Какие ждут штрафы за неуплату налога и несдачу декларации

Если не заплатили налог

- 20% от суммы неуплаченного налога, но не меньше 40 000 руб., если налоговая база занижена из-за грубого нарушения правил учета доходов, расходов и объектов налогообложения;

- 20% от суммы неуплаченного налога, если занижена налоговая база, налог рассчитали неправильно или были другие неправомерные действия (п. 1 ст. 122 НК РФ);

- 40% от суммы неуплаченного налога, если налог умышленно не уплатили из-за занижения налоговой базы, иного неправильного расчета или других неправомерных действий (бездействия) (п. 3 ст. 122 НК РФ).

Если не сдали декларацию

- 5% от неуплаченной в срок суммы налога по декларации за каждый полный и неполный месяц просрочки. При этом штраф не может быть меньше 1 000 руб. и больше 30% от неуплаченного в срок налога по декларации. Или

Когда сдавать налоговую декларацию

Декларацию по налогу на имущество организаций за 2022 г. нужно сдать не позднее 30.03.2022. Квартальные расчеты сдавать не нужно.

Если у вас несколько объектов, которые находятся в одном регионе и облагаются по балансовой стоимости, то по ним можно подать одну декларацию. Чтобы не было проблем с налоговой, ежегодно до 1 марта направляйте им уведомление о таких объектах.

Сдать декларацию за 5 минут и без ошибок

Размер ставки, налоговый и отчетный период

Ставку налога на имущество организаций устанавливают на региональном уровне и она не может превышать 2,2%. Если определяете налоговую базу по кадастровой стоимости — ставка не выше 2%.

Ставки, которые установлены именно в вашем регионе, можно узнать на сайте ФНС России.

Налоговый и отчетный период

Налог рассчитывают и платят за год. Срок уплаты налога на имущество организаций за 2022 год — 01.03.2022. В течение года также необходимо уплатить авансовые платежи. Отчетный период зависит от того, по какой стоимости облагается имущество:

- по кадастровой: первый, второй и третий кварталы;

- по среднегодовой: первый квартал, полугодие и девять месяцев.

Как определить налоговую базу

Налоговую базу можно рассчитать по кадастровой или среднегодовой стоимости. Чтобы рассчитать по кадастровой стоимости, берите данные по стоимости, которая указана в ЕГРН на 1 января года, за который будете уплачивать налог или авансовый платеж. По объектам, для которых налоговую базу невозможно рассчитать по кадастровой стоимости, определяйте ее

Для каждого объекта недвижимости нужно определить налоговую базу отдельно.

Если в течение года у вас выбывали или поступали объекты, по ним также необходимо определять налоговую базу.

Если имущество находится на территории двух субъектов РФ, базу по нему нужно разделить пропорционально доле его балансовой стоимости на территории каждого субъекта. Это нужно сделать самостоятельно, исходя из физических показателей или показателей стоимости недвижимости.

Как рассчитать налог на имущество организаций

Расчет налога на имущество организаций по кадастровой стоимости

Для авансового платежа

Если рассчитываете налог по кадастровой стоимости, на каждый объект недвижимости его нужно подсчитать отдельно.

При расчете учитывайте, что у вас, возможно, есть:

- Льготы по налогу на имущество организаций;

- Недвижимость находится в собственности неполный год;

- В течение года кадастровая стоимость изменилась из-за того, что поменялись количественные или качественные характеристики объекта;

- Помещение, но кадастровой стоимости отдельно по нему нет, она определена только по зданию в целом. В этом случае налог и авансовые платежи рассчитываются в общем порядке. Но стоимость помещения придется рассчитать самостоятельно — пропорционально его площади в общей площади здания (п. 6 ст. 378.2 НК РФ).

Расчет налога на имущество организаций по среднегодовой стоимости

Среднегодовая стоимость недвижимости = сумма бухгалтерской остаточной стоимости недвижимости на первое число каждого месяца года и на 31 декабря / 13

Уменьшите полученную сумму налога на авансовые платежи. В итоге получите сумму налога к уплате или уменьшению.