Инструкция по подготовке Декларации по ЕНВД

Отчетность в виде налоговой декларации сдается каждый квартал, не позднее следующих дат:

- 20 апреля – по итогам 1-го квартала;

- 20 июля – по итогам 2-го квартала;

- 20 октября – по итогам 3-го квартала;

- 20 января – по итогам 4-го квартала.

Обратите внимание, если крайняя дата сдачи отчёта приходится на выходной, то она переносится на следующий рабочий день.

Что надо знать перед заполнением декларации ЕНВД

На режиме ЕНВД налогом облагается вменённый, т.е. предполагаемый государством, а не реально полученный доход. Расчёт налога производится по формуле

ЕНВД = (ФП * БД * К1 * К2 * Ставка налога) – Страховые взносы,

- ФП* – физический показатель по виду деятельности (им может быть количество работников, единиц грузового транспорта, посадочных мест, площадь торгового зала и др.);

- БД* – базовая доходность на одну единицу ФП в месяц;

- коэффициент К1 – учитывает рост инфляции, устанавливается Правительством. Значение коэффициента К1 сервис проставляет автоматически;

- коэффициент К2** – понижающий коэффициент, который устанавливается на территории муниципального образования по каждому виду деятельности ЕНВД, может варьироваться от 0,005 до 1;

- стандартная ставка налога по ЕНВД составляет 15%. В некоторых муниципальных образованиях по определённым видам деятельности действует пониженная ставка** – до 7,5%;

- о страховых взносах подробно расскажем ниже в примере заполнения декларации.

* ФП и БД установлены статьей 346.29 Налогового кодекса по каждому виду деятельности.

** Узнать значение коэффициента К2 и пониженную ставку налога необходимо на сайте ФНС. Перейдя по ссылке выберите свой регион вверху страницы, после чего внизу страницы в разделе «Особенности регионального законодательства» появится правовой акт с необходимой информацией.

Как работать в онлайн-сервисе подготовки декларации ЕНВД

Для начала надо зарегистрироваться в сервисе, указав свой номер мобильного телефона и приняв условия обработки персональных данных.

Телефон, указанный при регистрации в сервисе, будет использован в декларации как контактный номер налогоплательщика. Изменить номер телефона можно только заново зарегистрировавшись.

При переходе в личном кабинете на страницу формирования декларации ЕНВД открывается такое окно.

Здесь надо выбрать категорию налогоплательщика, заполнить данные для титульного листа и выбрать количество видов деятельности.

На титульном листе декларации ЕНВД отображаются обычные регистрационные данные налогоплательщика. Для организаций это коды ИНН и КПП, фирменное наименование, полное имя руководителя. Для индивидуальных предпринимателей – код ИНН и полное имя.

Кроме того, на титульном листе указывают:

- номер корректировки – если это ваша первая декларация за отчётный квартал, проставьте «0», если вы подаёте уточнённую декларацию, то укажите «1», «2» и т.д. соответственно;

- код налогового периода – для ЕНВД налоговым периодом является квартал, и у каждого из них есть свой код («21» – для первого квартала, «22» – для второго, «23» – для третьего, «24» – для четвёртого);

- код налогового органа – укажите код той ИФНС, где вы стоите на учёте в качестве плательщика ЕНВД по месту деятельности;

- код места учёта – расшифровки кодов приводятся в сноске к соответствующему полю, например, организации по месту ведения деятельности указывают «130»;

- телефон для связи (заполняется автоматически);

- имя того, кто подаёт декларацию – ИП или руководитель ООО, в случае сдачи отчётности другим лицом надо выбрать «Представитель» и указать реквизиты доверенности;

- дата подачи декларации – если вы не уверены, что подадите отчётность в конкретный день, не ставьте соответствующую галочку. В этом случае дату и личную подпись вы проставите позже от руки.

Наш сервис гарантирует защиту введённых данных от несанкционированного доступа и соблюдение политики конфиденциальности персональной информации.

Для удобства заполнения полей, рядом с каждым из них есть соответствующие сноски-подсказки.

Посмотрим на примере, как правильно заполнить декларацию ЕНВД.

Вы можете выбрать до четырёх видов деятельности, по каждому из них будет заполнена отдельная страница декларации.

Далее укажите подробный адрес ведения выбранного вида деятельности, вплоть до почтового индекса. В этом вам помогут подсказки автозаполнения. Введите первые буквы элемента адреса и выберите нужное значение из выпадающего списка.

Теперь укажите код ОКТМО муниципального образования, где вы стоите на учёте как плательщик ЕНВД, и коэффициент К2 по виду деятельности. Эти цифры приведены для примера, у вас будут свои значения.

Следующие поля о дате постановки и снятия с учёта заполняются, если вы проработали в качестве плательщика ЕНВД не полный квартал. В этом случае укажите дату постановки на учёт и/или снятия с учёта. Тогда налог будет рассчитан только за то количество дней, которые вы стояли на учёте.

Если же вам надо заполнить декларацию за полный квартал, не проставляйте галочки.

Далее нужно указать количество единиц физического показателя по виду деятельности и налоговую ставку.

Укажите значение физических показателей (работники, кв. метры, и т.д.) по данному виду деятельности в каждом месяце квартала. Значения указываются в целых единицах. Если в квартале физический показатель менялся (например, был нанят еще один работник), то это изменение отражается с того же месяца, в котором оно произошло. Если вы осуществляете один вид деятельности, но в разных местах города (по одному ОКТМО), тогда сложите значения физических показателей с каждого такого места.

По умолчанию в сервисе стоит стандартная ставка 15%, но, если в муниципальном образовании по месту деятельности она снижена, вы можете изменить её на нужное значение, например, 10%.

Обратите внимание, с 2022 года затраты на приобретение контрольно-кассовой техники налог не уменьшают.

Осталось внести суммы страховых взносов за работников и ИП за себя, которые могут снизить исчисленный налог к уплате.

Взносы за работников работодатели (ИП и организации) платят каждый месяц. Соответственно, если у вас есть работники, то в течение отчётного квартала за них будет перечислена определённая сумма страховых взносов. Укажите её в соответствующем поле, например, 35 000 рублей.

Снизить исчисленный налог работодатели могут не более, чем на 50%.

Например, если налог ЕНВД за квартал составил 58 400 рублей, то уменьшить его можно только до (58 400/2) 29 200 рублей, хотя взносов заплачено больше. Но если при такой же исчисленной сумме налога взносов было перечислено, к примеру, 17 300 рублей, то налог к уплате составит (58 400 – 17 300) 41 100 рублей.

Самостоятельно производить эти расчёты вам не надо, просто укажите уплаченную в отчётном квартале сумму страховых взносов за работников. Сервис автоматически рассчитает сумму налога к уплате за вычетом максимально возможной суммы взносов.

Что касается взносов ИП за себя, то обязательных квартальных платежей здесь не установлено. Есть только два крайних срока:

- для взносов в фиксированной сумме (в 2022 году это сумма 40 874 рубля) – не позднее конца текущего года;

- для дополнительного взноса (если вменённый доход за год превышает 300 000 рублей) – не позднее 1 июля года, следующего за отчётным.

И если предприниматель перечисляет взносы за себя одной суммой в конце года, то при небольшом исчисленном квартальном налоге он не полностью использует своё право на вычет.

Например, квартальный налог равен 14 700 рублей, а ИП перечислил в декабре всю фиксированную сумму взносов 40 874 рублей. При отсутствии работников он вправе уменьшить налог на уплаченные взносы без ограничений, т.е. налога к уплате не будет вообще (14 700 – 40 874) < 0.

Однако первые три квартала предприниматель перечисляет исчисленный налог в полном размере, т.е. по 14 700 рублей. В таком случае выгоднее разбить годовую сумму взносов на 4 равные части и уменьшать налог каждый квартал (14 700 – (40 874/4)) до 4 481,5 рублей.

Итак, подготовка декларации ЕНВД в онлайн-сервисе завершена. Вам остается только скачать готовую декларацию или сохранить её для дальнейшего редактирования.

Декларация по ЕНВД

С 1 января 2022 года спецрежим ЕНВД отменили, но знать правила расчета все же нужно, на тот случай, если от налоговой придет требование об уплате за прошлые периоды. Как рассчитывается ЕНВД для ИП и организаций, читайте в статье.

В данной статье мы не будем затрагивать отчеты, которые не связаны с ЕНВД и сдаются в зависимости от других факторов (6-НДФЛ, СЗВ-М и пр.). Речь пойдет о декларации — неотъемлемой части деятельности вмененщиков

Несмотря на то что данный спецрежим значительно упрощает работу бухгалтера, отчитываться все-таки придется. В данной статье мы не будем затрагивать отчеты, которые не связаны с ЕНВД и сдаются в зависимости от других факторов (6-НДФЛ, СЗВ-М и пр.). Речь пойдет о декларации — неотъемлемой части деятельности вмененщиков (п. 3 ст. 346.32 НК РФ).

Напомним, что при соблюдении определенных условий любой налогоплательщик может добровольно перейти на вмененку (п. 3 ст. 346.29 НК РФ).

Приказ ФНС России от от 26.06.2018 № ММВ-7-3/414@ утвердил действующую в данный момент форму декларации. Каждый раз при составлении отчетной формы проверяйте ее актуальность.

Декларацию подают до 20-го числа первого месяца очередного квартала (п. 3 ст. 346.32 НК РФ). Получается, что месяцами декларирования доходов будут апрель, июль, октябрь и январь. Иногда срок отчетности приходится на выходной или праздничный день, в таком случае законодательство разрешает отчитаться в первый рабочий день после законных нерабочих (п. 7 ст. 6.1 НК РФ).

Контур.Экстерн поможет рассчитать сумму налога

Куда и как сдавать декларацию

Направлять декларацию нужно в свою ФНС по месту регистрации фирмы (п. 2 ст. 346.28 НК РФ). Значит, если к деятельности, облагаемой ЕНВД, причастны лишь свои обособленные подразделения, а головной офис находится на иной налоговой системе, сдавать декларацию с данными «обособок» по адресу головного подразделения не нужно (п. 5.1 Порядка заполнения).

Если вмененщик ведет деятельность в одном регионе, в инспекцию, на территории которой он работает, нужно представить одну декларацию (число подразделений тут роли не играет).

Если вмененщик работает в разных местах, но подвластных одной инспекции, он также должен сдать одну налоговую декларацию.

Работа в разных регионах, принадлежащих разным налоговым инспекциям, обязывает спецрежимников сдавать декларации в каждую из инспекций.

Сдать декларацию по вмененке можно тремя путями:

- Через интернет.

- Почтовым отправлением, вложив экземпляр в письмо (надежнее оформить письмо с ценной описью).

- Лично принести в ФНС (п. 3 ст. 80 НК РФ).

Если декларацию не сдать в положенный срок, компанию (ИП) могут наказать материально (ст. 106 НК РФ). Штраф составит 5 % от суммы заявленного налога. ФНС возьмет штраф за каждый просроченный месяц, и неважно, полный это месяц или нет. Действующим законодательством установлен размер максимального (не более 30 % налога) и минимального (1 000 рублей) штрафов за нарушение сроков отчетности (ст. 119 НК РФ). Смягчающие обстоятельства, которые представит налогоплательщик, возможно, снизят штраф (п. 1 ст. 112, п. 3 ст. 114 НК РФ).

Главная опасность при несвоевременной сдаче утвержденной формы кроется в том, что налоговый инспектор может заблокировать банковский счет компании. Это наверняка случится, если просрочка больше 10 рабочих дней (п. 2 ст. 76 НК РФ).

Как заполнить декларацию

Отразить данные в декларации совсем не сложно, да и ее состав не такой массивный — всего-то три раздела и титульный лист.

Важное правило для всех разделов: стоимостные показатели указывают в целых рублях, а физические показатели — в целых единицах, применяя математическое округление. Например, 50 копеек нужно округлять до полного рубля.

Все страницы декларации нумеруются. Номера страниц записываются с использованием отведенной для этого графы, имеющей три ячейки. Так, например, пятая страница — «005», восьмая — «008» и т.п.

Сначала нужно заполнить раздел 2, потом раздел 3, а раздел 1 станет заключительным.

Титульный лист

Первый лист расскажет инспекторам основную информацию о налогоплательщике, с помощью которой его можно идентифицировать. В частности, это:

- ИНН и КПП;

- номер корректировки («0» свидетельствует о первичной декларации, а все корректировки подаются с присвоением порядкового номера, начиная с единицы);

- налоговый период (допустим, III квартал);

- отчетный год;

- код налоговой инспекции, куда сдается декларация (заветные цифры есть в уведомлении о постановке на налоговый учет, код можно уточнить лично, обратившись в ИФНС);

- код места представления декларации по месту учета компании (Приложение 3 к Порядку заполнения);

- название фирмы или ФИО (полностью) ИП;

- ОКВЭД;

- код реорганизации (ликвидации) и ИНН/КПП фирмы (заполняется только при реальном факте реорганизации или ликвидации, в противном случае просто прочеркните ячейки);

- телефонный номер;

- количество страниц декларации и обосновывающих документов;

- подтверждение подлинности и полноты сведений (код «1» — если в декларации стоит подпись директора, код «2» — если подписантом стал представитель компании);

- ФИО лица, подписавшего декларацию, и дата подписания. Если декларацию визирует руководитель, дополнительно ставится печать организации (при ее наличии). Если документ содержит подпись представителя, печать не ставится, но указываются реквизиты документа, подтверждающего право подписи. В ситуации, когда подписантом декларации выступает работник представителя (организации), он указывает свои ФИО, ставит подпись, указывает наименование организации — представителя налогоплательщика и данные документа (доверенности), который подтверждает имеющиеся полномочия.

Титульные листы разных деклараций заполняются по одному принципу. Если вы хоть раз сдавали любую налоговую форму, проблем у вас не возникнет.

Раздел 1

Код ОКТМО (строка 010) можно автоматически определить на сайте ФНС.

Обычно код включает 11 цифр, но есть компании, у которых он будет чуть короче. В таком случае свободные ячейки прочеркиваются и код будет иметь вид «27881249—».

Что касается значений показателей данного раздела (строка 020), то их нужно заполнить, используя исходные данные разделов 2 и 3. Причитающуюся бюджету сумму налога отражают по строке 020 (пп. 2 п. 4.1 Порядка заполнения).

В случае если строк с кодом 010 недостаточно, нужно заполнить недостающее количество листов раздела 1.

Раздел 2

Компании и ИП, ведущие разные виды деятельности или работающие в разных муниципальных образованиях, должны заполнять раздел 2 отдельно по каждому виду деятельности и месту ее ведения (по каждому коду ОКТМО) (п. 5.1 Порядка заполнения). Допустим, у фирмы есть собственная столовая и стоянка. Значит, бухгалтер заполнит два листа по разделу 2 — отдельно по общепиту, отдельно по автостоянке. Таким образом, разделов под номером два может быть и два, и пять, и десять.

По строке 010 нужно отметить код вида деятельности (всего их 22, Приложение № 5 к Порядку заполнения). В частности, код «02» свидетельствует об услугах ветлечебницы, а код «22» — о продаже товаров через автоматы.

По строкам 020 и 030 фиксируется полный адрес и код ОКТМО соответственно. Значения напрямую зависят от места, где осуществляется предпринимательская деятельность (Приложение № 6 к Порядку заполнения).

По строке 040 ставится базовая доходность. Она имеет разное значение для каждого спектра деятельности. Самая высокая доходность установлена для услуг, оказываемых автовладельцам (ремонт, т/о и мойка машин) — 12 000 рублей. А самый низкий показатель составляет всего 50 рублей, и установлен он для автостоянок. Базовая доходность может меняться вместе с НК РФ, уточнить ее можно в ст. 346.29.

По строке 050 нужно привести значение коэффициента-дефлятора К1 (каждый год он меняется).

По строке 060 следует указать значение корректирующего коэффициента базовой доходности К2, который комплексно учитывает нюансы ведения деятельности. К2 различен в разных регионах.

В графе 2 строк 070–090 отмечают физический показатель (это может быть площадь стоянки или светоизлучающей поверхности, количество торговых мест и пр.) В графе 3 строк 070–090 инспектор ФНС найдет количество календарных дней работы компании или ИП в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД. Если в налоговом периоде спецрежимник не осуществлял постановку или снятие с учета, графа 3 прочеркивается. В графе 4 следует указать налоговую базу (величину вмененного дохода) за каждый месяц квартала, учитывая реальную длительность работы в каждом месяце налогового периода.

В строке 100 отражается налоговая база (величина вмененного дохода) за квартал. Понятно, что значение строки 100 — это сумма строк 070–090 графы 4.

Действующую ставку налога в вашем регионе покажите в строке 105.

По строке 110 пишется сумма налога за квартал (произведение значений строки 100 и строки 105).

Раздел 3

По строке 005 надо указать признак налогоплательщика — их всего два. Для ИП, не производящих выплаты работникам, предусмотрен код «2», для всех остальных категорий — код «1».

Сумма единого налога находит свое отражение в строке 010 и рассчитывается как сумма значений показателей по строке 110 всех заполненных листов раздела 2.

По строке 020 нужно указать сумму страховых взносов и больничных пособий. Кстати, на них можно уменьшить налог (п. 2 ст. 346.32 НК РФ).

По строке 030 пишется сумма фиксированных страховых взносов ИП.

Строка 040 отражает сумму расходов по приобретению контрольно-кассовой техники.

Строка 050 расскажет об общей сумме налога, подлежащей уплате в казну.

Формула для расчета строки 050 зависит от показателя строки 005. Если там стоит «1», в строку 040 запишите разницу между строками 010, 020, 030, 040. Учтите, что найденная сумма налога не может быть меньше, чем половина от суммы в строке 010. Код «2» в строке 005 говорит о том, что нужно вычесть из строки 010 строки 030 и 040. Проверьте, чтобы полученная сумма не была меньше нуля.

В завершение хочется привести пример расчета налога.

Ветклиника ООО «Львенок» работает в Перми и платит ЕНВД.

Базовая доходность равна 7 500 рублей (ст. 346.29). В штате компании всего шесть работников. Нештатных единиц нет. Больничных и взносов в текущем квартале не было.

Налоговая база для ветклиники рассчитывается так: 7 500 х 6 = 45 000 рублей. Для подсчета налога нужно умножить базу на корректирующие коэффициенты.

К1 в 2018 году составляет 1,868, К2 равен 0,6.

Налог за месяц = 45 000 х 1,868 х 0,6 х 15 % = 7 565,40 рубля.

Налог за квартал = 7 565,40 х 3 = 22 696,20 рубля.

Рассмотрим вариант, когда на итоговый налог влияет площадь. Рекламное агентство «Пиар» (ИП Васькина С. Т.) занимается рекламой на табло в Перми. Площадь информационного поля электронных табло в I квартале 2018 года составила 37 кв. м. Базовая доходность равна 5 000 рублей. Васькина С. Т. ведет деятельность без сотрудников, в январе — марте взносы за себя не отчисляла.

Налоговая база = 5 000 х 37 = 185 000 рублей.

Налог за месяц = 185 000 х 1,868 х 0,6 х 15 % = 31 102,20 рубля.

Налог за квартал = 31102,20 х 3 = 93 306,60 рубля.

Рассчитывая очередной налог, обращайте внимание на все показатели и сверяйте их с нормативными документами.

Как ИП заполнить и сдать нулевую декларацию по ЕНВД: инструкция и образец

Нулевая декларация по ЕНВД — это отчет, который сдают плательщики налога даже в том случае, если деятельность не ведется. Напомним, что срок действия ЕНВД ограничен 2022 годом.

Декларация по ЕНВД: форма и сроки сдачи

Форма и порядок заполнения декларации утверждены Приказом ФНС от 04.07.2014 № ММВ-7-3/353@. Предоставляется декларация ежеквартально в ИФНС, в которой стоит на учете предприниматель. Сделать это необходимо до 20 числа месяца, следующего за отчетным кварталом (п. 3 ст. 346.32 НК РФ). Если последний день сдачи приходится на выходной или праздничный, то срок переносится на следующий первый рабочий день.

Так, в 2022 году сроки сдачи следующие:

| Период отчета | Последняя дата сдачи |

|---|---|

| 1 квартал 2022 г. | 20.04.2020 |

| 2 квартал 2022 г. | 20.07.2020 |

| 3 квартал 2022 г. | 20.10.2020 |

| 4 квартал 2022 г. | 20.01.2021 |

Сдать отчетность можно:

- лично или через представителя непосредственно в ИФНС;

- отправив почтой;

- электронно через оператора электронного документооборота или через сайт ФНС.

Ответственность за нарушение сроков сдачи декларации

Очень важно соблюдать сроки сдачи отчета и не забывать предоставлять отчетность, даже если вы не ведете деятельность.

Если опоздать со сдачей декларации или не сдать ее вовсе, то на ИП будет наложен штраф в соответствии со статьей 119 НК РФ. Он составляет 5 % от неуплаченной суммы налога, указанной в декларации, за каждый месяц просрочки (полный и неполный). Минимальный штраф установлен в размере 1000 руб., а максимальный — 30 % от суммы налога. То есть если сумма налога к уплате незначительна или равна нулю, то штраф все равно придется платить.

Кроме штрафа, ИФНС вправе приостановить операции по счетам в банках предпринимателя (ст. 76 НК РФ). Запрет будет действовать до тех пор, пока отчетность не сдана.

Когда нужна декларация с нулевыми показателями

Что делать, если предприниматель не вел деятельность в течение отчетного периода? Сдавать ли отчетность и каким образом это сделать?

Если предприниматель стоит на учете в качестве плательщика ЕНВД, нулевая отчетность для ИП обязательна, даже если деятельность не ведется. Этому правилу необходимо следовать до момента снятия с учета в качестве плательщика ЕНВД, в соответствии с правилами статьи 346.28 НК РФ.

Можно ли сдать декларацию с нулевыми показателями, если деятельность не ведется? Возможны две ситуации:

- ИП прекратило вести деятельность, но сохранились базовые показатели для расчета налога (например, остались собственные или арендованные торговые площади). В этой ситуации налог исчисляется исходя из имеющихся физических показателей и базовой доходности предпринимателя. Такую позицию поддерживают и контролирующие органы (Письмо Минфина от 29.04.2015 № 03-11-11/24875), и судьи (п. 7 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157).

- ИП не ведет деятельность, и физические показатели для расчета налога отсутствуют (собственное имущество продано, договоры аренды расторгнуты, наемных работников нет). Единая позиция по этому вопросу у контролирующих органов отсутствует. Минфин категоричен и требует предоставления отчета до момента снятия с учета в качестве плательщика ЕНВД (Письмо от 15.04.2014 № 03-11-09/17087). В этом случае декларацию по ЕНВД необходимо предоставлять с показателями, которые были отражены в отчете за последний период, в котором велась деятельность. То есть сохраняется обязанность уплаты налога до снятия с учета.

ФНС допускает возможность подачи отчета с нулевыми показателями при отсутствии физических показателей (Информация ФНС от 19.09.2016). Но «нулевка» все-таки должна быть представлена ежеквартально.

Образец нулевой декларации по ЕНВД для ИП

ИП Савватеев Иван Илларионович стоит на учете в качестве плательщика ЕНВД. Вид деятельности — оказание автотранспортных услуг по перевозке груза. В деятельности использовался 1 грузовой автомобиль. В марте 2019 года он продал транспортное средство, но с учета в качестве плательщика не снялся. Таким образом, за 3 квартал 2019 г. до 22 октября он обязан подать декларацию. Предприниматель следует позиции ФНС и подает нулевую декларацию.

Декларация состоит из титульного листа и трех разделов.

1. Заполняем титульный лист:

- вверху данного листа, а также всех остальных листов отчета заполняем ИНН;

- налоговый период = 22 (Приложение 1 Правил заполнения);

- код места предоставления = 120 (Приложение 3 Правил заполнения).

2. Заполняем раздел 1.

В данном разделе заполняем только код ОКТМО. Сумма налога, как показывает образец нулевого отчета по ЕНВД для ИП, в нашем случае равна нулю и в строке 020 проставляем прочерк. Код ОКТМО ищите в сервисе Федеральной адресной системы.

3. Заполняем раздел 2.

Строка 010 заполняется согласно Приложению 5 порядка заполнения. В ней ставим код 05.

Далее заполняем адрес осуществления деятельности и ОКТМО. Базовую доходность указываем в соответствии со ст. 346.29 НК РФ, коэффициент К1 — в соответствии с Приказом Минэкономразвития России от 30.10.2018 N 595 (на 2019 год он равен 1,518), К2 — согласно ст. 2 Закона Санкт-Петербурга от 17.06.2003 № 299-35. В строках указания физического показателя, налоговой базы и исчисленного налога ставим прочерки.

4. Заполняем раздел 3.

Поскольку у ИП нет наемных работников, то в строке 005 проставляем 2. Если в отчетном квартале ИП уплачивал страховые взносы, то их необходимо указать в строках 020 и 030. Савельев И.И. уплатил фиксированные страховые взносы в размере 5000 руб. В строке 040 проставляем прочерк.

Пример заполнения отчета ЕНВД при приостановке деятельности, если сохранились физические показатели для расчета налога

Изменим условия примера:

Савватеев И.И. не осуществлял деятельность по перевозке грузов в 3 квартале 2019 г., но транспортное средство не продал. Тогда следует исчислить и уплатить в бюджет налог на вмененный доход.

Титульный лист и адресные показатели заполняем аналогично заполнению нулевой декларации.

Само заполнение целесообразно начать с раздела 2.

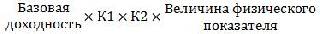

За каждый месяц необходимо рассчитать налоговую базу по формуле:

И рассчитать сумму налога, умножив налоговую базу за квартал на налоговую ставку.

Заполняем раздел 3. Определяем сумму налога к уплате путем уменьшения исчисленного налога на сумму уплаченного фиксированного страхового взноса.

Теперь заполняем сумму к уплате в разделе 1.

Порядок прекращения ведения деятельности на ЕНВД

Из всего вышесказанного ясно, что если предприниматель решил прекратить деятельность, то это необходимо оформить. Просто перестать сдавать отчетность нельзя. Это приведет к штрафным санкциям со стороны проверяющих органов.

Если вы решили больше не вести деятельность, подпадающую под режим обложения ЕНВД, то, согласно ст. 346.28 НК РФ, необходимо подать в ИФНС заявление. Сделайте это в течение пяти дней со дня прекращения предпринимательской деятельности, которая подпадает под этот режим налогообложения. Форма заявления утверждена Приказом ФНС от 11.12.2012 № ММВ-7-6/941@.

Как заполнить декларацию по ЕНВД, образец заполнения для ИП и ООО в 2022 году

Налоговая декларация по ЕНВД представляется ИП и юридическими лицами, применяющими единый налог на вмененный доход. Рассмотрим порядок, особенности заполнения и сдачи отетности на вмененке, способы и сроки ее представления в ИФНС.

Сроки уплаты и сдачи декларации по ЕНВД

Организации и индивидуальные предприниматели, вставшие на учет в налоговом органе в качестве налогоплательщиков единого налога (ЕНВД) обязаны представлять в налоговый орган по месту учета налоговую декларацию по итогам каждого квартала не позднее 20-го числа месяца следующего за кварталом.

При исчислении ЕНВД размер реально полученного дохода значения не имеет – сумма налога зависит от вмененного дохода, который установлен нормами Налогового кодекса РФ.

Следует отметить, что если предпринимательская деятельность не велась, то все равно необходимо сдавать заполненную декларацию – законодательством не предусмотрена подача нулевой декларации по ЕНВД. Предпринимателям придется оплачивать единый налог, пока они не снимутся с учета как плательщики ЕНВД.

Сдавать декларацию по ЕНВД и уплачивать налог необходимо 4 раза в год:

| № квартала | Крайняя дата представления декларации | Срок уплаты налога |

| Первый | 20 апреля текущего года | до 25 апреля текущего года |

| Второй | 20 июля текущего года | до 25 июля текущего года |

| Третий | 20 октября текущего года | до 25 октября текущего года |

| Четвертый | 20 января следующего календарного года | до 25 января следующего календарного года |

Способ представления налоговой декларации

Предоставить декларацию в налоговый орган можно тремя способами:

- в бумажной форме лично или через представителя – отчетность сдается в двух экземплярах. Экземпляр с отметкой налогового органа о принятии декларации будет служить подтверждением сдачи отчетности;

- направить в виде почтового отправления с описью вложения. В этом случае подтверждением сдачи отчетности будет служить опись с указанием отсылаемой декларации, а дата отправления в почтовой квитанции будет считаться датой сдачи декларации;

- передать в электронном виде по телекоммуникационным каналам связи по договору через оператора ЭДО или через сервис на сайте ФНС.

Декларации необходимо сдавать в налоговый орган по фактическому месту ведения деятельности. За исключением ситуаций, когда нельзя однозначно определить место ведения деятельности (разносная торговля, перевозка грузов и т.д.). В подобных случаях организации подают декларации по ЕВНД в ИФНС по месту нахождения (юридическому адресу), ИП – по месту регистрации (прописки). Адрес и код вашей налоговой можно найти на сайте ФНС.

Бланк декларации по ЕНВД

Налоговая декларация по ЕНВД заполняется организациями и ИП, осуществляющими предпринимательскую деятельность по отдельным видам деятельности, облагаемую единым налогом на вмененный доход.

Форма декларации и Порядок ее заполнения утверждены Приказом ФНС России от 04.07.2014 N ММВ-7-3/353@.

Скачать бланк формы по КНД 1152016 налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности.

Для тех, кто предпочитает PDF или у кого нет Экселя, бланк декларации по ЕНВД в формате PDF – скачать

Инструкция по заполнению декларации по ЕНВД – скачать

Декларация ЕНВД состоит из следующих разделов:

- Титульный лист;

- Раздел 1 “Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”;

- Раздел 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”;

- Раздел 3 “Расчет суммы единого налога на вмененный доход за налоговый период”.

Общие требования к порядку заполнения

Все страницы декларации, начиная с титульного листа, должны быть пронумерованы сквозной нумерацией (например, 1-я страница – «001»; вторая – «002» и т.д.).

Все показатели записываются, начиная с первой (левой) ячейки, при этом, если какие-либо ячейки остались незаполненными в них необходимо ставить прочерки. В случае если декларация заполняется при помощи программного обеспечения – прочерки не проставляются.

Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно.

При заполнении декларации не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать;

- скрепление листов.

При заполнении декларации необходимо использовать чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей осуществляется заглавными печатными буквами.

При заполнении декларации на компьютере печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

В верхней части каждой страницы организации указывают ИНН и код причины постановки на учет (КПП), который присвоен организации как налогоплательщику ЕНВД тем налоговым органом, в который представляется декларация. Индивидуальные предприниматели прописывают свой ИНН.

На титульном листе и страницах первого раздела, необходимо поставить подпись и дату подписания декларации.

Удобнее заполнять сначала второй раздел, потом третий, а в последнюю очередь первый раздел декларации.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом – учет показателей для исчисления налога, ведется раздельно по каждому виду деятельности.

Размер вмененного дохода за квартал, в течение которого произведена постановка на учет/снятие с учета организации/ИП в качестве плательщика ЕНВД, рассчитывается пропорционально начиная с даты постановки/снятия с учета организации/ИП в налоговом органе в качестве плательщика единого налога.

Образец заполнения декларации по ЕНВД

Для примера заполним декларации по ЕНВД с учетом следующих условий:

- для организаций: ООО “Альфа” осуществляет розничную торговлю в магазине с площадью торгового зала 15 кв. м., код ОКВЭД 47.99. Общество зарегистрировано как плательщик ЕНВД в налоговом органе по месту осуществления деятельности. Отчетный период – 2 квартал 2018г.;

- для индивидуальных предпринимателей: ИП Иванов И.И. оказывает автотранспортные услуги населению по перевозке грузов, код ОКВЭД 49.41. Деятельность осуществляется без наемных работников. ИП состоит на учете в качестве плательщика ЕНВД в налоговом органе по месту регистрации (прописки) с 15 мая 2018г. Отчетный период – 2 квартал 2018г.

Титульный лист

На титульном листе заполняем следующие данные:

- ИНН/КПП организации. Организации указывают КПП, который был получен в ИФНС по месту постановки на учет в качестве налогоплательщика ЕНВД. ИП указывает только свой ИНН;

- Номер корректировки – при представлении первичной декларации указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.;

- Налоговый период – код налогового периода, за который подается декларация:

- 21 — за первый квартал;

- 22 — за второй квартал;

- 23 — за третий квартал;

- 24 — за четвертый квартал.

Левый нижний блок предназначен для подтверждения внесённых сведений и указания даты представления декларации.

Образец титульного листа для ООО

Образец титульного листа для ИП

Раздел 2

Заполнение декларации начинается с раздела 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”, который заполняется отдельно по каждому виду осуществляемой предпринимательской деятельности и коду ОКТМО.

Для расчета налоговой базы и самой суммы налога по разделу 2 необходимо указать показатели:

- базовую доходность на единицу физического показателя в месяц;

- значение коэффициента-дефлятора К1;

- значение корректирующего коэффициента К2;

- величина физического показателя за каждый месяц;

- ставку налога.

Для удобства все данные внесены пошагово в таблицу.

(розничная торговля с торговыми залами – код 07,

Образец заполнения раздела 2 для ООО

Образец заполнения раздела 2 для ИП

Раздел 3

В третьем разделе “Расчет суммы единого налога на вмененный доход за налоговый период” происходит расчет суммы единого налога на вмененный доход, подлежащего к уплате с учетом данных, отраженных во всех заполненных разделах 2 декларации.

Заполнение начинается с кода признака налогоплательщика (стр. 005). Для ИП, не производящих выплаты работникам, указываем код «2», для всех остальных категорий – код «1». Факт наличия или отсутствия работников у ИП влияет на размер уменьшения единого налога на уплаченные страховые взносы. Так, ИП без наемных работников может уменьшить сумму налога по ЕНВД по декларации на всю сумму уплаченных в отчетном квартале фиксированных страховых взносов. Полученная сумма налога к уплате в этом случае не может быть меньше 0.

При наличии наемных работников уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога.

для ИП без наемных работников:

строка 010 – строка 030. Расчетное значение должно быть больше либо равно нулю.

для ООО и ИП с наемными работниками:

Образец заполнения раздела 3 для ООО

Образец заполнения раздела 3 для ИП

Раздел 1

“Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”. Этот раздел заполняется последним. В нем отражается сумма единого налога, подлежащая уплате в бюджет.

По строке 010 – указывается код по ОКТМО. Если деятельность одна или ведется по одному ОКТМО, то в строке 010 указываем ОКТМО из раздела 2.

По строке 020 – отражается сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период. Она равна сумме налога из строки 040 раздела 3.

Если деятельность осуществлялась по несколько по разным ОКТМО, то заполняются дополнительные строки 010, 020.

В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 Декларации

Образец заполнения раздела 1 для ООО

Образец заполнения раздела 1 для ИП

После того как все разделы заполнены – проверяем все сведения и расчеты, нумеруем все страницы документа, начиная со второй и проставляем их количество на титульном листе. При необходимости прикладываем документы, ставим подпись и дату.

Декларация готова для сдачи в налоговый орган.

В случае если в декларации по ЕНВД допущена ошибка, то в соответствии со статьей 81 НК РФ, организация может сдать в инспекцию уточненную налоговую декларацию.

Декларация ЕНВД: инструкция по заполнению и образец

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения декларации по ЕНВД, чтобы к нему не было претензий при сдаче в налоговую. Это пошаговая инструкция с основными правилами и порядком, как заполнить декларацию по единому налогу на вменённый доход, а также пример заполнения декларации ЕНВД за квартал.

Какой заполнять бланк

Действующий бланк декларации по ЕНВД для заполнения утверждён Приложением № 1 к приказу ФНС России от 26.06.2018 № ММВ-7-3/414.

Официальное название отчёта по вменёнке – «Налоговая декларация по единому налогу на вменённый доход по отдельным видам деятельности».

Этим же приказом ФНС утверждён порядок заполнения декларации по ЕНВД (Приложение № 3, далее – Порядок).

Состав декларации ЕНВД

Отчёт по вменёнке состоит из (всегда заполняют все разделы):

СТРУКТУРНАЯ ЧАСТЬ НАЗВАНИЕ/ЧТО ОТРАЖАЮТ Первый лист Титульный Раздел 1 Сумма ЕНВД к уплате в бюджет (заполняют последним) Раздел 2 Расчет налога по видам деятельности Раздел 3 Расчет ЕНВД за налоговый период Раздел 4 Расчет расходов по приобретению ККТ, уменьшающей налог за налоговый период Для удобства и правильности заполнения декларации по ЕНВД принципиальна последовательность заполнения её разделов. Как лучше делать, перечислено в КонсультантПлюс:

Заполнять декларацию рекомендуем в следующей последовательности: вначале… (читать далее).

Далее рассмотрим порядок заполнения каждой из частей декларации по ЕНВД. Но сначала общие требования к оформлению декларации.

Общие правила заполнения декларации ЕНВД

Все значения стоимостных показателей указывают в полных рублях:

- менее 50 копеек (0,5 единицы) – отбрасывают;

- 50 копеек (0,5 единицы) и более – округляют до полного рубля (целой единицы).

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов.

Порядковый номер страницы записывают в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.») имеет 3 знакоместа. Например:

- для первой страницы – 001;

- для десятой страницы – 010.

При заполнении используют чернила черного цвета.

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать декларации.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывают только один показатель. Исключение – дата или десятичная дробь.

Для указания даты используют по порядку разделенные точкой 3 поля

- день – поле из двух знакомест;

- месяц – поле из двух знакомест;

- год – поле из четырех знакомест.

ДД.ММ.ГГГГ Для десятичной дроби используют 2 поля, разделенные точкой:

- первое – соответствует целой части десятичной дроби;

- второе – дробной части десятичной дроби.

Заполняют поля декларации значениями текстовых, числовых и кодовых показателей слева направо, начиная с первого (левого) знакоместа.

При заполнении полей на компьютере числовые показатели выравнивают по правому (последнему) знакоместу.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк (прямая линия посередине знакомест по всей длине поля).

Если для какого-либо показателя не нужно заполнение всех знакомест соответствующего поля, в незаполненных в правой части поля проставляют прочерк. Например, при указании 10-значного ИНН организацией в поле «ИНН» из 12 знакомест показатель заполняют следующим образом – «5024002119–».

При распечатке на принтере:

- допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест;

- расположение и размеры показателей не должны изменяться;

- шрифт Courier New 16 – 18 пунктов.

Заполнение титульного листа

РЕКВИЗИТ КАК ЗАПОЛНЯТЬ ИНН Берут из Приложении № 1 к Порядку:

- 21 – 1 квартал;

- 22 – 2 квартал;

- 23 – 3 квартал;

- 24 – 4 квартал;

- 51 – 1 квартал при реорганизации (ликвидации) организации;

- 54 – 2 квартал при реорганизации (ликвидации);

- 55 – 3 квартал при реорганизации (ликвидации);

- 56 – 4 квартал при реорганизации (ликвидации).

- 120 – по месту жительства ИП;

- 214 – по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком;

- 215 – по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком;

- 245 – по месту ведения деятельности иностранной организации через постоянное представительство;

- 310 – по месту ведения деятельности российской организации;

- 320 – по месту ведения деятельности ИП;

- 331 – по месту ведения деятельности иностранной организации через своё отделение.

- 1 – преобразование;

- 2 – слияние;

- 3 – разделение;

- 5 – присоединение;

- 6 – разделение с одновременным присоединением;

- 0 – ликвидация.

- «1» – в случае подтверждения достоверности и полноты сведений руководителем или ИП ;

- «2» – в случае подтверждения достоверности и полноты сведений представителем налогоплательщика.

При сдаче декларации организацией в поле «фамилия, имя, отчество – построчно полностью фамилия, имя, отчество руководителя + личная подпись и дата подписания.

При сдаче ИП поле «фамилия, имя, отчество» не заполняют. Проставляют только личную подпись и дату подписания.

При сдаче представителем-физлицом в поле «фамилия, имя, отчество» – построчно полностью фамилия, имя, отчество представителя + личная подпись и дата подписания.

При сдаче представителем-юрлицом в поле «фамилия, имя, отчество» – построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом этого юридического лица подтверждать достоверность и полноту сведений декларации.

В поле «наименование организации – представителя налогоплательщика» указывают наименование юрлица – представителя налогоплательщика. Проставляют подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество» и дату подписания.

Раздел «Заполняется работником налогового органа» не трогайте: он для ИФНС.

При представлении в ИФНС по месту учета организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную компанию (в форме присоединения/слияния/разделения/преобразования):

- в титульном листе в поле «по месту учета (код)» – 215;

- в верхней части – ИНН и КПП по месту нахождения организации-правопреемника;

- в поле «Налогоплательщик» – наименование реорганизованной организации.

При заполнении разделов декларации ЕНВД обращайте внимание на подсказки и формулы, которые есть в названиях самих строк.

Как быть с отчетностью по ЕНВД, если организация планирует закрыть обособленное подразделение? Как действовать, смотрите в КонсультантПлюс:

При этом организация обязана представить декларацию и уплатить налог за те периоды, когда организация состояла на учете в качестве плательщика ЕНВД (см. письмо Минфина России от 06.04.2011 № 03-11-11/83).

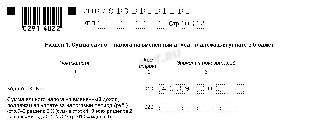

Заполнение раздела 1

СТРОКА КАК ЗАПОЛНЯТЬ Каждый блок строк 010 – 020 По строке 010 – код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту ведения деятельности (месту постановки на учет плательщика ЕНВД). При заполнении кода ОКТМО отведено 11 знакомест. Если код имеет 8 знаков, свободные места справа заполняют прочерками.

Например, для восьмизначного кода по ОКТМО 12445698 записывают одиннадцатизначное значение «12445698—».

В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1.

Не забудьте в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставить подпись и дату подписания данного раздела.

Заполнение раздела 2

Заполняют отдельно по каждому виду предпринимательской деятельности. При ведении одного и того же вида деятельности в нескольких отдельно расположенных местах раздел 2 декларации ЕНВД заполняют отдельно по каждому месту (каждому коду ОКТМО).

- 01 – бытовые услуги;

- 02 – ветеринарные услуги;

- 03 – ремонт, техобслуживание и мойка автомототранспортных средств;

- 04 – предоставление во временное владение/пользование мест для стоянки автомототранспортных средств, а также хранение автомототранспортных средств на платных стоянках;

- 05 –автотранспортные услуги по перевозке грузов;

- 06 – автотранспортные услуги по перевозке пассажиров;

- 07 – розничная торговля через объекты стационарной торговой сети, имеющие торговые залы;

- 08 – розничная торговля через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной сети с площадью торгового места не более 5 кв. метров;

- 09 – розничная торговля через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной сети с площадь торгового места вот 5 кв. метров;

- 10 – развозная и разносная розничная торговля;

- 11 – общепит через зал обслуживания посетителей;

- 12 – общепит через объект, не имеющий зала обслуживания посетителей;

- 13 – распространение наружной рекламы с использованием рекламных конструкций (кроме конструкций с автоматической сменой изображения и электронных табло);

- 14 – распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения;

- 15 – распространение наружной рекламы с использованием электронных табло;

- 16 – размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств;

- 17 –услуги по временному размещению и проживанию;

- 18 – передача во временное владение и/или пользование торговых мест в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита без залов обслуживания, если площадь каждого не превышает 5 кв. метров;

- 19 – передача во временное владение и/или пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита без залов обслуживания, если площадь каждого превышает 5 кв. метров;

- 20 – передача во временное владение и/или пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общепита, если площадь участка не превышает 10 кв. метров;

- 21 – передача во временное владение и/или пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общпита, если площадь участка превышает 10 кв. метров;

- 22 – реализация товаров с использованием торговых автоматов.

Берут из местного закона.

Значения физических показателей указывают в целых единицах.

Графа 3 – количество календарных дней ведения предпринимательской деятельности в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД. Рассчитывают, соответственно:

- с даты постановки на учет в качестве плательщика ЕНВД до конца календарного месяца, в котором плательщик был поставлен на учет;

- с первого дня календарного месяца, в котором плательщик снимается с учета, до даты снятия с учета в налоговом органе, указанной в уведомлении (в качестве плательщика единого налога на вмененный доход).

Графа 4 – налоговая база (размер вмененного дохода) за каждый календарный месяц налогового периода. Это произведение строк 040, 050 и 060, а также строк 070 или 080 или 090 графы 2.

Если в течение налогового периода организация или ИП были поставлены на учет (сняты с учета) в качестве плательщика ЕНВД, налоговую базу за каждый календарный месяц налогового периода определяют как произведение строк 040, 050 и 060, а также соответствующих показателей строк 070 или 080 или 090 граф 2 – 3 с учетом количества календарных дней ведения деятельности в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД.

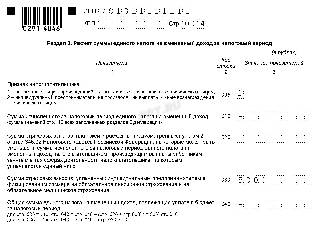

Заполнение раздела 3

СТРОКА КАК ЗАПОЛНИТЬ 005 Признак налогоплательщика может быть одним из двух: - при сдаче организацией или ИП, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности на вменёнке, проставляют «1»;

- при сдаче ИП, не производящим выплаты и иные вознаграждения физлицам, проставляют «2».

Вопрос об уменьшении ЕНВД на страховые взносы ИП, не производящим выплат физлицам, рассмотрен в письме Минфина России, которое есть в базе КонсультантПлюс:

Согласно абзацу 3 пункта 2.1 статьи 346.32 Кодекса индивидуальные предприниматели, применяющие ЕНВД и не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшать сумму ЕНВД на сумму уплаченных страховых взносов в фиксированном размере без применения ограничения в виде 50 процентов от суммы данного налога.

При сдаче декларации организацией или ИП, производящими выплаты и иные вознаграждения физлицам (стр. 005 стоит «1»), значение определяют так:

Стр. 010 – (стр. 020 + стр. 030) – стр. 040

При этом разность строк 010 и (020 + 030) не может быть меньше, чем 50% исчисленного ЕНВД (стр. 010).

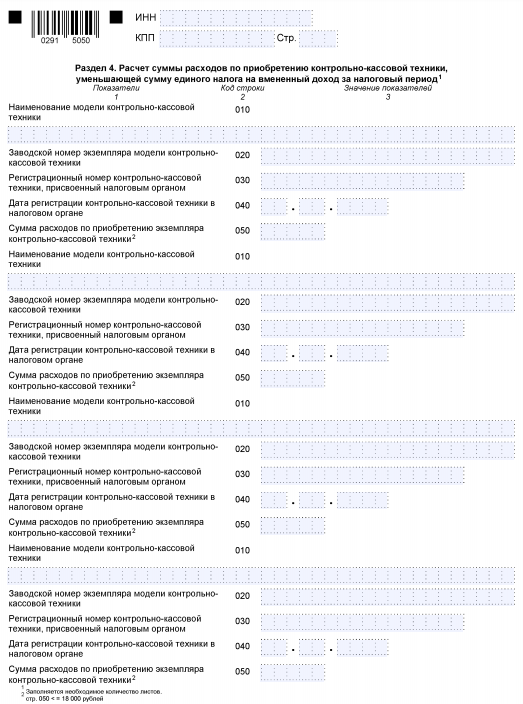

Заполнение раздела 4

СТРОКА КАК ЗАПОЛНЯТЬ 010 Наименование модели ККТ, включенной ФНС в Реестр контрольно-кассовой техники 020 Заводской номер экземпляра модели ККТ в соответствии с документами, связанными с её приобретением 030 Регистрационный номер ККТ, присвоенный налоговым органом 040 Дата регистрации ККТ в налоговом органе 050 Сумма произведенных расходов по приобретению контрольно-кассовой техники. Не может превышать 18 000 рублей. В случае недостаточности строк 010, 020, 030, 040 и 050 заполняют необходимое количество листов раздела 4 декларации по ЕНВД.

Пример заполнения декларации ЕНВД: образец

Допустим, что ООО «Гуру» (ИНН 5032123456) оказывает населению бытовые услуги по ремонту обуви и изделий из кожи (ОКВЭД 95.23). Оно зарегистрировано как плательщик ЕНВД в Межрайонной ИФНС России № 22 по Московской области (КПП 503235001).

Во 2 квартале 2022 года фирма вела деятельность через 2 мастерские, расположенные в Одинцовском районе:

- в Голицыно (ОКТМО 46755000006). Численность работников – 4 человек;

- Кубинке (ОКТМО 46755000016). Численность работников – 3 человека. Эта мастерская открылась в мае 2022 и работала в этом месяце 18 дней.

В этих муниципальных образованиях применяется ставка ЕНВД в размере 15% от вмененного дохода.

Базовая доходность при оказании бытовых услуг – 7500 руб. в месяц на единицу физического показателя. То есть на каждого работника (п. 3 ст. 346.29 НК РФ).

Коэффициент К2 равен 0,8 (Приложение № 1 к решению Совета депутатов Одинцовского городского округа МО от 05.11.2019 № 5/10).

Во 2 квартале 2022 организация перечислила страховые взносы и пособия по больничным за счет работодателя на 57 000 руб.

Далее по ссылке показан правильный и полностью заполненный образец декларации ЕНВД за 2 квартал 2022 года. Его можно посмотреть, бесплатно скачать и использовать в работе.

Декларация по ЕНВД за 2022 год

Декларация ЕНВД за год в действительности представляет собой документ, создаваемый за другой период. О том, почему так происходит и каковы особенности оформления отчета, формируемого по завершении 2022 года, читайте в нашем материале.

Периоды, охватываемые отчетами по вмененному налогу

Налоговый период для вмененного налога НК РФ (в ст. 346.30) устанавливает равным кварталу. Что это означает? То, что расчет налога (с подачей отчетности по нему в налоговый орган) и его уплата должны осуществляться ежеквартально (пп. 1, 3 ст. 346.32 НК РФ). При этом данные для расчета берутся только за очередной завершившийся квартал. Ни налоговая база, ни сам налог не рассчитывается нарастающим итогом.

По этой причине отчеты по вмененному налогу привязываются к периодам, определяемым как один из кварталов того или иного года (первый, второй, третий или четвертый), и не могут охватывать промежуток времени, равный году. Это обстоятельство не позволяет применительно к отчетности, формируемой при работе на вмененке, использовать, например, формулировку «налоговая декларация по ЕНВД за 2022 год».

Вместе с тем с завершением года совпадает срок окончания последнего налогового периода, входящего в этот год (четвертого квартала). И именно за это период будет составлена отчетность по вмененному налогу, увязываемая с окончанием года. Но правильным ее названием будет «декларация по ЕНВД за 4 квартал 2022 года».

ВАЖНО! Декларация по ЕНВД за 4 квартал 2022 года сдается в последний раз. С января 2022 года спецрежим отменен на территории всей России.

Что делать налогоплательщикам в связи с отменой спецрежима, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Бланк формы налоговой декларации по ЕНВД, действительный на конец 2022 года: заполнение, образец

На бланке какой формы ЕНВД-отчет за 4 квартал 2022 года будет сформирован? Для последнего налогового периода за 2022 год бланк декларации по ЕНВД нужно брать из приказа ФНС России от 26.06.2018 № ММВ-7-3/414@. Скачайте его по ссылке ниже бесплатно:

По каким правилам надлежит заполнить ЕНВД-отчет за 4 квартал 2022 года? Они в качестве отдельного приложения также содержатся в приказе № ММВ-7-3/414@. Ознакомиться с ними подробнее можно здесь.

Пример того, как может быть оформлен отчет по последнему налоговому периоду за год – образец ЕНВД-декларации за 4 квартал 2022 года – смотрите в КонсультантПлюс, получив бесплатный демо-доступ к системе К+:

Правила представления ЕНВД-декларации за последний период 2022 года

Представить декларацию по ЕНВД за 4 квартал 2022 года можно в бумажном виде или в электронной форме по ТКС.

Кому доступна только электронная сдача, узнайте здесь.

В части определения срока подачи отчет по вмененному налогу за последний квартал года не отличается от отчетов, подаваемых за иные налоговые периоды. Его также надлежит направить в ИФНС в месяце, наступающем после завершения квартала. В качестве последнего дня для этого НК РФ (п. 3 ст. 346.32) определяет 20-е число. При совпадении с выходным последний день срока подлежит смещению на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ). Поскольку 20.01.2022 рабочий день, он и будет крайним сроком сдачи последней декларации по ЕНВД за 2022 год.

Итоги

Длительность налогового периода для ЕНВД установлена равной кварталу. Поэтому отчеты составляются поквартально по данным конкретного квартала. Завершение последнего налогового периода (четвертого квартала) совпадает с окончанием календарного года.

Для отчета по 4 кварталу за 2022 год бланк ЕНВД-декларации применяется знакомый. Поэтому о том, как заполнить ЕНВД-отчет за 2022 год (четвертый квартал), волноваться не стоит — сделать это будет несложно.

- Налоговый кодекс РФ

- Приказ ФНС России от 26.06.2018 № ММВ-7-3/414@

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.