Страховой случай по ОСАГО

ДТП — это стресс даже для опытных водителей. В этом состоянии человек не всегда принимает верные, обдуманные решения. Этим пользуются так называемые «автоюристы», которые предлагают свои услуги на месте ДТП. Проконсультируйтесь по телефону с нашими специалистами, прежде чем подписывать какие-либо документы от «автоюристов».

По полису обязательного страхования гражданско ответственности (ОСАГО) мы осуществляем возмещение ущерба пострадавшей стороне. Федеральным законом установлены максимальные размеры выплаты:

- до 50 000 рублей за механические повреждения транспортного средства, если ДТП было оформлено двумя участниками самостоятельно, без участия сотрудников ГИБДД (оформление по Европротоколу);

- до 400 000 рублей за механические повреждения транспортного средства каждого потерпевшего;

- до 400 000 рублей за повреждение имущества каждого потерпевшего, например, багажа/груза, объектов дорожной инфраструктуры (знаки, светофоры, павильоны остановок общественного транспорта, ограждения и пр.), различных строений, заборов и т.д.;

- до 500 000 рублей за причинение ущерба жизни или здоровью каждому пострадавшему.

Возмещение ущерба в своей страховой компании

Если вы признаны пострадавшей стороной в результате ДТП, то за возмещением ущерба по полису ОСАГО нужно обращаться в свою страховую компанию, это называется — прямое возмещение ущерба. Для возмещения полученного ущерба в своей страховой компании должны выполняться три условия (в зависимости от даты наступления страхового случая):

ДТП произошло до 25 сентября 2017 г.:

- в ДТП был вред причинен только транспортным средствам (не пострадали люди или другое имущество);

- ДТП произошло в результате столкновения только двух транспортных средств (прицеп считается частью транспортного средства);

- оба участника имеют действующие полисы ОСАГО.

ДТП произошло после 25 сентября 2017 г.:

- в ДТП был вред причинен только транспортным средствам (не пострадали люди или другое имущество);

- ДТП произошло в результате столкновения двух и более транспортных средств (прицеп считается частью транспортного средства);

- все участники ДТП имеют действующие полисы ОСАГО

Нашим клиентам, в регионе проживания которых нет нашего офиса, мы предлагаем возможность сообщить о страховом случае по электронной почте. Для этого необходимо копии всех необходимых документов направить по электронной почте на адрес: check_documents@renins.com (формат документов PDF или JPEG; не более 5 Мб на одно письмо). После предварительной проверки документов, в течение трех дней на адрес вашей электронной почты поступит ответ о соответствии предоставленных документов, требованиям. Если предоставленные документы в норме, то их оригиналы будет необходимо направить Почтой России в наш адрес для возмещения полученного ущерба.

Возмещение ущерба в страховой компании виновника

Если хотя бы одно из условий «прямого возмещения ущерба» не выполняется, то за возмещением ущерба нужно обращаться в страховую компанию виновника ДТП.

Способы возмещения

В соответствии с Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» № 40-ФЗ по договорам, заключенным после 28.04.2017:

Страховое возмещение вреда, причиненного легковому автомобилю, находящемуся в собственности гражданина и зарегистрированному в Российской Федерации, осуществляется (за исключением случаев, установленных пунктом 16.1 настоящей статьи) в соответствии с пунктом 15.2 настоящей статьи или в соответствии с пунктом 15.3 настоящей статьи путем организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства потерпевшего (возмещение причиненного вреда в натуре).

Прямое возмещение убытков по ОСАГО

Чтобы упростить потерпевшему в ДТП получение компенсации по ОСАГО, Законом предусмотрено его обращение за выплатой в свою страховую компанию. Он самостоятельно выбирал страховщика, имеет в компании определенный статус, может рассчитывать на лояльное отношение. Этот способ получил название «Прямое возмещение убытков». Чтобы применить его для выплат по полису ОСАГО, нужно учитывать существующие особенности.

- ПВУ по ОСАГО

- Что говорит закон

- В каких случаях можно обратиться за прямым возмещением убытков

- Что потребуется

- Пошаговый план действий

ПВУ по ОСАГО

ПВУ по ОСАГО означает, что ущерб, полученный транспортным средством потерпевшего в результате аварии, возмещается той страховой компанией, где он сам застраховал свой автомобиль.

Страховая компания потерпевшего делает выплату, а затем обращается в страховую компанию виновника за получением возмещения.

Что говорит закон

Это право установлено в статье 14 Федерального Закона №40 от 25.04.2002 г. Дополнительно Закон установил ограничения, в каких случаях это будет возможным.

Законом установлено, что, обращаясь за прямым возмещением убытков в свою компанию, пострадавший может также обратиться в СК виновного в ДТП с требованием о возмещении вреда, причиненного жизни или здоровью в результате аварии.

В каких случаях можно обратиться за прямым возмещением убытков

Чтобы получить возмещение по ПВУ нужно, чтобы выполнены следующие условия:

- У всех сторон происшествия есть действующий полис ОСАГО;

- В аварии нет пострадавших людей или другого имущества кроме транспортных средств;

- В ДТП участвовало 2 (или более) автомобилей, которые контактировали между собой.

Что потребуется

Чтобы получить возмещение, сначала нужно представить транспортное средство для осмотра страховой компанией или заказать независимую экспертизу для оценки ущерба. Сегодня страховые компании предлагают услугу «Самоосмотр». Она заключается в том, что потерпевшему не потребуется осуществлять экспертизу своего автомобиля или предоставлять его для осмотра страховщикам.

Достаточно сфотографировать авто и загрузить фотографии в приложение в личном кабинете. Кроме фотографий нужно приложить пакет документов.

Что требуется собрать:

- Паспорт водителя пострадавшего транспортного средства;

- Водительское удостоверение;

- Полис ОСАГО;

- Документы на автомобиль;

- Извещение о ДТП;

- Документы при вызове ГИБДД (Протокол об административном правонарушении и т. д.);

- Оценка экспертизы или фотографии.

Для перевода денег нужны реквизиты карты или банковского счета страхователя.

Пошаговый план действий

Обращаться в страховую компанию следует в течение 5 дней после происшествия, если был оформлен Европротокол. При вызове сотрудников ГИБДД срок обращения не ограничен.

Что нужно сделать по пунктам:

- При первой возможности уведомляем страховую компанию о происшедшем страховом случае.

- Собираем пакет документов.

- Предъявляем автомобиль к осмотру или фотографируем.

- Пишем заявление в страховую компанию, прикладываем к нему все документы.

- Ждем решения в течение 20 дней.

- Получаем возмещение.

Вы можете уточнить перечень необходимых документов и порядке ПВУ в вашей страховой компании на ее сайте или по телефону службы поддержки.

Написать заявление можно в представительстве компании, отправить его по почте заказным письмом с уведомлением или онлайн в личном кабинете, если такая возможность предусмотрена страховщиком.

Если у страховки виновника ДТП отозвана лицензия

В случае, если на момент обращения у страховой компании, выдавшей полис ОСАГО виновному, отозвана лицензия, пострадавший может обращаться за выплатой в свою страховую компанию, если соблюдены условия критериев для применения процедуры прямого возмещения убытков.

Когда ПВУ невозможно, обращаются за возмещением в РСА.

Ответы на вопросы

Что делать, если страховую компанию потерпевшего объявили банкротом?

Если у страховой компании потерпевшего отозвали лицензию на момент ДТП, он должен обратиться с заявлением о возмещении вреда в страховую компанию, в которой застрахована ответственность виновника аварии.

При прямом возмещении убытков выплачивается денежная компенсация или ТС отправляется на ремонт?

Сотрудники страховой компании проанализируют характер повреждений автомобиля и подберут оптимальный вариант урегулирования. Стандартно ТС будет отремонтировано в аккредитованной СТО.

По прямому возмещению убытков можно оплатить дополнительные расходы?

Да, например, затраты на эвакуацию автомобиля с места ДТП, за хранение ТС.

Подведем итоги

Прямое возмещение — это когда обращаются не в страховую компанию виновника, а в свою.

Для ПВУ должны быть соблюдены правила: наличие полисов ОСАГО у виновного и потерпевшего, был прямой контакт машин, нет пострадавших.

Подать заявление можно в офисе или в личном кабинете на сайте страховой компании.

Получить страховое возмещение без проблем: инструкция от Право.ru

Выплата страхового возмещения с учетом износа не лишает потерпевшего права требовать полного возмещения реальных расходов. Оно включает в себя не только фактически понесенные расходы, но и расходы в связи с восстановлением нарушенного права. Тут нужно ориентироваться на действительную стоимость машины, а не цену купли-продажи. Если при определении размера возмещения возникли вопросы, надо заказывать экспертную оценку и ссылаться на нее.

По данным Российского союза автостраховщиков, в 2019 году средняя выплата по ОСАГО в России составила 68 600 руб., общая сумма выплат по страховым случаям – 150,1 млрд руб., общая сумма премий – 220,2 млрд руб. Согласно Обзору ключевых показателей деятельности страховщиков, подготовленному Банком России, в 2019 году выплаты по ОСАГО выросли на 2,4%, по КАСКО – на 16,7%. Во-первых, это произошло за счет увеличения средних выплат – на 10 000 руб. за год. Во-вторых, благодаря росту числа урегулированных страховых случаев: доля отказов в перечислении страховых возмещений клиентам понизилась до 3,3%. Тем не менее, страхователи всё ещё сталкиваются с проблемами при получении денег.

Максимальный размер возмещения

Сложности с определением размера страхового возмещения возникли у Александра Киринова*, машина которого пострадала в ДТП по вине Игоря Разгулина*. Прибывшие на место происшествия сотрудники ГИБДД УМВД России по Вологде отказались оформлять документы, сообщив, что достаточно европротокола. Ответственность виновного была застрахована в САО «ВСК», пострадавшего – в АО «СОГАЗ».

АО «СОГАЗ» выплатило Киринову 60 700 руб. Тогда он заказал экспертное заключение, согласно которому стоимость ремонта автомобиля без учёта износа составила 115 945 руб., а с учётом износа – 76 800 руб. Киринов направил в АО «СОГАЗ» претензию о доплате страхового возмещения в размере 16 100 руб., однако АО «СОГАЗ» в выплате отказало. Киринов обратился в суд.

ИСТЕЦ: Игорь Разгулин*

ОТВЕТЧИК: Александр Киринов*, АО «СОГАЗ»

СУТЬ СПОРА: Потерпевший, который получил страховое возмещение в денежном эквиваленте с учетом износа, требовал полного возмещения реальных расходов

РЕШЕНИЕ: Апелляционное определение отменить, дело направить на новое рассмотрение в суд второй инстанции

Вологодский городской суд Вологодской области назначил экспертизу в ФБУ «Волгоградская лаборатория судебной экспертизы Минюста», согласно которой стоимость восстановительного ремонта автомобиля истца без учёта износа деталей составляет 112 288 руб., с учётом износа – 74 831 руб. Первая инстанция решила, что разницу в стоимости восстановительного ремонта с учётом износа и без него, не возмещённую страховой по ОСАГО, оплатит Разгулин. В итоге суд взыскал с АО «СОГАЗ» в пользу Киринова невыплаченную часть страхового возмещения в размере 14 131 руб., неустойку, штраф и судебные расходы, а с Разгулина – возмещение ущерба в размере 37 458 руб., а также судебные расходы пропорционально удовлетворённым требованиям.

Вологодский областной суд решил: Киринов добровольно выбрал вариант страхового возмещения в виде страховой выплаты с учётом износа запасных частей. Поэтому суд отменил ранее принятое решение в части взыскания денег с Разгулина (ст. 1072 ГК). Расходы на проведение экспертизы суд возложил на Киринова.

Разгулин обратился с жалобой в Верховный суд. Тот пришел к выводу: определённая без учёта износа стоимость ремонта автомобиля в размере 112 288 руб. превышает установленный максимальный размер страхового возмещения для оформления ДТП путем составления европротокола (ст. 11.1 Закона об ОСАГО). Если виновник не хочет доплачивать за ремонт, страховую сумму должен выплатить страховщик (подп. «д» п. 16.1 ст. 12 Закона об ОСАГО). Следовательно, страховое возмещение произведено на законном основании, решил ВС (п. 152 ст. 12 Закона об ОСАГО). Но апелляция перечисленные обстоятельства не учла и не поставила на обсуждение сторон. Поэтому ВС отменил апелляционное определение и направил дело на новое рассмотрение в суд второй инстанции (№ 2-КГ19-8). Пока еще оно не рассмотрено.

Износ: учитывать или нет?

У автомобилистов часто возникают проблемы с учетом износа при определении размера ущерба. Так, Иван Шаблин* наехал на выбоину на проезжей части дороги, в результате чего у его автомобиля «Мерседес Бенц» 2005 года выпуска помялись два диска, две шины и передняя стойка амортизатора. Водитель сделал экспертизу в НОК ООО «ИРИС», которая определила – стоимость восстановительного ремонта поврежденной машины без учета износа составила 151 203 руб., а с учетом износа – 42 597 руб. Затем он обратился в суд, где потребовал взыскать 151 203 руб. ущерба, а также 5 000 руб. за проведение оценки с Управления городского хозяйства Калуги Именно оно обслуживает дорогу с ямой.

ИСТЕЦ: Иван Шаблин*

ОТВЕТЧИК: Управление городского хозяйства г. Калуга

СУТЬ СПОРА: Возмещение материального ущерба за повреждение машины из-за плохой дороги

РЕШЕНИЕ: Принятые акты отменить, дело направить на новое рассмотрение в суд апелляционной инстанции

Калужский районный суд Калужской области удовлетворил иск частично: взыскал с управления города 42 597 руб. причиненного ущерба, 5000 руб. расходов на проведение оценки и 1478 руб. госпошлины. Калужский областной суд подтвердил законность этого решения. Суды решили: Управление городского хозяйства действительно виновато в случившемся, поэтому оно должно возместить причиненный ущерб. При этом суды обратили внимание на год выпуска автомобиля и 233 996 км пробега и решили возместить ущерб с учетом износа, – “поскольку имеется более разумный и распространенный в обороте способ исправления повреждений, для которого взысканная сумма достаточна”.

Водитель обжаловал принятые акты в ВС. Тот напомнил про свое же постановление, в котором сказано: в состав реального ущерба входят не только фактически понесенные траты, но и расходы на восстановление нарушенного права (п. 2 ст. 15 ГК, п. 13 постановления Пленума ВС от 23 июня 2015 г. № 25). Если для устранения повреждений использовались или будут использованы новые материалы, расходы на такое устранение полностью включаются в состав реального ущерба, – даже если после этого стоимость имущества увеличится по сравнению с его прежней ценой. Между тем, суды не доказали, что существует иной более разумный и распространенный способ ремонта. Поэтому ВС отменил принятые акты и направил дело на новое рассмотрение в суд апелляционной инстанции (№ 85-КГ18-20). На сегодняшний день решения еще нет.

Оценка эксперта vs цена покупки

Цена купли-продажи автомобиля может вводить страховщиков в заблуждение. Такая ситуация произошла у Дмитрия Чередина*, который на своей машине столкнулся с автомобилем Игоря Иванова*. Его и признали виновником аварии. Ответственность нарушителя застрахована в АО «АльфаСтрахование», куда и обратился пострадавший. Страховщик провел экспертизу, согласно которой заявленные повреждения не могли быть причинены в этом ДТП. Поэтому в выплате он отказал. Тогда Чередин провел свою экспертизу, которая определила стоимость устранения повреждений в результате аварии в размере 247 700 руб., и передал ее вместе с претензией страховщику. Поскольку они остались без ответа, пришлось обратиться в суд.

ИСТЕЦ: Дмитрий Чередин*

ОТВЕТЧИК: АО «АльфаСтрахование»

СУТЬ СПОРА: О взыскании страхового возмещения, компенсации морального вреда и штрафа

РЕШЕНИЕ: Апелляционное определение отменить, дело направить на новое рассмотрение в суд второй инстанции

Каменский районный суд Ростовской области назначил автотехническую экспертизу, производство которой поручил ООО «Центр судебных экспертиз по Южному округу». Согласно заключению экспертов, повреждения автомобиля Чередина образовались из-за ДТП, сумма их устранения с учётом износа составила 252 000 руб. Поэтому суд взыскал с АО «АльфаСтрахование» в пользу Чередина 252 000 руб. страхового возмещения, 4000 руб. морального вреда и 126 000 руб. штрафа.

Ростовский областной суд установил, что цена авто Чередина по договору купли-продажи, заключенному за несколько дней до ДТП, составляет 200 000 руб. По мнению суда, размер страхового возмещения не должен превышать эту сумму. Поэтому апелляция отменила вынесенное решение и приняла новое, которым взыскала с АО «АльфаСтрахование» в пользу Чередина страховое возмещение в размере 200 000 руб. В удовлетворении остальной части исковых требований суд отказал. Апелляция решила: возмещение вреда должно обеспечивать восстановление нарушенного права, но не приводить к неосновательному обогащению. Отказывая в компенсации морального вреда и штрафа, Ростовский облсуд сослался на злоупотребление правом.

ВС напомнил: в отличие от действительной стоимости авто на день наступления страхового случая, цена договора купли-продажи – это согласованная сторонами денежная сумма, которую покупатель обязан уплатить продавцу (п. 1 ст. 454 ГК). С учётом свободы договора и различных мотивов продажи авто цена такого соглашения может не соответствовать реальной стоимости машины. В деле есть два экспертных заключения о сумме восстановительного ремонта с учётом износа на дату страхового случая, причём оба эксперта указали размер ущерба в пределах статистической погрешности – 247 700 руб. и 252 000 руб.

Выводов о нецелесообразности ремонта либо о том, что его стоимость превышает цену неповреждённого автомобиля на момент ДТП, эксперты не сделали. По мнению ВС, если у апелляции возникли сомнения, нужно назначить экспертизу. ВС также усмотрел противоречие между выводами об удовлетворении требований истца и выводами о его недобросовестности. Выходит, апелляция признала факт нарушения страховщиком своего обязательства и обоснованность исковых требований, но отказала во взыскании компенсации морального вреда и штрафа. Поэтому ВС отменил апелляционное определение и направил дело на новое рассмотрение обратно в Ростовский облсуд (№ 41-КГ19-42). Пока еще дело не рассмотрено.

Резюме от экспертов

При определении размера возмещения важно, чтобы ущерб потерпевшего был полностью компенсирован. Член Адвокатской палаты Москвы Александр Иноядов заявил: выплаченное страховое возмещение не исключает обязанности по возмещению ущерба со стороны причинителя вреда в части, превышающей ответственность страховщика. Это допускается и в случае, когда восстановительный ремонт невозможен. Страховое возмещение в виде выплаты осуществляется с учётом износа, что не лишает потерпевшего права требовать полного возмещения убытков с причинителя вреда. Старший юрист ЮБ Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (mid market) группа Земельное право/Коммерческая недвижимость/Строительство × Евгений Богелюс сообщил, что законность такого подхода уже неоднократно подтверждал Конституционный суд (№ 6-П, № 6-П, № 716-О, № 1838-О).

С одной стороны, должно быть полностью восстановлено положение потерпевшего, в котором он находился до причинения вреда. С другой, потерпевший не должен в результате возмещения вреда неосновательно обогатиться.

Ольга Бенедская, советник КА Муранов, Черняков и партнеры Муранов, Черняков и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (mid market) ×

Если цена купли-продажи автомобиля не соответствует действительной стоимости машины, с определением размера возмещения могут возникнуть проблемы. Старший юрист ЮФ Рустам Курмаев и партнеры Рустам Курмаев и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры – high market) группа Уголовное право группа Банкротство (включая споры) (high market) группа Разрешение споров в судах общей юрисдикции 1 место По выручке на юриста (менее 30 юристов) 5 место По выручке Профайл компании × Ярослав Шицле напомнил: еще в 2017 году ВС разъяснял, что под действительной стоимостью имущества понимается его рыночная цена, которая определяется на момент возникновения страхового случая. В том же деле указывалось на недопустимость определения рыночной стоимости на основе цены в договоре купли-продажи (№ 4-КГ17-4).

При этом размер действительной стоимости имущества важен в случае его полной гибели. Партнер Независимой юргруппы Стрижак и партнеры Стрижак и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (high market) Профайл компании × Виктория Лоскутова заявила: “Размер подлежащих возмещению страховщиком убытков в случае полной гибели имущества потерпевшего определяется в размере его действительной стоимости на день наступления страхового случая за вычетом стоимости годных остатков с учетом их износа (п. 42 Постановления ВС от 26 декабря 2017 года № 58)”. “Аналогичные положения содержатся и в Методике определения размера расходов на восстановительный ремонт, принятой в сентябре 2014 года”, – подтвердил Шицле.

“Страховые компании нужно последовательно и строго привлекать к ответственности за неисполнение законных требований потребителей. Только согласованная и единообразная практика судов может свети к минимуму споры о взыскании страхового возмещения”, – считает партнер АБ DS Law DS Law Федеральный рейтинг. группа Корпоративное право/Слияния и поглощения (mid market) группа Семейное и наследственное право группа Цифровая экономика группа ТМТ (телекоммуникации, медиа и технологии) × Мария Калинина. По ее мнению, когда страховщики будут понимать, что необоснованный отказ в выплате неизбежно повлечет для них значительный штраф, они начнут чаще выплачивать потребителю деньги в досудебном порядке.

Натуральное возмещение ущерба по ОСАГО

28 апреля 2017 года вступили в силу изменения в Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств». В новой редакции закона изменен порядок возмещения вреда, причиненного легковым автомобилям. Эти изменения касаются транспортных средств, находящихся в собственности граждан и зарегистрированных в Российской Федерации.

Приоритетной формой возмещения ущерба теперь будет восстановительный ремонт на станции технического обслуживания.

Как это будет работать?

Автовладелец выбирает станцию технического обслуживания (СТО) из числа тех, с которыми у страховой компании заключен договор. Выбрать СТО можно как при покупке полиса, так и на этапе урегулирования убытка. Перечень СТО с указанием адресов их места нахождения, перечнем марок и годов выпуска обслуживаемых транспортных средств, а также примерных сроков проведения ремонта должен публиковаться на сайте страховой организации и постоянно актуализироваться.

Важно! При восстановительном ремонте в отличие от денежной выплаты не учитывается износ деталей и агрегатов, а также не допускается использование бывших в употреблении или восстановленных комплектующих частей (если иное не определено соглашением страховой компании и потерпевшего).

Можно ли выбрать другую СТО?

Для ремонта поврежденного автомобиля на СТО, с которой у страховщика нет договора, надо получить письменное согласие страховой организации. В заявлении о страховом возмещении необходимо указать полное наименование выбранной СТО, адрес места нахождения и платежные реквизиты для возможности оплаты страховщиком проведенного восстановительного ремонта.

На каких условиях проходит восстановительный ремонт?

Предельный срок осуществления ремонта — не более 30 рабочих дней со дня представления потерпевшим транспортного средства на СТО.

СТО не должна находиться дальше, чем в 50 километрах от места ДТП или места жительства потерпевшего (по его выбору).

Ремонт новых автомобилей (не старше двух лет) должен производиться на СТО официального дилера, осуществляющего гарантийное сервисное обслуживание.

Минимальный гарантийный срок на работы по восстановительному ремонту поврежденного транспортного средства составляет 6 месяцев, а на кузовные работы и работы, связанные с использованием лакокрасочных материалов, — 12 месяцев.

Как действовать в случае ДТП?

Если в результате ДТП вред причинен только транспортным средствам и у всех водителей есть действующие полисы ОСАГО, то требование о возмещении вреда необходимо предъявлять своему страховщику

Важно! В случаях причинения вреда жизни или здоровью участников ДТП заявление о страховом возмещении следует подавать в страховую компанию виновника ДТП.

Заполненные извещения о ДТП должны быть переданы участниками ДТП в свои страховые компании (или их представителям в субъекте Российской Федерации, на территории которого произошло ДТП) в течение пяти рабочих дней после ДТП.

Срок рассмотрения заявления о страховом возмещении составляет 20 календарных дней.

За несоблюдение сроков выдачи потерпевшему направления на ремонт предусматривается начисление неустойки в размере 1% от размера страхового возмещения за каждый день просрочки. За нарушение сроков осуществления ремонта страховщик наказывается неустойкой в размере 0,5% от размера страхового возмещения.

В каких случаях возможно денежное возмещение вместо ремонта?

Страховая выплата в денежной форме производится в следующих случаях:

- смерть потерпевшего;

- причинение тяжкого или средней тяжести вреда здоровью потерпевшего (если в заявлении о страховом возмещении выбрана такая форма страхового возмещения);

- потерпевший является инвалидом и имеет автомобиль по медицинским показаниям (если в заявлении о страховом возмещении выбрана такая форма);

- полная гибель транспортного средства;

- стоимость восстановительного ремонта превышает 400 тысяч рублей (50 тысяч рублей для случаев оформления ДТП по европротоколу) и потерпевший не согласен произвести доплату за ремонт на СТО;

- все участники ДТП признаны ответственными за причиненный вред («обоюдка») и потерпевший не согласен произвести доплату за ремонт на СТО;

- в результате ДТП вред причинен только имуществу, не являющемуся транспортным средством;

- потерпевший отказывается от ремонта на СТО, если она не соответствует требованиям к организации восстановительного ремонта;

- страховая компания не предоставляет потерпевшему возможность проведения восстановительного ремонта на СТО, указанной при заключении договора ОСАГО;

- наличие письменного соглашения между страховщиком и потерпевшим.

Защита прав потребителей страховых услуг

Если вы считаете, что страховая компания нарушает ваши права, направьте жалобу в Банк России.

Также можно направить обращение в Российский союз автостраховщиков (РСА)Страховое возмещение ОСАГО

Страховое возмещение – это компенсация в виде денег, которую страховая компания выплачивает страхователю, когда наступает страховой случай. Страховка иногда может быть выплачена не деньгами, а, к примеру, при страховании автомобиля Вам будет предложено сделать ремонт автомобиля в автосервисе или замена деталей. Эти работы выполняются в автомобильной мастерской, за услуги которой платит страховщик, тем самым компенсируя причиненный Вам ущерб.

Под ОСАГО подразумевается обязательное страхование автогражданской ответственности.

На основании вышеизложенного, страховое возмещение по ОСАГО – это получение страховки (денег и/или ремонта) в случае попадания Вами в дорожно-транспортное происшествие за поврежденный автомобиль, получение травмы и др.

Мы знаем, что страхуют автогражданскую ответственность для тех случаев, чтобы у пострадавшего в ДТП была возможность получить возмещение вреда, который был причинен его автомобилю или жизни (здоровью), а также другому имуществу. Правда в настоящее время автовладельцы довольно часто сталкиваются со случаями, в которых некоторые страховые компании добровольно не хотят выплачивать страховку и/или недоплачивают стоимость ущерба.

Страховая компания часто на практике может и отказаться производить Вам выплату по разным причинам. Чаще всего встречается несоблюдение страховой компанией действующего законодательства либо искажение ею существующих правовых норм.

В РФ по ОСАГО сейчас определен ограниченный размер выплаты, и он составляет 400 тысяч рублей. Выплаты бывают следующие:

За нанесение вреда здоровью и/или жизни человека: выплата будет составлять 240 тысяч рублей, а максимальная выплата на одного человека здесь – 160 тысяч рублей;

за нанесение вреда имуществу: выплата будет составлять 120 тысяч рублей за один автомобиль.

На практике большая часть страховых споров решается в суде, так как отказ по ОСАГО неправомерен. Отказ от оплаты денежных средств служит также основанием и для взыскания процентов со страховой компании.

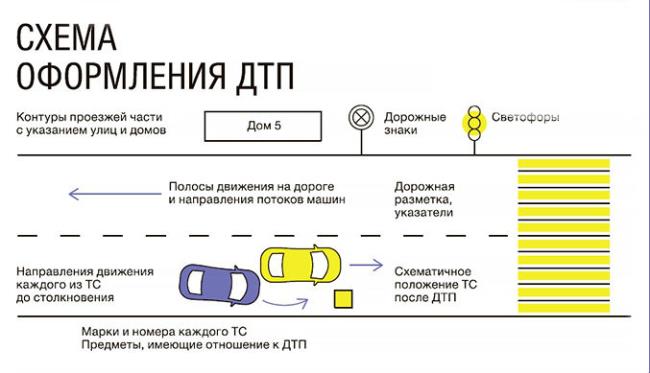

Рассмотрим алгоритм действий участников ДТП для того, чтобы они получили страховку в указанный законом срок и полностью. На деле все просто: надо чётко следовать требованиям, указанным в Правилах ОСАГО и стараться внимательно оформлять все документы.

В законе «Об ОСАГО» указана статья, в которой указано, какие действия необходимо предпринять страхователю и потерпевшему, когда наступает страховой случай. В этой статье подробно изложен порядок действий пострадавшего при ДТП.

Если Вам не повезло, и Вы стали участником ДТП, сразу же попросите у виновника сведения по его договору страхования, в какой страховой компании он застрахован, срок действия его договора страхования, номер его полиса, ФИО лиц, которые указаны в полисе ОСАГО. Можно даже сфотографировать полис, чтобы у Вас были все данные.

Необходимо сразу же на место ДТП вызвать сотрудника ГИБДД (исключение составляют случаи составления Европротокола, когда сотрудников ГИБДД вызывать не нужно). Однако, это рискованно, так как Вы можете неправильно оценить сумму ущерба (могут быть скрытые дефекты), и тогда Вы лишитесь страховки в полном объеме. Так как сумма страховки по Европротоколу составляет не более 25 000 рублей. Если сотрудники ГИБДД отказались приехать на место Вашего ДТП, тогда Вам необходимо самостоятельно или с помощью аварийного комиссара, вызванного из страховой компании, составлять схему ДТП и подписать ее обоими участниками ДТП. С этой схемой необходимо ехать в ГИБДД и оформлять там все остальные документы.

Далее необходимо правильно и четко заполнить бланк извещения о ДТП, который был выдан Вам страховщиком. Если даже виновник ДТП отказывается заполнить извещение, то заполните свою часть и поставьте свою подпись.

В ГИБДД, когда будут оформлены справки и другие документы, нужно внимательно их прочитать, чтобы не было никаких ошибок. Иначе страховая компания может отсрочить Вам выплату по ОСАГО до предоставления правильно заполненных соответствующих документов.

Справка о ДТП оформляется сотрудниками ГИБДД. Нужно внимательно посмотреть, чтобы в ней были отражены все повреждения, которые появились на Вашем автомобиле после ДТП.

После чего Вы, как потерпевший в ДТП, должны в течение пятнадцати рабочих дней съездить в страховую компанию. Туда Вы должны привезти документы, указанные в Правилах. На сегодняшний день есть изменения в законодательстве, согласно которых Вы также вправе обратиться в любую страховую компанию: где застрахованы Вы или виновник, для получения страховки.

В Правилах ОСАГО подробно указано, какие документы Вы должны принести для того, чтобы своевременно получить страховку: извещение, справки, протоколы, постановления, определения ГИБДД, документы на автомобиль, банковские реквизиты и др.

Собрав все справки, можно собираться в страховую компанию. Там необходимо сдать весь указанный выше пакет документов и получить от них направление на осмотр автомобиля (независимую экспертизу). Осмотр автомобиля чаще всего проводят рядом со страховщиком в тот же день. Как правило, экспертизу оплачивает страховщик, либо он выплачивает пострадавшему стоимость экспертизы вместе со страховым возмещением.

Страховку выплачивают в течение срока: тридцать дней. Срок начинает течь с того дня, когда Вы привезли в страховую компанию весь необходимый по закону комплект документов.

Если Вы не удовлетворены суммой выплаченного Вам возмещения, это означает, что у страховой компании имеется договор с экспертами, которые естественно будут составлять свои отчеты так, чтобы страховая компания несла как можно меньше убытков. Эксперты ведь тоже заинтересованы в работе. А страховые компании являются их клиентами (можно сказать, работодателями). Вы, конечно, вправе обратиться и к другим независимым оценщикам или экспертам и получить свой отчет о сумме восстановительного ремонта. Однако Вы должны знать, что все эксперты рассчитывают стоимость ущерба исходя из региональных среднерыночных цен, при этом обязательно учитывается износ заменяемых деталей. На практике часто встречаются случаи, когда в автосервисе при ремонте автомобиля обнаруживаются скрытые повреждения в автомобиле, которые не были указаны в Вашем акте осмотра, составленном оценщиком по направлению от страховщика, но которые появились от Вашего попадания в ДТП. Вам тогда необходимо “притормозить” ремонт и уведомить страховую компанию, что необходимо провести дополнительный осмотр автомобиля. Стоимость ремонта скрытых повреждений Вам придётся оплачивать самостоятельно, если Вы этого не захотите сделать.

Проще всего отремонтировать автомобиль и взыскать фактические затраты потом со страховой компании за ремонт автомобиля, предъявив счета (заказ-наряды) автосервиса. При этом необходимо сравнить заказ-наряд и экспертизу страховщика на предмет того, чтобы они соответствовали друг другу по видам работ и замене деталей. Страховая компания не возмещает стоимость износа деталей, которые Вы заменили в автосервисе. Если сумма ущерба выше суммы, которую по закону обязаны выплатить страховая компания, то Вам придется писать иск в суд на виновника ДТП, являющемуся причинителем вреда, который должен будет произвести выплату потерпевшему разницы между фактическим размером причиненного Вам ущерба и страховкой, выплаченной страховой компанией.

Потерпевший также вправе, когда обратится в суд, потребовать также со страховой компании стоимость утери товарной стоимости автомобиля. Для этого необходимо провести дополнительную оценку УТС Вашего автомобиля. Можно ее провести на основании того акта осмотра, который был составлен когда осматривали Ваш автомобиль оценщики страховщика. Нужно помнить, что УТС рассчитывается, как правило, на автомобили, у которых прошло не более 5 лет со дня их изготовления. В суде со страховой компании можно взыскать стоимость проведенной Вами экспертизы и о возмещении судебных издержек, которые Вы понесли, в том числе Ваши затраты на услуги юриста в суде. С недавних пор теперь к спорам о взыскании страховок применяется также закон по защите прав потребителей. В связи с нововведениями, даже госпошлину сейчас по указанным спорам платить не нужно. И со страховой компании дополнительно можно еще взыскать штраф за невыполненные или несвоевременно выполненные обязанности.

Как же получить сумму, которая необходима для ремонта:

Если страховку уменьшили путем расчета износа автомобиля, то разницу между всей суммой ущерба и выплаченной суммой Вы можете взыскивать, подав иск на виновника ДТП.

Если страховка занижена экспертом, то можно обратиться к другому оценщику для проведения своей независимой экспертизы. Когда получите экспертизу, можете обратиться к страховщику и потребовать доплату необходимой суммы. Но на практике страховые компании довольно часто добровольно платить не хотят. Тогда Вы идете к юристу, который составит Вам иск в суд и представит Ваши интересы в суде.

Если страховка уменьшена страховщиком путем уменьшения выплаты, указанной в оценке независимого оценщика, у которого Вы делали оценку по своей инициативе, то тогда можно попробовать через суд взыскать недоплаченную сумму. Страховщик своими действиями уже показал, что полностью производить выплату страховки по оценке эксперта не будет.

Самым лучшим вариантом получения страховки все-таки является взыскание через суд произведенных Вами фактических затрат на ремонт (восстановление) Вашего автомобиля. В таких ситуациях даже ничего доказывать не потребуется. Только предъявить документы, которые подтверждают Ваши фактические расходы. А в случае с проведением Вами независимой экспертизы есть вероятность, что страховая компания будет в суде оспаривать ее, не соглашаясь с суммой оценки.

Вот пример дела, которое было выиграно в суде по фактическим расходам:

В Решении от . года по Делу № 2-. /2013 Мирового судьи г. Екатеринбурга по иску г-жи О. й к ООО «Росгосстрах» указано, что в материалах дела присутствуют документы, из которых видно подтверждение фактических затрат Вами на ремонт автомобиля, и они составили: на выполненные работы, расходные материалы и краску 16 880 руб., на запасные части 20 712 руб. Эти расходы понесены истцом в целях восстановления своего имущества после ДТП и их следует отнести к реальному ущербу. В связи с вышеизложенным, исковые требования по взысканию стоимости ремонта удовлетворяются. На стоимость запчастей, которые истец заменил в процессе ремонта, начислен износ, учет которого не противоречит законодательству Российской Федерации, тем самым отсутствует неосновательное обогащение истца.

В деле имеется отчет, который был представлен ответчиком. В нем указано, что износ кузовных деталей составляет 29,75%, износ изделий из пластмассы составляет – 45,14%, износ остальных комплектующих – 31,61%.

Таким образом, стоимость ремонта автомобиля г-жи О. й, в том числе учитывая износ, составляет: 16 880 руб. (выполненные работы и краска) + 12 127,59 руб. (стоимость деталей, учитывая износ) = 28 807,59 руб.

Учитывая ранее выплаченную ответчиком сумму, суд взыскивает в пользу истца 23 787,59 руб.»

Автовладельцы редко самостоятельно идут в суд, предпочитая обращаться за помощью к услугам автоюристов, которые могут помочь Вам в судебных делах. Вам даже не нужно присутствовать на заседаниях. Необходимо только оформить доверенность представителю для того, чтобы он мог представить Вас в суде.

По поводу подачи жалоб в другие инстанции, как Российский Союз страховщиков или в страховой надзор, можно указать, что в 50% случаях есть смысл, в 50% случаях – нет смысла, так как они могут встать на сторону потерпевшего, а могут принять сторону страховщика, указав, что он пользуется результатами независимой экспертизы, а, следовательно, не нарушает законодательства.

Обращение за выплатой по ОСАГО после ДТП

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.