Уступка доли в праве на квартиру по притворному договору дарения. Что делать второму собственнику?

В отличие от возмездных сделок (купля-продажа, мена), дарение является безвозмездной сделкой, т.е. предполагается, что даритель передает свое имущество одаряемому безвозмездно. Если же даритель совершает дарение под условием передачи ему одаряемым каких-либо денежных средств или иного имущества, то такая сделка является недействительной по причине ее притворности. Притворность сделки означает, что притворная сделка, в нашем случае, дарение, прикрывает другую сделку, на совершение которой была направлена действительная воля ее сторон – куплю-продажу. Притворная сделка дарения, как правило, заключаются с одной целью: лишить второго собственника доли в общем имуществе права преимущественной покупки. Данное право установлено статьей 250 Гражданского кодекса РФ согласно которой при продаже, мене доли в праве общей собственности постороннему лицу остальные участники долевой собственности имеют преимущественное право покупки продаваемой доли по цене, за которую она продается, и на прочих равных условиях, кроме случаев продажи с публичных торгов. При продаже доли с нарушением преимущественного права покупки любой другой участник долевой собственности имеет право в течение трех месяцев требовать в судебном порядке перевода на него прав и обязанностей покупателя.

Из вышеизложенного следует, что для того, чтобы оспорить в судебном порядке договор дарения доли в общем имуществе вам потребуется доказать, что данная сделка является возмездной, т.е. даритель получил от одаряемого денежные средства за уступленное ему по договору дарения имущество. Таким доказательством, например, могут быть выписки с банковских счетов одаряемого о списании средств и (или) дарителя об их зачислении. Для лица, оспаривающего договор дарения, получение доказательств осуществления взаиморасчетов между дарителем и одаряемым, является большой удачей. Если же оплата произведена наличными денежными средствами, то доказать факт ее осуществления будет намного сложнее.

Также нужно помнить, что проведение между дарителем и одаряемым каких-либо денежных взаиморасчетов еще не является безусловным доказательством ничтожности дарения.

Во-первых, стороны договора дарения могут представить суду доказательства того, что взаиморасчеты между ними связаны не с дарением, а с другой сделкой, например, возвратом ранее полученного долга. Поэтому, лицу, оспаривающему договор дарения, нужно быть готовым представить суду доказательства отсутствия у сторон договора каких-либо иных обязательств между собой, кроме как вытекающих из притворной сделки.

Во-вторых, при оспаривании договора дарения нужно учитывать временной интервал, который прошел между заключением договора дарения и получением дарителем платежа. Чем короче данный интервал, тем выше шанс на признание судом договора дарения ничтожным.

В-третьих, размер полученных дарителем денежных средств должен соотноситься с рыночной стоимостью отчуждаемой доли. Например, если рыночная стоимость доли составляет 1 млн. рублей, а даритель получил всего 100 тыс. рублей, то суд может прийти к выводу о получении денежных средств не в счет продажи доли, а в счет какого-либо иного обязательства, на которое ссылаются ответчики.

Как видим, признать в судебном порядке договор дарения ничтожным является крайне непростой задачей и без профессиональной адвокатской помощи здесь не обойтись. А есть ли какие-либо иные меры, направленные на защиту интересов супруга-собственника доли в общем имуществе от отчуждения вторым супругом своей доли третьему лицу посредством договора дарения? Есть.

Первое. Нужно помнить, что любое третье лицо, вступающее в такую сделку, преследует главную цель – купить подешевле, продать подороже. Какой смысл заключать притворную сделку по рыночной цене, если можно купить по схожей цене другой объект без риска последующего судебного оспаривания сделки? Следовательно, даритель, заключая притворную сделку, гарантированно выручит меньше денежных средств по сравнению с тем, если бы сделка была совершена с согласия второго собственника доли. Например, собственники квартиры выставляют спорную квартиру на продажу по рыночной цене, а вырученные от продажи средства делят пропорционально размеру своих долей. Или один участник долевой собственности выкупает долю у второго участника по рыночной цене.

Второе. Заключая притворный договор дарения, так называемый даритель, как правило, преследует две цели. Первая – как можно быстрее получить деньги за свою долю, пусть даже и в значительно меньшем размере. Вторая – навредить своему бывшему супругу. Для эффективной борьбы с такой деструктивной мотивацией может быть только диалог, построенный на выгоде для лица, решившего продать свою долю. Если стороны не в состоянии друг друга услышать, то рекомендую привлечь адвоката для урегулирования возникшего спора. Привлечение адвоката хорошо тем, что он не является прямым участником конфликта и ему будет значительно легче выстроить диалог с противоположной стороной на прагматичной основе. Этой основой может быть только выгода – продажа квартиры по рыночной, а значит, по более высокой цене. При наличии общего ребенка – возможность ушедшему из семьи супруга общаться с ребенком без лишних конфликтов со вторым супругом, а значит, без обращения в суд. А это также сэкономит ему время, нервы и деньги.

Если же договор дарения уже заключен, а шанс его оспорить в суде невелик, то рекомендую все равно вступать в диалог в бывшим супругом. Возможно он изменит свою позицию и даст вам недостающие доказательства притворности дарения. Если же нет, то необходимо вступать в диалог с новым собственником доли и договариваться с ним о продаже квартиры по рыночной цене. Если он к этому не готов, то готовьтесь к худшему – затяжной войне на истощение нервов и средств. В этом случае фиксируйте все его нарушения на аудио и видеозапись. Собранные материалы могут стать доказательствами для возбуждения в отношении него уголовного дела по факту умышленного нанесения телесных повреждений (статьи 115-116 Уголовного кодекса РФ), вымогательства (статья 163 Уголовного кодекса РФ), умышленного повреждения или уничтожения имущества (статья 167 Уголовного кодекса РФ), или понуждения к совершению сделки (статья 179 Уголовного кодекса РФ). В свою очередь, возбужденное уголовное дело является дополнительным и весомым рычагом воздействия на несговорчивого приобретателя доли.

Однако лучшим решением любого спорного вопроса является диалог между сторонами, только его надо выстроить профессионально, прагматично и без эмоций. В свою очередь, при достижении сторонами соглашения, его потребуется юридически грамотно оформить. В противном случае, цена такой договоренности может быть сведена к нулю или привести к дополнительным убыткам.

Продажа квартиры после дарения

Процедура продажи подаренной квартиры ничем не отличается от обычной продажи. Но у таких сделок есть ряд особенностей, которые стоит учитывать. Каких?

Можно ли сразу продать подаренную квартиру?

Да, новый владелец может продать подаренную ему квартиру сразу же после того, как официально станет собственником, то есть после внесения Росреестром сведений о сделке в Единый государственный реестр недвижимости (ЕГРН).

Cроки обновления информации в ЕГРН могут варьироваться от 3 дней (при подаче документов через нотариуса) до 12 дней при личной подаче через МФЦ.

После завершения формальных процедур даритель сможет отменить последующие сделки с недвижимостью только в судебном порядке.

Список документов для продажи квартиры

Еще до того, как приступить к поиску покупателя, стоит убедиться в наличии всех необходимых документов:

- паспорт;

- проект договора купли-продажи и акт приема-передачи;

- выписка из ЕГРН;

- договор дарения, на основании которого вы стали владельцем квартиры;

- технический паспорт на квартиру;

- нотариальная доверенность (если продажу осуществляет не собственник).

Кроме того, также для проведения сделки могут дополнительно потребоваться:

- продавца;

- разрешение органов опеки и попечительства (если находится в собственности у несовершеннолетнего ребенка);

- свидетельство о рождении ребенка;

- справка о составе семьи

Требуется ли согласие супруга на продажу подаренной квартиры?

Нет, не требуется. Имущество, полученное в дар одним из супругов, не считается совместно нажитым.

Надо ли платить налог с продажи подаренной квартиры?

Все зависит от того, кто подарил квартиру, и сколько времени она находится в собственности одаряемого перед продажей (этот период называется минимальным сроком владения).

Если квартира подарена близким родственником, то минимальный срок владения, после которого можно продать квартиру без уплаты налога, составляет 3 года.

Если же человек, который подарил вам квартиру, не является близким родственником, минимальный срок владения увеличивается до 5 лет.

В случае, если минимальный срок владения не вышел, с продажи подаренной квартиры полагается заплатить налог по ставке 13%.

Минимальный срок владения может отличаться в разных регионах страны. С 2016 года субъекты РФ могут уменьшать его своими законами. Например, в Ставропольском крае сделки с недвижимостью, которая находится в собственности более 3 лет, не облагается налогом.

Кто входит в список близких родственников?

К близким родственниками относятся:

- супруги;

- родители (усыновители);

- дети (усыновленные);

- дедушки и бабушки;

- внуки;

- братья и сестры (полнородные и неполнородные).

Как рассчитать сумму налога?

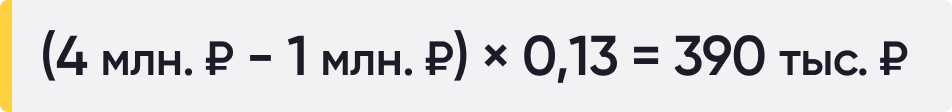

Сумма налога при продаже квартиры рассчитывается исходя из стоимости, указанной в договоре купли-продажи, и составляет 13% от этой суммы. При этом при продаже недвижимости, полученной в дар, также действуют имущественные вычеты, которые позволяют вернуть часть налогов.

Например, при продаже подаренной квартиры за 3 млн рублей сумма налогов составит 390 тыс. рублей.

Можно ли уменьшить налог с продажи?

Да, для этого можно воспользоваться одним из двух способов:

- подождать истечения минимального срока владения квартирой (от 3 до 5 лет);

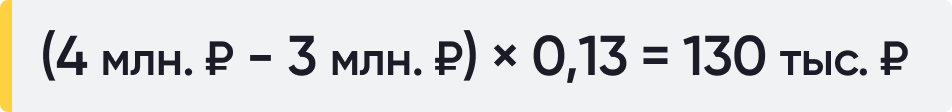

- оформить один из видов имущественного вычета ? Этими вычетами нельзя воспользоваться одновременно (можно уменьшить налогооблагаемую базу на 1 млн рублей или на сумму, которую даритель потратил на покупку квартиры).

Пример 2. Можно уменьшить налоговую базу на сумму, которую даритель потратил на приобретение недвижимости. Например, дальний родственник подарил вам квартиру, которую в свое время приобрел за 3 млн рублей. Именно на эту сумму вы сможете уменьшить налоговую базу при условии, что все расходы дарителя будут подтверждены официальными документами (договор купли-продажи, банковские выписки). В случае, если такая квартира будет продана за 4 млн рублей, налог составит не 520 тыс. рублей, а 130 тыс. рублей.

Имеет ли значение кадастровая стоимость при продаже подаренной квартиры?

Да, сумма, с которой рассчитывается НДФЛ, не может быть меньше 70% кадастровой стоимости квартиры, даже если фактически жилье продано по более низкой цене. Например, если по кадастру квартира стоит 3 млн рублей, а продается она за 1,5 млн рублей, размер налога составит 273 тыс. рублей, а не 195 тыс. рублей.

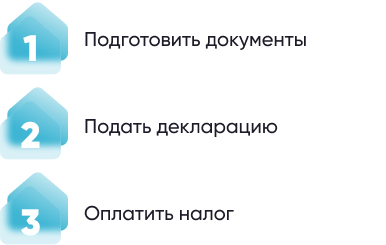

Как оплатить налог?

Чтобы оплатить налог на продажу квартиры, полученной в дар, нужно сделать несколько шагов:

Шаг 1. Подготовка документов:

- паспорт;

- договор купли-продажи;

- расписка или банковская выписка, подтверждающая денежный перевод;

- выписка из ЕГРН;

- договор дарения.

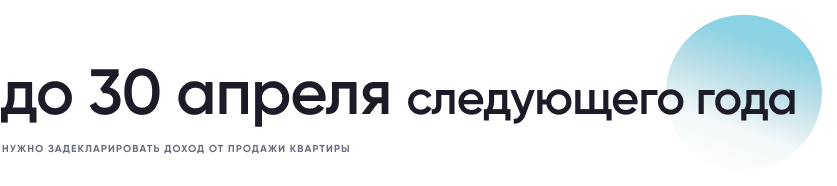

Шаг 2. Подача налоговой декларации.

Она заполняется по форме 3-НДФЛ в отделении налоговой службы или онлайн через кабинет налогоплательщика на сайте ФНС. Сделать это надо не позднее 30 апреля года, следующего за годом продажи недвижимости. Например, если вы продали квартиру в 2022 году, подать декларацию нужно до 30 апреля 2022 года.

Шаг 3. Оплата налога.

После того, как предоставленные документы пройдут проверку, вам будет начислен налог. Его можно оплатить в любом банке или онлайн при помощи личного кабинета на сайте ФНС.

Что будет, если не платить налог? Ответственность за неуплату налога

Доходы, полученные от продажи квартиры, должны быть задекларированы до 30 апреля года, следующего за годом совершения сделки. Несвоевременная подача декларации о доходах чревата штрафом (до 5% от суммы неуплаченного налога за каждый месяц просрочки, но не более 30% от общей суммы).

Далее, до 15 июля года, следующего за годом заключения сделки, дается еще один период для повторной подачи декларации и оплаты просроченного налога. Если будет упущен и этот срок, налоговый орган предъявит еще один штраф, в размере 20% от суммы налога. В случае, если налог не оплачен умышленно, штраф составит 40%.

Какова сумма налога с продажи подаренной доли в квартире?

Налог с продажи подаренной доли будет таким же, как и при продаже квартиры. И все правила о минимальном сроке владения подаренной квартирой, о степени родства дарителя, установленные законом, распространяются и на продажу долей в недвижимости.

Как продать квартиру или долю, подаренную несовершеннолетнему?

Алгоритм действий при продаже недвижимости, которую подарили ребенку, зависит от возраста ребенка. Если собственником квартиры (или доли в квартире) является ребенок до 14 лет, все юридические действия по оформлению сделки совершают его родители (усыновители) или опекуны с согласия органов опеки.

Если ребенок находится в возрасте от 14 до 18 лет, он может совершать сделки с принадлежавшей ему недвижимостью с согласия родителей (усыновителей) или опекунов, а также после получения одобрения органов опеки и попечительства.

При продаже подаренных квартир и машин можно не платить НДФЛ

В сентябре 2019 года в налоговый кодекс внесли революционные изменения, которые касаются обычных людей. Они помогут избежать лишних налогов и сэкономить десятки тысяч рублей. Мы уже рассказали, как родители смогут уменьшить НДФЛ при продаже детских долей. Теперь — о том, как продать подаренную квартиру или машину без налога, даже если не прошел минимальный срок. Еще месяц назад это было невозможно, а теперь поправки коснулись даже старых сделок.

Вот что нужно знать тем, кто получил в подарок недвижимость или транспорт.

Продажа подарков: как не платить налог

Если получить в подарок недвижимость или машину не от близкого родственника, придется заплатить НДФЛ. Если потом продать это имущество раньше чем через пять лет, нужно еще раз начислить налог. Теперь его можно уменьшить или не платить.

- Если платите налог при дарении, сохраните декларацию и все документы.

- При продаже этого имущества раньше минимального срока владения уменьшите доходы на ту сумму, с которой заплатили налог при дарении.

- Начислите НДФЛ с продажи только на разницу.

- Если при дарении не платили налог, используйте при продаже минимальный вычет без документов: 1 млн рублей — для недвижимости, 250 тысяч — для другого имущества.

- Если подарок был от близкого родственника, при дарении налога нет. Чтобы уменьшить или не платить налог при продаже, используйте минимальный вычет или ждите три года.

Поправки по поводу НДФЛ при продаже подаренного имущества касаются сделок с 2019 года. Если подаренное имущество продали раньше, двойной налог с дарения и продажи вернуть не получится.

Рассказать о поправках, чтобы другие не переплачивали:

Поделиться способом экономии на НДФЛ

Кого это касается?

Это касается всех, кто в 2019 году продал или только планирует продать подаренное имущество. В основном — тех, кто продает недвижимость и машины, полученные в дар не от близких родственников.

Например, тетя подарила племяннице на свадьбу квартиру. Через год семья решила продать это жилье и купить новое, побольше. Раньше налоговый кодекс работал так: сначала племянница платила 13% от стоимости квартиры при дарении. А потом — еще 13% при продаже. Если квартира стоила 2 млн рублей, то с учетом минимального вычета налоговая забирала 390 тысяч рублей. Просто потому, что подарок был от тети, а не от мамы и его продали через год, а не через пять лет.

Иногда об обязанности платить налог с подарков и с их продажи счастливые обладатели бесплатной недвижимости узнавали спустя годы. И становились несчастными — с сотнями тысяч рублей долга перед бюджетом.

Почему с продажи подарков нужно было платить двойной налог

Налог при дарении. Вообще, с подарков налог не платят. Но есть исключение, когда придется начислить НДФЛ:

- Если дарят недвижимость или транспорт.

- И даритель не близкий родственник.

Когда мама дарит дочери квартиру, налога нет. А когда тетя дарит племяннице — нужно подать декларацию и отдать государству 13% от стоимости квартиры. Если кадастровая стоимость квартиры составляет 2 млн рублей, племянница заплатит 260 тысяч.

Налог с продажи. Если продать подаренную недвижимость раньше, чем пройдет минимальный срок владения — три или пять лет, — тоже нужно подавать декларацию и начислять налог. Из дохода от продажи квартиры можно вычесть 1 млн рублей, а при продаже машины — 250 тысяч. А на разницу начисляют 13%.

Эти вычеты дают без подтверждающих документов, но только один раз в году на все объекты. Если подаренную квартиру продали за 2 млн рублей, при продаже нужно отдать в бюджет 130 тысяч:

(2 000 000 Р − 1 000 000 Р ) × 13% = 130 000 Р

Если продать подаренную машину за 500 тысяч, налог к уплате составит минимум 32 500 рублей:

(500 000 Р − 250 000 Р ) × 13% = 32 500 Р

И это в лучшем случае: права на минимальный вычет может и не быть, если его использовали для другого объекта в том же году.

В чем была проблема при продаже подаренного имущества

Основной проблемой было отсутствие подтвержденных расходов. Это еще один вид вычета, который можно использовать при продаже чего угодно раньше минимального срока владения: доходы уменьшаются на подтвержденные расходы.

Например, если квартиру купили за 2 млн рублей, а потом продали за 2,5 млн, то НДФЛ начисляют только на разницу — получится 65 тысяч рублей: (2 500 000 − 2 000 000) × 13%.

Если квартиру купили за ту же сумму, что потратили на покупку, налога вообще нет.

С подаренной квартирой так не получалось: вычесть подтвержденные расходы было нельзя, потому что квартира досталась бесплатно. Минфин и налоговую заваливали письмами: кто-то не знал про такой расчет налога, у кого-то не было денег, некоторые продавали подаренную квартиру, чтобы улучшить условия для детей. Но ведомства разводили руками: индивидуальный порядок не предусмотрен, такой закон.

Теперь все изменится.

Как теперь считать налог при продаже подаренного имущества

При продаже имущества, которое досталось в подарок, доход можно уменьшить на ту сумму, с которой был начислен и уплачен налог при дарении. Эти суммы нужно подтвердить.

Например, в 2018 году тетя подарила племяннице квартиру. Ее кадастровая стоимость — 2 млн рублей. Племянница заплатила в бюджет 13% НДФЛ — 260 тысяч рублей. В 2019 году квартиру продали за 1,8 млн рублей. По прежним правилам нужно было бы заплатить 104 тысячи рублей НДФЛ:

(1 800 000 Р − 1 000 000 Р ) × 13% = 104 000 Р

Но благодаря поправкам племянница ничего не заплатит: доходы от продажи она уменьшит на 2 млн рублей, потому что с этой суммы заплатила налог при дарении. Налоговая база будет равна нулю, потому что отрицательной она быть не может.

Если племянница заплатит НДФЛ с инвентаризационной или рыночной стоимости, значит, вычтет из дохода ее. А НДФЛ начислит только на разницу, если она будет положительной.

Изменения касаются сделок с 2019 года

Поправки появились в сентябре, но заработали задним числом. Они касаются всех сделок по продаже подаренного имущества с начала 2019 года.

Если племянница продала подаренную тетей квартиру в 2018 году, действуют прежние нормы — налог придется платить два раза. Если в 2019 году — доход можно уменьшить на ту сумму, с которой заплатили НДФЛ при дарении.

Декларации о доходах за 2019 год нужно подавать в 2022 году, поэтому получится учесть расходы.

Как это использовать прямо сейчас?

Если продали подаренную недвижимость или машину в 2019 году и собирались платить налог, расслабьтесь: он будет меньше запланированного или расходов на НДФЛ вообще не окажется. Деньги, которые планировалось потратить на бюджетные платежи, можно направить на другие цели — например погасить часть ипотеки или открыть ИИС, чтобы получить налоговый вычет.

Если откладывали сделку до истечения минимального срока владения, чтобы не платить налог, можно больше не ждать — продавайте подаренную квартиру прямо сейчас.

Если не платили НДФЛ с дарения, вычесть при продаже будет нечего

Вычесть из доходов можно только ту сумму, с которой заплатили налог при получении подарка. Если при дарении налог платить было не нужно, то и вычитать при продаже нечего.

Планируйте сделку и расходы заранее. Например, если мама подарила дочери на свадьбу квартиру, налога нет. Значит, при продаже квартиры ранее трех лет дочь заплатит НДФЛ со всего дохода за вычетом 1 млн рублей.

Это не все изменения, касающиеся НДФЛ при дарении. В налоговом кодексе даже появилась об этом новая статья. Но в отличие от расходов при продаже подаренного имущества она заработает только с 2022 года. Скоро расскажем, что там важного.

Продаете квартиру? Наш калькулятор поможет разобраться, какой налог вам нужно будет заплатить при ее продаже.

Заранее оговорюсь, что в моих словах нет каких-либо призывов и пропаганды.

Но я искренне не понимаю почему именно такая модель исчисления налога.

Вот есть какая-то тетя Глаша, которая усердно работала (отдавая при этом НДФЛ). Допустим, тут НДФЛ имеет моральное обоснование: это комиссия государству за создание благоприятной среды в правовом смысле.

Она покупает на деньги, оставшиеся от собственного обеспечения и уплаты НДФЛ, квартиру и дарит её племяннице. И племянница должна заплатить! Налог на доход! Но в чем доход. Дохода нет! Найти деньги в натуральном виде или продать квартиру.

И за что этот налог?? За правовую среду? Там буквально одно действие. Пусть это будет госпошлина! Подобный платеж не должен зависеть от суммы сделки. Государство же – не менеджер по продажам, а юридический гарант.

На мой взгляд, НДФЛ в сделках с недвижимостью уместен действительно при купле-продаже. Только там может быть доход. И то там нужно оценивать не время между сделками, а количество оформленных сделок на человека за период времени. Т.к. за два года, да даже за год может потребоваться улучшение условий жилья. Если утрировать, то сейчас можно покупать-продавать хоть по 10 квартир в год, если они “отстоялись”, без налога. Хотя при таком количестве очевидно, что для человека это источник дохода, а не жильё. А если ты купил себе единственную квартиру, сделал в ней ремонт, но через 1.5-2 года решил взять другую, т.к. увеличились нужды – будь добр плати налог, либо терпи.

Дарение доли в праве собственности на недвижимость в обход преимущественного права покупки: все ли так «гладко» на практике?

Не секрет, что закон допускает возможность одной вещи находиться в собственности сразу нескольких лиц (право общей собственности). Общая собственность, в свою очередь, может быть как совместной – без определения долей (например, совместная собственность супругов), так и долевой, где эти доли определены за каждым сособственников. В данном случае интерес для нас представляет именно последний случай в контексте недвижимого имущества. Давайте разбираться…

Как режим общей долевой собственности на недвижимость влияет на распоряжение ее участниками своими долями?

Как известно, недвижимость не является исключением из правил Гражданского кодекса РФ о долевой собственности, то есть она может находиться в собственности сразу нескольких лиц.

Одним из основных отличий режима долевой собственности от единоличной является порядок распоряжения сособственниками своими долями. Как отметил Верховный Суд РФ в одном из своих определений, долевая собственность – это «нестабильное юридическое образование». Именно поэтому закон охраняет права сособственников на укрупнение своих долей и по возможности – переход из долевой в единоличную собственность.

Для этого в Гражданском кодексе РФ предусмотрено общее правило, по которому перед продажей или другим возмездным отчуждением своей доли собственнику необходимо предложить приобрести ее другим сособственникам, и только если те откажутся или в течение месяца не дадут «обратную связь» – совершать сделку с третьим (посторонним) лицом.

Такое предложение можно направить через нотариуса или телеграммой, а когда сособственников больше 20 – разместить извещение на официальном сайте Росреестра (если только это не продажа доли в праве собственности на жилое помещение).

Каковы последствия несоблюдения права преимущественной покупки?

Стоит отметить, что право преимущественной покупки (как уже следует из названия) не распространяется на безвозмездное отчуждение доли.

В отношении же возмездных сделок (продажа, мена и пр.) это правило обязательно к соблюдению. В противном случае Росреестр имеет полное право приостановить государственную регистрацию перехода права собственности, за исключением нотариально оформленных сделок. Но ведь и нотариус вряд ли станет удостоверять договор без извещения сособственника.

И даже если каким-то образом такая сделка прошла сквозь «нотариально-регистрационное сито», это также не является гарантией ее действительности. Если сособственник, не извещенный о предстоящей продаже доли, решил, что мог бы ее приобрести (будь он извещен о ее продаже), то даже после совершения такой сделки он вправе обратиться в суд с иском о переводе на него прав и обязанностей покупателя. Для таких исков предусмотрен специальный срок исковой давности – 3 месяца со дня, когда истцу стало или должно было стать известно о совершении сделки.

Понятно, что сама по себе процедура предложения покупки доли сособственнику влияет на возможность продать ее заинтересованному постороннему лицу «здесь и сейчас». Но ведь случается и такое, когда времени на проволочку нет, да и продавать долю сособственнику по тем или иным причинам бывает не с руки.

Именно поэтому стороны зачастую ухищряются и маскируют такие сделки, придавая им безвозмездный характер (чаще всего под видом дарения), при этом в действительности «даритель» получает деньги за свою долю.

Гарантирует ли дарение доли в праве собственности на недвижимость безопасный обход преимущественного права покупки?

Как уже было сказано, на дарение доли не распространяется преимущественное право покупки, но это вовсе не означает, что у этого способа обхода закона нет рисков. Особенно это касается дарения доли посторонним (во всех смыслах этого слова) лицам, то есть не являющимся дарителю родственниками.

Во-первых, здесь возникают налоговые последствия для одаряемого в виде налога на дарение в размере 13% от стоимости подаренной ему недвижимости.

Но это не самое печальное. Дело в том, что де-юре дарение(а де-факто продажа) является притворной сделкой, а следовательно, она ничтожна в силу прямого указания закона.

Квалифицировав такую сделку в качестве ничтожной, суд автоматически применяет к ней правила сделки, которую ее стороны действительно имели в виду – возмездной сделки. А если сделка возмездная, то и последствия ее здесь очевидны – перевод на сособственника прав и обязанностей покупателя. Вопрос лишь в том, как суд расценит те или иные обстоятельства конкретного спора.

Само собой арсенал доказывания истца в такой категории дел весьма ограничен, но нередко бывает достаточно и простой совокупности косвенных доказательств.

Например, представим, что «подаривший» свою долю сособственник незадолго до этого направлял сособственнику телеграмму с предложением приобрести эту долю за некую сумму. Вдобавок к этому, он размещал объявления о продаже своей доли на различных сайтах. Ситуации по типу «вчера продавал – сегодня дарю» склоняют суды явно не пользу дарения, ну или, как минимум, вызывают обоснованные сомнения в действительности таких сделок.

Существуют и иные признаки притворности такого дарения. Так, в одном из дел по иску сособственника квартиры суды двух инстанций признали договор дарения ¼ доли в праве собственности на квартиру недействительным (притворным), поскольку между участниками данной сделки отсутствуют родственные отношения, которыми мог быть обусловлен безвозмездный характер данной сделки. В рамках данного дела суд также прослушал аудиозапись телефонного разговора между лжедарителем и лжеодаряемым, где они обсуждали встречное предоставление взамен отчуждаемой доли.

- договор дарения признан недействительным;

- к нему применены правила о договоре купли-продажи;

- права и обязанности покупателя переведены на истца.

В то же время, само по себе отсутствие родственных отношений между сторонами договора дарения еще не свидетельствуют о притворности сделки. В другом деле судом исследовались истории операций по банковской карте дарителя в период заключения договора дарения, где были зафиксированы денежные поступления от одаряемого. Ссылки же на наличие между ними договора займа и дружеские отношения здесь им не помогли.

Также нередки случаи, когда дарение доли происходит в счет погашения имеющихся у дарителя перед одаряемым долговых обязательств. В такой ситуации дарение, по сути, также приобретает возмездный характер, что влечет признание его ничтожной сделкой.

Резюмируя, можно сказать, что круг признаков, свидетельствующих о притворности таких сделок, довольно широк. Но для того, чтобы раскрыть действительную волю «дарителя» и «одаряемого», зачастую достаточно посеять у суда разумные сомнения в их добросовестности и целесообразности заключения ими безвозмездной «на бумаге» сделки.

Сделки с подаренной квартирой. Что можно и чего нельзя?

Иногда нам приходится проводить сделки с квартирами, которые одна из ее сторон получила в дар. Есть ли специфика работы с собственностью, возникшей таким образом? На что в этих случаях следует обращать особое внимание? Разберем два примера – в первом агентство выступает на стороне покупателя, а во втором – продавца.

Покупка подаренной квартиры

В том случае, когда наш клиент намерен приобрести квартиру, полученную продавцом в подарок, мы:

1) В первую очередь проверяем, являются ли даритель и одариваемый родственниками. Это могут быть дети и родители, внуки и бабушки с дедушками, братья и сестры. В этом случае очевидно, что дарение происходило в рамках семейных взаимоотношений.

2) Следующий этап проверки – срок владения квартирой. Очень желательно, чтобы он превышал три года – срок исковой давности.

Нам встречались случаи, когда договор дарения недвижимости заключался между незнакомыми людьми. Это сразу настораживало – для подавляющего большинства наших клиентов квартира является слишком большой ценностью, чтобы дарить ее чужому человеку. Как правило, при внимательном изучении ситуации становилось понятно, что дарением пытались прикрыть возмездную сделку, необходимые условия для проведения которой было невозможно соблюсти.

Например, продавец комнаты в коммунальной квартире не смог получить согласие соседа на продажу, и оформил ее подменным договором дарения. Такой договор может быть успешно оспорен в суде.

Отмена дарения квартиры

В Гражданском кодексе РФ существует статья 578, которая так и называется – «Отмена дарения». Именно она служит причиной того, что многие риэлторы, нотариусы и юристы считают сделку с подаренной квартирой опасной и часто отговаривают от нее клиентов. На наш взгляд, покупка такой квартиры возможна, однако перед сделкой следует обязательно проверить, нет ли оснований предполагать, что данная статья может быть использована.

Отмена дарения может произойти по нескольким причинам:

– Отмена дарителем или его наследниками в связи с покушением на его жизнь со стороны одариваемого;

– Отмена дарителем в связи с ненадлежащим обращением с подаренной собственностью;

– Отмена судом, если дарение от имени ИП или юридического лица произошло накануне его банкротства, меньше, чем шесть месяцев до него;

– Даритель пережил одариваемого.

Если даритель пережил одариваемого – это условие должно быть прямо указано в договоре дарения квартиры, поэтому его проверка необходима. Также продавцу нелишним будет перед сделкой заручиться нотариально заверенным согласием дарителя на предполагаемую продажу его квартиры. Кстати, если даже в договоре такая ситуация не предусмотрена, но даритель действительно умер до того, как одариваемый зарегистрировал свое право в Росреестре, ситуация резко усложнится – многое зависит от этапа регистрации и отношения наследников дарителя к его планам, касающимся дарения.

Подаренная квартира и совместно нажитое имущество

Есть у собственности, возникшей путем дарения, и еще одна особенность – если квартира подарена в браке, она не становится совместно нажитым имуществом, и одариваемый вправе распоряжаться ей единолично.

Если рассматривать ситуацию глазами продавца, то, в первую очередь мы хотим предостеречь тех, кто самостоятельно проводит свою сделку – ни в коем случае не пытайтесь заменить договор купли-продажи договором дарения, какой бы выгодной эта замена не казалась во время переговоров сторон. В любой сомнительной ситуации вы можете понести существенные материальные потери.

Выступая на стороне продавца, реализующего подаренную ему квартиру, агентство, в первую очередь, проверяет предыдущего собственника – дарителя – на предмет банкротства и другие признаки возможной отмены дарения. Проблемы, могущие возникнуть после плохо подготовленной сделки, не нужны ни продавцу, ни покупателю, ни нам.

Как продать долю в квартире?

По статистике, более 50% российского жилья находится в долевой собственности. Обстоятельства приобретения долей бывают разные – это и покупка в складчину, и наследство, и приватизация, и сознательное приобретение доли в жилом помещении и т.д. Если между сособственниками мир и согласие, то проблем в распоряжении общим имуществом не возникает, но так бывает далеко не всегда, я бы даже сказала, что это скорее исключение. Рано или поздно у людей, которые не могут договориться между собой, возникает закономерный вопрос: как продать свою долю в квартире? Хочу ответить на самые популярные вопросы, которые чаще всего задают юристам.

Продажа доли в квартире: ЗАКОН

Согласно закону, сделка по продаже доли в квартире подлежит обязательному нотариальному заверению. Если вы составите договор в простой письменной форме, Росреестр его просто не зарегистрирует.

Вторая особенность. Перед тем, как продать долю постороннему человеку, ее надо обязательно предложить выкупить своим сособственникам (ст. 250 ГК РФ).

Если кто-то продал долю в квартире с нарушением установленного порядка, не предложив выкупить ее сособственнику, тот, чьи права были ущемлены, может обратиться в суд и требовать перевода прав покупателя на себя. Т.е. не требовать признать сделку недействительной – это невозможно, а просить суд на тех же условиях за ту же сумму выкупить эту долю самому.

Это можно сделать также в том случае, если человек продал долю постороннему лицу по цене ниже, чем предлагал сособственнику. Закон говорит однозначно: продать долю третьему лицу можно по цене не ниже той, которая была указана в предложении о продаже доли, которое должно быть отправлено совладельцам.

Зависит ли схема продажи доли от ее размера?

Нет. Условия и порядок действий одинаковы в любой ситуации, когда речь идет о продаже доли, неважно 1/3 это 2/3, 1/32 или 9/10.

Можно ли продавать долю ребенка в квартире?

Да можно, для этого необходимо получить согласие органа опеки и попечительства. При этом ребенок взамен отчуждаемой доли должен получить равноценную в другом жилом помещении, в противном случае опека не даст разрешения на сделку. Не обязательно проводить обе сделки по продаже и наделению несовершеннолетнего собственностью через куплю продажу. Возможен вариант, при котором доля несовершеннолетнего продается, а он получает равноценную долю в дар. Задача опеки – проследить за тем, чтобы несовершеннолетний не остался без собственности, доля его не уменьшилась, а условия не ухудшились.

Сделки с участием органов опеки и попечительства всегда непростые и затянуты во времени. В среднем на рассмотрение заявления у органов опеки уходит 1-1,5 месяца. При этом опека не всегда принимает положительное решение. Если они не дают разрешения на сделку – выход только один – обращаться в суд, но это очень небыстрый процесс. В среднем рассмотрение дела занимает от 6 месяцев. Будет ли покупатель ждать столько времени – большой вопрос.

Можно ли помешать соседу продать его долю?

Если все условия соблюдены: продавец уведомил своих сособственников о продаже, предложил им выкупить долю, и в результате их отказа или бездействия продал ее третьему лицу по той же цене, то помешать соседу продать его долю нельзя.

Можно ли продать долю от доли?

Да. Это можно сделать с соблюдением преимущественного права покупки.

Кто чаще всего становится покупателем доли?

Спрос на рынке недвижимости на доли есть. Конечно, он не сравним со спросом на отдельное жилье, но все же их покупают. При этом огромным заблуждением собственников является оценка стоимости доли.

Например, цена ½ доли в квартире и рыночная стоимость целого объекта, поделенная на два – это совершенно разные вещи. Цена доли всегда будет ниже, потому что в данном случае есть отягчающие обстоятельства, которые могут помещать новому собственнику полноценно пользоваться имуществом. Для определения рыночной цены своей доли лучше всего обратиться к независимому оценщику.

Лично на мой взгляд, рыночная цена доли всегда стремится к нулю, потому что это чемодан без ручки.

(Светлана Петрикова, юрист, партнер юридической компании PG Partners)

Если эту долю можно хотя бы выделить, например, речь идет об 1/3 в трехкомнатной квартире, при этом собственник может рассчитывать на отдельную комнату – это еще куда ни шло.

Получить консультацию юриста по продаже доли в квартире

Если мы говорим о доле, к примеру, в однокомнатной квартире, где всего одна комната и ничего выделить нельзя, то владение долей не гарантирует даже того, что хозяин сможет в этой квартире проживать.

Еще одно заблуждение думать, что размер доли пропорционален правам собственника занимать определенную площадь в квартире. Доля – это право совместного владения.

При этом собственник даже самой большой доли может занимать самую маленькую комнату или вообще не иметь возможности проживать в квартире. Все зависит от условий и обстоятельств других сособственников.

Допустим есть двухкомнатная квартира, комнаты метражом 10, 19 кв. м. У квартиры есть два собственника – первый одинокий мужчина имеет 2/3 доли, второй – женщина с ребенком имеет 1/3 доли. При этом, если сособственники не могут договориться и определяют порядок пользования жилым помещением через суд. Женщина с ребенком может получить большую комнату, несмотря на то, что имеет меньшую долю. Поэтому рассчитывать при покупке доли на то, что вы сможете получить пропорциональную площадь в жилом помещении в пользование, не стоит.

Для обычного рядового покупателя доля в квартире не представляет особого интереса, он скорее рассмотрит даже самую маленькую студию. Доли представляют большой интерес в основном для черных риэлторов, которые вселяются в жилое помещение и планомерно выживают оттуда остальных жильцов, склоняя к продаже своих долей за копейки.

Можно ли оформить договор дарения на долю в квартире?

Да, долю в квартире можно подарить. При этом не требуется даже ставить в известность своих сособственников, тем более интересоваться их мнением на этот счет. Единственное условие – сделка должна быть также заверена нотариусом. Это своего рода лазейка в нашем законодательстве для тех, кто хочет избавиться от своей доли, не ставя в известность несговорчивых сособственников. В народе практикуется такая вещь как покупка доли через договор дарения. При этом все документы оформляются как дарение, а покупатель неофициально передает деньги продавцу. С юридической точки зрения это незаконно. Если заинтересованное лицо в суде докажет, что продавец получил деньги по договору дарения, то сможет поставить вопрос о признании сделки недействительной. К тому же, такая схема очень рискованна для продавца. Деньги передаются неофициально, и, если что-то пойдет не так, никто ничего доказать не сможет. Как юрист, я никому не рекомендовал бы пользоваться такой схемой.

Дарение относится к тем сделкам, которые достаточно сложно оспорить в суде, тем не менее, это возможно при определенных обстоятельствах.

Долю несовершеннолетнего нельзя подарить. Опека не даст на это разрешения.

Можно ли выкупить долю соседа против его воли?

Выкупить долю против воли соседа можно, но только в том случае, если эта доля незначительная (1/8, 1/10, 1/32, 1/50 и т.д.), владелец там не проживает и ее невозможно выделить в натуре.

Например, в двухкомнатной квартире есть два собственника. У одного доля 7/8, у другого – 1/8. При условии, что собственник меньшей доли там не проживает и не имеет интереса к данной недвижимости, можно обратиться в суд и потребовать обязать сособственника продать свою долю по рыночной цене. Для этого необходимо сделать оценку этой доли и внести всю сумму на депозит суда. Такая практика не редкость. Суды охотно дают разрешение на выкуп незначительных долей, потому что в действительности от незначительной доли нет пользы ни для собственника, ни для его сособственника, который не может полноценно распоряжаться своим имуществом.

Что делать, если соседи мешают продать долю в квартире?

Соблюсти все условия ст. 250 ГК РФ «Преимущественное право покупки» и продавать. Если соседи не пускают потенциальных покупателей в квартиру на просмотр, то продавать без просмотра. Такие предложения тоже встречаются, правда, цена на такие варианты ничтожно мала.

Вам так же может быть интересно:

Узнать стоимость доли в квартире в Москве – Здесь

Как заставить продать долю?

На вопрос отвечает С уважением, Виктория Суворова, ведущий юрист семейной юридической фирмы «Суворовъ и партнеры» (г.Пятигорск)

Жили-были люди в трешке, одной комнаткой пользовался Саша. Ну как пользовался – мебель там хранил, вещи свои ненужные, короче склад. В других двух комнатах жила его бывшая жена Света с дочкой. Света очень хотела эту комнату у Саши купить и больше его самого и его вещички никогда не видеть.

Саша жил отдельно, но продавать свою комнату ей не хотел. В деньгах он не нуждается, и пусть себе будет 1/3 доля в квартире. Как говорится, хозяин барин, хочет мебель хранит, а захочет там табор поселит.

Света думала-думала и решила пойти в суд. Иск был о признании доли Саши малозначительной, и ее выкупе.

Но первый суд она проиграла, и апелляцию тоже. Дело обжаловали и Верховный суд (это главный в нашей стране) встал на ее сторону.⠀

Что сказал по этому поводу Верховный суд

Согласно тексту решения: действия Саши «являются недобросовестными так как усматривается очевидное отклонение действий участника гражданского оборота от добросовестного поведения».⠀

По итогу, суд решил иск Светы удовлетворить. То есть долю Саши признали незначительной (1/3, на секундочку). Света должна выплатить ему денежную компенсацию за его долю. Причём стоимость этой доли должен определять сам суд (Определение ВС № 78-КГ16-36).⠀

Если у вас похожая ситуация, то вы можете также обратиться в суд.

Я помогу вам выиграть дело и решить проблему.