Жалоба в налоговую инспекцию на незаконное предпринимательство

В зависимости от сопутствующих обстоятельств незаконная предпринимательская деятельность (незаконное предпринимательство) может включать в себя либо признаки административного правонарушения, либо признаки уголовного преступления. Таким образом, равноценно правильным будет обратиться с жалобой на незаконную предпринимательскую деятельность как в органы прокуратуры, так и в налоговую инспекцию.

Разумеется, налоговая инспекция не вправе возбуждать уголовные дела, однако, в случае, если в действиях нелегального предпринимателя будет усмотрен состав уголовного преступления, то ИФНС, после проведения проверки, самостоятельно направит материалы в следственные органы на предмет возбуждения уголовного дела.

Что понимается под незаконной предпринимательской деятельностью

В самом общем (популярном) смысле под незаконным предпринимательством понимается некая теневая деятельность, направленная на получение прибыли.

С юридической же точки зрения незаконная предпринимательская деятельность — это любая деятельность, направленная на получение прибыли, если осуществление этой деятельности в той или иной степени и форме нарушает законодательство РФ, например:

- отсутствует регистрация предпринимателя в качестве ИП или юридического лица;

- отсутствует лицензия на конкретный вид осуществляемой деятельности при наличии регистрации в качестве ИП или юридического лица;

- отсутствует аккредитация на конкретный вид деятельности, осуществляемой зарегистрированным предпринимателем.

Ответственность за незаконное предпринимательство

Как мы уже сказали выше, незаконная предпринимательская деятельность может повлечь за собой как уголовную, так и административную ответственность.

Дифференциация видов ответственности проводится по ряду признаков. Так, для того, чтобы незаконное предпринимательство было квалифицировано как уголовное преступление, оно должно соответствовать следующим квалифицирующим признакам:

- причинение крупного ущерба государству, гражданам и юридическим лицам (ч.1 ст. 171 УК РФ);

- осуществление незаконного предпринимательства организованной группой с причинением крупного ущерба государству, гражданам и юридическим лицам (ч. 2 ст. 171 УК РФ);

- осуществление незаконного предпринимательства с извлечением дохода в особо крупных размерах (ч.2 ст. 171 УК РФ).

При отсутствии состава уголовного преступления незаконное предпринимательство влечет за собой административную ответственность либо по ст. 14.1 КоАП РФ, либо по ст. 116 НК РФ.

Доказательная база

Прежде всего мы хотим обратить внимание наших читателей на то, что обращения в государственные органы, в чью компетенцию входит пресечение незаконной деятельности, не нуждаются в особом доказывании.

В данном случае лицо, направляющее в ИФНС жалобу на незаконное предпринимательство, вправе лишь довести до сведения налоговиков свое мнение и свои наблюдения относительно того, что некто ведет незаконный бизнес.

Доказывать факт предпринимательской деятельности будет ИФНС или (при наличии состава уголовного преступления) следственные органы.

То есть автору обращения вполне достаточно просто сообщить об известном ему факте незаконного предпринимательства и привести хотя бы один довод, который подтверждал бы изложенные им факты. Подтверждения могут быть самыми разнообразными. Например:

- можно перечислить ФИО соседей, которые готовы подтвердить, что магазин во дворе продает водку, не имея лицензии на продажу спиртного;

- можно сослаться на заключенный договор с незарегистрированным предпринимателем;

- можно приложить фотографию рекламного панно и т.д.

Более того, автор жалобы вовсе не обязан быть объективным, поскольку жалоба — это исключительно его личное мнение. А вот разбираться в том, прав или неправ заявитель, обязаны компетентные органы, в том числе и ИФНС.

Составление жалобы

Никаких требований по оформлению жалоб не существует. Главное, чтобы в жалобе было указано, кому она направляется, от кого и по какому поводу. С этой целью в текст жалобы потребуется включить следующие структурные элементы:

- наименование адресата. Поскольку речь идет о налоговой инспекции, то следует указать ее идентификационные данные — наименование ИФНС, территориальность, адрес;

- сведения об отправителе — ФИО или наименование, адрес или реквизиты (либо статус ИП), контактные данные. То есть совокупность сведений об отправителе будет варьироваться в зависимости от того, кем написана жалоба — физическим или юридическим лицом;

- тело жалобы, то есть сведения, которые заявитель желает донести до сведения ИФНС;

- просьбу о том, какие меры по жалобе желательны для отправителя. Также опционально, по желанию;

- дату направления жалобы;

- желаемый способ получения ответа (опционально). По умолчанию ответ должен прийти по адресу отправителя, указанному им в жалобе;

- перечень приложений (опционально). Можно приложить любые документы и свидетельства, которые, по мнению автора, подтверждают в той или иной степени доводы жалобы. Еще раз обращаем внимание наших читателей на то, что заявитель не обязан квалифицировать действия незаконного предпринимателя. Квалификация — это дело контролирующего органа. Если есть желание выразить свое мнение о том, следует ли действия предпринимателя трактовать как преступление или как правонарушение — то пишите, но необходимости в этом нет;

- подпись отправителя.

Считается, что ФНС вправе не рассматривать анонимные обращения. Это не вполне верно. Дело в том, что закон обязывает компетентные органы рассматривать любые сообщения, относящиеся к совершенным правонарушениям или преступлениям.

То есть жалоба, содержащая в себе сведения о чьей-либо незаконной предпринимательской деятельности, будет рассмотрена даже в случае ее анонимности.

Направление жалобы и ответ на нее

Составленную жалобу можно передать в ИФНС либо лично, либо посредством почтового отправления, либо онлайн через личный кабинет на сайте ФНС РФ.

Срок рассмотрения жалобы составляет 30 дней с момента ее подачи. При необходимости, например для уточнения некоторых сведений, сотрудник ИФНС, которому будет поручено рассмотрение, вправе связаться с отправителем.

Как составить ходатайство об уменьшении штрафа в налоговую инспекцию

Налоговым законодательством размеры санкций за совершение правонарушения установлены в зависимости от масштаба и характера причиненного ущерба. Штрафы рассчитываются в процентном отношении от суммы неуплаченного (неудержанного или неперечисленного) налога.

Смягчающие обстоятельства — это шанс снизить штраф

Размер начисленных штрафов по акту проверки — при наличии смягчающих обстоятельств — можно снизить. Обстоятельствами, смягчающими ответственность за совершение правонарушения, признаются условия, определенные п. 1 ст. 112 НК РФ:

1. Тяжелые личные или семейные обстоятельства.

2. Угроза или принуждение; Материальная, служебная или иная зависимость.

3. Тяжелое материальное положение физ. лица, привлекаемого к ответственности.

4. Иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, признаются таковыми.

Вывод: возможность уменьшить размер санкций предусмотрена законодательно. Для этого необходимо составить ходатайство в налоговую о снижении суммы штрафа.

Образец ходатайства об уменьшении штрафа в налоговую инспекцию можно скачать в конце статьи.

Варианты формулировок для ходатайства

В качестве фактов, смягчающих вину, можно указать:

– совершение правонарушения впервые;

– невозможность выплаты зарплаты работникам из-за взыскания штрафа;

– то, что деятельность является убыточной или сезонной; то, что организация является добросовестным налогоплательщиком, и т.п.

При просроченном сроке сдачи отчетности в качестве смягчающих фактов могут быть признаны:

– несоразмерность наказания характеру и тяжести совершенного правонарушения;

– отсутствие умысла на совершение правонарушения;

– отсутствие для бюджета негативных последствий;

– технический сбой, не позволивший представить отчет своевременно;

– факт совершения нарушения впервые.

В случае указания семейных ситуаций, предусмотренных ст. 112 НК РФ, при возможности, ходатайство об отмене штрафа в налоговую инспекцию или суд должно содержать копии документов, подтверждающие наличие обстоятельств, смягчающих ответственность.

Насколько штраф может быть снижен

Согласно п. 3 ст. 114 НК РФ, если есть хотя бы одно смягчающее обстоятельство, наказание должно быть уменьшено не менее чем в 2 раза по сравнению с первоначальным размером.

Одновременно с этим, в п. 16 постановления Пленума ВАС РФ от 30.07.2013 № 57 указано, что в пункте 3 статьи 114 НК РФ установлен лишь минимальный предел снижения санкции. Суд по результатам оценки обстоятельств вправе уменьшить размер взыскания более чем в два раза и даже сделать его ниже минимального размера (см. письма Минфина России от 16.05.2012 № 03-02-08/47, от 30.01.2012 № 03-02-08/7).

Однако ни ИФНС, ни суд не могут снизить размер санкций до нуля, так как данное действие будет считаться освобождением от ответственности за совершенное правонарушение.

При наличии смягчающих фактов может быть снижена только сумма примененных штрафных санкций, сумма налогов и пени по этим основаниям уменьшена быть не может.

Образец ходатайства в налоговую о снижении штрафа, скачать который можно в конце статьи, основан на обстоятельствах, приведенных в пп. 3 п. 1 ст. 112 НК РФ.

Подача ходатайства

Акт проверки можно и нужно обжаловать. Организация вправе самостоятельно принять решение об очередности подачи заявлений: сначала обратиться в налоговые органы, а затем в суд, или сразу в суд.

Организация направляет ходатайство об отмене штрафа в налоговую инспекцию и суд в сроки, указанные в таблице.

| Государственный орган | Срок подачи жалобы |

| ИФНС по субъекту РФ | В течение 1 месяца со дня вручения решения о привлечении налогоплательщика к ответственности (п. 9 ст. 101 НК РФ) |

| ФНС России | В течение 3 месяцев со дня вынесения решения УФНС по региону (абз. 3 п. 2 ст. 139 НК РФ) |

| Судебные органы РФ | В течение 3 месяцев со дня, когда организации стало известно о нарушении ее прав (п. 4 ст. 198 АПК РФ) |

Подавать ходатайство в суд или ИФНС можно тремя способами:

1. Лично или через представителя.

2. Почтой, ценным письмом с описью вложения.

3. В электронной форме через интернет (сайт Госуслуг).

При передаче лично документ нужно составить в двух экземплярах. Один будет передан в канцелярию государственной структуры, второй останется у заявителя. Важно получить отметку должностного лица, удостоверяющую прием документов на рассмотрение.

Как подать жалобу в налоговую

Жалоба в налоговую — это письменное требование о защите прав и законных интересов в случае их нарушения, адресованное ФНС. Расскажем об основных моментах, связанных с ними (как подать, какие сроки есть для этого, как их будут рассматривать).

Добро пожаловаться

Жаловаться в вышестоящую налоговую инспекцию имеют возможность любые лица (физические, юридические, а включая ИП), чьи права нарушены ненормативными актами (касающимися конкретных лиц) либо действиями (бездействием) сотрудников нижестоящей ИФНС. С ней вправе обратиться и любой, кто выявил, что налоговое законодательство нарушено.

Конкретные причины для обжалования —- это ошибка в начислении налогов, штрафа, отказ в учете положенных льгот и т. п. Все это является поводом написать жалобу в налоговую инспекцию на работодателя. Регламентируют этот вопрос отдельные положения гл. 19, 20 НК. В частности, это ст. 137 – 140 которые помогут сориентироваться в конкретной ситуации.

Структура письменной претензии с подписью обращающегося (его представителя) состоит из следующих элементов:

- Ф.И.О. и место жительства физлица, которое жалуется, либо наименование и адрес в случае с юридическим лицом.

- Действия (бездействие) сотрудников налоговой инстанции либо ее ненормативный акт, по поводу которых протестуют.

- Наименование органа — нарушителя прав налогоплательщика.

- Лицо, чьи права нарушены, указывает причины, по которым оно так считает.

- Запросы обратившегося.

- Как удобно получить результат разбора (бумажный почтой или электронный по интернету либо через личный кабинет налогоплательщика).

Кроме того, здесь прописывают контактные номера телефонов (факс), адрес электронной почты, иные данные, которые будут способствовать рассмотрению.

Приложениями здесь будут документы, которые подтверждают позицию автора и соответствующая доверенность при подаче через представителя. Вот так выглядит жалоба в налоговую инспекцию: образец можно использовать в качестве шаблона.

Как подают

Предметы жалобы, которые указаны выше, обжалуются в вышестоящем налоговом органе (ВНО). Соответствующие материалы попадают туда через орган, который принял или совершил оспариваемое решение (действие). Следовательно, жалоба в налоговую инспекцию на организацию подается в орган — нарушитель прав налогоплательщика. Для этого существуют три способа:

- Через личный кабинет налогоплательщика на ресурсе ФНС.

- Почтой России.

- Обратившись лично или через представителя в соответствующее территориальное подразделение ФНС.

Орган-нарушитель передает претензию плюс все приложенные к ней материалы в вышестоящую организацию. На это дается три дня со времени ее поступления.

С момента, когда пострадавшее лицо узнало о нарушении его прав, у него есть год на подачу необходимых документов. Аналогичное время (с даты вынесения спорного решения) есть для протеста на вступившие в силу решения об ответственности за налоговые правонарушения, если они не оспаривались через апелляцию. Об апелляционной жалобе рассказано в специальной статье. Ее используют, когда спорят с не вступившим в силу решением об ответственности за правонарушение или отказ в этом, который фискальщики вынесли в порядке ст. 101 НК. Обжалование в ФНС происходит в течение трех месяцев со дня разрешения жалоб (апелляционной в том числе) вышестоящим органом. Если время обжалования пропущено по уважительной причине, его его восстановить есть возможность, подав надлежащее ходатайство.

Как рассматривают

У вышестоящей организации на разрешение протестов есть месяц с момента их поступления, если они касаются решений налоговиков об ответственности за правонарушение или отказ в этом. По необходимости срок продлевают (максимум на 30 дней). Для других протестов подобный срок — 15 дней, аналогично пролонгируют. Если в указанные периоды реакции на претензию не последовало, ее обжалуют в суде. Напомним, что в ст. 139.3 НК отмечены случаи, когда протест не рассматривают.

При обжаловании акта или действия в вышестоящий орган они приостанавливаются (до принятия решения по претензии только по соответствующему заявлению). Причем такая приостановка возможна, когда оспаривают вступившее в силу привлечение к ответственности за налоговое нарушение либо отказ в этом. Заявление подают вместе с петицией и банковской гарантией, которая должна соответствовать п. 5 ст. 74.1 НК и другим условиям из п. 5 ст. 138 НК. По ней банк обязуется погасить обязательный платеж по спорному решению.

Можно ли подать жалобу анонимно

В органах ФНС анонимные послания не рассматриваются. Любой человек, обратившийся в эту службу, в обязательном порядке обязан назвать персональные данные, поэтому анонимная жалоба в налоговую — это не лучший способ донести информацию до фискальных служб. Для сохранения анонимности допускается обратиться по телефону горячей линии налоговой службы, но ждать быстрого рассмотрения и принятия мер по такому виду жалобы не стоит.

Необходимость в такой подаче возникает, когда гражданин, например, хочет донести на соседей о сдаче ими квартиры без уплаты налогов или работник — на своего работодателя, когда тот нарушает законодательство. В принципе в законодательстве нет указаний на то, как подать анонимную жалобу в налоговую и что обезличенное обращение примут к сведению. Но по собственной инициативе фискальщики могут рассмотреть и его. «Анонимку» подают следующими способами:

- по телефону доверия, конкретный номер зависит от региона и указан на сайте ФНС в разделе «Контакты и обращения»;

- посетив налоговиков лично;

- посредством Интернета.

Если нужна уверенность в рассмотрении поданного документа, не скрывайтесь — указывайте ваши персональные данные.

Жалоба в ФНС на организацию

С жалобой на конкретную организацию к налоговикам есть возможность обратиться каждому, кто выявил нарушения. Правда, порядок оспаривания отличается от того, что предусмотрен НК (в гл. 19, 20), поскольку претензию вызвали действия организации, а не фискальщиков.

Ситуация регулируется ФЗ от 02.05.2006 № 59. Его ст. 7 устанавливает требования к такому обращению, ст. 10 говорит о его рассмотрении, а ст. 12 — о сроках этой процедуры. Общий срок рассмотрения такой петиции составляет 30 дней с момента ее регистрации. После рассмотрения обратившийся получит письменный ответ.

По ст. 1 и 2 ФЗ от 02.05.2006 № 59, обратиться с претензией в режиме данного ФЗ может любой недовольный возникшей проблемой в своей организации. Например, такеи причины как:

- так называемая зарплата в конвертах;

- уклонение от уплаты налогов и т. п.

При написании непременно обозначается жалующийся (Ф. И. О. плюс место проживания), точное наименование ИФНС, куда подается документ. Допускается указать и конкретное должностное лицо. Потом отмечается почтовый адрес, куда направят ответ по итогам разбора. Следующий обязательный элемент — это опись сути ситуации: описание нарушения и итоговую просьбу. Заканчивается документ постановкой даты и подписи обращающегося. К жалобе следует приложить доказательства факта описанного нарушения. Если доказательства находятся у работодателя и доступа у сотрудника к ним нет, необходимо отразить это в тексте

Претензия составляется в двух экземплярах, поскольку после регистрации канцелярией ведомства один налоговая оставит у себя, а второй останется у обратившегося. На нем должна стоять отметка сотрудника инспекции о приеме документа, его подпись и дата. Все материалы подают, явившись лично в ИФНС или по почте (заказным письмом с уведомлением). В последнем случае обращение регистрируется в течение трех дней после поступления. Зарегистрированная жалоба анализируется 30 дней, по необходимости указанный срок удлиняют еще на 30 дней, после этого автор документа получает ответ.

Как с 2022 года подтвердить право на получение социальных и имущественных вычетов: формы документов

С 2022 года существенно упрощено получение налоговых вычетов по подоходному налогу, особенности в части документов. В рамках этих изменений приказ ФНС России от 17.08.2022 № ЕД-7-11/755 утвердил с 1 января 2022 годы формы заявлений и уведомлений о подтверждении права на социальные и имущественные вычеты по НДФЛ.

Что утвердили налоговики

Приказ ФНС России от 17.08.2022 № ЕД-7-11/755 утвердил формы, порядки их заполнения, а также электронные форматы направления документов, необходимых для подтверждения права налогоплательщика на получение:

- социальных налоговых вычетов по НДФЛ, предусмотренных подп. 2, 3, 4 (в части вычета в сумме страховых взносов по договору/договорам добровольного страхования жизни) и 7 п. 1 ст. 219 НК РФ;

- имущественных налоговых вычетов по НДФЛ, предусмотренных подп. 3 и 4 п. 1 ст. 220 НК РФ.

Это следующие формы документов:

- заявление о подтверждении права на получение указанных социальных вычетов (КНД 1112518);

- уведомление из налоговой о подтверждении права налогоплательщика на получение социальных налоговых вычетов;

- заявление о подтверждении права на получение указанных имущественных вычетов (КНД 1150074);

- уведомление от налоговой о подтверждении права на получение имущественных вычетов.

По закону такие заявления с приложенными подтверждающими документами (если нужно) можно подавать тремя способами:

- в письменной форме;

- электронно по ТКС;

- через личный кабинет налогоплательщика на сайт ФНС.

Отметим, что от рекомендуемой до 2022 года письмом ФНС от 16.01.2017 № БС-4-11/500 формы заявления по социальным вычетам отличий немного. Так, на титульном листе убрали поле для адреса, а сведения о налоговом агенте приводят до, а не после суммам вычетов.

Также с 2022 года признан утратившим силу приказ ФНС от 14.01.2015 № ММВ-7-11/3, который утверждал форму уведомления о подтверждении права на имущественные налоговые вычеты.

Для каких вычетов эти документы

Если говорить конкретнее, то перечисленные документы касаются следующих видов вычетов по НДФЛ:

СОЦИАЛЬНЫЕ ВЫЧЕТЫ

ИМУЩЕСТВЕННЫЕ ВЫЧЕТЫ

За лечение (медицинские услуги) и покупку лекарств

В сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни

Содержание заявлений

Оба заявления состоят из титульного листа и листов с информацией о заявляемых вычетах и сведениями о работодателях, у которых налогоплательщик планирует получить соответствующие вычеты. Также указывают сведения об объекте имущества.

Как заполнять заявления

Заполнение обоих заявлений на вычеты не должно вызвать особых трудностей. Они имеют стандартную формы бланка, в которой чётко расписаны все подвиды социальных и имущественных вычетов, которые можно заявить.

Необходимые для заполнения заявлений на подтверждение вычетов коды (вида документа, объекта, признака налогоплательщика) тоже есть в приказе ФНС России от 17.08.2022 № ЕД-7-11/755.

При заполнении заявления берут показатели из платежных и иных документов, имеющихся в распоряжении налогоплательщика, а также из сделанных на основании этих документов расчетов.

Заявления можно заполнять 3 способами:

- на бумаге от руки (в этом случае во всех пустых ячейках должны быть прочерки);

- в специальных программах (в этом случае числовые показатели выравнивают по правому (последнему) знакоместу, а печать шрифтом Courier New высотой 16-18 пунктов);

- в личном кабинете налогоплательщика на сайте ФНС России.

Основные правила и требования к заявлениям такие:

- распечатка на принтере ‒ только чернилами синего или черного цвета;

- двусторонняя печать недопустима;

- не должно быть исправлений;

- недопустима деформация штрих-кодов и утрата сведений на листах заявления при использовании для скрепления механических канцелярских средств (скрепок, зажимов и т. п.);

- каждому показателю соответствует одно поле с ячейками (исключения ‒ ден. единицы и даты, т. к. внутри разделены точками);

- все стоимостные показатели приводят в рублях и копейках;

- фамилия и инициалы налогоплательщика ‒ ЗАГЛАВНЫМИ буквами;

- показатель номера страницы ‒ «001» и т. д.

Физлицо вправе не указывать свой ИНН при условии заполнения в заявлении своих персональных данных ‒ даты рождения и сведений о документе, удостоверяющем личность.

При заполнении заявления в электронной форме через личный кабинет подпись и дату подписания не проставляют (система отразит их автоматически).

В пункте «Номер контактного телефона» указывают также код города (и страны, если не РФ) в следующем формате:

| ТЕЛЕФОННЫЙ КОД СТРАНЫ, ИНОЙ ТЕЛЕФОННЫЙ КОД, ТРЕБУЮЩИЙСЯ ДЛЯ ОБЕСПЕЧЕНИЯ ТЕЛЕФОННОЙ СВЯЗИ, НОМЕР |

Год, за который заявляется право на получение вычетов, это текущий налоговый период (календарный год).

Соцвычеты: Раздел 1

При заполнении Раздела 1 формы заявления в строке 010 указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Показатель по строке 040 определяют путем суммирования следующих показателей:

- строка 050 ‒ в указанном в ней размере;

- строка 060 ‒ в указанном в ней размере, но не более предельного размера , установленного абз. 1 подп. 2 п. 1 ст. 219 НК РФ на каждого ребенка на обоих родителей (опекуна или попечителя) (50 000 руб.);

- суммы по строкам 070-120 ‒ в общей сумме, но не более предельного размера, установленного абз. 8 п. 2 ст. 219 НК РФ (120 000 руб.).

Если человек планирует получить социальные налоговые вычеты у нескольких (разных) работодателей, заполнить надо необходимое количество Разделов 1 со сведениями о каждом таком работодателе и соответствующих суммах вычетов.

Имущественные вычеты: Разделы 1 и 2

В строках 010-050 Раздела 1 указывают сведения о каждом факте приобретения (нового строительства) объекта, в отношении которого налогоплательщик планирует получать имущественные налоговые вычеты.

Строку 030 заполняют только если в строке 010 указан код наименования объекта «1» либо «7».

В строке 032 ‒ кадастровый номер объекта. При отсутствии кадастрового ‒ условный номер объекта. При отсутствии кадастрового и условного номера ‒инвентарный номер. При отсутствии всех трёх ‒ строку 032 не заполняют.

Строку 033 «Сведения о местонахождении объекта» можно не заполнять при заполнении строк 031 и 032.

Если налогоплательщик планирует получить имущественные налоговые вычеты по расходам на приобретение (новое строительство) нескольких объектов, то заполняет необходимое количество Разделов 1 со сведениями по каждому такому объекту.

В Разделе 2 «Сведения о работодателе и суммах имущественного налогового вычета» указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Если планируется получить имущественные вычеты у нескольких (разных) работодателей, заполняют необходимое количество Разделов 2 со сведениями о каждом таком работодателе и соответствующих суммах имущественных вычетов.

Что прикладывать к заявлениям

Обязательно должна быть копия документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание заявления.

Можно (не обязательно) составить и приложить к заявлению реестр прилагаемых подтверждающих документов.

Пример заполнения

Правильный образец заполнения заявления в налоговый орган о подтверждении с 1 января 2022 года права на получение у работодателя имущественного вычета по НДФЛ при покупке жилья можно посмотреть в Готовом решении КонсультантПлюс здесь.

Как написать заявление в налоговую: общие правила и частные случаи

Чтобы получить ИНН, оформить налоговый вычет или льготу по имущественным налогам, нужно подать правильно составленное заявление.

Заявление в Федеральную налоговую службу (ФНС) является видом официального обращения граждан. В отличие от жалобы, в заявлении не говорится о нарушениях, а содержится запрос на реализацию прав.

Заявление — просьба гражданина о содействии в реализации его конституционных прав и свобод или конституционных прав и свобод других.

Документация фискальных органов отличается формализмом, поэтому большинство заявлений в ФНС подаются на специальных бланках и заполняются по инструкции.

Общие требования к заявлениям в налоговую

- Информация должна быть точной и достоверной. Тщательно проверяйте вносимые данные, особенно числовые. Зачастую вписываются не наименования, а их коды. Например, для обозначения регионов или видов налоговых операций.

- В правом верхнем углу почти во всех заявлениях необходимо указывать реквизиты своей налоговой инспекции. Выяснить их можно с помощью соответствующего сервиса на сайте nalog.ru. Просто введите свой адрес регистрации и узнайте, где находится ваша налоговая, её режим работы, номера телефонов и так далее.

- В шапке заявления также всегда указываются сведения о заявителе: Ф. И. О., паспортные данные и обязательно ИНН. Если вы не знаете свой идентификационный номер налогоплательщика, воспользуйтесь сервисом «Узнать ИНН».

- Заполняя документы от руки, используйте чёрные чернила и печатные буквы.

- На некоторых заявлениях подпись должна быть заверена. Если вы заполнили заявление дома, не ставьте подпись. Это нужно будет сделать в присутствии налогового инспектора. При отправке почтой потребуется виза нотариуса.

Рассмотрим особенности написания наиболее популярных заявлений.

Заявление о получении ИНН

Любой гражданин, будущий или действующий налогоплательщик, должен состоять на учёте в Федеральной налоговой службе. Постановка на учёт осуществляется в течение пяти дней после подачи заявления.

На сайте ФНС существует удобный сервис, позволяющий встать на учёт в налоговом органе не выходя из дома.

Но если вам по каким-то причинам удобнее работать с бумажными документами, для получения ИНН (в том числе повторного) необходимо заполнить форму № 2-2-Учёт, утверждённую приказом ФНС России от 11.08.2011 № ЯК-7-6/488@.

Заявление о налоговом вычете

Налоговый вычет — это сумма, уменьшающая расчётную базу при исчислении налога на доходы физических лиц. Существуют стандартные, социальные, имущественные, профессиональные и инвестиционные вычеты.

О налоговых вычетах и процедуре возврата 13% на Лайфхакере есть отдельная статья. Также пошаговые инструкции по оформлению всех видов вычетов есть на сайте ФНС.

К стандартным налоговым вычетам относится так называемый вычет на ребёнка. Если вы официально трудоустроены и являетесь родителем или опекуном несовершеннолетнего, то можете уменьшить свою налоговую нагрузку. Заявление на «детский» налоговый вычет подаётся работодателю. Но если последний по каким-то причинам не уменьшил сумму налогообложения или доход получен не по трудовой линии, можно сделать это через ФНС.

К социальным вычетам относятся такие виды затрат, как плата за обучение (своё или детей) или лечение, а также благотворительность. Имущественный налоговый вычет предоставляется при покупке недвижимости или земли.

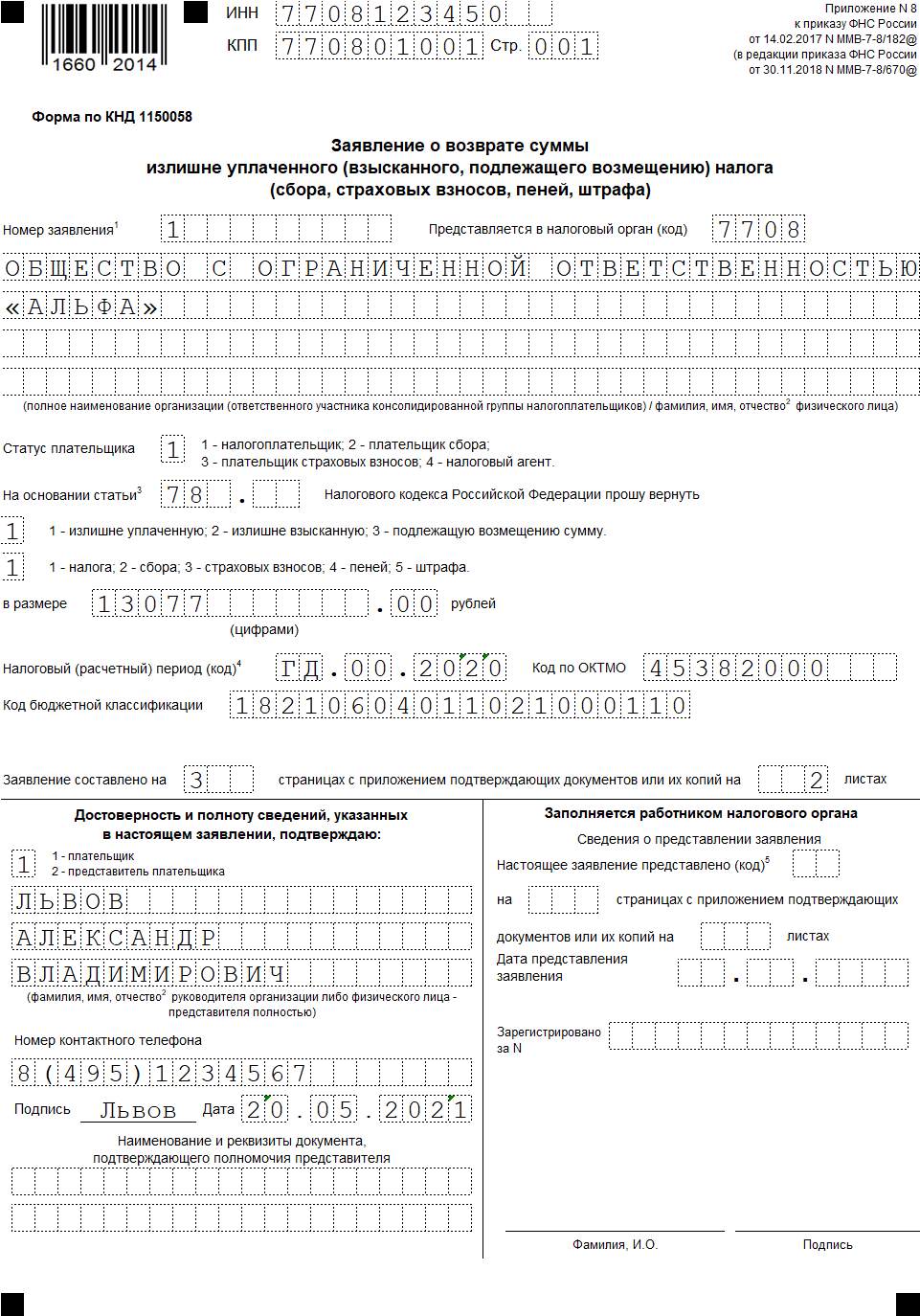

С 31 марта 2017 года возврат излишне уплаченного НДФЛ, а также возврат переплат по имущественным налогам осуществляется по заявлению, утверждённому приказом ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение № 8).

Заявление о выдаче справки об отсутствии задолженностей

Если вы хотите узнать об отсутствии (или наличии) долгов перед госбюджетом, запросите в территориальном налоговом органе соответствующую справку. Этот документ может понадобиться, например, при оформлении ипотеки.

Унифицированной формы для этого заявления нет. Но лучше придерживаться примерно следующей структуры и содержания.

Заявление о возврате или зачёте суммы излишне уплаченного налога

К переплате налогов могут привести различные обстоятельства. Чаще всего — банальные ошибки в документах. Но бывают и такие ситуации, когда, к примеру, дедушка из года в год платит транспортный налог в полном объёме и не знает, что ему как пенсионеру положена льгота.

Если вы столкнулись с путаницей и переплатили, напишите заявление на возврат или зачёт суммы излишне взысканного налога. При зачёте деньги перекинут на другой вид налога или на другой объект налогообложения.

Эти заявления могут быть поданы в течение трёх лет со дня переплаты налога. Деньги возвращаются в течение месяца после получения налоговым органом заявки.

Для оплаты налогов и их возврата необязательно посещать налоговую. Эти операции можно легко и быстро произвести через личный кабинет на сайте ФНС.

- Зарегистрируйтесь в «Личном кабинете налогоплательщика для физических лиц». Логином служит ИНН, пароль можно получить в любой инспекции ФНС. Также можно авторизоваться через учётку «Госуслуг» и с помощью квалифицированной электронной подписи.

- Зайдите в «Профиль» и получите сертификат ключа проверки электронной подписи. Это бесплатно и быстро, если выбрать хранение ключа в защищённом хранилище налоговой службы.

- В разделе «Переплата / задолженность» сформируйте заявление о возврате или зачёте излишне уплаченного налога. Приложите к нему необходимые документы и отправьте в электронном виде в ФНС.

Заявление об отсрочке или рассрочке уплаты налогов

Каждую осень налогоплательщики получают письма с напоминанием о том, что пора оплатить земельный, имущественный и транспортный налоги. Однако, если человек стал жертвой стихии или по иным причинам оказался в бедственном материальном положении, ФНС может отсрочить или рассрочить уплату налогов.

Отсрочка или рассрочка предоставляется на сумму, не превышающую стоимости имущества должника. Кроме имущества, на которое по закону не может быть обращено взыскание (например, единственное жильё).

Чтобы воспользоваться отсрочкой или рассрочкой нужно написать заявление по форме, рекомендованной в приложении № 1 к порядку изменения срока уплаты налогов (приказ ФНС России от 28.09.2010 № ММВ-7-8/469@).

В нём указывается форма изменения срока уплаты и продолжительность, название налога, сумма, основания для предоставления отсрочки или рассрочки.

За пользование отсрочкой начисляются проценты.

Заявление о предоставлении льготы

Согласно налоговому законодательству, некоторые налогоплательщики имеют право на снижение или полную отмену земельного, транспортного и имущественного налога. К льготникам относятся военнослужащие, инвалиды I и II группы, пенсионеры, герои России. В отношении местных налогов регионы могут вводить дополнительные льготные категории, предоставляя налоговые послабления, например, многодетным семьям.

Узнайте в своей налоговой инспекции, подпадаете ли вы под «фискальную амнистию». Если да, подайте заявление о предоставлении льготы по имущественным налогам.

Попросить о налоговом послаблении можно тоже через «Личный кабинет»: «Объекты налогообложения» → «Заявление о предоставлении льготы по имущественным налогам».

Также на сайте ФНС вы можете записаться на приём, на котором инспектор должен предоставить бланк любого нужного вам документа и проконсультировать по его заполнению.

Заявление на возврат НДФЛ в 2022 году

ФНС вернет переплату по НДФЛ, но для этого физлицо должно написать заявление. Скачайте бланк и образец, а мы пошагово покажем, как заполнить заявление на возврат НДФЛ в 2022 году.

Переплата может образоваться в двух случаях. Во-первых, лишний налог мог удержать налоговый агент, например, при расчете зарплаты. Во-вторых, физлицо может сдать декларацию 3-НДФЛ и заявить право на вычеты. Переплату можно вернуть, достаточно заполнить заявление КНД 1150058.

Бланк заявления на возврат НДФЛ в 2022 году

Бланк утвержден Приказом ФНС от 30.11.2018г. № ММВ-7-8/670@. У формы нет названия, но есть числовой код – КНД 1150058. Заполняйте его для возвращения переплаты по любым налогам.

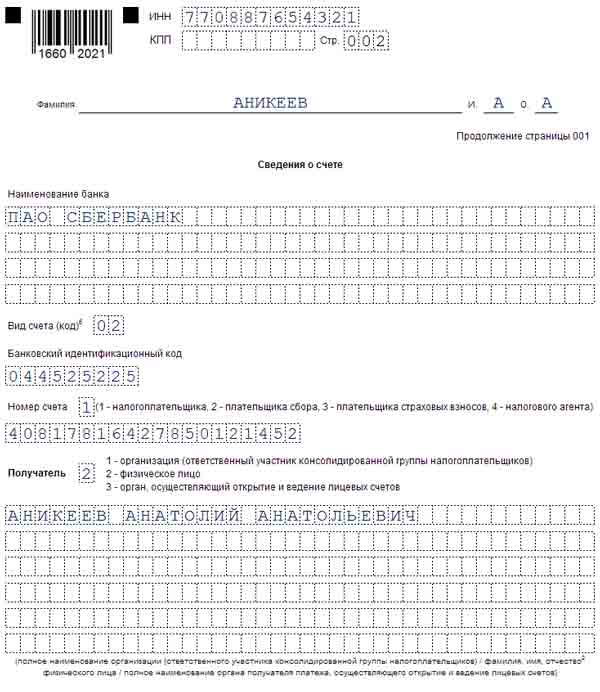

Бланк не сложен в заполнении. Он включает три листа, но третий нужен только тем лицам, у которых нет ИНН. Первый и второй лист заполняются всегда:

- Первый лист – данные налогоплательщика и переплаченного налога,

- Второй лист – банковские реквизиты для возврата НДФЛ.

Физическим лицам доступны несколько способов заполнения. Самый простой и быстрый – заполнить форму в личном кабинете на сайте ФНС. Многие поля бланка уже будут предзаполнены, например, ИНН, фамилия, имя и отчество, паспортные данные.

Немного более длительный способ – заполнить бланк на компьютере и распечатать на принтере. Останется поставить подпись и сдать в ИФНС. Самый трудоемкий способ – полностью ручное заполнение. Подчистки, помарки и ошибки не допускаются. Из-за малейшей неточности придется переписать весь лист.

Куда и когда сдавать заявление на возврат НДФЛ в 2022 году

Сдавайте заявление в ИФНС по месту жительства физлица. Заявление отправляйте после подтверждения суммы переплаты.

О переплате могут сообщить налоговики, если выявят такой факт. Заявление на возврат можно сдавать сразу после получения налогового уведомления. Ведь сумма уже известна инспекторам и подтверждена ими.

Если вы сдавали декларацию 3-НДФЛ, дождитесь проверки и подтверждения переплаты. После этого сдавайте заявление на возврат.

Сдать заявление можно в любое время в течение года. Спешить не обязательно, для возврата переплаты налогоплательщикам предоставлено три полных года.

Заполнение заявления на возврат НДФЛ в 2022 году: инструкция

Удобнее всех тем, кто заполняет заявление в личном кабинете на сайте nalog.ru. Сервис самостоятельно заполнит часть полей. И покажет подсказки по заполнению остальных реквизитов. Но и бумажную форму вы легко заполните с нашими подсказками.

В верхней части листа укажите свой ИНН. Поле КПП оставьте пустым, оно предназначено для юридических лиц. Ниже поставьте номер заявления. Отсчет заявлений ведите с начала года. Рядом укажите код своей налоговой инспекции.

Ниже впишите фамилию, имя и отчество, ничего не сокращая. Еще ниже находится поле «Статус плательщика», поставьте в него единицу. Далее заполняйте поля следующими данными:

- На основании статьи – 78,

- Излишне уплаченную – 1,

- Налога – 1.

В поле «В размере» поставьте сумму, которую хотите вернуть. Поле налоговый отчетный период заполните следующими символами: «ГД.00.ХХХХ». Вместо символов «ХХХХ» укажите год, в котором появилась переплата НДФЛ. Если вы заполняете заявление на возврат в 2022 году, то вероятно, переплата у вас образовалась в 2022 году. Налоговый период следует заполнить так: «ГД.00.2020».

Код по ОКТМО – это код вашего муниципалитета, его можно узнать в специальном

В поле «Код бюджетной классификации» запишите цифры «18010102010011000110». Ниже укажите, сколько листов включает заявление.

Еще ниже продублируйте фамилию, имя и отчество, укажите номер своего телефона. Не оставляйте это поле пустым, инспекторы свяжутся с вами в случае возникновения вопросов.

Заполняем второй лист. В верхней части продублируйте ИНН. Запишите фамилию, а имя и отчество укажите только в виде инициалов.

Ниже запишите название банка, в поле «Вид счета» поставьте двойку или другой подходящий код, подсказки смотрите на последнем листе. Ниже запишите БИК банка и банковский счет. В поле «Получатель» поставьте двойку и снова полностью запишите фамилию, имя и отчество.

Для оформления заявления вам понадобятся полные банковские реквизиты. Их можно посмотреть в своем интернет-банке, получить через банковский терминал или у операциониста.

Заполняйте третий раздел, если у вас нет ИНН. На третьем листа укажите свои паспортные данные.

Как сдать заявление на возврат НДФЛ в 2022 году

Если вы формируете заявление в личном кабинете на сайте nalog.ru, там же и отправьте его. В дальнейшем в кабинете можно отслеживать ход рассмотрения заявления. И вести переписку с ИФНС, например, если перечисление денег затянется.

Второй способ – приехать в ИФНС и сдать заявление инспектору. Третий вариант – почтовая отправка, рекомендуем ценное письмо с описью. А вот за уведомление о вручении платить не нужно. Вы и так сможете отследить путь письма на сайте Почты России.

ФНС подготовила таблицу с новыми реквизитами счетов для уплаты налогов с 2022 года

Новые счета Федерального казначейства нужно будет указывать в платежках на перечисление налогов с 1 января 2022 года. Появится еще один обязательный реквизит — номер счета, входящего в состав единого казначейского счета.

Чтобы не допустить ошибок при заполнении платежных поручений, используйте таблицу ФНС, в которой:

- БИК банка получателя — поле 14;

- наименование банка получателя средств — поле 13;

- номер банковского счета, входящего в состав единого казначейского счета, — поле 15;

- номер нового счета получателя (номер казначейского счета) и номер прежнего (закрываемого) счета ТОФК — поле 17.

С 1 января по 30 апреля 2022 года будет действовать переходный период, в течение которого допустимо указывать как новый, так и прежний казначейский счет.