Как правильно учитывать годовую премию при расчете отпускных – примеры расчета

Размер отпускных также зависит от премий, начисляемых и выплачиваемых конкретному сотруднику по результатам его работы за год и отдельные кварталы. Необходимо выяснить, как учитываются данные поощрения при расчете среднего заработка трудящегося гражданина.

Как учитывается выплата по итогам года?

Величина годовой премии зачастую оказывается наибольшей, если сравнивать её с иными стимулирующими выплатами, обычно назначаемыми наемным сотрудникам.

Учет годового поощрения, совершаемый для вычисления отпускных, по процедуре несколько отличается от учета других выплат мотивирующего характера (например, разовых премий).

Необходимость включения годовой премии в расчет средней величины заработка при определении отпускных предопределяется продолжительностью периода начисления этой поощрительной выплаты.

Премии, выплачиваемые по итогам отработанного года, подлежат обязательному учету при расчете суммы отпускных, если они назначены работнику за расчетный годовой период, предшествовавший его уходу на ежегодный оплачиваемый отпуск. При этом данная выплата предусмотрена системой оплаты труда.

Конкретная дата назначения сотруднику премиальной выплаты не имеет существенного значения.

Если нужно рассчитать среднюю величину заработка для отпускных в текущем 2019 году, учитывается премия, начисленная работнику по результатам его трудовой деятельности за минувший 2018 год.

Расчеты выполняются безотносительно к премиальному периоду – интервалу времени, за который данная премия была назначена.

Если необходимая сумма годовой премии за прошедший год не начислена трудящемуся до дня его ухода в заслуженный отпуск в следующем году, то средний заработок подлежит обязательному пересчету позже по факту начисления премиальных, а выявленную разницу придется доплатить.

Годовая премия учитывается при расчете отпускных в следующих типичных ситуациях:

- Стимулирующая выплата оговорена системой денежного вознаграждения сотрудников, регламентированной данным работодателем.

- Премия за год назначено работнику за успешную трудовую деятельность или достижение установленных показателей.

Как уже говорилось ранее, премиальные суммы, начисленные гражданину за минувший годовой период, учитываются при расчете отпускных безотносительно к конкретной дате такого начисления.

Пример:

Если отпускные определяются в текущем 2019 году, премиальная выплата, назначенная сотруднику по итогам прошедшего 2018 года, будет учтена безотносительно к тому, когда именно её будут начислять и выплачивать этому сотруднику. Это может произойти в феврале 2019, июле 2019 или любом другом месяце 2019 года.

Когда считается частично?

Если расчетный годовой период не был полностью отработан премированным сотрудником, премия за минувший год, соответственно, будет учитываться частично в следующих случаях:

- Если премиальный период соответствует расчетному, учитываемому для определения отпускных, но годовое поощрение начислили без учета количества дней, фактически отработанных работником за этот период.

- Если премиальный период не соответствует расчетному или, как вариант, частично включается в его состав.

Чтобы рассчитать часть годовой премии, учитываемую при расчете отпускных, нужно величину этого поощрения разделить на количество дней, подлежащих отработке за расчетный годовой период (согласно графику), и умножить на количество дней, фактически отработанных физлицом в данном периоде.

Формула для расчета:

Учитываемая премия = Сумма премии * Кол-во фактически отработанных дней / Общее кол-во дней за год.

Пример расчета

Исходные данные:

Сотрудник отдыхает с 15.01.2019 по 28.01.2019 включительно. Длительность его ежегодного отпуска, подлежащего оплате, составляет 14 дней.

Расчетный период для отпуска начинается 01.01.2018 и завершается 31.12.2018. Весь период полностью отработан. Особенности расчета отпускных, если были больничные, командировки.

За этот год отпускнику перечислялись такие выплаты:

- Ежемесячно выплачивался оклад, равный 20000 руб.

- В марте 2018 года выплатили премию, начисленную по итогам его трудовой деятельности за прошедший 2017 год. Она составила 5000 руб.

- В декабре 2018 года этому гражданину начислили поощрительную выплату, назначенную по итогам его трудовой деятельности за минувший 2018 год. Она составила 19000 руб.

Назначение работнику вышеупомянутых годовых премий предусмотрено внутренним регламентом работодателя. При этом данный сотрудник полностью отработал все дни обозначенного расчетного периода.

Исходные данные сведем в таблицу:

(выплачена в марте 2018)

(выплачена в декабре 2018)

Расчет:

Премия в размере 5000, назначенная по итогам 2017 и выплаченная в марте 2018, не учитывается при определении отпускных. Это объясняется тем, что данная выплата назначена за годовые итоги, не вошедшие в настоящий расчетный период.

Стимулирующая выплата в сумме 19000, назначенная за 2018 год и начисленная в декабре 2018 года, целиком будет учтена при расчете среднего заработка. Основание – данная выплата назначена сотруднику за временной интервал, полностью вошедший в годовой расчетный период, применяемый для расчета отпускных.

| Суммарный доход | 20000*12мес. + 19000 = 259000 |

| Отработанные дни | 29,3 * 12 мес. = 351,6 дн. |

| Среднедневной заработок | 259000 / 351,6 = 736,63 |

| Отпускные | 736,63 * 14 = 10312,82 |

Входят ли квартальные премии в средний заработок?

Квартальные премиальные вознаграждения зачастую применяются большинством работодателей.

Поощрительная выплата, назначенная сотруднику по результатам отдельного квартала, учитывается при вычислении полагающихся отпускных, если её начисление произошло в календарном месяце, вошедшем в используемый расчетный интервал.

Если квартальную премию начислили в месяце, не вошедшем в применяемый расчетный интервал, данное поощрение не будет учитываться при расчете полагающихся отпускных.

При этом следует четко оговорить, что для включения этих премий в расчет средней величины заработка не будет иметь значения факт вхождения в расчетный годовой интервал тех месяцев, за которые данные поощрения назначены.

Выводы

Учет годовой премии для вычисления отпускных отличается от учета квартальных поощрений.

Годовая стимулирующая выплата будет включена в данный расчет, если она начислена за год, непосредственно предшествующий году ухода гражданина в отпуск.

Квартальное денежное поощрение подлежит учету, если дата его начисления приходится на расчетные месяцы, применяемые для вычисления средней величины заработка.

Если за расчетный годовой интервал гражданин отработал не все полагающиеся дни, премиальные выплаты будут учтены пропорционально числу дней, фактических отработанных этим отпускником.

Вопросы от наших читателей

? Вопрос от Петра: работаем в уральском регионе, где действует районный коэффициент, нужно ли его учитывать при расчете отпускных »»»

? Вопрос от Светланы: сотрудник через полгода работы ушел в отпуск на 28 дней, когда вышел — сразу написал заявление об увольнении, можно ли с него удержать лишние отпускные »»»

Как учитываются премии в расчёте отпускных

Как работаем и отдыхаем в 2022 году ?

Расчет отпускных производится с учетом премиальных, начисленных в расчетном периоде. Ошибочно рассчитанные в сторону увеличения выплаты ведут к необоснованному увеличению затрат фирмы. Недоплата работнику положенных ему по закону сумм может привести к конфликту с ним, с привлечением контролирующих и судебных органов.

Бухгалтеру нужно обращать внимание не только на величину премиальных, но и на характер выплаты: за какой период начислена, выдается регулярно или разово, за что начислены премиальные, какова формулировка приказа руководителя.

Возможные ошибки и как их избежать

Расчет отпускных предполагает расчет величины среднего заработка (правила его расчета отражены в Положении №922 от 24/12/07 г.). Снизить риск ошибочных расчетов можно, если сразу в ЛНА фирмы отразить выплаты, имеющие характер премиальных, которые включаться в расчет среднего заработка не будут.

Целесообразно исключить поощрительные выплаты, имеющие место, например, к юбилею, профессиональной праздничной дате работников определенной сферы. Такие выплаты в общем случае не относятся к оплате за труд. Попутно заметим, что ситуация в данном случае, с точки зрения законодательства, далеко не однозначная и требует внимательного подхода. О ней более подробно мы поговорим далее.

Вопрос: Можно ли учесть при расчете отпускных премию к юбилейной дате или празднику?

Посмотреть ответ

Исключают из расчета премии:

- не отраженные в ЛНА фирмы;

- не входящие в период расчета (12 месяцев до отпуска).

Последнее может произойти, если в расчет средней величины заработка ошибочно будет включена премия за 12 месяцев, не предшествующих уходу сотрудника в отпуск.

В период расчета может начисляться сразу несколько премий, одна из которых — за год, предваряющий отпуск, другая — за более ранний период (но начисление прошло в периоде расчета). Если объем более ранних начислений премиальных выше, бухгалтер может ошибочно включить в расчет наиболее крупную сумму из двух, из тех соображений, что ухудшать положение работника запрещает закон, или включить сразу две премии в расчет. Согласно Положению этот подход неверен. Брать нужно только премию за год, предваряющий отпуск.

Важно! В расчет выплат к отпуску запрещено включать свыше 12 ежемесячных премий, соответственно, и поквартальных (в количестве не больше 4-х), премий по полугодию (до 2-х) одинаковых по характеру начислений, например, с формулировкой «за превышение нормы выработки».

Рассмотрим подробнее особенности включения тех или иных премиальных при подсчете отпускных.

Как учитывается при расчете среднего заработка для выплаты отпускных премия по результатам работы за три года?

Разовые премиальные выплаты

Ранее отмечалось, что разовые выплаты поощрительного характера в общем случае не включают в расчет выплат к отпуску. Однако существуют документы (например, письмо Минфина №03-03-06/1/150 от 22-03-12 г., аналогичное, более раннего периода — Минздравсоцразвития), согласно которым учет премий к юбилею, профессиональному празднику при расчете среднего заработка может иметь место, если эти выплаты прописаны в ЛНА, начислены в периоде расчета и, самое важное, являются частью системы оплаты труда.

Фактически включать или не включать премии за нетрудовые заслуги в отпускные при их расчете, решает руководство фирмы с полной ответственностью за это решение.

Разовые, единовременные премиальные выплаты обычно не связаны с определенным интервалом времени. Он может совпадать с расчетным периодом, а может не совпадать. Указанные премиальные, начисленные в расчетный период, берутся в расчет отпускных полностью.

Однако если в документах на начисление (приказ) указано, что премия выплачена за труд с указанием периода, учитывать в отпускных ее нужно как премию именно за период, указанный в приказе. Период может быть нестандартным: полгода, 2,3 или более лет.

Вопрос: Работнику 7 сентября 2018 г. была выплачена предусмотренная положением о премировании разовая премия за успешное проведение презентации новой коллекции продукции. Презентация проводилась в рамках рабочего времени в период с 3 по 5 сентября.

В период с 14 по 23 сентября работник находился в отпуске.

Надо ли включать премию при расчете отпускных и в каком размере?

Посмотреть ответ

Если премия начислена за период больше года (он превышает расчетный период – 12 мес.), то ее распределяют помесячно. Далее премия учитывается полной суммой, если полностью отработан период. Расчетный период частично отработан — премиальная выплата включается пропорционально фактическому рабочему времени на протяжении расчетного периода.

Важно! «Обычную» премию по полугодию учитывают в отпускных по тем же правилам, что и месячную, квартальную.

Премии за периоды в течение года и годовые

Годовые премиальные выплаты включаются в расчет отпускных выплат, если начисление было за год, предваряющий отпуск (в 2018 году – за 2017 год).

Если она предусмотрена ЛНА, но по каким-то причинам начисление еще не прошло, то отпускные придется пересчитывать заново, когда произойдет начисление (Роструд, письмо №1253-6-1 от 03/05/07 г.).

Необходимо учитывать такой нюанс: если расчетный период в полной мере отработан, премию полностью включают в расчетную формулу отпускных. Не играет роли в этом случае, учитывалось ли отработанное время при начислении. Расчетный период может быть отработан не в полной мере, но период начисления премиальных соответствует ему абсолютно, а премия начислялась, учитывая фактически отработанное время. И в этом случае сумму нужно включить полностью.

Бывают ситуации, при которых расчетный период отработан частично и премию включают в расчет пропорционально времени, которое отработано в расчетном периоде:

- Период начисления премиальных полностью соответствует расчетному, но премия начислялась без привязки к фактически отработанному времени.

- Период начисления не относится к расчетному. В данном случае не важно, учитывалось ли рабочее время или нет.

По указанному выше принимаются в расчет и годовые, квартальные премии. Так, если расчетный период частично отработан, при этом:

- отработанное время не учитывались; несмотря на то что премия полностью входит в расчетный период, ее пересчитывают пропорционально фактически отработанному фонду рабочего времени в расчетном периоде;

- отработанное время учитывались; премия не входит в расчетный период (частично не входит), ее пересчитывают аналогично, т.е. пропорционально отработанному в расчетном периоде ФРВ.

Вопрос: ЛНА предусмотрено право выплачивать специальные премии работникам. Организация премировала работников в связи с их участием в нерабочий день в городских праздничных мероприятиях (праздничном шествии).

Учитывается ли указанная премия в расчете среднего заработка для расчета отпускных?

Посмотреть ответ

Пример расчета

Пусть по итогам года сотрудник получил премию. Ее необходимо включить в подсчет среднего заработка, когда этому сотруднику потребуется рассчитать отпускные.

Формула: Пр.отп. = (Пр.н. / Рдн) * (Рдн — РднИ), где:

- Пр.отп. — премия, включаемая в расчет по отпускным;

- Пр.н. – начисленная премия по итогам года;

- Рдн – количество р. дней в году, за которые начислена премия;

- РднИ – количество р. дней, не включаемых в расчет.

Рабочих дней в 2017 году 247. Работник фактически трудился не весь рабочий период, согласно табелю учета рабочего времени необходимо исключить 41 день. Премия за год начислена в сумме 60 тыс. рублей.

Считаем. Пр.отп. = (60000 / 247) * (247 — 41) = 50039,46 руб. Такую сумму премиальных нужно учесть, рассчитывая отпускные работнику.

Расчет отпускных в 2022 году. Пять ошибок, которых следует избегать

Ошибки при расчете отпускных приводят к тому, что работник получит больше или меньше нужной суммы. Выплатили больше — завысили расходы на оплату труда, грозит ответственностью для компании. Выплатили меньше — обидели работника и нарушили его права. Разберем 5 главных ошибок бухгалтера

Порядок расчета среднего заработка при определении отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922

Расчет отпускных по шагам вы найдете в статье «Как правильно рассчитать отпускные. Примеры и калькулятор расчета». Далее — разбор ошибок.

Ошибки при расчете отпускных

Ошибка № 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в том, что бухгалтер неверно трактует норму п. 5 Положения № 922. Здесь указано время, которое надо исключать из расчета.

При исчислении среднего заработка из расчетного периода исключается время и начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка. Нельзя исключать перерывы для кормления ребенка.

- работник получал пособие по временной нетрудоспособности или по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника. Нельзя исключать время простоя, произошедшего по вине работника.

- работник не участвовал в забастовке, но в связи с этой забастовкой не мог выполнять свою работу. Нельзя исключать время, когда работник участвовал в забастовке.

- работнику предос тавлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Если на момент расчета отпускных в расчетном периоде есть неявки по невыясненным причинам, исключать это время также нельзя. Аналогично и с прогулами. Это полностью соответствует п. 5 Положения № 922.

- Как избежать ошибки № 1. Нельзя исключать из расчетного периода:

- перерывы для кормления ребенка;

- время простоя по вине работника;

- время, когда работник участвовал в забастовке;

- неявки по невыясненным причинам;

- прогулы.

Ошибка № 2. В организации расчетный период менее 12 месяцев, что ухудшает положение работников

Средний заработок работника независимо от режима его работы рассчитывают исходя из фактических заработной платы и отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения № 922).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ). Обратите внимание, ключевые слова «если это не ухудшает положение работников».

- Как избежать ошибки № 2. Допустим, в организации локальными нормативными актами предусмотрен иной расчетный период, например, четыре месяца.

Прежде чем выплатить отпускные работнику, бухгалтер должен рассчитать отпускные два раза:

- из 12 предшествующих месяца;

- из периода, который установлен локальными нормативными актами.

Если отпускные, рассчитанные из 12 предшествующих месяцев, окажутся больше, то выплатить следует эту сумму.

Ошибка № 3. В расчет отпускных неправильно включены выплаты в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Положения № 922). Ключевые слова — «предусмотренные системой оплаты труда».

- В расчет среднего заработка включены выплаты, которые произведены не за труд. Нельзя включать в расчет выплаты, которые не относятся к зарплате (ст. 129 ТК РФ).

- В расчет отпускных включены выплаты, которые не предусмотрены локальными нормативными актами компании.

- Как избежать ошибки № 3. Не включайте в расчет среднего заработка при исчислении отпускных выплаты, которые не являются заработной платой, а именно выплатой за труд. Например, поощрительная выплата к 50-летию работника не является зарплатой, ее нельзя включать в расчет отпускных — это законодательно не обосновано. Зафиксируйте в локальных нормативных актах компании выплаты, включаемые в расчет отпускных, например, в Положении об оплате труда.

Ошибка № 4. В расчет отпускных включены все премии в расчетном периоде

Примеры ошибок. В расчет отпускных включены премии:

- Непредусмотренные локальными нормативными актами.

- Выплаченные работнику не за труд, например, к юбилейной дате или профессиональному празднику.

- Годовые за год, не предшествующий расчету отпускных.

Пример. Работник уходит в отпуск в марте 2022 года. В расчетном периоде начислено две годовые премии: в марте 2022 года за 2019 год и в январе 2022 года за 2022 год. Премия за 2019 год оказалась больше, чем премия за 2022 год. Бухгалтер включил в расчет среднего заработка премию за 2019 год, так как она больше. Это неправомерно. Согласно п. 15 Положения № 922, вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, включаются независимо от времени начисления вознаграждения.

- Все без исключения ежемесячные, ежеквартальные, полугодовые премии, начисленные в расчетном периоде.

Пример. В расчетном периоде, составляющем 12 месяцев, за один и тот же показатель работнику начислено пять ежеквартальных премий. Все премии были включены в расчет. Бухгалтер так поступил, аргументируя это тем, что все они начислены в расчетном периоде. Это не так. Согласно п. 15 Положения № 922, включить можно не более четырех ежеквартальных премий за один и тот же показатель. Аналогично и с ежемесячными, и полугодовыми премиями.

- Как избежать ошибки № 4. В расчет среднего заработка при исчислении отпускных следует включать:

- только премии, предусмотренные локальными нормативными актами;

- только премии за труд;

- не более 12 ежемесячных, четыре ежеквартальных, две полугодовых премий, начисленных в расчетном периоде, за один и тот же показатель;

- годовую премию только за предшествующий событию календарный год, независимо от времени начисления.

Ошибка № 5. Неверно применили коэффициент повышения

Средний заработок при расчете отпускных работника рассчитывается с учетом коэффициента повышения, хотя увеличение оклада коснулось только одного работника.

Согласно п. 16 Положения № 922, применять коэффициент повышения допустимо только в том случае, если оклады были повышены всей организации, всему филиалу или всему структурному подразделению.

Как исправить ошибки при расчете отпускных

Вы обнаружили ошибку при начислении отпускных. Что делать? Для начала разберитесь, отпускные завышены или, наоборот, занижены:

- Отпускные занижены — доначислите и доплатите работнику недостающую сумму.

- Отпускные завышены — в этом случае просто так удержать излишне выплаченные работнику отпускные нельзя, так как ошибка произошла из-за неправильного применения норм законодательства. Удержание излишне выплаченных отпускных возможно только в том случае, если работник выразит на это письменное согласие.

Если такое согласие получено, то удержать излишне выплаченную сумму можно в полном объеме. Это будет рассматриваться как удержание по инициативе работника, а ограничений здесь нет. Но если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

18 советов про график отпусков 606.4 КБ

5 практических ситуаций про график отпусков. Вопрос‑ответ 646 КБ

Кто вправе просить внеочередной отпуск (в законах нет единого перечня, эксперты Контур.Школы подготовили для вас этот список) 560 КБ

Особенности расчета отпускных и премий в 2022 году с примерами

Евгений Маляр

# Нюансы бизнеса

Какие премии учитываются при начислении отпускных

При расчете отпускных необходимо учитывать месячные, квартальные, годовую и единоразовую премии.

- За что начисляют премии

- Включаются ли разовые премии в базу начисления средней зарплаты и отпускных?

- Входит ли единовременная выплата, не связанная с оплатой труда, в базу расчета средней зарплаты?

- Берутся ли премии в учет при расчете отпускных выплат?

- Как рассчитывается сумма премии

- Индексируется ли годовая премия при расчете отпускных в 2022 году?

- Пример расчета отпускных при наличии квартальной премии в 2022 году

- Как учесть ежемесячные, квартальные и годовую премии при расчете отпускных

- Краткие выводы

Получать премии всегда приятно. Возникает вопрос о том, как они влияют на величину среднего дохода, который, в свою очередь, бывает очень важен. Какие премии входят в базу расчета отпускных выплат? Как они учитываются при их начислении? Ответы на эти и другие вопросы, а также примеры расчетов читатель найдет в нашей статье.

Но первым делом дадим ответ на самый важный вопрос – нужно ли учитывать выданные премии для расчета размера отпускных. Да, их учитывать нужно. Но не все. В расчет входят: месячная, квартальная, годовая, единоразовая премии. Не входят денежные подарки на праздники и юбилеи.

Рассчитать отпускные онлайн

За что начисляют премии

Работники, не посвященные в тонкости бухгалтерского учета, иногда думают, что премию начальник может дать по своему усмотрению. Отчасти это так, но не каждая «выплата стимулирующего характера» (так в статье 129 ТК РФ определяется премирование) входит в оплату труда и влияет на среднее ее значение. Российское законодательство предусматривает различный подход к оплате труда и денежному вознаграждению.

Премия выдается за конкретные трудовые достижения или результат деятельности, влияющий прямо или опосредованно на экономические показатели предприятия. Она входит в фактическую сумму зарплаты сотрудника и предусмотрена системой оплаты труда, принятой в данной организации (Трудовой кодекс РФ, статья 139, часть вторая).

Исчисление средней заработной платы регламентируется Постановлением Правительства РФ № 916 от 11 ноября 2009 года. В подпункте «н» этого правового акта дается ссылка на термин «система оплаты труда». Он означает способ определения размера вознаграждения, положенного работнику на основе трудозатрат и экономических результатов.

Система оплаты конкретно устанавливается коллективным договором (соглашением, локальным актом, под которым чаще всего понимается трудовой договор).

Таким образом, только выплаты, напрямую стимулирующие трудовую деятельность, считаются входящими в заработную плату наряду с должностным окладом.

Включаются ли разовые премии в базу начисления средней зарплаты и отпускных?

Ответ на этот вопрос будет неоднозначным. Разовая премия войдет в базу расчета при соблюдении следующих условий:

- Сумма премии в расчете отпускных будет фигурировать, если она начислена в течение расчетного периода.

- Порядок ее начисления оговорен принятой на предприятии системой труда.

Входит ли единовременная выплата, не связанная с оплатой труда, в базу расчета средней зарплаты?

Такие премии также выдаются на некоторых предприятиях. Они выписываются руководством к юбилею заслуженного работника, профессиональному или иному празднику. Их начисление производится нерегулярно. Эти выплаты, не входящие в расчет суммы среднего заработка, не предусмотрены действующей системой оплаты труда и оформляются отдельными приказами.

Следует помнить, что формулировки наподобие «… премировать в связи с 60-летием и за ударные показатели» вызывают повышенный интерес проверяющих органов, особенно если речь в приказе идет о руководителях предприятия.

Перерасчет отпускных в случае выплаты премии к празднику или какой-либо другой знаменательной дате (то есть если она не связана с выполнением трудовых обязанностей), не требуется.

Берутся ли премии в учет при расчете отпускных выплат?

Базой расчета отпускных является средняя зарплата за предшествующий период. Она формируется двумя основными составляющими: окладом и дополнительными выплатами. Задача кажется крайне простой: нужно просто взять среднее арифметическое значение дохода, то есть разделать его сумму на количество месяцев между отпусками.

На практике, однако, может возникнуть ряд сложностей, обусловленных особенностями условий труда каждого конкретного работника и временными характеристиками периода.

Как всем известно, премии бывают разовыми, ежемесячными, квартальными и годовыми. Распространенной считается ситуация, когда сотрудник отработал не весь период, а только его часть. Причины могут быть различными: болезнь, прогул, простой и, наконец, забастовка.

Общая схема расчета ежемесячного дополнительного стимулирующего вознаграждения прописана в условиях трудового соглашения (коллективного или индивидуального трудового договора). Они в каждой организации свои, и рассматривать подробно их варианты в данной статье нет смысла. Например, на предприятии может быть предусмотрено премирование каждого сотрудника, не имеющего нареканий и прогулов в виде процентной или фиксированной надбавки к окладу.

Квартальная премия рассчитывается на основе заработных плат за три месяца, если в табеле работника нет пробелов. При этом в учет берутся только месяцы, вошедшие в срок, предшествующий отпуску. Например, если сотрудник уходит в отпуск в середине или конце марта, то квартальная премия начисляется только за январь и февраль. Премия за первый квартал в этом случае учтется при начислении уже следующих отпускных.

В учет годовой суммы отпускных принимаются годовые, квартальные, месячные и единоразовые премии, вошедшие в расчетный период.

Как рассчитывается сумма премии

Если сотрудник отработал отчетный период полностью, без пропусков, начисление премии производится в полном размере, предусмотренном условиями трудового соглашения.

При наличии пропусков дополнительное стимулирующее вознаграждение рассчитывается по формуле:

Где:

СП – сумма полагающейся премии;

БЗ – базовое значение премии;

Д – количество рабочих дней в периоде;

РД – количество фактически отработанных дней.

Формула проста и универсальна. Она применима практически к любому периоду (месяцу, кварталу, полугодию). Под базовым значением понимается сумма премии, которая подлежит выплате в идеальном случае, то есть без пропусков рабочих дней.

Индексируется ли годовая премия при расчете отпускных в 2022 году?

Индексация годовой премии нужна, если в течение расчетного периода производилось повышение тарифных расценок оплаты труда или окладов для всего коллектива.

Средняя зарплата не индексируется, если эта мера не коснулась хотя бы одного сотрудника (Письмо № 5920-ТЗ Роструда).

Рост средней зарплаты влечет за собой повышение суммы отпускных. Для ее расчета необходимо рассчитать коэффициент индексации КИ:

Где:

ЗПП – заработная плата после повышения;

ЗДП – заработная плата до повышения.

Если расценки оплаты труда увеличились в течение расчетного периода, его следует разделить на две части (предшествующую этому событию и последующую). Индексация производится в начале следующего периода после повышения оплаты труда.

Премия по итогам года влияет на сумму отпускных следующим образом:

- Сумма всех премий за год делится на количество рабочих дней за прошедшие 12 месяцев.

- Результат умножается на количество реально отработанных сотрудником дней по табелю.

Пример расчета отпускных при наличии квартальной премии в 2022 году

Рассмотрим конкретный пример расчета суммы отпускных, если сотрудник получил хотя бы одну квартальную премию.

Работник, отработавший полный расчетный период в 2018-2019 годах, 1 июля уходит в отпуск на 24 дня.

С 1 августа (начала расчетного периода) до нового 2019 года его оклад составлял 30 тыс. руб., а с начала 2019 года его повысили на 10%.

В апреле сотрудника премировали на сумму 15 тыс. руб. по итогам первого квартала.

9 июня в связи с днем рождения он получил поощрительную выплату в размере одного должностного оклада. За расчетный период сотрудник болел 4 дня в 2018 году, прогулов и других пропусков не было.

Задача: рассчитать сумму отпускных.

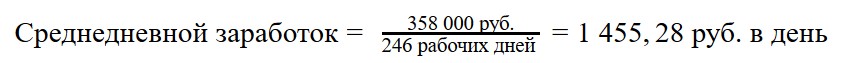

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

- 30 тыс. руб. х 5 мес. = 150 тыс. руб. (оклад за август-декабрь в 2018 году);

- За время болезни вычет составил: (30 тыс. руб. х 4 пропущенных дня) /24 рабочих дня = 5 тыс. руб.

- 30 тыс. руб. х 1,1 х 6 мес. = 198 тыс. руб. (за январь-июнь в 2019 году с учетом повышения оклада по коэффициенту индексации КИ);

- 15 тыс. руб. – трудовая квартальная премия.

Всего – 358 тыс. руб.

Следует отметить, что разовая поощрительная премия, по сути представляющая собой поздравление с днем рожденья, в базу начисления отпускных не вошла.

Рассчитывается средняя зарплата за один рабочий день (всего в году их 250 минус 4 пропуска):

Отпускные за 24 дня составляют:

Как учесть ежемесячные, квартальные и годовую премии при расчете отпускных

Если на предприятии регулярно премируются сотрудники (например, за выполнение плана), выплаты входят в базу расчета отпускных, но при выполнении вышеуказанных условий. Рассмотрим подобную ситуацию на примере.

Сотрудник уходит в отпуск 1 ноября 2019 года. За расчетный период с декабря он получал неизменный должностной оклад в сумме 25 тыс. руб. и ежемесячную премию в размере 20% от него. Кроме этого, ему были выплачены квартальные премии:

- За IV квартал 2017 года – 13 тыс. руб.

- За I квартал 2018 года – 11,5 тыс. руб.

- За II квартал 2018 года – 12 тыс. руб.

- За III квартал 2018 года – 10 тыс. руб.

В конце декабря сотруднику администрация намерена заплатить еще одну квартальную премию в сумме 15 тыс. руб., но она еще не начислена.

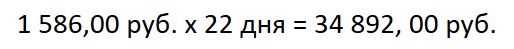

Кроме квартальных, в конце декабря 2018 года работнику была выплачена годовая премия в сумме 20 тыс. руб. Сотрудник проработал год, не пропустив ни одного дня. Продолжительность отпуска – 22 дня.

Задача: рассчитать сумму отпускных.

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

25 тыс. руб. х 11 мес. = 275 тыс. руб. (оклад за декабрь 2018 года – ноябрь 2019 года);

25 тыс. руб. х 0,2 х 11 = 55 тыс. руб. – ежемесячное премирование за расчетный период (11 мес.);

13 тыс. руб. + 11,5 тыс. руб. + 12 тыс. руб. + 10 тыс. руб. = 46,5 тыс. руб. – сумма квартальных премий. Следует обратить внимание на то, что неначисленная премия за IV квартал 2019 года не входит в базу расчета. Годовая премия за 2018 год учитывается в расчетах, так как сотрудник ее получил в предшествующий расчету отпускных период.

Вместе с премией по итогам 2017 года суммарный заработок сотрудника составляет 396 тыс. 500 руб.

Далее рассчитывается среднедневная зарплата:

Отпускные за 22 дня составляют:

Подоходный налог на отпускные начисляется одновременно с их выплатой.

Краткие выводы

Отпускные представляют собой оплату времени отдыха сотрудника в размере его средней зарплаты за то же количество дней.

Процесс начисления отпускных предельно логичен.

Базой служат все трудовые выплаты за расчетный период включая оклад и трудовые премии.

Поощрительные премии на размер отпускных не влияют, хотя и их получать всегда приятно.

Годовые премии: как отражать в бухгалтерском и налоговом учете, как включать в расчет больничных и отпускных

Получение премии всегда приятное событие. А если эта премия по итогам работы за год, то по факту получается, что это 13-я заработная плата. И особенно приятно получать годовую итоговую премию до наступления нового года.

Но у бухгалтера при расчете и выплате годовой премии помимо радостных эмоций присутствует и некоторая озабоченность: как правильно учесть и отразить эту премию в учете? Как потом ее учитывать при расчете отпускных и больничных пособий? И может, есть какие то варианты учета и отражения премиальных выплат по итогам года? Обсудим эти вопросы в нашей статье.

Что такое премия

Согласно Трудовому кодексу РФ:

Премия – это выплата стимулирующего характера, которая может входить в заработную плату работника, предусмотренную трудовым договором.

Заметьте… «может». Значит может и не входить. То есть, выплата премии – это право работодателя, а не обязанность. И вопрос о том, платить или не платить премии своим сотрудникам, и если платить, то в каком размере – каждый работодатель решает самостоятельно.

Прежде всего, договоримся, что в нашей статье речь пойдет о выплате производственной премии по итогам работы каждого сотрудника. То есть, это не разовая премия к празднику или «просто так», а конкретно вознаграждение за определенные трудовые достижения.

Налоговый и бухгалтерский учет премий

Для того чтобы суммы премий можно было учесть в составе расходов на оплату труда в налоговых расходах, работодатель должен иметь:

- документы, подтверждающих отношение выплат в виде премий к системе оплаты труда в организации . Для этого выплаты должны быть установлены в трудовых договорах с работниками или трудовые договоры должны содержать ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты и (или) стимулирования труда работников;

- документы, подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученных с привлечением труда доходов и пр.);

- первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в организации системе оплаты труда, оформленные в соответствии с законодательством.

Получается, что если выплаченные премии произведены работникам в соответствии с трудовым (коллективным) договором или Положением о премировании, а приложенные к расчеты премии документы свидетельствуют о том, что данные работники выполнили необходимые условия для получения премии, но независимо от того, что такая премия выплачена к Новому году она может быть включена в расходы по налогу на прибыль.

Если же выплату премии не обосновали в соответствии с трудовым (коллективным) договором или Положением о премировании, а в Приказе на выплату премии указано, например, что премия выплачена в связи с праздником – Новым годом, то, такую премию в налоговые расходы нельзя, так как такие выплаты не соответствуют требованиям ст. 252 НК РФ.

Для целей бухгалтерского учета производственные премии, являющиеся частью заработной платы, учитываются на тех же счетах учета, на которых отражена и окладная часть.

Налогообложение премий

Любая премия является доходом работника. Поэтому при ее выплате работодатель в качестве налогового агента обязан исчислить, удержать НДФЛ и перечислить его в бюджет.

Так как премия является составной частью дохода в виде оплаты труда, то датой получения работником дохода в виде премии признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). Соответственно, НДФЛ с премии нужно удержать на дату ее выплаты, а налог в бюджет перечислить не позднее следующего рабочего дня после выплаты.

Это правило применимо и для случаев, когда премия выплачивается отдельно от заработной платы (Письмо Минфина России от 27.03.2015 N 03-04-07/17028 (доведенного нижестоящим инспекциям для использования в работе Письмом ФНС России от 07.04.2015 N БС-4-11/5756@).

Страховые взносы

Премиальные начисления и выплаты за производственные показатели облагаются всеми страховыми взносами в общеустановленном порядке (ст. 420 НК РФ, Федеральный закон (125-ФЗ от 24.07.1998).

Как учитывать годовую премию

При расчете отпускных

Оплату отпуска определяют из расчета среднего заработка в порядке, предусмотренным ст. 139 ТК РФ. Правила следующие:

- в расчет среднего заработка следует включать все выплаты, предусмотренные системой оплаты труда у работодателя;

- среднедневной заработок определяется как общая сумма доходов за период расчета (расчетный период) – 12 месяцев, предшествующих отпуску, деленную на сумму среднего расчетного количества дней в каждом месяце расчетного периода (если месяц отработан полностью, то это – 29,3 дня).

То есть, премии, которые входят в систему оплаты труда, учитываются в доходе для исчисления среднего заработка при расчете отпускных.

Годовая премия включается в расчет среднего заработка в зависимости от того, полностью ли отработаны расчетный и премиальный периоды.

Можно полность включить в расчет среднего заработка премию, если соблюдаются следующие условия:

- расчетный период полностью отработан, при этом не важно велся расчет премии, исходя из рабочего времени или нет;

Пример 1: сотрудник принят на работу 10 августа 2019 года, он проработал с момента принятия на работу и по текущее время без болезней, отпусков и других нерабочих периодов. С 1 февраля 2022 года он хочет выйти в отпуск. Расчетный период — с 1 февраля 2022 года по 31 января 2022 года. Все это время он отработал полностью. Значит в расчет отпуска войдет вся премия, которую ему начислят за 2022 год.

- расчетный период отработан не полностью, но премиальный период , т.е. период, за который начисляется премия, полностью совпадает с расчетным, а премия начислена с учетом фактически отработанного времени.

Пример 2: Представим, что сотрудник устроился на работу 1 июня 2022 года, а в отпуск решил идти с 18 января 2022 года. Расчетный период для него — с 1 июня по 31 декабря 2022 года, он совпадает с премиальным периодом, а премию за 2022 год он получил из расчета фактически отработанного им времени.

Придется пересчитать премию пропорционально фактически отработанному в расчетном периоде времени , если расчетный период отработан не полностью и при этом:

- премиальный период совпадает с расчетным полностью, но премия была начислена без учета фактически отработанного времени;

Здесь можно использовать данные примера 2, только в этом случае премию сотруднику считают без учета фактического рабочего времени в 2022 году. Тогда придется пересчитать ее. Для этого можно применить следующую формулу:

Сумма премии, которая включается в расчет = Размер премии, начисленной в расчетном периоде / Число рабочих дней в расчетном периоде по производственному календарю * Фактическое число рабочих дней, отработанных работником в расчетном периоде.

- премиальный период не совпадает с расчетным, при этом не важно как рассчитывалась премия, исходя из рабочего времени или нет.

Пример 3: Сотрудник устроился на работу 1 августа 2019 года, 2022 год отработал полностью, ему назначена премия, в 2022 году по семейным обстоятельствам он просит отпуск без сохранения зарплаты на январь, а с 1 февраля ему предоставят очередной отпуск. Расчетный период — с 1 февраля 2022 по 31 января 2022 года. Но этот период не полностью отработан — в январе у работника, так называемый, административный отпуск. Премиальный период (2022 год) с расчетным не совпадает. Значит придется пересчитать размер, включаемой в расчет премии за 2022 год по формуле выше.

В случае, если годовая премия начислена уже после выплаты отпускных или больничных, в расчете которых она должна фигурировать, то надо пересчитать средний заработок и произвести доплату.

При расчете больничных пособий

Оплата больничного также определяется из расчета среднего заработка. Но в отличие от расчета отпускных расчетный период при выплате больничного пособия — два календарных года, предшествующих году начала болезни. При этом длительность расчетного периода всегда составляет 730 дней, какие-либо дни из расчета не исключаются (ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ).

Поэтому, годовая премия учитываются при определении среднего заработка для начисления больничного, если она начислена в расчетном периоде (в размере начисленных сумм). Сумма премии, которую можно учесть при расчете больничного пособия, не зависит от того, за какой период она начислена. Важно только то, в каком периоде произошло начисление.

А если начисление годовой премии оформить как выплату ежемесячной?

Что поменяется при расчете отпускных и больничных — ежемесячные премии, которые выплачиваются вместе с зарплатой за данный месяц, при расчете среднего заработка учитываются в следующем порядке:

При расчете больничного

При расчете больничного пособия такая премия полностью включается в заработок того месяца, за который она начислена. То есть, ежемесячная премия, начисленная, например, в декабре 2022 года войдет в расчет среднего заработка при расчете больничного пособия в марте 2022 года, так как данная премия попадает в расчетный период (2022 – 2022).

При расчете отпускных

Для расчета отпускных порядок включения ежемесячной премии зависит от того, отработан ли работником расчетный период полностью или нет.

- если расчетный период отработан полностью, в расчет премия включается в полном размере независимо от того, входит ли период, за который она начислена, в расчетный или нет.

- если расчетный период отработан не полностью, то ежемесячная премия учитывается в расчете отпускных при условии, что период, за который она начислена (премиальный период), полностью входит в расчетный и премия начислена за фактически отработанное время в премиальном (рабочем) периоде.

Подведем итог: для расчета больничного пособия нет разницы — какая премия: годовая или ежемесячная, и не важно отработал ли работник весь расчетный период или нет. Важно, чтобы сама премия входила в расчетный период, определяемый для расчета среднего заработка.

Для расчета отпускных имеет значение и то, какая именно премия: годовая или ежемесячная и то –- полностью ли работником отработан расчетный период, который берется для определения среднего заработка.

Учитывается ли премия при расчете отпускных?

Учитывается ли премия при расчете отпускных — вопрос нередкий и неслучайный, поскольку у премиальных выплат есть ряд нюансов как в отношении самой процедуры учета их в доходе, значимом для расчета отпускных, так и в порядке определения суммы, принимаемой в этот расчет. Рассмотрим эти особенности.

Какие выплаты включаются в расчет отпускных в 2022-2022 годах?

Согласно действующему трудовому законодательству у каждого работника существует право на использование ежегодного отпуска (ст. 114 ТК РФ), возникающего не ранее чем через 6 месяцев после начала работы у конкретного работодателя, что не препятствует его досрочному предоставлению (ст. 122 ТК РФ). Время этого отпуска подлежит оплате работодателем.

Нормальная длительность отпуска — 28 календарных дней (ст. 115 ТК РФ), но может быть больше за счет:

- , дающегося из-за особых условий труда (ст. 116–119, 348.10 ТК РФ);

- нерабочих праздничных дней, попадающих в период отпуска (ст. 120 ТК РФ).

Возможна разбивка отпуска на несколько частей (ст. 125 ТК РФ), при этом каждую из них оплачивают отдельно. Если работник увольняется, не воспользовавшись своим правом на ежегодный отпуск, ему положена за это компенсация (ст. 127 ТК РФ), расчет которой делают по тем же правилам, что и расчет обычных отпускных.

Оплату периода нахождения в отпуске определяют из расчета среднего заработка, единые общие правила исчисления которого содержит ст. 139 ТК РФ. Правила сводятся к следующему:

- В расчете этого заработка задействованы все выплаты, предусмотренные действующей у работодателя системой оплаты за труд, вне зависимости от того, за счет какого источника они сделаны.

- Для расчета берут фактически начисленный доход и фактическое время работы за 12 календарных месяцев, предваряющих месяц того события, ради которого считают средний заработок. Но работодатель может утвердить и иной период для расчета, если это не приведет к ухудшению положения работника. определяют как общую сумму дохода за период расчета (расчетный период), деленную на 12 месяцев и на среднее количество календарных дней в месяце (29,3).

- Обязанность установления нюансов исчисления среднего заработка возложена на Правительство РФ.

Таким образом, премии, входящие в систему оплаты труда (ст. 129 ТК РФ), учитывают в доходе для исчисления среднего заработка при расчете отпускных. Перечень премий, учтенных в этой системе, должен быть зафиксирован хотя бы в одном из таких документов, как (ст. 135 ТК РФ):

- трудовое соглашение;

- положение об оплате труда;

- положение о стимулировании (премировании);

- коллективный договор.

Подробнее об оформлении документа, отражающего систему оплаты за труд, читайте в статье «Положение об оплате труда работников — образец 2022-2021».

Что регулирует процесс включения премий в расчет?

Нюансам, имеющим значение для расчета среднего заработка, посвящено положение об особенностях порядка исчисления средней заработной платы, утвержденное постановлением Правительства РФ от 24.12.2007 № 922 (далее — положение № 922), и именно в нем говорится предметно о премиях.

Премии упоминаются в подп. «н» п. 2 положения № 922, где отмечается, что эти выплаты обязательно должны быть предусмотрены действующей системой оплаты за труд. Но основные моменты, касающиеся премий, изложены в п. 15 положения № 922. Они предписывают премиальные выплаты, начисляемые:

- Ежемесячно, учитывать в их фактическом размере, но не больше чем одну за каждый месяц периода расчета в отношении каждого из показателей премирования.

- За период работы больше месяца, включать в расчет в их фактическом размере в отношении каждого из показателей премирования, если период их начисления не больше продолжительности периода расчета, в противном случае — в размере, соответствующем месячной части премии за каждый из месяцев, составляющих период расчета.

- За год, предваряющий то событие, с которым связан расчет, учитывать в их фактическом размере независимо от того, когда в реальности начисляют эту выплату.

Об иных видах премии мы рассказываем в материале «Какие бывают виды премий и вознаграждений работникам?» .

Общим для премий правилом, установленным п. 15 положения № 922, является необходимость учитывать сумму премии в пропорции к фактически отработанному в периоде расчета времени, если этот период отработан не полностью или в нем есть периоды, не подлежащие учету в расчете (п. 5 положения № 922). Это правило действует при условии, что в момент начисления премии фактически отработанное время не было учтено. К премиям, при начислении которых учитывают долю отработанного времени, обычно (но не всегда) относятся начисляемые за определенный период, например ежемесячные, ежеквартальные, ежегодные.

Не подлежат учету при определении среднедневного заработка (п. 5 положения № 922) периоды:

- сохранения среднего заработка;

- нахождения на больничном;

- неисполнения работы по вине работодателя или по причинам, не зависящим ни от одной из сторон;

- использования дополнительных выходных, предназначенных для ухода за детьми-инвалидами;

- иные оплачиваемые или неоплачиваемые периоды освобождения от работы.

Пропорцию, учитывающую долю отработанного времени для распределения каждой из премий, рассчитывают как отношение фактически отработанных в периоде расчета рабочих дней к общему количеству рабочих дней, входящих в этот период (письмо Минздравсоцразвития РФ от 26.06.2008 № 2337-17).

Какие правила в части премий важны для расчета отпускных?

Итак, согласно изложенным выше правилам премию при расчете отпускных нужно учесть, если она:

- учтена в системе оплаты труда;

- поименована во внутреннем нормативном акте работодателя, отражающем процедуру премирования;

- начислена в периоде расчета или должна быть учтена (годовая премия) в этом периоде;

- не может расцениваться как дублирующая выплату той же периодичности за аналогичный показатель премирования в одном и том же периоде;

- пересчитана пропорционально доле фактически отработанного времени за период расчета, если в отношении нее необходим такой пересчет.

Из дублирующих выплат действующие правила не препятствуют выбору наибольшей по размеру. Правила такого выбора следует отразить во внутреннем нормативном акте о премировании.

Возможность принятия премий в расчет среднего заработка в полном или неполном размере зависит от трех обстоятельств:

- полностью ли отработан период расчета;

- входит ли период начисления премии целиком в период расчета;

- пропорционально доле отработанного времени или без учета этого соотношения происходило начисление премии.

Учет ежемесячной премии и премии за квартал

В зависимости от сочетания трех вышеуказанных обстоятельств варианты учета и ежемесячной, и квартальной премии возможны такие:

- в полном размере примется в расчет премия, если:

- период расчета отработан весь, при этом не будут иметь значения ни период, за который начислена премия, ни факт учета (неучета) отработанного времени при ее начислении;

- период расчета отработан не весь, однако период начисления премии целиком попадает в него и при начислении премии учтено фактически отработанное время;

- целиком попадает в расчетный, но при начислении премии не учтено фактически отработанное время;

- не попадает в расчетный или входит в него частично, при этом факт учета (неучета) отработанного времени при начислении премии роли не играет.

Подробнее о расчете квартальной премии читайте в статье «Расчет квартальной премии за фактически отработанное время» .

Общее число премий, начисленных в отношении одного и того же показателя премирования, за весь период расчета не сможет превысить:

- для ежемесячных — 12 единиц;

- квартальных — 4 единиц;

- полугодовых — 2 единицы (абз. 3 п. 15 положения № 922).

Примеры учета ежеквартальной, ежемесячной премии при расчете отпускных есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к расчетам.

Как в расчет входит годовая премия?

Годовую премию также включают в расчет, но среди условий ее учета есть особые:

- она должна относиться к году, предваряющему год того события, с которым связан расчет среднего заработка, т. е. если расчет отпускных делают в 2022 году, то учитывают годовую премию за 2019 год;

- принятие ее в расчет не увязывается с реальным временем начисления этой премии, т. е. если на момент расчета отпускных годовая премия еще не начислена и поэтому ее невозможно учесть в доходе, то после начисления этой премии средний заработок придется пересчитать и доплатить работнику отпускные (письмо Роструда от 03.05.2007 № 1253-6-1).

Варианты принятия годовой премии в расчет существуют следующие:

- в полной сумме ее принимают, если:

- период расчета отработан весь (письмо Роструда от 13.02.2007 № 317-6-1), при этом факт учета (неучета) отработанного времени при начислении премии роли не играет;

- период расчета отработан не весь, но период начисления премии абсолютно соответствует расчетному и премия была начислена с учетом фактически отработанного времени;

- абсолютно соответствует расчетному, но премия была начислена без учета фактически отработанного времени;

- не соответствует расчетному (письмо Минздравсоцразвития РФ от 05.03.2008 № 535-17), при этом факт учета (неучета) отработанного времени при начислении премии роли не играет.

Эксперты К+ подготовили пример учета годовой премии при расчете отпускных. Получите пробный бесплатный доступ к системе и переходите к рекомендациям.

О расчете годовой премии мы более подробно рассказываем в статье «Как рассчитать и провести учет годовой премии?» .

Единовременные и разовые премии: особенности учета

Единовременные и разовые премии, отвечающие общим необходимым требованиям к такого рода выплатам (включены в систему оплаты труда, зафиксированы во внутреннем нормативном акте, начислены в периоде расчета), учитывают в объеме дохода при расчете среднего заработка для отпускных. В т. ч. возможен учет в расчете и премий, начисляемых за нетрудовые достижения (к юбилею или к праздничной дате), если они соответствуют этим общим требованиям (письма Минфина РФ от 22.03.2012 № 03-03-06/1/150, Минздравсоцразвития РФ от 13.10.2011 № 22-2/377012-772).

Единовременные и разовые премии обычно не охватывают какого-либо периода и поэтому не зависят от факта совпадения или несовпадения с периодом расчета. В этом случае они приурочены только к периоду расчета и в связи с этим берутся в этот расчет в полном размере.

Но если разовую премию выплачивают за результат работы, проведенной в течение какого-либо периода, то при ее учете надо следовать правилам, действующим для премий, начисляемых за соответствующий период. Однако для премий такого рода периоды начисления могут отличаться от обычных и составят, например, полгода или несколько лет.

Для полугодовых премий правила принятия в расчет будут аналогичны правилам, применяемым для ежемесячных и квартальных премий. Отличие будет заключаться в том, что в период расчета по одному и тому же показателю премирования сможет войти не больше двух полугодовых премий.

Если премию начислили за период, превышающий величину периода расчета (1 год), то в силу вступит правило о том, что в каждом месяце периода расчета нужно учесть сумму такой премии в размере, приходящемся на ее месячную часть. Причем определенная таким способом сумма премии будет учтена:

- в полной величине, если период расчета отработан весь;

- объеме, пропорциональном доле фактически отработанного в периоде расчета времени, если этот период отработан не весь.

Последствия ошибок в принятии в расчет премий

Ошибки в учете премий при расчете среднего заработка делятся на 2 вида по влиянию на размер дохода, определяемого за расчетный период:

- завышающие этот доход и, соответственно, сумму отпускных;

- занижающие этот доход и, соответственно, приводящие к начислению отпускных в меньшей сумме.

Завышение возникает при включении в расчет премий:

- не учтенных в системе оплаты труда;

- не отраженных во внутренних нормативных актах;

- начисленных не в периоде расчета или не относящихся (если премия годовая) к этому периоду;

- дублирующих друг друга по показателям премирования при одной и той же периодичности;

- не пересчитанных в пропорции к доле фактически отработанного в периоде расчета времени, если это надо было сделать.

Занижение образуется, если в доход не включены какие-то из начисленных в периоде расчета премий. Кроме того, и завышение, и занижение могут быть связаны с неверным расчетом суммы премии или ее неправильным пересчетом в пропорции к фактически отработанному в периоде расчета времени.

Выявленные ошибки в любом случае требуют исправлений, так как:

- завышение неправомерно увеличивает расходы на оплату труда, учтенные в затратах, уменьшающих базу по прибыли;

- занижение ущемляет права работника.

Занижение суммы исправить достаточно легко: нужно сделать перерасчет и доплатить работнику недостающую сумму. Суммы завышения, объясняющиеся счетной ошибкой, можно удержать из зарплаты работника (ст. 137 ТК РФ). А вот суммы завышения, не связанные с подобной ошибкой и объясняющиеся, по существу, нарушением работодателем норм законодательства при расчете среднего заработка, получить от работника обратно достаточно сложно: он может не согласиться на добровольное удержание и судебные органы вряд ли признают за ним обязанность это сделать, поскольку его вина в создавшейся ситуации отсутствует.

О том, какие еще удержания возможны из зарплаты работника, читайте в материале «Ст. 137 ТК РФ: вопросы и ответы».

Итоги

Премии, начисленные в 12-месячном периоде, предваряющем месяц расчета отпускных, необходимо учитывать при определении дохода, задействованного в исчислении среднего заработка, если эти премии предусмотрены действующей системой оплаты труда. Однако процесс включения всей суммы премии или определенной ее части в расчет требует соблюдения ряда правил, зависящих от полной (неполной) отработки периода расчета, совпадения (несовпадения) периода начисления премии с расчетным и учета (неучета) отработанного времени при начислении премии.

Последние новости об НДФЛ с премий читайте в статьях:

- «Минфин вернулся к вопросу об НДФЛ с премий»;

- «Как правильно отразить разовую премию в 6-НДФЛ (нюансы)».

- Трудовой кодекс РФ

- Постановление Правительства РФ от 24.12.2007 N 922

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.