Положение о командировках: каким должен быть образец 2022 года

Актуальное и соответствующее требованиям закона положение о командировках – образец 2022 года – поможет эффективно организовать служебные поездки сотрудников и при этом избежать конфликтов с налоговой и трудовой инспекциями. Рассмотрим, какие нюансы принять во внимание и приведем образец этого локального акта, учитывающий правовые условия 2022-го года.

Быть или не быть

Документ, регламентирующий процедуру возмещения сотрудникам расходов во время служебных отъездов (траты на жилье, проезд, суточные), обычно называется – положение о командировках (образец 2022 года будет в конце статьи). Этим же положением определяют перечень действий обоих сторон – работника и нанимателя – при возникновении в командировке нестандартных ситуаций.

Для каждого предприятия должен быть свой документ, в котором четко расписаны все характерные для него нюансы служебных поездок.

Если командировки зачастую назначают на праздники или выходные, необходимо конкретизировать размер оплаты за это время.

Нельзя четко сказать, обязательно положение о командировках или нет. Дело в том, что вопрос финансирования в период служебных поездок можно осветить и в положении об оплате труда. К тому же законодательство не обязывает составлять этот документ и допускает определение размера компенсаций на основе внутреннего нормативного акта (согласно ч. 4 ст. 168 ТК РФ).

Как устанавливают сроки

Длительность нахождения сотрудника в служебной поездке так же определяет положение о командировках. И здесь важно не забывать про форс-мажорные обстоятельства.

Пример

ООО «Гуру» отправило главного бухгалтера Широкову в командировку. Срок отсутствия согласно приказу – 3 дня (6 – 8 сентября 2022 года). При этом компания отправила ее на самолете, однако обратный рейс задержали. В итоге сотрудница вернулась в город только вечером 10 февраля. То есть фактически командировка длилась 5 дней. А определение сроков поездки таким образом предписано положением о командировках 2022-го года в ООО «Гуру».

Для ситуаций, когда человек добирался к месту командирования на попутном транспорте, не предусмотрено каких-либо четких инструкций. Определение длительности поездки в этом случае происходит на основании приказа руководства, который был составлен для выдачи направления в командировку. Основанием для определения продолжительности отсутствия работника служат:

- даты начала и окончания служебной поездки, согласно данному приказу;

- сопутствующие бумаги (в зависимости от конкретной ситуации).

Траты

Обычно положение о командировках включает несколько разделов. Один из основных – о порядке предоставления отчетности, связанной с направлением в служебную командировку. И чаще всего устанавливают такое правило:

| Командированный работник в течение 3-х рабочих дней после возвращения обязан предоставить документы, подтверждающие целевое расходование выданных для поездки средств. |

При составлении положения необходимо конкретизировать статьи командировочных трат, которые организация компенсирует сотруднику.

Пример

ООО «Гуру» возмещает командированным работникам затраты на питание в размере максимум 1 тысячи (1000) руб./сутки.

Механизм компенсации затрат тем сотрудникам, которые добираются к обозначенному адресу на личном транспорте, также необходимо осветить в положении о командировании работников. В подобных случаях длительность поездки устанавливают согласно служебному письму, которое должен написать командированный после своего возвращения в офис.

Одним днём

Если командировка – однодневная, то есть работник к ночи возвращался домой, организация обязана компенсировать все затраты по проезду и провозу необходимого для работы багажа (если таковой есть). А вот суточные при такой командировке не положены.

Вопрос о возможности ежедневного возвращения решает руководитель предприятия. При этом учитывают:

- километраж до места командирования;

- занятость сотрудника в поездке и характер его работы;

- необходимое время для отдыха.

Принятое руководством решение фиксируют в служебной записке. Если же ежедневное возвращение невозможно, выплату суточных производят на общих основаниях.

Отъезд (возвращение) в выходной

Согласно статье 153 ТК РФ, отбытие в командировку или возвращение из нее в выходной день оплачивают, как минимум, в 2-м размере. При этом работник вправе отказаться от двойной компенсации в пользу обычной оплаты вкупе с выходными днями в любое удобное для него время. Число таких выходных дней определяет количество выходных в рамках срока командировки.

Направление

Законодательство РФ не предусматривает обязательное составление служебной записки в качестве направления в командировку. Вопрос о необходимости данного документа каждое предприятие решает отдельно. Составить ее можно в свободной форме, указав:

- причины командировки;

- задачи, решить которые должен командированный сотрудник.

Бывают ситуации, когда этот служебный документ составляет непосредственно сам работник. К таковым относят:

- использование в период деловой поездки личного, служебного или арендованного автомобиля;

- отсутствие у сотрудника бумаг, подтверждающих трату выделенных средств.

В этих случаях написание служебной записки происходит по возвращении работника из поездки.

Нужно ли командировочное удостоверение в 2022 году

Документ, который предприятие выдает сотруднику на время деловой поездки, называют командировочным удостоверением. С его помощью можно объяснить время и место нахождения работника во время отсутствия на постоянном месте службы. Однако с января 2015 года данное удостоверение отменено. Поэтому оформлять его закон не требует.

Страховые взносы и командировочные в 2022 году

С 2017 года со сверхнормативных суточных нужно оплачивать страховые взносы. При этом п. 2 ст. 422 НК РФ предусматривает такие нормативы суточных денежных средств в 2022 году:

- 700 руб./день – для деловых поездок по стране;

- 2500 руб./день – в случае отъезда за границу.

Пожалуй, это единственное глобальное изменения в командировках, которое необходимо учесть при разработке нового положения о командировках в 2022 году.

Пример

Минимальный размер суточных для командировок по стране, установленный новым положением о командировках в 2022 году ООО «Гуру», равен 1 тыс. руб./день. При поездке по делам фирмы в соседний регион на 3 дня сумма суточных составит 3 тыс. руб. Из них 900 рублей подпадают под страховые взносы.

Имейте в виду: предприятие вправе самостоятельно устанавливать размер суточных средств для своих сотрудников на время командировок по стране и за ее пределами. Российским законодательством не предусмотрено никаких ограничений по этому поводу.

Положение о направлении в командировку в 2022 году

Командировочные поездки до сих пор актуальны, несмотря на возможность в любой момент воспользоваться мобильным телефоном или Skype’ом. Компании делятся опытом, высококвалифицированные сотрудники обучают коллег, партнеры заключают сделки, заключаются договора с поставщиками, назначаются встречи с клиентами, проводятся проверки — в каждом из перечисленных случаев приходится направлять представителя фирмы в командировку. Давайте выясним, что представляет собой положение о направлении в командировку.

Положение о направлении в командировку: что говорит закон

Трудовое законодательство определяет командировочную поездку как исполнение трудовых обязательств путем выполнения поручения нанимателя, которое осуществляется на на стационарном рабочем месте в организации руководителя, а вне стен компании, в другом городе или за границей.

Поскольку командировка является частью деятельности сотрудника, но осуществляемой в непривычных условиях и связанной с необходимостью отъезда, командированному работнику полагается расширенный перечень гарантий и компенсаций. Он вправе рассчитывать на сохранение за ним рабочего места, должности и оклада.

Командированный подчиненный получит среднюю зарплату за каждый день командировки, включая те дни, что он провел в дороге и в ожидании прибытия/отбытия транспорта. Также работнику выплачивается компенсация затрат на аренду или оплату жилья, на питание — суточные. Налоговый Кодекс и Постановления Правительства определяют достаточно скромные размеры выплат, но работодатели трезво оценивают величину командировочных расходов, а потому суммы суточных и компенсаций определяются внутренними Положениями о служебных командировках.

Положение о направлении в командировку: нормативная база

Правительственным Постановлением под номером 749 определен порядок оформления командировочных поездок, и пренебрегать данным федеральным нормативным актом нельзя, иначе работодатель будет привлечен к административной ответственности и не сможет учесть затраты на оплату служебных поездок в составе расходов при расчете налогооблагаемой базы по налогу на прибыль. Постановление регламентирует, в частности:

- сроки пребывания сотрудников в командировках (с недавних пор работодатели вправе утверждать любую продолжительность служебной поездки, в зависимости от сложности поставленных перед сотрудником задач);

- финансовые затраты на покупку проездных билетов;

- возмещение расходов на проживание;

- возмещение затрат на питание;

- правила компенсации расходов по заграничным командировкам.

Помимо Постановления, порядок оплаты билетов к месту прибытия и обратно к предприятию работодателя, выбора транспорта, аванса, больничного листа в период командировки, услуг по оформлению необходимых для поездки документов, работы в выходные и праздничные дни, а также проживания за рубежом установлен в статье 264 Налогового кодекса. Важно соблюдать требования налогового законодательства — в противном случае, работодатель понесет необоснованные расходы и навлечет на себя проверку налогового инспектора.

Какие вопросы регулирует положение о направлении в командировку

Поскольку каждое предприятие отличается по специфике своей хозяйственной деятельности и возможностям бюджета, следует не только опираться на законодательные акты, но и на основании их требований разрабатывать собственное локальное Положение о направлении в командировку сотрудника. В нем должны быть отражены все особенности нахождения сотрудников в командировочных поездках, возможности компенсации дополнительных расходов и т.д. Особенно целесообразно оформить Положение, если на предприятии регулярно организуются служебные поездки.

Положение о направлении в командировку будет способствовать налаживанию процессов оформления поездки — бухгалтеру, сотруднику отдела кадров, работнику, налоговому инспектору и самому руководителю будет на что опираться при решении спорных вопросов.

При составлении Положения руководитель должен ориентироваться на закон, прежнюю практику оформления командировок, специфику деятельность предприятия, случавшиеся ранее инциденты, имевшие место конфликты или даже судебные разбирательства, особенности партнеров.

Обязательно ли разрабатывать положение о направлении в командировку

Положения о командировках нет в перечне обязательных типовых документов и внутренних актов кадрового делопроизводства, но приказом Министерства культуры установлено требование к оформлению некоторых документов, касающихся командировочных поездок — приказ о направлении в поездку, служебное задание или выездное дело работника за границу.

Положение о направлении в командировку не является обязательным документом каждого предприятия, поэтому каждый руководитель предприятия самостоятельно решает, насколько ему необходим данный внутренний акт.

Кто разрабатывает Положение о направлении в командировку

Разработкой Положения должны заниматься сотрудники, которые имеют непосредственное отношение к оформлению командировок и разбираются в тонкостях процедуры:

- сотрудники отдела кадров;

- работники бухгалтерии;

- сотрудники экономического отдела.

Какие разделы содержит Положение о направлении в командировку

Положение может быть составлено в той форме, какая наиболее удобна для работодателя, но документ должен содержать и некоторые обязательные разделы:

- общие положение (определение командировочной поездки, список должностей, которые подразумевают направление в поездки);

- длительность командировок, режим служебной поездки (день отбытия, явка по месту работы по возвращении, возможность оплаты больничного и т.д.);

- порядок оформления документов для поездки;

- затраты в период командировки (суточные, пределы компенсации прочих затрат);

- размер выплат в выходные и праздники;

- перечень гарантий сотрудникам, пребывающим в командировке;

- подача сотрудников отчетов по возвращении.

Положение о направлении в командировку: форма, образец

Положение необходимо утвердить Приказом руководителя. Перейдите по ссылке, чтобы увидеть, как выглядит ⇒ Приказ об утверждении Положения о командировках.

Законодательные акты по теме

| Постановление Правительства РФ от 13.10.2008 № 749 | Порядок оформления командировок |

| п. 12 ст. 264 НК РФ | Порядок компенсации расходов командированного сотрудника |

| Приказ Министерства культуры РФ от 25.08.2010 № 558 | Перечень типовых документов и локальных актов, обязательных для предприятий |

Типичные ошибки

Ошибка: Работодатель не утвердил Положение о командировках приказом.

Комментарий: Положение о командировках приобретает силу только после издания приказа о его утверждении руководителем.

Ошибка: Работодатель не предусматривает ежегодный пересмотр положения о командировках.

Комментарий: Положение о направлении в командировку следует пересматривать ежегодно в связи с тем, что меняется стоимость компенсируемых товаров и услуг, проездных билетов и т.д.

Ответы на распространенные вопросы про положение о направлении в командировку

Вопрос №1: Что если необходимо внести изменения в уже утвержденное Положение о направлении в командировку?

Ответ: В таком случае на основании докладной записки от главного бухгалтера (или иного сотрудника, от которого исходит инициатива внесения изменений в акт) работодатель издает приказ с распоряжением о разработке более подходящих условий оформления командировки. После этого ответственным сотрудником предлагаются изменения, и наниматель утверждает те, которые посчитает нужными.

Вопрос №2: Стоит ли предусмотреть и внести в Положение о направлении в командировку какие-либо особые условия оформления командировок для удаленных сотрудников?

Ответ: Наиболее полезным было бы утвердить порядок оформления документов с возможностью их заверения электронной подписью с последующей отправкой документов заказным письмом с уведомлением.

Положение о направлении в командировку в 2022 году

Конечно, вы без всякой регистрации можете покупать билеты, узнавать расписания, бронировать отели и т.п.

Но после регистрации все это станет удобнее и быстрее.

В любой момент вы сможете

- распечатать бланк заказа или маршрутной квитанции,

- заказать звонок оператора и т.п.,

- посмотреть историю заказов.

Личный кабинет мы сделали совсем недавно. Уже скоро его возможности ощутимо расширятся.

Командировка — это поездка по делам компании, в ходе которой работник должен выполнить служебное поручение. Командировка проходит вдалеке от обычного места работы, а её срок оговаривается работодателем. Не считается командировкой работа проводника поезда или курьера.

Согласно ст. 167 ТК РФ, на время командировки за работником сохраняется место (его нельзя уволить) и средний заработок. Ст. 168 Кодекса обязывает работодателя компенсировать траты сотрудника на жильё, проезд, а также оплатить другие расходы, связанные со служебной поездкой.

Этапы оформления командировки

В каждой компании в дополнение к трудовому законодательству может быть составлен локальный акт, регулирующий процесс командирования сотрудников. В нём указывают:

- что может быть целью рабочей поездки;

- кого могут отправлять в командировку;

- каков размер суточных для командировочных по России и за границей;

- какие виды расходов покрывает фирма, в том числе дополнительные (например, расходы на деловые ужины, трансфер, такси).

Перед рабочей поездкой важно ознакомиться с положением о командировках в компании, чтобы точно знать, какие расходы возместят, а какие нет.

Процесс оформления деловой поездки в каждой компании имеет свои нюансы. Но есть и общие моменты, которые характерны для большинства организаций.

1. Выбор сотрудника

Согласно российскому законодательству, не все работники обязаны ездить по делам компании. Нельзя направлять в служебные поездки беременных, даже если они не против (статья 259 ТК РФ). Командировать сотрудника с ограниченными физическими возможностями допускается, если обеспечиваются соответствующие его потребностям условия труда: например, колясочнику необходимы пандусы.

Кого нельзя отправить в командировку

Категория сотрудников

Ссылка на законодательство

Можно, если речь идёт о спортсменах и творческих работниках

Сотрудники, работающие по ученическому договору

Можно, только если командировка связана с ученичеством

Сотрудники с ограниченными физическими возможностями

Можно, если командировка не противоречит индивидуальной программе реабилитации

Также есть ограничения при направлении в командировку следующих категорий сотрудников:

- женщины, имеющие детей до 3 лет;

- отцы и матери или опекуны, единолично воспитывающие детей до 14 лет;

- родители детей с ограниченными физическими возможностями;

- родитель ребёнка до 14 лет, если второй родитель работает вахтовым методом;

- многодетные родители (трое и более детей до 18 лет), пока младшему не исполнится 14 лет;

- сотрудники на больничном по уходу за членами семьи.

Направить этих сотрудников в служебную поездку можно только с письменного согласия. Об этом говорится в статьях 259 и 264 ТК РФ.

Кроме того, сотрудника не могут послать в командировку, пока он находится в отпуске или на больничном. Чтобы вызвать работника с отдыха, понадобится заручиться его согласием в письменной форме.

В остальных случаях работник, отказавшийся от командировки, рискует получить дисциплинарное взыскание вплоть до увольнения.

2. Согласование командировки

В некоторых организациях, чтобы согласовать рабочую поездку и сопутствующие траты, принято составлять служебную записку начальству — обычно это делает руководитель командированного. В документе прописывают сроки и цель поездки, ФИО и должность командированного.

Однако оформлять служебную записку по закону необязательно. Во многих компаниях процесс согласования командировок упрощён и автоматизирован — сотрудник создает заявку в корпоративной системе, после чего задача на оформление документов переходит на ответственных сотрудников: в секретариат, отдел кадров, бухгалтерию.

3. Составление заявления на выплату аванса

Следующим шагом сотрудник должен написать заявление на перечисление авансовых средств, чтобы он мог купить билеты и забронировать гостиницу. Сумма рассчитывается исходя из примерной стоимости аренды жилья и транспортных расходов. Кроме того, в авансовый платеж включаются суточные. Не забудьте свериться с положением о командировках — не стоит бронировать люкс в пятизвездочном отеле, если лимит на гостиницу составляет 2000 рублей в сутки.

4. Выпуск приказа о командировке

После согласования поездки готовится приказ, который сотрудник должен подписать. Документ составляется в свободной форме, принятой в компании, или по унифицированной официальной форме Т-9 или Т-9а (для нескольких командированных). Раньше требовалось оформлять служебное задание и командировочное удостоверение, но Постановление Правительства РФ от 29.12.2014 № 1595 сделало применение этих документов необязательным. Хотя некоторые компании используют их и по сей день, это не запрещено.

В приказе пишут:

- кого отправляют в командировку (ФИО сотрудника, должность, подразделение);

- куда;

- в какие даты и на сколько календарных дней;

- зачем (цель поездки).

- кто финансирует поездку (работодатель).

Также в документе могут быть строки для комментария. Например, если работодатель захочет прописать размер суточных.

5. Бронирование жилья и билетов

В различных организациях это происходит по разным схемам. Где-то билеты и гостиницу бронируют сами командированные из перечисленного аванса, а где-то — уполномоченные сотрудники компании, например, сотрудники отдела кадров.

Многим организациям удобнее заключить договор с определённым сервисом и покупать билеты с корпоративного счёта. На Туту.ру можно оплатить билет личной банковской картой, а можно завести корпоративный аккаунт и оформлять билеты всем сотрудникам с корпоративного баланса. Подробнее о сервисе Туту Командировки

Некоторые компании разрешают ехать не общественным транспортом, а на собственном или служебном автомобиле. В этом случае вместо билетов сотруднику оформляют путевой лист. Каждая компания разрабатывает форму путевого листа самостоятельно.

6. Выплата суточных

Суточные перечисляют заранее, за несколько дней до командировки. Эти деньги предназначены для оплаты дополнительных расходов, связанных с командировкой, например питания. Отчитываться за то, на что ушли суточные, закон не требует.

Размер суточных организация определяет самостоятельно. Его указывают в положении о командировках или коллективном договоре. Сумма выплаты в командировках по России и за границей различается. Согласно ст. 217 Налогового кодекса РФ, НДФЛ и страховые взносы удерживаются с суточных в том случае, если их размер составляет 700 рублей в день при командировках по России и 2500 рублей — в поездках за рубежом. Большинство работодателей используют эти суммы как максимальный размер суточных. Но есть и те, кто выплачивает больше денег, всё зависит от политики компании.

Если командировка проходит недалеко от места жительства работника и он каждый день возвращается домой, то суточные не выплачиваются.

7. Командировка

После того как приказ о командировке подписан, билеты куплены, жильё забронировано, суточные перечислены, можно отправляться в командировку. Служебная поездка, как правило, начинается с дороги в день командировки, но в каждой компании этот вопрос решают на своё усмотрение. В некоторых организациях в день командировки на работе можно не появляться, хоть и самолёт в 9 вечера. В иных прийти в офис необходимо, пусть даже на пару часов.

Главная задача командированного — сохранять все посадочные талоны, чеки и документы, подтверждающие расходы во время командировки: на жильё, транспорт и другие служебные цели.

8. Отчёт о командировочных расходах

После поездки командированного остаётся только отчитаться о потраченных средствах. Для этого нужно:

- собрать все отчётные документы (договоры, чеки, посадочные талоны); ;

- если сотрудник потерял какой-либо чек или посадочный талон на самолет, то ему нужно составить служебную записку на возмещение потраченных средств.

В отчёте нужно указать, сколько денег получено на командировку, сколько израсходовано, есть ли остаток или перерасход. Когда бухгалтеры получат все документы и сверят траты с выданным авансом, будет произведён перерасчёт. Если командированный получил больше, чем потратил, придётся вернуть лишние средства. Если наоборот, трат было больше, чем выдано денег (и это не противоречит положению о командировках), оставшиеся средства перечислят на счёт командированного.

Авансовый отчёт вместе с чеками надо принести в бухгалтерию в течение 3 дней после возвращения.

Отчётные документы

На жильё

В качестве подтверждения проживания в гостинице нужно предоставить распечатку брони гостиницы или ваучера, а также чек об оплате или счёт-фактуру.

Если сотрудник арендует частную квартиру, нужно приложить к отчету договор о найме жилого помещения. Лучше заранее уточнить у хозяина, сможет ли он оформить договор. И не помешает узнать, примут ли в бухгалтерии такой отчётный документ.

На транспорт

Если вы покупаете билет на самолет, поезд или автобус онлайн, обязательно сохраните электронные чеки. При покупке билета на Туту.ру на электронную почту придут два чека — на билет и на сервисный сбор. К отчёту надо приложить оба распечатанных чека, а также распечатанный электронный билет.

Тем, кто летит самолетом, надо иметь распечатанную маршрутную квитанцию и посадочный талон со штампом о досмотре. Это документы строгой отчётности.

Также нужно сохранить билеты на общественный транспорт, чек на трансфер или такси, если положение о командировках предусматривает компенсацию этих расходов.

На другие расходы

Остальные расходы определяются положением о командировках в компании. Например, некоторые организации могут компенсировать стоимость деловых ужинов. В этом случае нужно сохранить чек из ресторана.

* Статья носит информационный характер и может не совпадать с мнением государственных органов и мнением читателей статьи. ООО «НТТ» не несет ответственность за решения, принятые на основе информации, представленной в статье.

Еще можно почитать

Часто ездите в рабочие поездки или оформляете командировки другим? Зарегистрируйте на Туту.ру корпоративный аккаунт и оплачивайте билеты с баланса компании. Подробнее

Положение о служебных командировках – образец 2022

Положение о командировках — важный документ для работодателей, работники которых выезжают в командировки. Правила, которыми следует руководствоваться при оформлении и учете служебных поездок, подвержены изменениям. Отсюда вытекает необходимость включения актуальных положений в документ, регулирующий вопросы, связанные с командировками.

Для чего оформлять положение о направлении работников в служебные командировки

Положение о командировках относится к внутренним локальным актам работодателя, применяемым наряду с иными аналогичными документами (положением об оплате труда, правилами внутреннего трудового распорядка, положениями о премировании, об индексации заработной платы и др.).

С внутрифирменными локальными актами ознакомьтесь на нашем сайте:

- «Правила внутреннего трудового распорядка – образец 2022»;

- «Положение об охране труда работников — образец-2021».

Законодательно форма данного документа не утверждена и его содержание не регламентировано. Каждый работодатель оформляет такое положение с учетом своих «командировочных» тонкостей и особенностей.

Положение о командировках призвано установить и закрепить множество различных факторов: виды командировок (по России или за ее пределы), характер и величину возмещаемых командировочных расходов (только на проезд и проживание или иной перечень), используемый для поездок транспорт и другие особенности.

Разработка такого внутреннего документа в целях налогового учета позволяет безбоязненно признавать разнообразные расходы в качестве командировочных и обосновывать их величину в расходах при расчете налога на прибыль или УСН-налога.

Необходимости в составлении положения о командировках нет в том случае, если работодатель не направляет своих сотрудников в служебные поездки и не планирует это делать.

Как разработать и утвердить положение о служебных командировках, разъяснили эксперты КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Что считается командировкой и когда положение о командировках не применяется

Положение о служебных командировках образца 2022 года в основе своей исходит из привычного всем определения и основных условий признания поездки работника служебной командировкой.

ВАЖНО! Исходя из определения, данного в ст. 166 ТК РФ, служебной командировкой считается поездка сотрудника для выполнения служебного поручения вне своего рабочего места на установленный работодателем срок.

Поскольку выезд человека из места его постоянной дислокации сопряжен с дополнительными расходами (на проезд, проживание и др.), требующими особого документального оформления и обоснования, а признание командировочных затрат при расчете налоговой базы по прибыли или УСН зависит от множества факторов (служебной направленности, длительности поездки и т. д.), важность положения о командировках трудно переоценить.

Этим документом обосновываются размеры разнообразных расходов, связанных с поездкой (от суточных до аэродромных сборов и оплаты багажа), а также описывается порядок действий командированных сотрудников (схема получения денежных средств для поездки, состав обязательных документов, режим работы на выезде и др.).

Использовать это положение можно не во всех случаях. Таким документом не регламентируются действия сотрудников фирмы, если их работа носит разъездной характер, а также при поездках сотрудников в их личных целях.

Особое значение при применении положения о командировках имеет правильная классификация поездки. Признать отъезд командировкой и законно использовать положение можно в следующих случаях:

- поездка выполняется в служебных целях и по решению руководства;

- сотрудник работает определенный срок в отдалении от населенного пункта, в котором располагается его основное рабочее место;

- с командировочным работником заключен трудовой договор или договор ГПХ.

Можно ли учесть в расходах в целях налога на прибыль командировочные сотруднику, с которым заключен договор ГПХ, узнайте здесь.

Важное условие положения — закрепление права работника на отказ от командировки

В положении о командировках не лишним будет перечислить все случаи, когда работник имеет право отказаться от командировки, и ситуации, когда запрет на отправку работника в служебную поездку налагается законом. Это позволит сотрудникам отстаивать свои законные права и исключит трудовые конфликты.

Так, ТК РФ запрещает направлять в служебные поездки беременных сотрудниц (ст. 259), работников в период действия ученического договора, если командировки не связаны с ученичеством (абз. 3 ст. 203), а также несовершеннолетних работников фирмы (ст. 268). В отношении последней категории работающих указанной статьей ТК РФ предусмотрены нюансы: не запрещены командировки несовершеннолетних творческих работников согласно перечню, утверждаемому Правительством РФ (постановление от 28.04.2007 № 252).

Другой группе работников позволено выразить отказ или согласиться поехать в служебную поездку. Свою волю в данном случае они могут выразить в письменной форме. Среди таких сотрудников (ст. 259 ТК РФ):

- женщины, имеющие детей в возрасте до 3 лет;

- матери и отцы, единолично воспитывающие детей в возрасте до 5 лет;

- работники с детьми-инвалидами;

- сотрудники, ухаживающие за больными членами их семей в соответствии с медицинским заключением (ст. 259 ТК РФ).

Такой же выбор предоставлен опекунам и попечителям несовершеннолетних (ст. 264 ТК РФ).

Для работников, не попавших в вышеперечисленные категории, отказ ехать в командировку означает высокую вероятность получить дисциплинарное наказание.

ВАЖНО! В соответствии со ст. 192 ТК РФ работник совершит дисциплинарный поступок, если не исполнит или плохо выполнит свои трудовые обязанности.

Таким образом, отказ работника от командировки расценивается как нарушение трудовой дисциплины, влекущее дисциплинарную ответственность вплоть до увольнения (ст. 192, 193 ТК РФ). Уйти от этой ответственности поможет оговорка в трудовом договоре о том, что данный работник не может быть направлен в командировку.

Подробнее о дисциплинарных проступках и их последствиях читайте в материале «Дисциплинарный проступок по ТК РФ – понятие и признаки».

Описание в положении процесса направления в командировку

Положение о служебных командировках 2022 года базируется на актуальной редакции положения «Об особенностях направления работников в служебные командировки», утвержденного постановлением Правительства от 13.10.2008 № 749.

Согласно этому документу факт направления в командировку определяется оформлением приказа работодателя. Основанием для издания приказа чаще всего выступает служебная записка руководителя подразделения. Образец служебной записки о командировке может выглядеть следующим образом:

В случае применения служебной записки о направлении сотрудника в командировку порядок ее создания и движения также должен быть отражен в положении о командировках.

Правила оформления служебной записки на командировку образца 2022 года ничем не регламентируются. Обязательным для нее является наличие резолюции работодателя.

О том, как оформить основной документ для отправки работника в командировку, читайте в статье «Унифицированная форма № Т-9 – приказ на командировку».

Обязательность оформления командировочного удостоверения с 2015 года отменена. Однако наличие этого документа в определенной степени дисциплинирует командированного сотрудника, а при отсутствии документов на проезд позволяет подтвердить даты пребывания в командировке. По этой причине большинство работодателей не отказались от применения командировочного удостоверения и оставили его в числе обязательных внутренних документов.

Возвращение из поездки. Служебная записка о командировке: образец-2021

С 2015 года перестал применяться еще 1 документ — отчет о командировке. Хотя это не означает, что сотруднику, вернувшемуся из служебной поездки, не придется отчитываться за проделанную в командировке работу. Документ по окончании служебной поездки оформить все равно придется, только по иной форме и под другим названием.

ВАЖНО! В соответствии с п. 7 положения № 749 подтверждением срока пребывания в командировке и иных нюансов командировки может являться оформленная сотрудником служебная записка о командировке. Образец-2022 для нее нормативно не установлен, и работодатель может разработать его самостоятельно. При этом он вправе либо предусмотреть для всех без исключения командированных сотрудников обязанность по составлению такой служебной записки, либо отразить в положении о командировках отдельные случаи ее оформления (к примеру, командировка на личном транспорте или отсутствие проездных и иных подтверждающих срок командировки документов).

Помимо служебной записки вернувшемуся из поездки сотруднику придется оформить обязательный для всех документ — авансовый отчет. Фирма может разработать собственную форму такого отчета или использовать унифицированную форму АО-1.

Правила заполнения формы АО-1 см. здесь.

На оформление авансового отчета и окончательный расчет по выданному авансом командировочному платежу дается 3 рабочих дня после возвращения из служебной поездки (п. 26 положения № 749). К отчету прилагаются документы, подтверждающие все расходы, произведенные в поездке (на проживание, проезд и иные командировочные расходы).

Где скачать образец служебной записки по командировке в 2022 году

Как отмечалось выше, в некоторых случаях подтверждением срока пребывания в командировке является служебная записка, составленная работником.

Образец служебной записки по командировке в 2022 году можно скачать здесь:

Обратите внимание, что даже служебной запиской в некоторых случаях (при отсутствии проездных документов, документов по найму жилого помещения либо иных документов, подтверждающих заключение договора на оказание гостиничных услуг по месту командирования) подтвердить срок командировки невозможно (абз. 3 п. 7 постановления № 749). Дополнительно нужно проставить на служебной записке или ином документе подтверждение принимающей стороны о фактическом сроке пребывания работника в командировке. В связи с этим приобретает значимость оформление командировочного удостоверения и в положении о командировках оформление такого документа все же целесообразно предусмотреть.

Перечисляем в положении документы, подтверждающие расходы

Транспортные расходы

Проезд сотрудника по территории нашей страны или за ее пределы, связанный с выполнением служебных поручений, всегда сопряжен с дополнительными расходами. Если планируется командировка по России, первоначальными затратами работодателя при отправке сотрудника в командировку будут расходы на проезд к месту назначения (при загранкомандировках расходы начинаются с оформления виз, загранпаспортов и т. д. — об этом поговорим отдельно).

Современные способы перемещения в пространстве достаточно разнообразны: поездами, самолетами, автобусами, такси. Кроме того, в качестве командировочного транспорта может выступать личный автомобиль сотрудника или арендованное ТС.

С привычными всем проездными документами все предельно просто: их оригиналы прикладываются к авансовому отчету, а стоимость проезда без труда включается в налоговые расходы. Однако современные реалии вносят корректировки и в этот всем понятный и привычный порядок учета транспортных командировочных расходов.

Стремительное внедрение в нашу жизнь электронных документов порождает разногласия между налогоплательщиками и налоговыми контролерами относительно признания на их основе расходов на перемещение сотрудников в служебных поездках.

Помочь при этом могут разъяснения чиновников. К примеру, в письме Минфина от 04.12.2019 № 03-03-07/94225 сказано, что для документального подтверждения расходов на проезд при приобретении авиабилета в бездокументарной форме (электронного билета) достаточно посадочного талона и распечатанной багажной квитанции (маршрут-квитанции). Талон подтвердит перелет командированного сотрудника по указанному в электронном билете маршруту, а стоимость перелета обоснует маршрут-квитанция. А вот банковская выписка по карте, которой оплачен билет не требуется (см. письмо Минфина от 17.08.2018 № 03-03-07/58432).

В письмах от 24.09.2019 № 03-03-07/73187, от 23.09.2019 № 03-03-06/1/72906 Минфин отмечает, что при отсутствии посадочного талона со штампом о досмотре расходы может подтвердить справка перевозчика, либо иные документы, в т. ч. косвенно подтверждающие факт использования приобретенных авиабилетов.

Расходы на проживание

Алгоритм возмещения расходов на проживание также должен найти отражение в положении о командировках (ст. 168 ТК РФ, пп. 11, 13, 14, 21 положения № 749). Это имеет немаловажное значение для признания налоговых расходов, учитываемых при расчете налога на прибыль или УСН-налога: такая возможность возникает только при наличии подтверждающих документов (п. 1 ст. 252, подп. 12 п. 1 ст. 264 НК РФ, письмо Минфина России от 03.03.2015 № 03-03-07/11015).

Для самого работника вопрос о компенсации расходов на проживание в служебной поездке тоже не безразличен: полученная им компенсация неподтвержденных расходов в суммах, превышающих установленные нормы, облагается НДФЛ (абз. 10 п. 3 ст. 217, ст. 210 НК РФ).

Варианты проживания работника в месте выполнения служебного поручения не менее разнообразны, чем виды используемого для служебных поездок транспорта. Самым простым в плане документального подтверждения расходов считается проживание в гостинице.

В этом случае достаточно представить в бухгалтерию работодателя бланк строгой отчетности из гостиницы (он должен соответствовать требованиям законодательства о ККТ) или кассовый чек.

Облагается ли «несчастными» взносами компенсация за оплату гостинице услуг по стирке и глажке личных вещей сотрудника? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе.

Если работодатель арендует жилье для командированного сотрудника и несет расходы на оплату аренды, признать такие расходы можно только за дни фактического проживания в нем сотрудника (письма Минфина России от 25.03.2010 № 03-03-06/1/178, УФНС России по г. Москве от 16.04.2010 № 16-15/040653@).

Положение о командировках про оплату суточных

Размер суточных законодательно не регламентирован, поэтому в расходы, уменьшающие налоговую базу по прибыли или УСН-налогу, они принимаются в любом самостоятельно установленном работодателем размере. Этот размер закрепляется в положении о командировках.

Однако для целей обложения суточных НДФЛ и страховыми взносами, регулируемыми НК РФ, действует ограничение, обязывающее удерживать налог на доходы и начислять страховые взносы с сумм, превышающих:

- 700 руб. — для командировок по территории России;

- 2 500 руб. — для зарубежных поездок.

В связи с этим чаще всего размер суточных устанавливают именно в этих пределах.

Подробнее о начислении страховых взносов на суточные читайте в этом материале.

Особенности заграничных служебных поездок в положении о командировках

Нюансы заграничных командировок находят свое отражение в положении о командировках в том случае, если работодатель посылает своих работников в загранпоездки для выполнения служебных заданий.

Несмотря на то, что учет расходов и процесс организации иностранных и отечественных командировок основаны на общих алгоритмах, организация отбытия работника за пределы страны связана с некоторыми особенностями.

К примеру, возмещение расходов на проезд и проживание командируемым за границу происходит так же, как и при поездках по нашей стране, но перечень возмещаемых расходов расширен. К ним может быть отнесена оплата оформления загранпаспорта, виз и иных выездных документов, обязательные консульские и аэродромные сборы, иные обязательные платежи и сборы.

При этом и работодателю, и работнику придется учитывать требования закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ, так как без инвалюты пребывание за границей невозможно.

ВАЖНО! Право использовать инвалюту для расчетов с направленными в загранкомандировку работниками предусмотрено подп. 9 п. 1 ст. 9 закона № 173-ФЗ.

Валютные затраты, связанные с загранкомандировками, требуют особого внимания при их отражении в составе налоговых расходов. К примеру, при отсутствии справки о покупке валюты пересчитать командировочные в рубли можно по курсу ЦБ РФ на дату выдачи подотчетных сумм (письмо Минфина России от 03.09.2015 № 03-03-07/50836).

Если работодатель не посылает своих работников в служебных целях за пределы страны, у него отпадает необходимость отражать особенности иностранных командировок в своих внутренних локальных актах.

Образец положения о служебных командировках вы можете скачать на нашем сайте по ссылке ниже.

Хотите увидеть альтернативный вариант Положения о служебных командировках? Эксперты КонсультантПлюс разработали его специально для Путеводителя “Служебные командировки”. Получите бесплатный пробный доступ к К+ и скачайте образец Положения.

Как подтвердить командировочные, оплаченные картой, узнайте по ссылке.

Итоги

Положение о служебных командировках является внутренним локальным актом работодателя. Этот документ не имеет строгой обязательной формы и может не оформляться, если работодатель не посылает сотрудников в служебные поездки.

Положение позволяет обосновать включение командировочных затрат в состав налоговых расходов и исключает споры о величине возмещения командировочным работникам понесенных ими расходов.

- Трудовой кодекс РФ

- Постановление Правительства РФ от 13.10.2008 N 749

- Налоговый кодекс РФ

- Постановление Правительства РФ от 06.05.2008 N 359

- Федеральный закон от 10.12.2003 N 173-ФЗ “О валютном регулировании и валютном контроле”

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Командировки (законодательство)

Нормативное регулирование

Нормативные документы

Направление работников в командировки регламентируется:

Определение служебной командировки

Служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ).

В командировки направляются только работники — лица, с которыми заключен трудовой договор (п. 2 Положения о командировках). Местом постоянной работы считается место расположения организации или ее обособленного подразделения, работа в котором предусмотрена трудовым договором с работником (п. 3 Положения о командировках). Поездка работника головной организации в обособленное подразделение или работника обособленного подразделения в головную организацию также признается командировкой.

Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются (ст. 166 ТК РФ). Поездки таких работников являются их основной работой, за которую они получают заработную плату, поэтому командировки в этом случае не оформляются. Перечень работ, профессий, должностей работников с разъездным характером работы устанавливаются организацией и закрепляются в коллективном договоре, соглашениях, локальных нормативных актах организации (ст. 168.1 ТК РФ).

Гарантии при направлении работника в командировку

При направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой (ст. 167 ТК РФ).

Какие расходы возмещаются

В случае направления в служебную командировку работодатель обязан возмещать работнику (ст. 168 ТК РФ):

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом (кроме бюджетных организаций, для которых нормы устанавливаются законодательно).

Ограничения направления в командировки

Кого нельзя направлять в командировки

Запрещается направлять в командировки:

- Беременных женщин (ст. 259 ТК РФ);

- Работников в возрасте до 18-ти лет (ст. 268 ТК РФ);

- Лиц, с которыми заключен ученический договор – в командировки, не связанные с ученичеством (ст. 203 ТК РФ).

В каких случаях потребуется письменное согласие работника

Следующий круг лиц допускается направление в командировку только с их письменного согласия:

- Женщин, имеющий детей в возрасте до трех лет (ст. 259 ТК РФ);

- Матерей и отцов, воспитывающих без супруга (супруги) детей в возрасте до пяти лет (ст. 259 ТК РФ);

- Работников, имеющих детей-инвалидов (ст. 259 ТК РФ);

- Работников, осуществляющим уход за больными членами их семей в соответствии с медицинским заключением (ст. 259 ТК РФ);

- Отцов, воспитывающих детей без матери, а также опекунов (попечителей) несовершеннолетних (ст. 264 ТК РФ)

Ограничения для иностранных работников

Временно проживающие и временно пребывающие иностранцы не имеют права осуществлять трудовую деятельность вне пределов субъектов РФ, на территории которых им выдано разрешение на работу или патент или разрешено временное проживание (п. 4.2 и 5 ст. 13 Федерального закона от 25.07.2002 N 115-ФЗ).

Предельная общая продолжительность трудовой деятельности иностранцев определенных профессий вне пределов субъекта РФ, на территории которого ему выдано разрешение на работу, при направлении в командировку установлена Приказом Минздравсоцразвития РФ от 28.07.2010 N 564н:

- для временно пребывающих — максимум 10 календарных дней в течение периода действия разрешения на работу;

- для временно проживающих – максимум 40 календарных дней в течение 12 календарных месяцев;

- для высококвалифицированных специалистов – 30 календарных дней ежегодно в течение периода действия разрешения на работу.

Документальное оформление командировок

Какие документы упоминаются в Положении о командировках

Документы и действия при направлении в командировку:

- Для направления работника в командировку необходимо письменное решение работодателя (п. 3 Положения о командировках). Обычно это приказ о направлении работника в командировку.

- При направлении в командировку работнику выдается денежный аванс на оплату расходов по проезду и найму жилого помещения и суточные для дополнительных расходов, связанных с проживанием вне места постоянного жительства (п. 10 Положения о командировках)

По возвращении из командировки:

- По возвращении из командировки работник должен представить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу. К авансовому отчету прилагаются документы, подтверждающие расходы работника, связанные с командировкой (п. 26 Положения о командировках).

Документы для подтверждения срока фактического пребывания в командировке (п. 7 Положения о командировках):

- Основными документами для подтверждения фактического срока пребывания работника в командировке являются проездные документы.

- Если работник едет в командировку на служебном или личном транспорте, то ему необходимо оформить служебную записку, в которой указать фактический срок пребывания в командировке, и приложить к ней документы, подтверждающие использование транспорта для проезда к месту командирования и обратно (это могут быть путевой лист, маршрутный лист, счета, квитанции, кассовые чеки и иные документы, подтверждающие маршрут следования транспорта).

- Если проездных документов нет, то срок пребывания в командировке подтверждается документами по найму жилого помещения в месте командирования (квитанция, талон из гостиницы либо иной документ, подтверждающий заключение договора на оказание гостиничных услуг по месту командирования).

- При отсутствии проездных документов и документов по найму жилого помещения для подтверждения фактического срока пребывания в месте командирования потребуется служебная записка от работника и (или) иной документ, содержащий подтверждение принимающей стороны о сроке прибытия работника к месту командирования и убытия из места командирования.

Какие формы документов использовать

Работодатель самостоятельно определяет, какими документами будет оформляться направление в командировку (их следует закрепить в локальном нормативном акте организации).

Можно использовать формы документов, утвержденные Постановлением Госкомстата РФ от 05.01.2004 N 1.

Итоговый список документов для оформления командировки

| Документ | Обязательный или нет | Форма |

| Приказ о направлении в командировку | Обязательный | Т-9/Т-9а |

Оплата командировок

Как оплачивается время командировки

На период командировки работнику гарантируется сохранение среднего заработка (ст. 168 ТК РФ)

- за период нахождения работника в командировке;

- за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

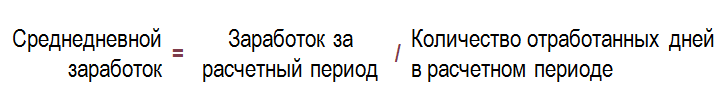

Как рассчитывается средний заработок для оплаты командировки

В общем случае для оплаты командировок определяеься среднедневной заработок за один рабочий день. Для этого заработок работника за расчетный период (12 месяцев, предшествующих месяцу начала командировки) делится на количество отработанных за этот период дней:

Для расчета суммы оплаты за командировку полученный среднедневной заработок умножается на количество рабочих дней по графику сотрудника за период командировки.

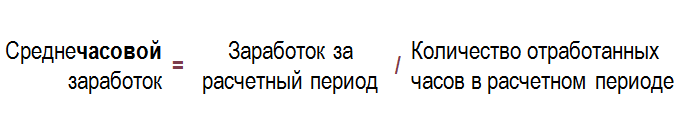

Для работников с суммированным учетом рабочего времени рассчитывается среднечасовой заработок. Для этого заработок за расчетный период делится на количество отработанных за расчетный период часов:

Сумма оплаты за командировку в этом случае определяется как среднечасовой заработок сотрудника, умноженный на количество рабочих часов, приходящихся на период командировки.

Подробно расчет среднего заработка рассматривается в публикациях рубрики Расчет среднего заработка для отпусков и командировок

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- На этот вопрос ответил Минфин в Письме от 23.09.2022 N...Сотрудник компании, находясь в командировке, совершил прогул. Работодателю необходимо документально.

Карточка публикации

| Разделы: | Законодательство (ЗУП) |

|---|---|

| Рубрика: | Командировки / ПРОМО: 1С ЗУП |

| Объекты / Виды начислений: | |

| Последнее изменение: | 20.02.2020 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(4 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Положение о командировках: образец документа

Положение о служебных командировках относится к локальным нормативным актам. При подготовке данного документа работодателю нужно учитывать нормы действующего законодательства, в том числе ТК РФ, НК РФ, постановления правительства № 749 от 13.10.2008, № 729 от 02.10.2002 и другие. В положении отражаются особенности направления подчиненных в рабочие поездки в конкретной организации.

Для чего нужно положение о служебных командировках?

В российском законодательстве нет прямой нормы, которая бы говорила о том, что в каждой компании обязательно утверждение собственного положения о служебных командировках. Порядок финансирования работников, пребывающих в рабочих поездках, можно отразить в другом документе, в частности в положении об оплате труда.

Однако во многих организациях все же действуют специальные акты, регулирующие именно «командировочные» вопросы. Объяснение простое – в таком документе можно детально описать типы служебных поездок, объем компенсируемых расходов, допустимые виды используемого транспорта и категории гостиниц и многое другое.

Работодатель, который выплачивает командировочные суммы в строгом соответствии с действующим в компании положением, легко обоснует признание затрат на служебные поездки исключаемыми расходами при расчете налога на прибыль. Это в свою очередь минимизирует риск возникновения недоразумений с налоговиками.

Если руководство не посылает сотрудников в командировки и не планирует это делать, без положения можно вполне успешно обойтись. Во всех остальных случаях лучше утвердить подобный документ и таким образом избежать претензий не только со стороны налоговой службы, но и со стороны подчиненных.

Правила оформления положения

Единой унифицированной формы положения о служебных командировках в РФ не утверждено. Однако данный документ относится к локальным нормативным актам организации, и поэтому он должен соответствовать требованиям национального стандарта России ГОСТ Р.7.0.97-2016, что зафиксирован приказом Росстандарта №2004-ст от 08.12.2016. Этот стандарт устанавливает особенности оформления организационно-распорядительной документации.

Положение о служебных командировках может быть создано на бумажном носителе либо в электронном формате. При подготовке акта следует соблюдать нижеперечисленные правила:

- Если документ вмещает 2 и больше страниц, вторая и последующие страницы нумеруются.

- Текст может быть размещен на лицевой и на обратной стороне листа.

- Использовать нужно свободно распространяемый бесплатный шрифт (12, 13 или 14).

- Заголовки центрируются по ширине текста.

- Интервал текста – 1 или 1,5.

- Текст нужно выровнять по ширине.

- Отдельная информация может быть выделена жирным шрифтом (например, «адресат», «подпись», заголовки).

- Гриф об утверждении проставляется в правом верхнем углу первого листа.

Отдельное внимание стоит уделить реквизитам документа. В частности, обязательно указывается полное наименование организации, так как это прописано в статуте. Ниже под наименованием компании размещается название самого бланка.

Вам также будет интересно:

Дата положения – это день утверждения документа. Если в название организации включено место ее расположения, место составления акта не указывается.

Структура положения

Структура положения о служебных командировках определяется по усмотрению работодателя. Как правило, документ включает несколько разделов. Разбивка по разделам позволяет упростить изучение содержания акта, а также быстрее найти необходимую информацию.

Таблица №1. Пример структуры положения о служебных поездках.

- случаи применения акта;

- регулируемые отношения;

- круг лиц, на которых распространяется действие акта;

- определение основных понятий, используемых в положении;

- поездки работников, которые не признаются командировками;

- список сотрудников, которых запрещено отправлять в командировку, а также которые направляются только при наличии их согласия.

- основания для направления работника в служебную поездку;

- документальное оформление командировки (подготовка служебной записки, издание приказа, заполнение бланка служебного задания, подготовка служебной записки по возвращению).

- порядок определения длительности поездки;

- определение даты отъезда и возвращения;

- режим работы в командировке;

- порядок действий от командированного сотрудника в непредвиденных ситуациях (болезнь, форс мажор)

- возможность продления срока поездки.

- перечень компенсируемых расходов;

- суммы суточных;

- порядок выплаты компенсации.

- процедура и срок подачи авансового отчета;

- оплата документально неподтвержденных расходов.

- порядок оплаты выходных дней и праздничных дней, которые выпадают на период командировки;

- оплата дней отъезда и дней возвращения, если они попадают на период поездки.

- сохранение рабочего места и среднего заработка; .

- основания и документальное оформление;

- оплата суточных, компенсация расходов на жилье и проезд, оплата дополнительных расходов (например, оформление загранпаспорта, визы).

- определение понятия;

- порядок возмещения расходов, оплата суточных.

Что написать в разделе «Общие положения»?

В этом разделе нужно отразить порядок применения положения, указать отношения, регулируемые данным актом, дать определение основным понятиям.

При составлении акта необходимо руководствоваться ТК РФ и НК РФ, другими законами и подзаконными нормативными источниками. В частности, механизм направления работников в служебные командировки предусмотрен постановлением Правительства №749 от 13.10.2008 . При подготовке положения специалист, которому поручено это задание, может взять за основу постановление Правительства №749 , дополнительно прописав при этом особенности рабочих поездок для сотрудников конкретной организации.

В «Общих положениях» обычно наводится список основных терминов, таких как:

- служебная командировка (можно использовать определение, данное в ст. 166 ТК РФ, согласно которому служебной командировкой признается поездка нанятого лица по поручению нанимателя на определенный срок для выполнения служебного задания вне места постоянной работы);

- место постоянной работы;

- командировочные расходы;

- авансовый отчет;

- денежный аванс.

Вам также будет интересно:

Также целесообразно указать поездки, которые не относятся к командировкам. Как правило, речь идет о поездках технических специалистов, работа которых осуществляется в пути или имеет разъездной характер.

В первом разделе также можно указать, что положение распространяется на всех работников организации либо на работников какого-то конкретного отдела.

Стоит также привести перечень сотрудников:

- которые не могут быть направлены в командировку (беременные женщины, несовершеннолетние работники);

- которые направляются в командировку только по их согласию (работники-инвалиды, матери или отцы, воспитывающие детей в одиночку, родители детей до 3 лет, работники, занятые по ученическому договору).

Порядок направления сотрудника в командировку

Для того, чтобы направить работника в командировку, работодатель должен издать соответствующий приказ. Очень часто данному акту предшествует служебная записка начальника отдела, в котором числится сотрудник.

Образцы служебной записки и приказа работодателя о направлении работника в командировку можно утвердить в качестве приложений к положению о служебных поездках.

С 2015 года по закону оформлять командировочное удостоверение больше не нужно. Однако многие работодатели в 2022 году продолжают его применять. Если организация не отказалась от использования командировочного удостоверения как одного из основных внутренних документов, это следует отразить в положении.

В положении также можно прописать, что подтверждением срока пребывания работника в служебной поездке выступает служебная записка о командировке, оформленная сотрудником. Единого образца нет, но работодатель вправе разработать его самостоятельно.

В обязательном порядке работник оформляет авансовый отчет – документ об израсходованных денежных суммах. При подготовке нужно использовать унифицированную форму № АО-1. К отчету прикрепляются документы, подтверждающие расходы на транспорт и проживание, например:

- чеки;

- квитанции;

- посадочные талоны;

- бланки строгой отчетности и другое.

Сроки командировки

Срок рабочей поездки и режим выполнения поставленного задания определяются руководителем компании либо руководителем конкретного подразделения компании. При этом важно учитывать:

- объемы работ;

- потенциальные трудности;

- возможность выполнения задания в рамках рабочего времени по стандартному рабочему графику командирующей организации.

В срок командировки включают период нахождения в пути, в том числе вынужденную задержку в пути, и время пребывания в месте командирования, в том числе выходные, праздничные дни, период временной нетрудоспособности.

Вам также будет интересно:

День выезда – это день отправления самолета, поезда, автобуса или другого транспортного средства из места постоянной работы командированного. День приезда – это день прибытия указанного транспортного средства в место постоянной работы сотрудника.

В положении можно также прописать основания для продления срока рабочей поездки.

Командировочные расходы

В положении о служебных командировках обязательно включается раздел о размере и порядке возмещения работнику расходов, связанных с рабочей поездкой. Согласно ст. 168 ТК РФ организация обязана компенсировать командированному специалисту:

иные расходы, например, затраты на оформление загранпаспорта и визы, суммы уплаченных консульских сборов, медстраховка.

Также работодатель вправе закрепить список иных возмещаемых расходов, которые произведены работником с разрешения или ведома руководителя. Сюда обычно относят расходы на оплату услуг телефонной связи, найм транспортных средств, оплату регистрационных взносов на мероприятия и другое.

Компенсация расходов выплачивается на основании авансового отчета и документов, подтверждающих затраты.

Большинство компаний предусматривает лимит относительно сумм расходов, которые могут быть возмещены работодателем. Особенно это актуально для бюджетных организаций, таких как Роснефть или Газпром.

Размер суточных обычно устанавливается в фиксированной сумме.

В положении необходимо предусмотреть список документов, которые считаются надлежащим подтверждением произведенных расходов. Кроме этого стоит установить порядок возмещения затрат работника, который не представил подтверждающих чеков или квитанций в связи с утратой бумаг.

Если работодатель планирует направлять сотрудников в командировки за пределы РФ, необходимо зафиксировать порядок возмещения расходов, произведенных в период заграничных служебных поездок.

Однодневные командировки

Однодневной можно считать такую служебную поездку, из которой работник может ежедневно возвращаться по месту своего жительства.

Порядок документального оформления такой командировки не отличается от стандартного. Однако есть разница по выплате компенсации.

Если поездка выпала на обычный рабочий день, то командированный сотрудник получает свой средний дневной заработок. Если же пришлось попутешествовать в выходной или в праздник, оплата начисляется как за работу в выходной или праздничный день.

Обычно в случае с однодневными командировками возмещаются только траты на проезд, ведь нанимать жилье работнику просто нет необходимости.

Суточные при однодневных рабочих поездках не выплачиваются. Работодатель может предусмотреть выплату суточных, если сотрудник едет в однодневную командировку за пределы РФ.

Особенности налогообложения возмещаемых расходов

Командировочные расходы можно включить налоговые расходы только в случае документального подтверждения этих затрат.

Расходы на проезд, проживание, сборы за провоз багажа, сборы за услуги аэропортов не облагаются НДФЛ и страховыми взносами в полной сумме. Но есть одно обязательное условие – наличие у работника подтверждающих документов. Если квитанций нет, то траты на проезд подлежат налогообложению. С проживанием ситуация другая. Без подтверждающих документов налоги не перечисляются с суммы 700 рублей для поездок по России, 2500 рублей для заграничных поездок. Суммы превышения подлежат налогообложению.

Суточные также не облагаются НДФЛ в пределах 700 и 2500 рублей для внутренних и заграничных командировок соответственно.