Дивиденды 2022: начисление, выплата, отчетность в 1С:Бухгалтерия

Учредители создают коммерческую организацию ради прибыли, а значит, дивиденды — обязательная часть жизни Общества. В статье мы рассмотрим нормативное регулирование дивидендов в 2022 году и как правильно оформить в 1С Бухгалтерия 3.0 начисление и выплату дивидендов.

Ответим на эти и другие вопросы:

- Может ли ООО выплачивать дивиденды?

- Как составить отчетность по дивидендам?

- Надо ли заполнять декларацию по налогу на прибыль, если участник Общества — физлицо?

- Какой счет использовать в проводках 1С по дивидендам (70 или 75), если учредитель — физическое лицо-сотрудник?

Отчетность по дивидендам в 2022 году

Что относится к дивидендам?

Понятие дивидендов закреплено в ст. 43 НК РФ. К ним относят любой доход, выплаченный учредителям за счет прибыли Общества (ООО) за исключением:

- выплат при ликвидации ООО, не превышающих взноса учредителя;

- передачи акций общества акционерам;

- выплат некоммерческой организации на ее уставную деятельность.

Акционерное общество (АО) выплачивает дивиденды (п. 9 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ). А ООО выплачивает часть чистой прибыли (п. 4 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ). Но в разговорной речи мы все выплаты называем «дивиденды». Так и поступим в статье.

Порядок заполнения и сдачи отчетности зависит от состава учредителей Общества:

- только физические лица;

- только юридические лица;

- физические лица и юридические лица.

Разберемся, как сдавать отчетность по дивидендам в 2022 году в каждом из этих случаев.

Участники — только физлица

Сдается отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- за 2022 год:

- 6-НДФЛ — после фактической выплаты по итогам за квартал;

- 2-НДФЛ по итогам за год.

- 6-НДФЛ по итогам за квартал;

- Приложение 1 к Расчету 6-НДФЛ за год.

В декларации по налогу на прибыль дивиденды, выплаченные только физическим лицам не отражаются.

Участники — только юридические лица

Организация, выплачивающая дивиденды, подает декларацию по налогу на прибыль, независимо от системы налогообложения:

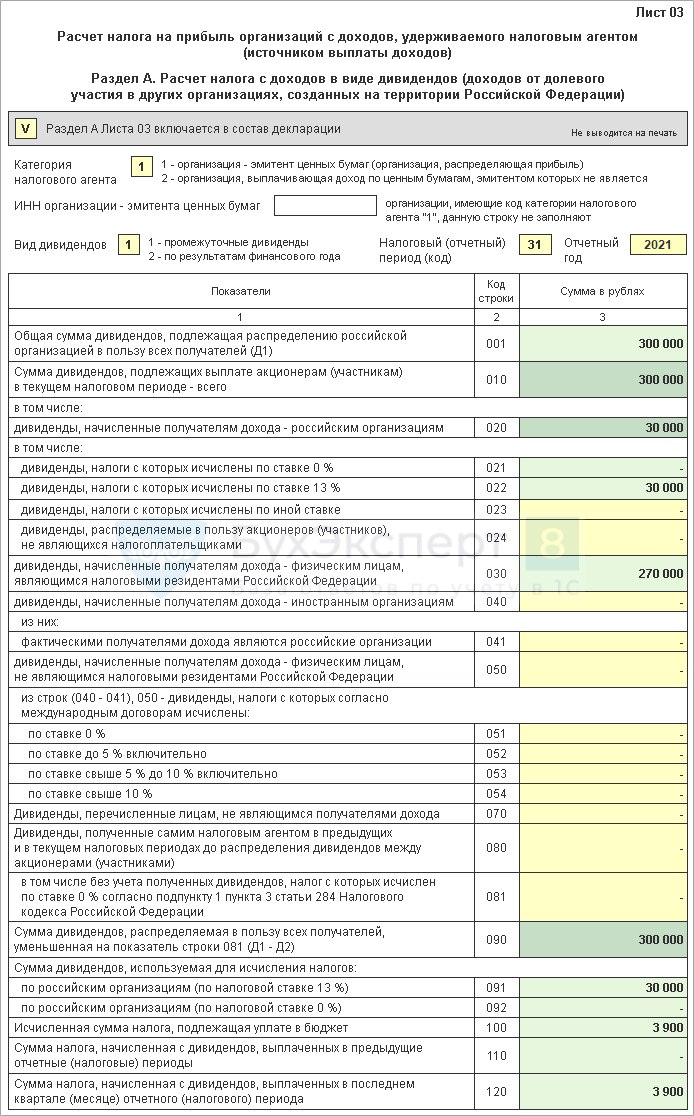

- Лист 03;

- Подраздел 1.3 Раздела 1.

Смешанные участники (юрлица и физлица)

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица, то:

- подается отчетность по НДФЛ:

- аналогично перечня, указанного в части Участники только физлица.

- Лист 03 — помимо данных по юридическим лицам, справочно указывается информация по выплате дивидендов физлицам.

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам.

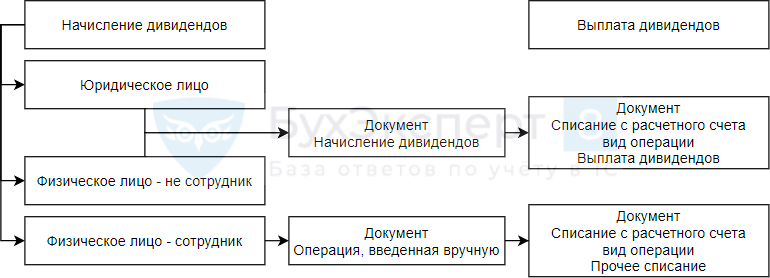

Схема начисления дивидендов в 1С 8.3

Начисление и выплата дивидендов

Учет для целей НДФЛ

Разберем на примере в 1С, как оформить хозяйственные операции по начислению и выплате дивидендов.

- Соловьев К. А. (не сотрудник — 90%) — 270 000 руб.

- ООО «УЮТНЫЙ ДОМ» (10%) — 30 000 руб.

Как начислить дивиденды в 1С

ООО обязано начислить дивиденды не позднее 60 дней после принятия решения об их начислении (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

Дивиденды — это доход, а, следовательно, они облагаются либо НДФЛ, либо налогом на прибыль независимо от системы налогообложения общества, которое их выплачивает или получает. Общество является налоговым агентом и обязано уплатить налоги с дивидендов при их выплате.

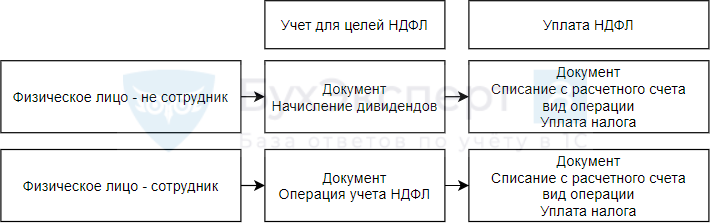

Перейдите в раздел Зарплата и кадры и введите документ Начисление дивидендов на каждого участника ООО.

Участник ООО — физлицо (не сотрудник)

- является ли физическое лицо резидентом

- является — 13%;

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2022 N БС-4-11/8724@, Минфина РФ от 07.06.2022 N 03-04-05/44556)

- не превысили — 13%;

- превысили — 15%;

Выберите учредителя, заполните период начисления дивидендов и их размер. НДФЛ рассчитается автоматически.

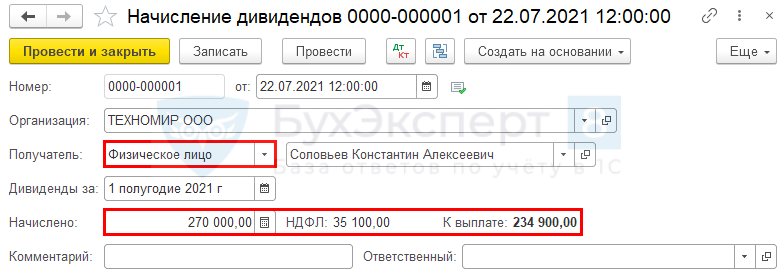

Как определяется статус физического лица — резидент или нерезидент в целях НДФЛ?

Статус физического лица устанавливается на дату события (выплаты дивидендов) пользователем вручную в зависимости от того, сколько дней физическое лицо фактически находится в России в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ): зайдите в карточку физического лица и перейдите по ссылке Налог на доходы .

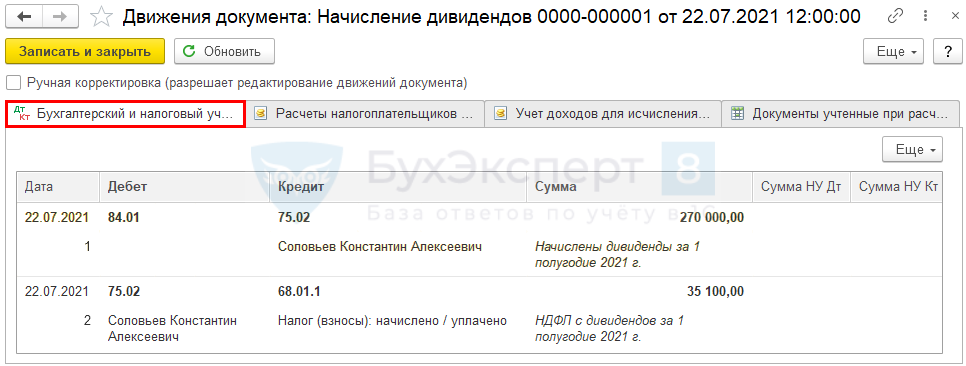

Проводки

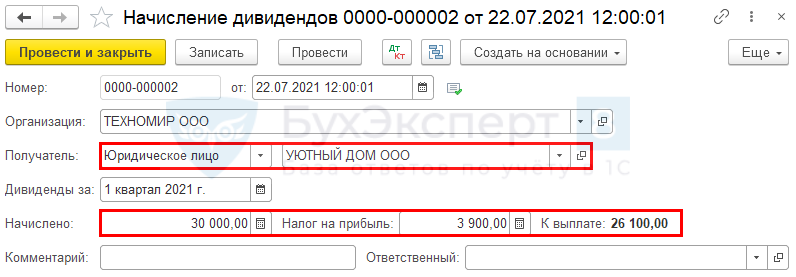

Участник ООО — юрлицо

- российская организация:

- 0% — доля владения в УК не менее 50% в течение 365 дней подряд;

- 13% — для иных организаций.

- 15% кроме организаций, по которым установлены прочие ставки, определенные п. 3 ст. 284 НК РФ.

Аналогично оформите документ для юридического лица.

Обратите внимание, что в отличие от НДФЛ, сумма рассчитанного налога на прибыль редактируется. Измените ее при необходимости: автоматически налог исчисляется исходя из ставки для организаций РФ – 13%.

Проводки

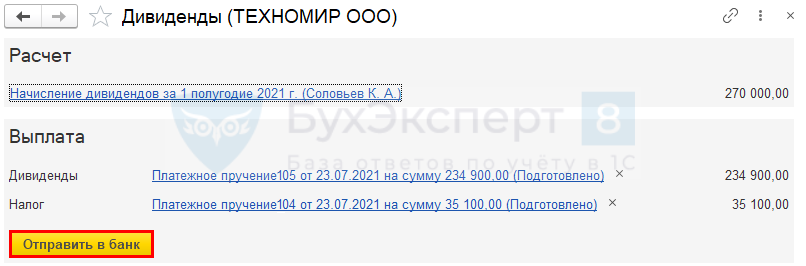

Выплата дивидендов

Создайте документы на выплату из документа Начисление дивидендов : по кнопке Выплатить сформируйте платежные поручения и нажмите Отправить в банк .

Здесь же оформите уплату налогов (НДФЛ или налога на прибыль).

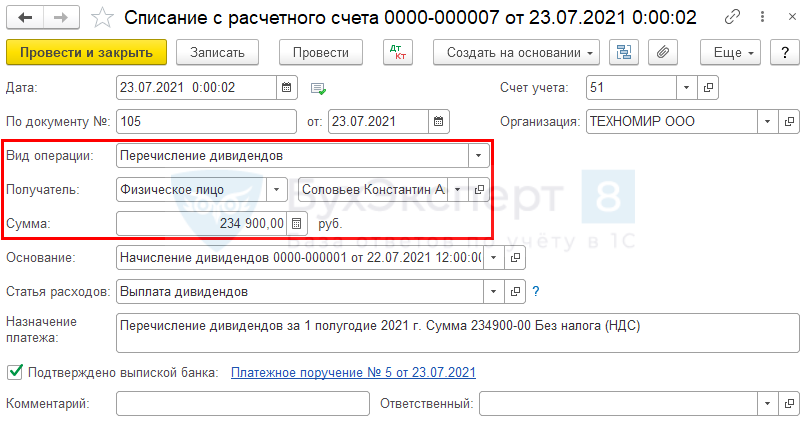

Все Банковские выписки откройте из раздела Банк и касса .

Участник ООО – физлицо (не сотрудник)

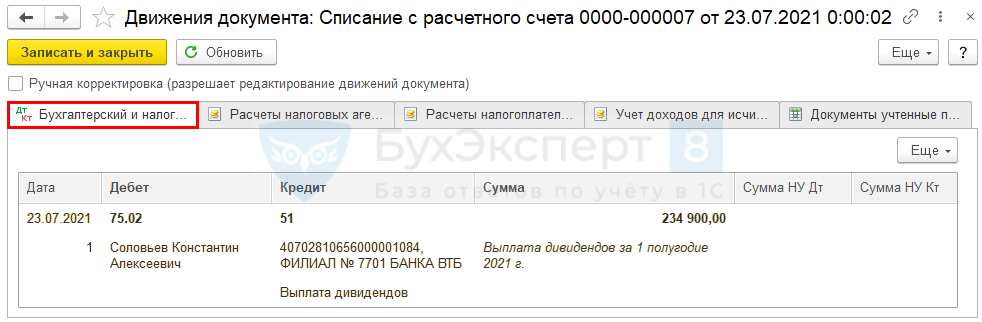

Проводки

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

Проводки

Исчисленный НДФЛ с суммы выплаченных дивидендов уплачивается не позднее следующего дня после их фактической выплаты.

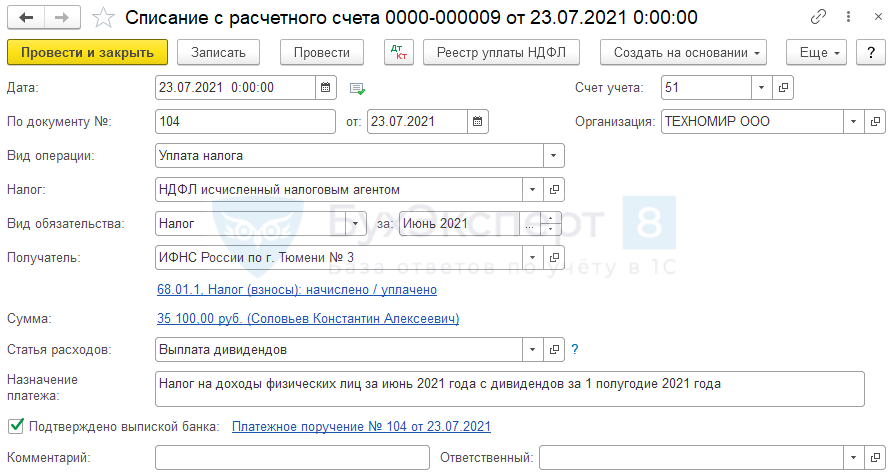

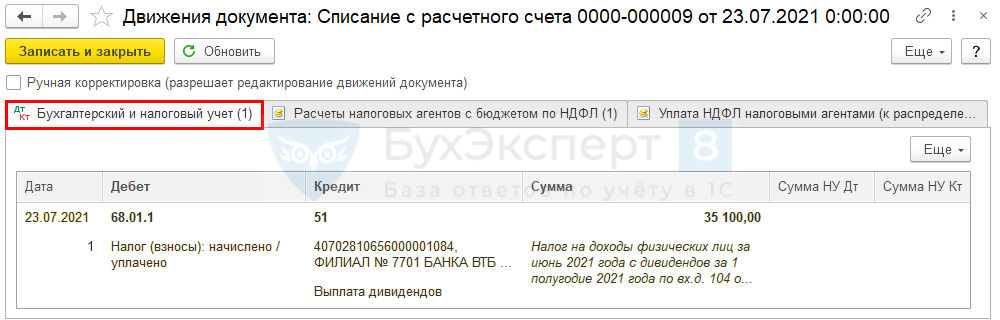

Уплата НДФЛ

Проводки

Расчет 6-НДФЛ

С 2022 года вся отчетность по НДФЛ отражается в Расчете 6-НДФЛ (Приказ ФНС РФ от 15.10.2022 N ЕД-7-11/753@).

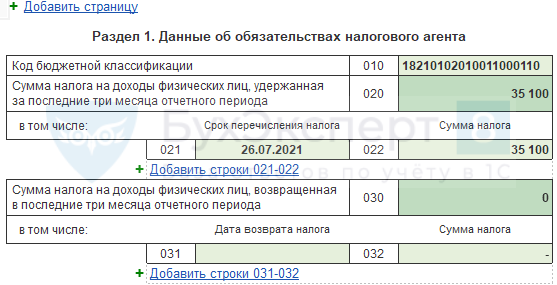

Раздел 1

В примере дивиденды выплачиваются 23 июля, поэтому в 6-НДФЛ эта операция отразится в отчете за 9 месяцев. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

В разделе 1 НДФЛ по дивидендам отражается, если дивиденды фактически выплачены, а налог удержан в отчетном периоде.

Срок перечисления налога указывается, но не влияет на необходимость отражения в Разделе 1 именно в данном отчетном периоде.

Раздел 1 заполнится:

- стр. 020 — сумма налога, удержанная в III квартале;

- стр. 021 — срок перечисления НДФЛ в бюджет;

- стр. 022 — сумма к перечислению в указанную дату.

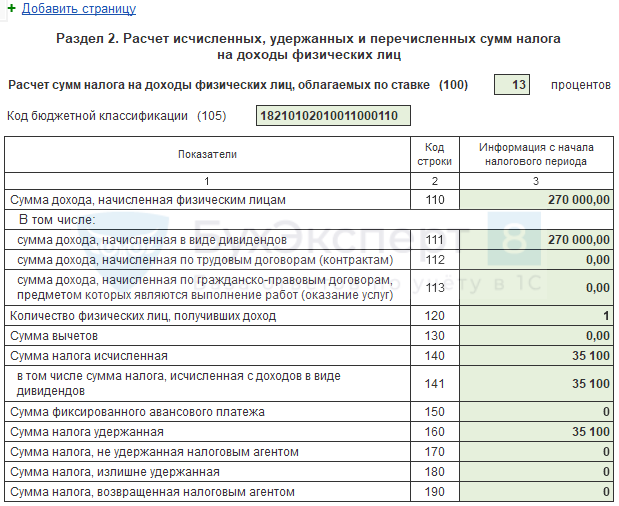

Раздел 2

В разделе 2 отражаются показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода, начисленная;

- стр. 111 — в т.ч. в виде дивидендов;

- стр. 141 — в т.ч. с дивидендов;

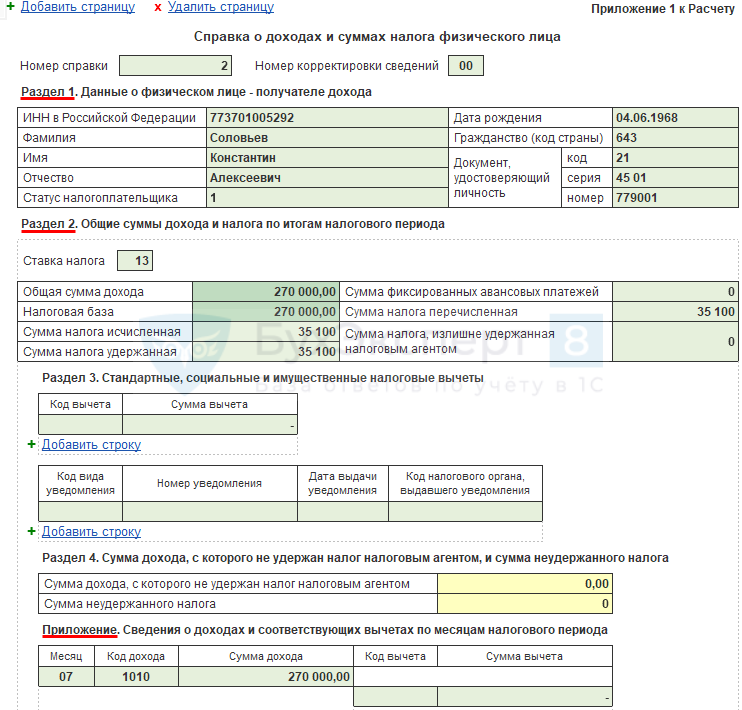

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога каждого физического лица, вместо 2-НДФЛ.

По нашему примеру в Приложении 1 заполняются Раздел 1, 2 и Приложение.

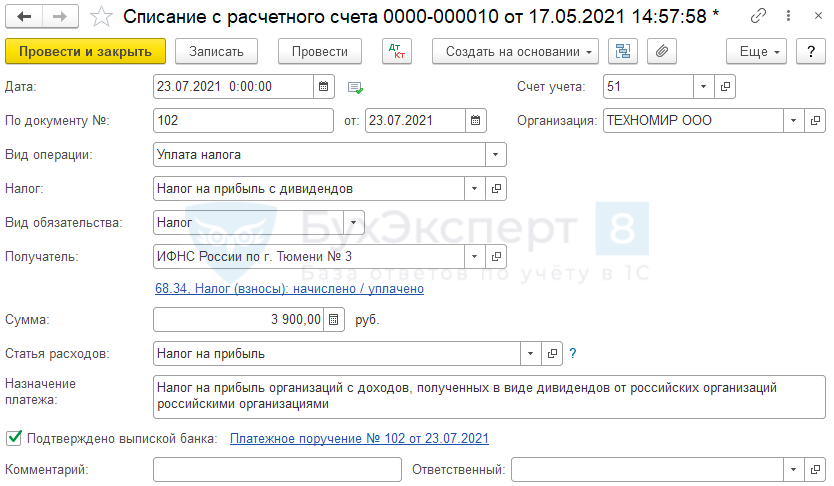

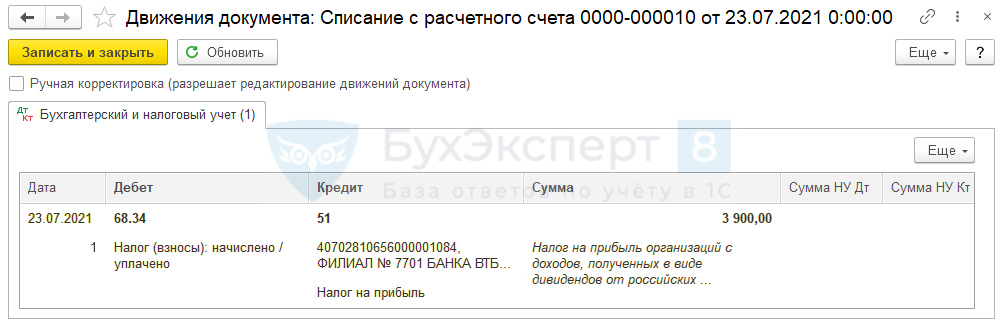

Налог на прибыль

Уплата налога на прибыль

Проводки

Декларация по налогу на прибыль

Если в составе участников ООО только физические лица, дивиденды в декларации не отражаются.

Лист 3 Раздел А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов . Здесь указываются данные по всем выплаченным дивидендам независимо от того, является учредитель юридическим лицом или нет. Если в отчетном периоде выплачивались дивиденды сотруднику, эти данные внесите в декларацию вручную.

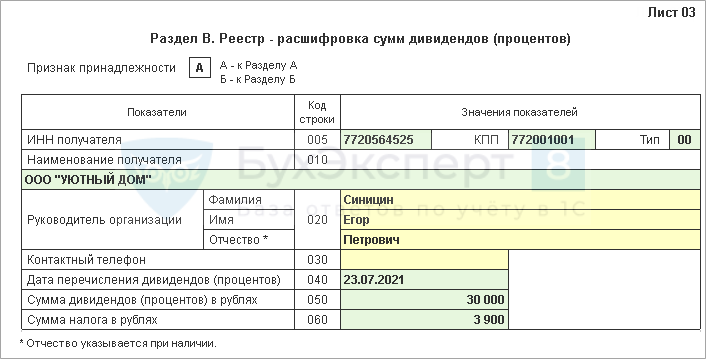

В расшифровке сумм укажите данные только по юридическим лицам. Желтые поля заполните вручную.

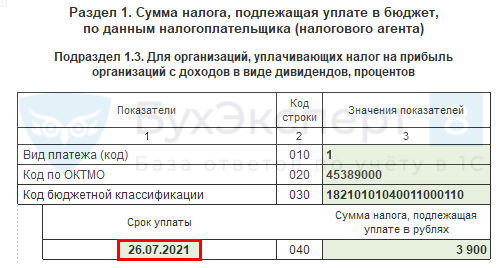

Не забудьте про Подраздел 1.3 Раздела 1. Заполните его по сроку уплаты налога на прибыль с дивидендов.

В нашем примере — перенос с 24.07.2022 на 26.07.2021, т. к. следующий за выплатой день — выходной.

Если участник — сотрудник ООО

Начисление дивидендов

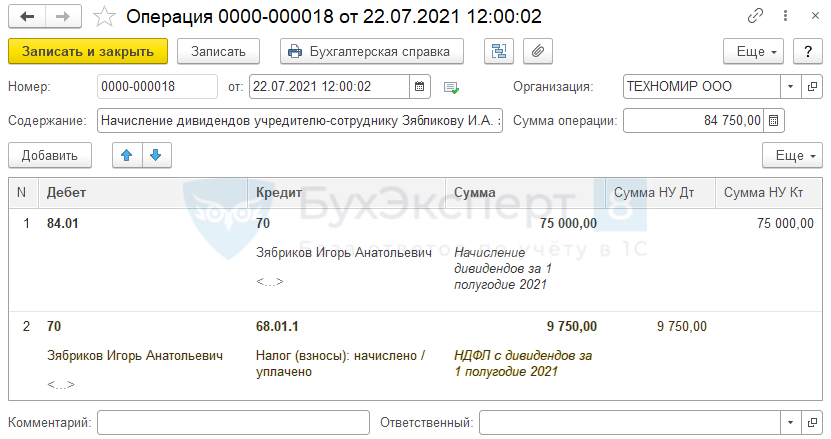

Если учредитель — сотрудник, то традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Однако, руководствуясь принципом рациональности, и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов — 75 «Расчеты с учредителями».

Бухгалтеры, придерживающиеся традиционного подхода, могут воспользоваться следующим алгоритмом отражения в 1С.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

Выплата дивидендов

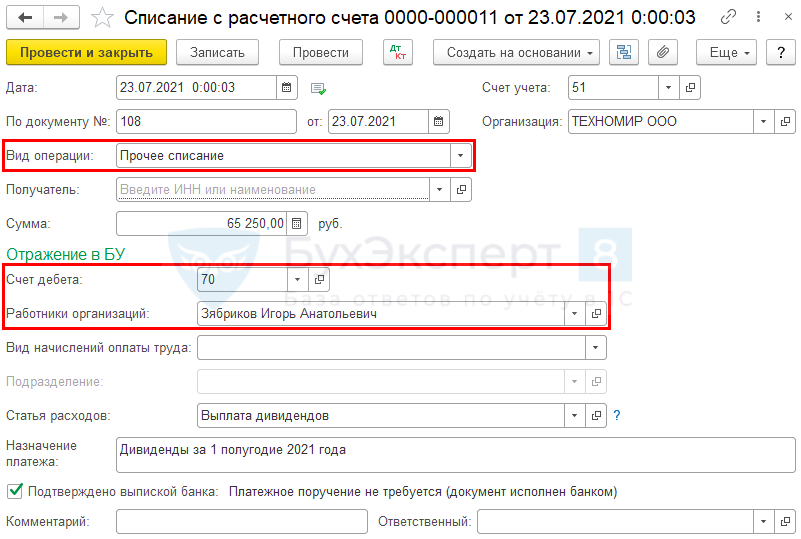

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса .

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов, за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70;

- Работники организации — учредитель-сотрудник.

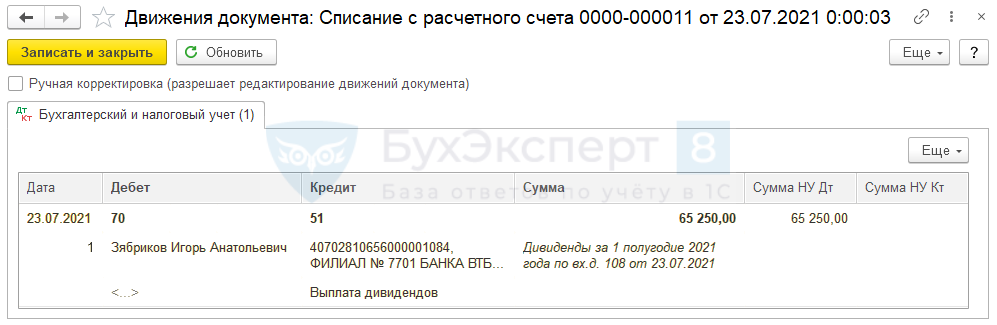

Проводки

Учет НДФЛ

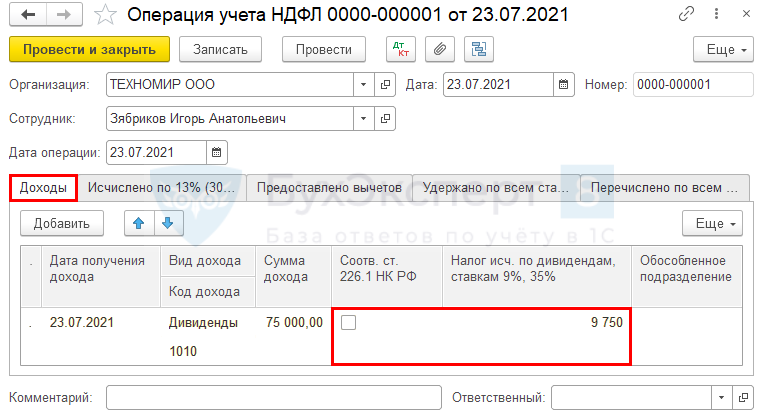

Так как начисление дивидендов в 1С 8.3 сотруднику оформляется ручными операциями, и автозаполнения регистров нет, для целей учета НДФЛ введите документ Операция учета НДФЛ. Перейдите в раздел Зарплата и кадры и создайте его по ссылке Все документы по НДФЛ .

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Для отражения НДФЛ в Приложении 1 к Расчету 6-НДФЛ не ставьте флажок Соотв. Ст. 226.1 НК РФ .

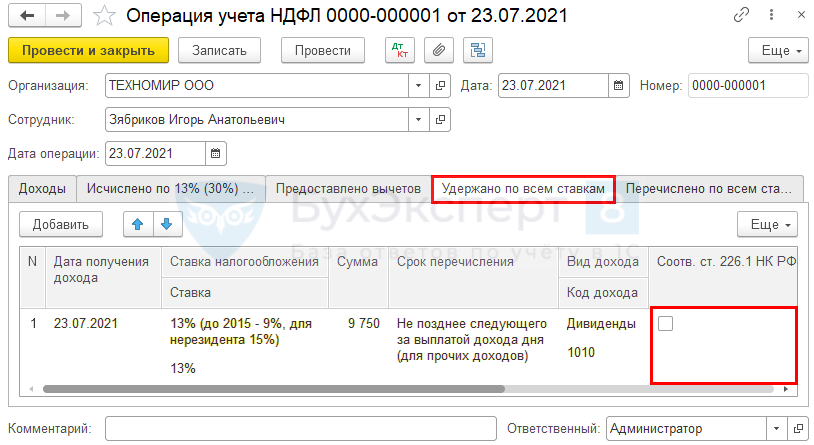

Также заполните вкладку Удержано по всем ставкам .

Вкладку Перечислено по всем ставкам заполнять не требуется, т.к. НДФЛ, уплаченный в бюджет, отразится в регистрах при оформлении документа Списание с расчетного счета на перечисление этого налога.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Выплата дивидендов собственникам организации происходит в соответствии с законодательно установленным.Рассмотрим пошагово, как выполняется расчет и выплата аванса в программе.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Физлицу-резиденту 08.02.2022 выплатили дивиденды от долевого участия в российской организации.

Карточка публикации

Разделы: Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) Рубрика: 1С Бухгалтерия 8.3 / 6- НДФЛ / Декларация по налогу на прибыль / Дивиденды Объекты / Виды начислений: Последнее изменение: 03.09.2021 ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(13 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Бухгалтерский учет дивидендов

Начисление дивидендов — это операция по распределению чистой прибыли между участниками организации. На каком счете учитываются дивиденды, какими проводками отразить операцию по начислению, расскажем в нашей статье.

Часть или вся сумма чистой прибыли может быть распределена между участниками компании. В АО прибыль распределяется между акционерами, в ООО — между участниками общества. Периодичность распределения выплат может быть и квартальной, и полугодовой, но чаще всего годовой.

Определяется объем чистой прибыли к распределению на дивиденды, счет 84 «Нераспределенная прибыль (непокрытый убыток)», по кредитовому остатку на конец отчетного периода. Также отследить сумму к распределению можно по данным годовой бухгалтерской отчетности — это строка 1370 «Нераспределенная прибыль» бухгалтерского баланса.

Порядок распределения

Прежде чем перейти к бухучету: дивиденды, какой счет и проводки, обозначим ключевые требования, которые обязательны к соблюдению при распределении чистой прибыли.

Итак, чиновники обозначили ряд обязательных условий, которые следует выполнить общему собранию компании (Письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147, ст. 43 закона «Об АО» от 26.12.1995 № 208-ФЗ и ст. 29 закона «Об ООО» от 08.02.1998 № 14-ФЗ). К таковым относят:

- Чистая прибыль подтверждена данными бухгалтерской отчетности, подготовленной за расчетный период.

- Величина чистых активов экономического субъекта превышает стоимость уставного и резервного капитала, и данное условие не изменится после выплаты ДВ.

- Уставный капитал компании полностью оплачен.

- Признаки банкротства фирмы полностью отсутствуют. Также они не появятся после распределения ДВ.

- Выбывшим участникам полностью выплачена их доля — для ООО. Завершен выкуп акций по указанию акционеров — для АО.

- Последовательность в определении выплат соблюдена (привилегированные акции — в первую очередь, прочие преимущественные — во вторую, обыкновенные — в третью).

По итогам заседания общего собрания составляется протокол, в котором отражается решение о выплате начисленных ДВ. Если в компании всего один участник, то протокол заменяется на его единоличное решение. Обратите внимание, что протокол должен раскрывать следующую информацию:

- общая сумма, причитающаяся к выплате;

- форму и сроки выдачи;

- величину выплат по каждой категории акций — для АО;

- дата, на которую был установлен список акционеров общества.

На основании данных, содержащихся в протоколе заседания общего собрания, уже определяется сумма выплаты в отношении каждого участника или акционера. Для подсчета учитывается количество акций, объем доли, принадлежащий конкретному участнику, а также стоимость единицы (доли, акции).

Обратите внимание, что преимущественная форма выдачи — денежная. Так как у имущественной формы выдачи могут возникнуть проблемы при определении налогооблагаемой базы по НДФЛ или налогу на прибыль.

Срок осуществления выплат также ограничен. Например, для ООО — это 60 рабочих дней с момента утверждения протокола (решения). Для АО сроки меньше: 10 рабочих дней с момента утверждения даты, на которую определен список акционеров, — в отношении номинальных держателей и доверительным управляющим; 25 рабочих дней — в отношении прочих акционеров.

Бухгалтерский учет

Итак, мы обозначили, как распределяются дивиденды, на каком счете отражаются в бухучете, расскажем далее.

В первую очередь определим распространенную бухгалтерскую ошибку. Некоторые специалисты ошибочно полагают, что начисление ДВ следует отражать на счете 84. Это в корне не верно. Повторимся, кредитовый остаток бухсчета 84 «Нераспределенная прибыль» дает понять, какую сумму можно распределить между участниками. С данного счета и происходит списание прибыли. Так как начислять дивиденды, на какой счет отнести причитающиеся суммы?

Используйте счет 75 по соответствующим аналитическим субсчетам, если начисляете выплаты в отношении юридических лиц или физических лиц, которые не являются работниками компании. Также подойдет 75 счет для индивидуальных предпринимателей. Но если получатели ДВ — сотрудники общества, то отражайте начисления по бухсчету 70 в соответствующей аналитике.

Начислены дивиденды участникам

75-2 — юрлицам, ИП или физлицам, не являющимся сотрудниками общества

70 — физическим лицам, сотрудникам общества

Удержаны налоги с дивидендов

68, субсчет «Налог на прибыль»

68, субсчет «НДФЛ»

Налоги перечислены в бюджет

Произведены выплаты дивидендов участникам

51 — с расчетного счета

Если вы начисляете дивиденды своим сотрудникам, то необходимо удержать НДФЛ, а вот страховые взносы на выплаты данного характера не начисляйте. Так как дивиденды не относятся к вознаграждениям, назначаемым в рамках трудовых отношений, то и начислять страховое обеспечение не нужно ( ст. 420 НК РФ ).

Данные суммы не следует включать в отчетность, а именно в расчет по страховым взносам. Следовательно, и сведения о состоянии индивидуального счета застрахованного лица не будут содержать информации о дивидендах.

Как отразить в бухучете начисление дивидендов

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Новости и аналитика Правовые консультации Бухучет и отчетность Компания ООО 1 владеет 30% долей компании ООО 2. Компания ООО 2 планирует выплатить дивиденды своим учредителям. Компания ООО 1 планирует выплатить дивиденды своему 100% учредителю – физическому лицу. Каков порядок бухгалтерского и налогового учета у компании ООО 1 по получению и выплате дивидендов? Каков порядок отражения в бухгалтерской и налоговой отчетности?

Компания ООО 1 владеет 30% долей компании ООО 2. Компания ООО 2 планирует выплатить дивиденды своим учредителям. Компания ООО 1 планирует выплатить дивиденды своему 100% учредителю – физическому лицу.

Каков порядок бухгалтерского и налогового учета у компании ООО 1 по получению и выплате дивидендов? Каков порядок отражения в бухгалтерской и налоговой отчетности?

Учет дивидендов полученных

Доходы от участия в другой организации (дивиденды), распределенные в пользу организации, включаются в состав прочих доходов (пп. 7, 10.1, 16 ПБУ 9/99 “Доходы организации”). Доходы от участия в уставных капиталах других организаций признаются при выполнении условий, установленных п. 12 ПБУ 9/99, на дату объявления решения о распределении прибыли в сумме, распределенной в пользу организации (п. 16 ПБУ 9/99).

Минфин России в письме от 19.12.2006 N 07-05-06/302 рекомендует в бухгалтерском учете признавать такие доходы за минусом налога, удержанного налоговым агентом (источником выплаты дохода).

В бухгалтерском учете при получении доходов от участия в других организациях (дивидендов) производятся следующие записи:

Дебет 76, субсчет “Расчеты по причитающимся дивидендам и другим доходам” Кредит 91, субсчет “Прочие доходы”

– отражены причитающиеся к получению дивиденды;

Кредит 51 Дебет 76, субсчет “Расчеты по причитающимся дивидендам и другим доходам”

– получены дивиденды за минусом налога, удержанного налоговым агентом.

Документами, подтверждающими получение дохода от участия в уставных капиталах других организаций, в частности, являются:

– решение общего собрания участников (акционеров);

– выписка банка по расчетному счету, подтверждающая зачисление денежных средств на расчетный счет.

В том случае, если в счет выплаты доходов организации передается имущество, то оформляются унифицированные формы накладных (актов).

С 2011 года действуют формы бухгалтерской отчетности, утвержденные приказом Минфина России от 02.07.2010 N 66н. В форме Отчета о финансовых результатах дивиденды (суммы распределенной в пользу организации части прибыли) отражают по строке 2310 “Доходы от участия в других организациях”.

При составлении налоговой отчетности сумма дохода от участия в других организациях (дивидендов), за вычетом удержанного налоговым агентом налога, указывается по строке 100 приложения 1 к Листу 02 и по строке 020 Листа 02 декларации по налогу на прибыль. При этом сумма дивидендов отражается в качестве дохода, исключаемого из прибыли, по строке 070 Листа 02 декларации.

Кроме того, если получившая дивиденды организация выплачивает дивиденды своим акционерам (участникам) и является налоговым агентом в отношении таких выплат, то дивиденды, полученные налоговым агентом в предыдущем и в текущем налоговом периоде до распределения дивидендов между акционерами (участниками), отражаются по строке 080 Листа 03 декларации.

Дополнительно смотрите материалы:

– Энциклопедия решений. Доходы от долевого участия в других организациях (дивиденды) в целях налогообложения прибыли;

– Энциклопедия решений. Бухгалтерский учет доходов от долевого участия в других организациях (дивидендов);

– Энциклопедия решений. Доходы от участия в других организациях (строка 2310);

– Энциклопедия решений. Учет доходов от долевого участия в других организациях (дивидендов);

– Энциклопедия решений. Применение нулевой ставки по налогу на прибыль в отношении дивидендов, полученных российскими организациями;

– Вопрос: Отражение в учете ООО (ОСНО) приобретения доли другого ООО, отражение такой информации в бухгалтерском балансе, а также особенности бухгалтерского и налогового учета получения дивидендов от участия в ООО (ответ службы Правового консалтинга ГАРАНТ, апрель 2022 г.).Учет дивидендов выплаченных

Объявление годовых дивидендов по результатам деятельности общества за отчетный год признается событием после отчетной даты (п. 3, п. 5 ПБУ 7/98 “События после отчетной даты”).

Такие события раскрываются в пояснительной записке, но бухгалтерские записи в прошедшем году не делаются. Согласно п. 10 ПБУ 7/98 бухгалтерские записи, отражающие решение общего собрания, в том числе по распределению чистой прибыли, производятся в периоде проведения собрания. При этом в пояснительной записке к отчетности за предыдущий год организация согласно п. 10, п. 11 ПБУ 7/98 раскрывает информацию о событиях после отчетной даты.

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета начисление дивидендов (доходов участникам) отражается по дебету счета 84 “Нераспределенная прибыль (непокрытый убыток)” и кредиту счета 75 “Расчеты с учредителями”, субсчет “Расчеты по выплате доходов” (письмо Минфина России от 19.05.2015 N 07-01-06/28541) или 70 “Расчеты с персоналом по оплате труда” в зависимости от того, являются ли акционеры (участники) общества работниками организации.

При направлении чистой прибыли на выплату дивидендов в бухгалтерском учете на дату принятия такого решения оформляются записи:

Дебет 84, субсчет “Нераспределенная прибыль” Кредит 75

– отражена задолженность по выплате дивидендов перед участниками.

Начисление промежуточных дивидендов отражается также по дебету счета 84 в корреспонденции со счетом 75 (письмо Минфина России от 26.10.2005 N 07-05-06/278).

Промежуточные дивиденды, выплаченные в течение года, за который подготавливается бухгалтерская отчетность, отражаются обособленно в годовом бухгалтерском балансе в разделе “Капитал и резервы” (в круглых скобках) (письмо Минфина России от 19.12.2006 N 07-05-06/302).

Распределение чистой прибыли отражается в бухгалтерском учете на дату принятия общим собранием участников (акционеров) соответствующего решения (за исключением операций увеличения уставного капитала) на основании:

– протокола общего собрания акционеров (участников);

– бухгалтерской справки-расчета, содержащей обязательные реквизиты, указанные в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”.

Удержание НДФЛ с сумм начисленных доходов участникам (дивидендов) отражается записью по кредиту счета 68, субсчет “Расчеты по НДФЛ” в корреспонденции со счетом 75.

В бухгалтерском балансе, форма которого утверждена приказом Минфина России от 02.07.2010 N 66н, нераспределенная прибыль (убыток) отражается по строке 1370.

Информацию об объявленных дивидендах за отчетный год необходимо раскрыть в пояснительной записке к годовой бухгалтерской отчетности.

Промежуточные дивиденды, выплаченные в течение года, за который подготавливается бухгалтерская отчетность, отражаются обособленно в годовом бухгалтерском балансе в разделе “Капитал и резервы” (в круглых скобках) (письмо Минфина России от 19.12.2006 N 07-05-06/302).

В Отчете об изменениях капитала в графе “Нераспределенная прибыль” раздела I “Движение капитала” указывается:

– по строке 3227 -дивиденды (в круглых скобках) предыдущего года;

– по строке 3327 – дивиденды (в круглых скобках) отчетного года;

В налоговой отчетности общества (в декларации по налогу на прибыль) распределение чистой прибыли общества не отражается, за исключением дивидендов.

Если организация выплачивает дивиденды, то следует заполнить Лист 03 декларации. Лист 03 декларации нужно заполнить по каждому решению о выплате дивидендов. Поскольку обязанность налогового агента по удержанию налога на прибыль у организации возникает в момент выплаты дивидендов собственникам (п. 5 ст. 286 НК РФ), Расчет заполняется и представляется только после окончания того отчетного (налогового) периода, когда была фактически произведена выплата дивидендов. Смотрите также письмо Минфина России от 05.10.2005 N 03-03-04/2/71. Отметим, что несколько иные выводы представлены в письмах ФНС России от 10.06.2010 N ШС-37-3/3881, от 19.01.2009 N ВЕ-17-3/12: “Поскольку учет начисленных доходов и исчисление подлежащей удержанию суммы налога организация осуществляет уже в рамках исполнения обязанности налогового агента, то налоговый расчет составляется указанной организацией и представляется в налоговый орган независимо от факта выплаты дивидендов”. Такой подход представляется нам спорным, поскольку противоречит специальной норме, предусмотренной для налоговых агентов и указанной в п. 1 ст. 289 НК РФ.

В разделе А Листа 03 отражается “агентский” налог на прибыль с дивидендов. В графе “Вид дивидендов” необходимо указать, за какой период распределяется чистая прибыль. Если решено выплатить дивиденды за год, то проставляется код “2”. При выплате промежуточных дивидендов в графе “Вид дивидендов” записывается код “1”. При этом необходимо указать код налогового периода и отчетный год.

В строке 001 отражается общая сумма дивидендов, которую учредители решили распределить (показатель Д1 в формуле расчета налога, приведенной в п. 5 ст. 275 НК РФ). По строке 010 указывается сумма дивидендов, подлежащая выплате только тем акционерам (участникам), по отношению к которым организация выступает налоговым агентом.

По строке 030 указываются дивиденды, начисленные получателям дохода – физическим лицам, являющимся налоговыми резидентами РФ, при выплате дивидендов которым исчисляется НДФЛ, подлежащий удержанию налоговым агентом в соответствии со ст. 214 и п. 5 ст. 275 НК РФ.

По строкам 080 и 081 отражаются суммы дивидендов, полученных самой российской организацией от российских и иностранных организаций, за вычетом удержанного с этих сумм дивидендов налога на прибыль источником выплаты (налоговым агентом). Показатель строки 081 соответствует показателю Д2 в формуле расчета налога, приведенной в п. 5 ст. 275 НК РФ.

По строке 090 отражается общая сумма дивидендов, распределяемая в пользу всех получателей, уменьшенная на значение показателя строки 081:

строка 090 = строка 001 – строка 081 или

строка 090 = строка 010 + строка 070 – строка 081.

Показатель строки 090 соответствует разности показателей Д1 и Д2 в формуле расчета налога, приведенной в п. 5 ст. 275 НК РФ. Если показатель по строке 090 имеет отрицательную величину, то обязанность по уплате налога не возникает и возмещение из бюджета не производится, а по строкам 091-120 ставятся прочерки.

По строке 091 отражается сумма дивидендов, налог на прибыль с которой исчислен к удержанию с российских организаций по ставкам, установленным подп. 2 п. 3 ст. 284 НК РФ (13%). Показатель определяется как сумма данных о размерах налоговых баз по каждому указанному налогоплательщику, рассчитанных по приведенной в п. 5 ст. 275 НК РФ формуле расчета налога до применения налоговой ставки.

По строке 092 отражается сумма дивидендов, налог на прибыль с которой исчисляется к удержанию с российских организаций, указанных в подп. 1 п. 3 ст. 284 НК РФ (0%). Показатель определяется как сумма данных о размерах налоговых баз по каждому указанному налогоплательщику, рассчитанных по приведенной в п. 5 ст. 275 НК РФ формуле расчета налога до применения налоговой ставки.

По строке 100 отражается исчисленная сумма налога на прибыль, равная совокупности сумм налога, исчисленного по каждому налогоплательщику – российской организации по ставке 13%. По строке 110 отражается сумма налога, исчисленная с дивидендов, выплаченных российским организациям в предыдущие отчетные (налоговые) периоды применительно к каждому решению о распределении доходов от долевого участия. По строке 120 отражается сумма налога, начисленная с дивидендов, выплаченных российским организациям в последнем квартале (месяце) отчетного (налогового) периода применительно к каждому решению о распределении доходов от долевого участия.

При выплате дивидендов частично (в несколько этапов) уплата налога отражается по строкам 040 подраздела 1.3 Раздела 1 Декларации. При этом срок указывается налогоплательщиком исходя из даты выплаты дивидендов согласно п. 4 ст. 287 НК РФ.

Данные о получателях дивидендов указываются в реестре раздела В листа 03. Данные по каждому участнику приводятся на отдельных листах. При выплате дивидендов только физическим лицам раздел В Листа 03 не заполняется.

Начиная с отчета за 2022 год сведения о доходах физического лица (справки 2-НДФЛ) представляются в составе формы расчета 6-НДФЛ (приложение N 1 к расчету), утвержденной приказом ФНС России от 15.10.2022 N ЕД-7-11/753@. Справку, как и прежде, нужно заполнять один раз в год.Рекомендуем также ознакомится с материалами:

– Энциклопедия решений. Принятие решения о распределении прибыли в ООО. Срок выплаты дивидендов в ООО;

– Энциклопедия решений. Распределение прибыли в ООО. Дивиденды;

– Энциклопедия решений. Проведение общего собрания участников ООО;

– Энциклопедия решений. Протокол общего собрания участников ООО;

– Энциклопедия решений. Удостоверение решения общего собрания участников ООО;

– Энциклопедия решений. Учет выплаты дивидендов (доходов участникам общества);

– Энциклопедия решений. Учет распределения чистой прибыли;

– Энциклопедия решений. Бухгалтерский учет распределения чистой прибыли;

– Энциклопедия решений. Бухгалтерский учет выплаты из кассы доходов участникам общества;

– Энциклопедия решений. Учет выплаты из кассы доходов участникам общества;

– Энциклопедия решений. Бухгалтерский учет перечисления доходов участникам хозяйственных обществ (дивидендов).Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Андреева ЛюдмилаОтвет прошел контроль качества

15 ноября 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Правила выплаты дивидендов учредителям ООО

Как работаем и отдыхаем в 2022 году ?

Компания, имеющая организационно-правовую форму ООО, вправе распределять полученную прибыль между учредителями в форме дивидендов. Каков порядок этого распределения? Разбираемся.

Как составить решение (протокол) общего собрания участников (учредителей) ООО о распределении чистой прибыли и выплате дивидендов?

О чем важно помнить руководителю и бухгалтеру

ФЗ-14 от 08/02/98 «Об ООО» ст. 28, 29 устанавливает порядок выплаты дивидендов. Они выплачиваются из чистой прибыли (без налогов) и распределяются согласно долям учредителей в уставном капитале. При этом Уставом может прописываться и другой порядок распределения прибыли. Дивиденды не могут быть распределены иначе как по решению общего собрания либо единственного участника.

Распределять прибыль на дивиденды можно:

- раз в квартал;

- раз в полугодие;

- раз в год.

Целесообразно выплачивать дивиденды раз в год, поскольку окончательный подсчет чистой прибыли возможен именно по итогам года.

Существуют ограничения на начисление и выплату дивидендов. Они подробно перечислены в ст. 29 указанного ФЗ (например, не оплачен полностью УК, организация на грани банкротства, участник не выплатил долю в УК и пр.). Особо стоит обратить внимание на пункт, касающийся чистых активов ООО. Их стоимость не должна быть меньше уставного капитала и резервного фонда на момент решения и не должна уменьшиться до критических размеров в результате решения о выплате дивидендов.

Обратите внимание! ООО вправе создать резервный фонд, но у него нет такой обязанности (ст. 30 п. 1 ФЗ-14). Создание резерва определяется Уставом.

Чистые активы есть стоимость имущества по балансу за минусом его обязательств. Стандартная формула ЧА = (р.1 + р.2) — (р.4 + р.5). Величину могут увеличивать доходы будущих периодов (стр. 1530) и уменьшать – задолженность участников по вкладам в УК (в сумме дебиторской задолженности р. 2, стр. 1230).

Основу ЧА составляет р. 3 баланса, нераспределенная прибыль непосредственно влияет на их объем. Если стоимость ЧА меньше УК, капитал необходимо уменьшить, с подачей соответствующего пакета документов в регистрирующий орган. Однако минимум в 10 тыс. руб., установленный законодателем, снижать нельзя.

Таким образом, величины нераспределенной прибыли, УК и чистых активов связаны между собой, чем и объясняются законодательные ограничения.

Как выплачивать: пошаговая инструкция в 2022 году

Последовательность выплаты дивидендов, приведенная ниже, оптимально учитывает все важные моменты процедуры выплат. Рассмотрим их:

- Определение размера прибыли. Чистая (нераспределенная) прибыль отражается в балансе в р. 3 на определенную дату, например на конец года. В эту сумму может входить и нераспределенная прибыль прошлых периодов. Показатель текущего года содержится в отчете о финансовых результатах (стр. 2400). Понятно, что в случае убытка о дивидендах вести речь нельзя.

- Решение о выплате дивидендных сумм. Оно принимается общим собранием, либо документ оформляет единственный участник. Как правило, прибыль «раздается» участникам не в полном объеме, часть ее направляется на развитие компании. Соотношение отражается в принимаемом участниками документе. Кроме того, прописывается размер дивидендов для каждого участника, сроки выплат. Обычно речь идет о распределении пропорционально долям в УК. Хотя ст. 28 ФЗ-14 разрешено устанавливать иной порядок распределения прибыли, это может вызвать подозрения ИФНС – ст. 43 НК РФ однозначно «привязывает» размер дивидендов именно к долям участников в УК. Проблема возникает в использовании налоговых ставок при получении такого дохода. Если доходы признаны иными, а не дивидендами, ставки увеличиваются (письмо ФНС №03-03-10/84 от 30/07/12 в комплексе с письмом №ЕД-4-3/13610@ от 16/08/12).

- Начисление дивидендных сумм. Пропорционально долям в УК исчислить их просто: общий объем прибыли к распределению умножают на соответствующий доле каждого участника процент. Унифицированной формы документа, отражающего расчет, нет. Рассчитанные суммы оформляют справкой или иным документом с аналогичным содержанием, произвольного вида.

- Исчисление и удержание налогов. Получатель может быть физлицом либо организацией. Если дивиденды получены российским гражданином, резидентом, применяют ставку налога на доходы 13%, а для иностранца, нерезидента — 15% (ст. 224 НК РФ, п. 1 и 3). Выплату получает организация – ставки те же, соответственно 13 и 15% (ст. 284 п. 3 пп. 2, 3) налога на прибыль. Ставка может быть и нулевой, если дивиденды выплачиваются своей организации, у которой доля в УК 1⁄2 и более и продолжительность владения ею год и более (ст. 284 п. 3 пп. 1). Налог на прибыль обязаны выплачивать даже юрлица, по общему правилу не выплачивающие налог на прибыль, например, «упрощенцы». Они выступают в данном случае в роли налоговых агентов по соответствующим видам налогов. В ситуации, когда организация выплачивает дивиденды своим учредителям, одновременно получая дивиденды со стороны, расчет ведут с уменьшением налоговой базы:

- из общей суммы прибыли для распределения вычитают полученные дивиденды;

- итог умножают на долю участия в УК;

- полученную сумму умножают на 13%.

Так, российские организации рассчитывают и НДФЛ, и налог на прибыль (по тексту ст. 275 п. 5 НК РФ, в отношении ставок по НДФЛ и налогу на прибыль). Если выплаты были в адрес нерезидентов, иностранной фирме уменьшение не применяется. Здесь также целесообразно оформить расчеты справкой, в которой указан размер дивидендов, ставка налога, суммы к выплате по каждому участнику в УК.

Проводки

Расчеты, связанные с дивидендами, отражаются в учете следующими проводками:

- Дт 84 Кт 70 (75) – начисление, в зависимости от того, является учредитель работником фирмы, или нет.

- Дт 70 (75) Кт 68/НДФЛ – удержан НДФЛ с дивидендов работника или стороннего учредителя.

- Дт 75 Кт 68/налог на прибыль – удержан налог на прибыль с дивидендов юрлицу.

- Дт 70 (75) Кт 51 – перечислены дивиденды работнику или учредителю, не являющемуся работником фирмы.

В подавляющем большинстве случаев выплата происходит именно таким образом – перечислением на счет. Закон не запрещает рассчитываться с учредителями наличными или имуществом. Такие способы таят в себе ряд сложностей, поэтому применяются достаточно редко.

Начисляем дивиденды в «1С» с учетом законодательных поправок 2022

Материалы газеты «Прогрессивный бухгалтер», декабрь 2022 г.

В статье рассмотрим, как отразить начисление и выплату дивидендов в программе «1С:Зарплата и управление персоналом» (ред. 3.1). Также – особенности расчета НДФЛ с дивидендов с учетом изменения НК в 2022 году.

Порядок расчета и уплаты НДФЛ с дивидендов в 2022 году

В 2022 г. в России ввели прогрессивную шкалу НДФЛ. Теперь ставка налога может принимать такие значения:

13% – если доход физлица не превышает 5 млн руб., при условии, что получатель дивидендов – резидент РФ.

15% – если доход физлица – налогового резидента РФ свыше 5 млн руб.

15% – для нерезидентов РФ.

Статус налогоплательщиков определяем на дату выплаты дивидендов.

Налоговая база для исчисления НДФЛ с дивидендов – совокупность всех доходов в качестве дивидендов, полученная физлицом за текущий год (письмо ФНС России от 22.06.2022 № БС-4-11/8724).

Так, если у «физика» за период были иные доходы, например, зарплата, премия, доходы в натуральной форме, для определения базы для исчисления НДФЛ с дивидендов они не учитываются.

НДФЛ с дивидендов считаем нарастающим итогом. Удерживаем налог – при их выплате.

Крайний срок перечисления НДФЛ с дивидендов зависит от организационно-правовой формы предприятия:

АО перечисляют налог не позднее одного месяца с даты выплаты дивидендов.

ООО – сразу в день выплаты дивидендов или максимум на следующий рабочий день.

Далее рассмотрим работу с дивидендами в программе «1С:Зарплата и управление персоналом 8» (ред. 3.1).

Начисляем дивиденды учредителю – не сотруднику

Если учредитель не является сотрудником предприятия, начисляем дивиденды в программе «1С:Бухгалтерия предприятия» (ред. 3) документом «Операции, введенные вручную» (Раздел «Операции»).

В открывшемся документе в дебете укажите счет 84.01 «Прибыль, подлежащая распределению». В кредите – 75.02 «Расчеты по выплате доходов». Чтобы программа отнесла дивиденды на конкретного учредителя, выберите его при заполнении субконто счета 75.02.

Так как организация выступает налоговым агентом, у нее возникает обязанность исчислить, удержать и перечислить налог с полученного учредителем дохода. Для этого в программе «1С:Зарплата и управление персоналом» сформируйте документ «Дивиденды» (раздел «Зарплата»).

В поле «Месяц» укажите тот период, в который должны попасть суммы НДФЛ в бухгалтерском учете.

В поле «Дата выплаты» проставьте дату выплаты дивидендов учредителю – именно она будет являться датой исчисления и удержания НДФЛ. Дату вводите отдельной графой, которая находится в правой части шапки документа.

В табличной части укажите учредителя организации и начисленную ему сумму дивидендов. Графа «НДФЛ» рассчитается автоматически с учетом предыдущих доходов физлица за год, если такие имели место быть.

Графу «Налог по 15% с превышения» программа заполнит автоматически суммой НДФЛ с дохода, превышающего 5 млн руб.

Выплату дивидендов учредителю, который не является сотрудником организации, проводим в бухгалтерской программе. В свою очередь проводки по исчисленному НДФЛ будут автоматически перенесены из программы «1С:Зарплата и управление персоналом 8» в «1С:Бухгалтерия предприятия 8» с помощью документа «Отражение зарплаты в бухучете», но при условии, что между конфигурациями настроили синхронизацию.

Начисляем дивиденды учредителю – сотруднику

Чтобы начислить дивиденды учредителю-сотруднику, как и в предыдущем примере формируем документ «Операции, введенные вручную». Но другим будет содержание бухгалтерской операции. В дебете проставьте счет 84.01 «Прибыль, подлежащая распределению», в кредите – 70 «Расчеты с персоналом по оплате труда».

Далее перейдите в программу «1С:Зарплата и управление персоналом» и сформируйте документ «Дивиденды» в Разделе «Зарплата». Заполняйте его по такому же принципу, как если бы учредитель не был сотрудником предприятия.

Платим дивиденды учредителю

Не важно, является учредитель сотрудником предприятия или нет, выплату дивидендов всегда проводим в программе «1С:Бухгалтерия предприятия».

Если суммы выдаете наличными, сформируйте документ «Выдача наличных» (раздел «Банк и касса» – «Кассовые документы»). При переводе на личные счета учредителей используйте банковскую выписку с видом операции «Прочее списание». Чтобы сформировать ее, перейдите в Раздел «Банк и касса» – «Банковские выписки» – «Списание».

Если все сделали верно, появится дополнительное поле «Счет дебета». Проставьте здесь счет, который корреспондирует со счетом 84.01 «Прибыль, подлежащая распределению» при начислении дивидендов (в документе «Операции, введенные вручную»). Возможные варианты:

счет 75.02 «Расчеты по выплате доходов», при условии, что учредитель не является сотрудником предприятия;

счет 70 «Расчеты с персоналом по оплате труда», когда учредитель – параллельно сотрудник организации.

Итог проведения кассового / банковского документа – расчеты с учредителями по дивидендам в бухгалтерском учете закроются в ноль.

Какими проводками отображаются начисление и выплата дивидендов

Выплата дивидендов — проводки для отражения этой операции на счетах бухучета актуальны для любого бухгалтера. Есть ли особенности учета дивидендов, если их получатель — юрлицо? Какими проводками отразить начисление налогов с выплаты доходов от участия в организации? Рассмотрим детали бухучета получения и выплаты дивидендов.

Определение понятия «дивиденды»

Дивиденды — это тот доход, который получает акционер или участник общества в виде доли чистой прибыли, распределенной обществом.

Определенным правилам подчиняется не только бухучет дивидендов, то есть способ отражения в проводках выплаты дивидендов, но и сама возможность наступления данного события — распределения прибыли. Иными словами, общество не может распределять прибыль и выплачивать дивиденды в любой момент по своему желанию.

Как АО, так и ООО могут начислять дивиденды ежеквартально, раз в полгода или по итогам года при соблюдении определенных условий.

Не надо забывать и о том, что дивиденды, как и почти любой доход, облагаются налогом. Для физлиц это НДФЛ (страховые взносы с дивидендов не уплачиваются), для юрлиц — налог на прибыль. Кроме того, организация — плательщик дивидендов является налоговым агентом по этим налогам при выплате дивидендов.

Как начислить дивиденды в ООО

Условия, которые должны быть соблюдены для начисления дивидендов (ст. 29 закона от 08.02.1998 № 14-ФЗ):

Если на момент принятия решения о распределении прибыли общество соответствовало указанным условиям, но потом ситуация изменилась, выплачивать дивиденды нельзя до тех пор, пока организация не будет опять соответствовать установленным условиям.

Решение о распределении прибыли принимает общее собрание участников. Для этого оформляется протокол общего собрания.

Если в обществе единственный учредитель, вместо протокола оформляется решение.

Далее необходимо составить приказ руководителя на выплату дивидендов.

Обычно общая сумма дивидендов распределяется пропорционально долям участников, но это можно изменить, утвердив такое решение общим собранием участников единогласно.

Дивиденды должны быть выплачены в течение 60 дней после принятия решения о распределении чистой прибыли. Если в силу определенных причин этого не произошло, участник может обратиться за выплатой дивидендов в течение 3 или 5 (если так прописано в уставе) лет с момента окончания срока для их выплаты.

Бухгалтеру необходимо отразить в бухучете распределение и составить бухгалтерские проводки по выплате дивидендов. Рассмотрим их ниже.

Условия для начисления дивидендов акционерам

Условия для начисления дивидендов в ООО и АО во многом схожи, но есть и различия:

Очередность выплаты дивидендов по акциям в АО:

Дивиденды выплачиваются деньгами или имуществом, если такая возможность предусмотрена уставом. Для выплат по привилегированным акциям определенных типов можно использовать ранее сформированные специальные фонды общества.

Решение о выплате дивидендов принимается общим собранием акционеров, на котором решают вопрос о размерах дивидендов по акциям каждого типа, формах выплаты дивидендов, а также дате, на которую определяются лица, имеющие право на получение дивидендов.

Законодательно установлены следующие сроки:

Если по каким-либо причинам дивиденды не были выплачены, обратиться за ними можно в течение 3 или 5 (если такой срок установлен уставом) лет с момента принятия решения о выплате дивидендов.

Дивиденды начислены учредителям: проводки

Все условия для выплаты дивидендов соблюдены, проведено общее собрание участников или акционеров и принято решение о выплате дивидендов. Бухгалтер должен начислить дивиденды учредителям проводкой:

Если учредитель — юрлицо, проводки будут похожи на те, что составлены для участника, не являющегося работником предприятия. Различия состоят в том, что в случае с юрлицом общество выступает налоговым агентом не по НДФЛ, а по налогу на прибыль и использует другой субсчет счета 68.

Если получатель дивидендов — юрлицо, применяющее специальный налоговый режим, по дивидендам налоговый агент все равно должен уплатить налог на прибыль за эту организацию. То же самое относится к ситуации, когда плательщик дивидендов применяет спецрежим.

Проводки по начисленным акционерам дивидендам в АО аналогичны проводкам по начислению дивидендов учредителям в ООО.

Выплата дивидендов и учет у получателя

После проводок по начисленным дивидендам в день выплаты дивидендов бухгалтер делает проводки по их выплате:

Учредитель-юрлицо также должен отразить получение прибыли в виде дивидендов в своем учете.

Напомним, что в общем случае полученные дивиденды не надо включать в базу по налогу на прибыль, так как перечисление налога уже было произведено налоговым агентом.

Если же дивиденды были перечислены вместе с налогом на прибыль, получатель должен исчислить и оплатить налог в бюджет самостоятельно.

Если дивиденды не были выплачены и не были востребованы в установленный законодательством срок, они подлежат восстановлению в нераспределенной прибыли общества следующей проводкой:

Участникам организаций и акционерам по итогам отчетных периодов могут выплачиваться дивиденды, если показатели предприятия соответствуют определенным параметрам. При этом фирма, которая выплачивает дивиденды, является налоговым агентом по НДФЛ, если учредитель — физлицо, и по налогу на прибыль, если учредитель — юридическое лицо.

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2022 N БС-4-11/8724@, Минфина РФ от 07.06.2022 N 03-04-05/44556)

- является — 13%;

(1).jpg)