Как правильно использовать банковскую ячейку для безопасной покупки недвижимости

Банковские ячейки используют, чтобы сохранить ценности или передать деньги при договоре купли-продажи недвижимости. Какие преимущества и риски существуют при использовании сейфа в банке, расскажем в статье.

Банковская ячейка – надежный вариант для передачи наличных при приобретении недвижимости. За металлическим корпусом хранилища расположены десятки отсеков, где граждане могут сберечь деньги, драгоценности, ценные бумаги и проч.

Что представляет собой банковская ячейка

Это ящики из металла разного размера и высоты. Банковские сейфы защищены охраной банка, посторонним лицам вход к ним запрещен.

В высоту они бывают от 3-4 см. Ячейки такого размера выбирают для хранения ценных бумаг, мелких предметов. Также есть отсеки 70-80 см. В них могут поместиться более массивные предметы: картины, антиквариат, дорогой и редкий мех и т.д.

В каждом банке ячейки могут быть разного размера. Обычно в них хранят деньги, слитки драгметаллов, документы и антиквариат. Кредитная организация не позволяет размещать в хранилище взрывчатые вещества и продукты питания.

Если из-за ваших предметов сейф деформируется или внутри появится неприятный запах, то банк потребует компенсировать убытки.

Желаете приобрести недвижимость, но боитесь кредитов? Специально для вас Совкомбанк подготовил сразу несколько ипотечных предложений на любой вкус и цвет. Хотите ставку по ипотеке всего 5,9%? Оформите карту «Халва» и станьте участником программы Г.О.С., гарантирующей отличную ставку.

Назначение хранилища в банке

Металлическая коробка с личным ключом и номером – это персональный сейф. Банковскую ячейку открывают, чтобы сберечь ценности, либо для совершения денежных сделок.

Сбережение ценностей

Банковский сейф – безопасное место для ценностей. Их не достанут грабители, пожары и наводнения. Если вдруг вас затопят соседи, а деньги будут храниться в районе пола, например, в нижнем ящике комода, то они могут разбухнуть и потерять внешний вид.

Впрочем, для постоянного хранения наличности сейф не подходит – их может «съесть» инфляция. Поэтому лучше открыть вклад, чтобы получать проценты со сберегательного счета.

Ячейку удобно арендовать на время отпуска или длительной командировки.

Станиславу предстояла длительная зарубежная командировка. Два года он должен был учиться и работать в Европе. На это время он планировал сдавать квартиру, а семейные ценности поместить в банковскую ячейку. Конечно, аренда отсека в финансовой организации выходила недешево, но это было намного безопаснее, чем брать антиквариат с собой за границу либо оставлять в сдаваемой квартире незнакомым людям.

Заключение сделки

Покупатели жилья часто обращаются к использованию ячейки в банке, чтобы передать наличные. Хранилище финансовой организации выступает гарантом законности соглашения.

Покупка и продажа жилья с помощью банковского сейфа

Финансовая организация, продавец и приобретатель жилья подписывают трехсторонний контракт съема ячейки в банке. Покупатель пересчитывает деньги в присутствии владельца недвижимости, после этого отдает их на хранение в банковский сейф.

После оформления соглашения о купле-продаже новый владелец недвижимости входит в права собственности, продавец получает от специалиста банка ключ от сейфа. При такой схеме обе стороны могут быть уверены друг в друге и безопасности операции.

Кто платит за ячейку

Место в хранилище банка арендуется на месяц. Квартиру можно зарегистрировать и за неделю, но чтобы подстраховаться на случай форс-мажора, покупатель берет место на длительный срок. Продавец может договориться с покупателем снимать ячейку пополам.

Документы для съема ячейки

Кроме трехстороннего соглашения, участники сделки подписывают дополнительный договор. В нем уточняются обстоятельства получения денег продавцом после окончания процедуры покупки жилья. В случае переноса срока сделки покупатель имеет право открыть сейф и унести с собой наличные.

За ним остается право составления в дополнительном договоре списка документов, после предъявления которых продавец имеет право забрать деньги. Кроме справки из ЕГРН, договора из Росреестра, можно попросить показать документ приема-передачи жилья или документ, доказывающий, что в квартире никто не прописан.

Есть ли гарантия сохранности ценностей в ячейке

На это влияет соглашение, которое клиент подписал с финансовой организацией.

Договор съема с предоставлением ячейки

В этом варианте вы получаете место для сбережения ценностей. Работники банка не осведомлены о том, что находится в сейфе, поэтому не несут за это ответственность. Однако они обязуются отказывать другим людям открывать сейф без вашего согласия.

Если деньги или драгметаллы пропадут, то финансовую организацию не обяжут их возместить. Поэтому будет сложно убедить компанию о содержании в ячейке ценностей.

Договор съема с использованием хранилища

Покупатель информирует финансовую организацию, что именно будет хранить в сейфе. В свою очередь банк заверяет арендатора, что не допустит к ячейке иных лиц без согласия покупателя.

В случае грабежа финансовая организация также не несет ответственность за содержимое ячейки. Однако шанс вернуть свои средства есть.

При краже клиент должен составить претензию финансовой организации и зафиксировать преступление в полиции. Отсутствие ответной реакции от кредитной организации позволяет составить судебный иск. Документ должен содержать информацию о необходимости вернуть наличные и компенсировать моральный ущерб.

Владелец должен доказать, что во время кражи были похищены наличные средства. Для этого необходимо иметь свидетелей либо видеозапись.

Съем банковской ячейки в месяц стоит около трех тысяч рублей.

Договор использования ячейки с услугой ответственного хранения

За такое соглашение придется заплатить больше, чем за съем с использованием или предоставлением. Финансовая организация фиксирует, что находится в сейфе, проверяет подлинность денег, их количество, составляет опись.

Открывать и забирать имущество из ячейки можно только в присутствии работника банка, поскольку теперь кредитная организация обладает ответственностью за составные части хранилища. При пропаже имущества организация обязана оплатить вред.

Чтобы обезопасить содержимое сейфа, можно его застраховать. Обычно банки предоставляют такую услугу.

Могут ли родные получить доступ к ячейке

Самый простой способ – оформление доверенности на родственника. Тогда ему будет открыт путь к хранилищу. Доверенность может действовать только при некоторых ограничениях, например, при смерти владельца банковской ячейки.

Доступ к сейфу без доверенности

Близкие имеют право открыть сейф с помощью нотариуса. Они могут заявить о своем праве в течение шести месяцев с даты гибели родного человека. В этот срок они вступают в наследование его ячейки.

Выяснить наличие счетов, вкладов и ячеек можно у нотариуса. Он составляет запрос и рассылает во все банки округа, если неизвестно, какими услугами пользовался погибший родственник.

При подписании договора ответственного хранения финансовая организация сразу сообщает, что содержится в сейфе банка. Соглашение аренды позволяет открыть ячейку, составить опись содержимого и прислать этот список нотариусу.

После смерти брата нотариус передал Вадиму документ о вступлении в наследство. Парень обнаружил существование сейфа в банке и решил узнать, что в нем находится. Там была картина Айвазовского. Это удивило Вадима, однако он продолжил настаивать на возврате содержимого сейфа.

Кредитная организация попросила доказать, что картина является собственностью арендатора ячейки. Теоретически он мог хранить в банке чужие вещи, которые, например, приобрел на торгах его друг и попросил сберечь в своем хранилище.

Финансовая компания не хотела рисковать, опасаясь обращения реального собственника картины с квитанцией и документом о приобретении предмета искусства. Если это произойдет, то у кредитной организации возникнут неприятности.

В итоге Вадим обратился в суд. Судья постановил вернуть картину владельцу.

Кредитные организации опасаются ситуаций, когда наследники не способны доказать собственность предметов хранения. Тогда банк оставляет предметы из ячейки в своем бессрочном владении.

Преимущества ячейки в банке

- Безопасно.

Финансовая организация обладает многоэтапной системой защиты. Металлическая бронированная дверь, сигнализация, видеокамеры, сотрудники ЧОП охраняют ячейки от проникновения третьих лиц.

- Имущество сохраняется.

Содержимое ячейки принадлежит клиенту. Ее не откроют и в случае потери банком лицензии. Ценности вернут владельцу. Их также не учитывают при определении возмещения от Агентства по страхованию вкладов, если владелец ячейки открывал счет в этой кредитной организации.

- Конфиденциальность.

Банк обязан соблюдать тайну того, что находится в хранилище. Также третьи лица не узнают, есть ли у какого-либо клиента ячейка. Нарушить конфиденциальность банк может только по заявлению суда, ФСБ и МВД.

Минусы банковского сейфа

- Мошенники.

Финансовая организация доверяет законности сделки по приобретению квартиры. Банк не станет проверять надежность официальных соглашений бывшего собственника. Это не исключает вероятность получения обманным способом доступа к сейфу, например, используя фальшивые документы. Конечно, риск есть, даже когда банк проверяет переход прав собственности через Росреестр.

Повреждение ячейки, потеря ключа, а также срыв периода эксплуатации грозит штрафом. Внесенный залог банк не вернет.

Также штраф будет назначен, если клиент в срок, регламентируемый договором, не освободит сейф и не пролонгирует контракт на его использование. Финансовая организация может потребовать двойную оплату за хранение содержимого больше срока.

- Повреждение содержимого сейфа.

Если предметы из сейфа вовремя не забрали, а финансовая организация, например, при перемещении разбила одну из статуэток, то банк должен возместить стоимость имущества.

- Воровство.

Такое случается редко, но в таком случае банк будет обязан вернуть стоимость ценностей при заключении документов об ответственном хранении.

- Нарушение конфиденциальности.

Финансовая организация открывает хранилище в случае пожара, наводнения и любого другого стихийного бедствия. Чаще всего ее вскрывают, когда собственник содержимого не продлевает аренду.

Безопасные способы расчетов при покупке квартиры в 2022 году

Здравствуйте. В этой статье я расскажу, как покупателям квартиры безопасно передать деньги продавцу, какие есть безопасные способы передачи, какие документы потребуются и какие есть нюансы, если квартира покупается в ипотеку.

Отступление — за бесплатной консультацией обратитесь в любое время юристу справа или позвоните: 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

Основное правило

Я всегда советую покупателям делать так, чтобы продавец получил деньги за квартиру только после регистрации сделки купли-продажи. Способы, про которые я расписала ниже, основываются именно на таком правиле. К тому же, на эти способы охотно соглашаются продавцы, ведь их интересы здесь также защищены.

Как проверить квартиру перед покупкой: на юридическую чистоту; на долги по «коммуналке»; продавцов Можно вернуть до 260 000 рублей после покупки квартиры за наличные — подробности здесь, и до 650 000 когда покупаете в ипотеку — подробности здесь

Безопасные способы передачи денег

Во всех 3 способах расчеты за квартиру проходят через гаранта-посредника. При банковской ячейке и аккредитиве гарантом выступает банк, при депозитном счете гарантом выступает нотариус (если сделка купли-продажи будет проходить через него).

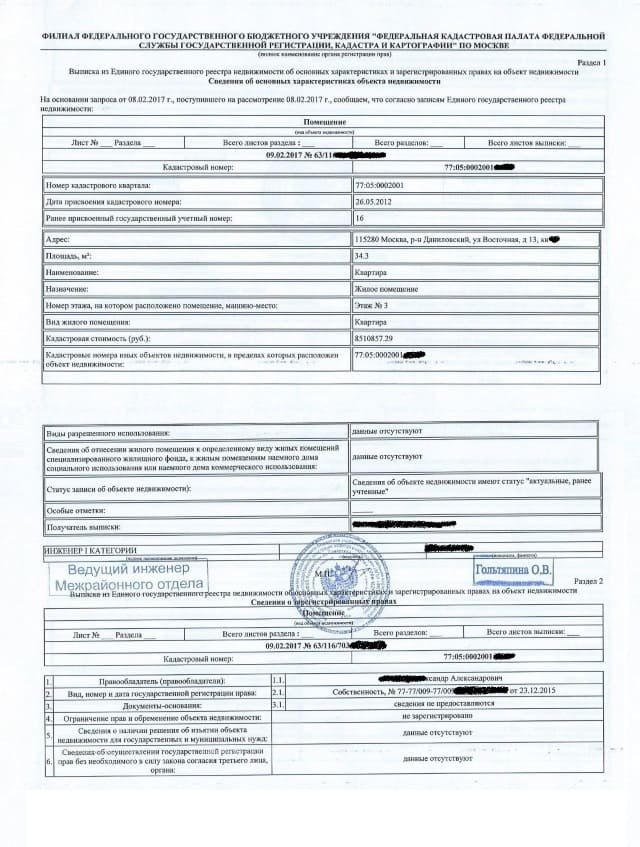

Главная суть расчетов через гаранта — каждая из сторон доказывает друг другу что они готовы выйти на сделку. До подачи договора купли-продажи на регистрацию участники сделки обращаются к гаранту-посреднику, которому покупатель передает деньги за квартиру. Теперь деньги «заморожены» на определенный срок — их покупатель забрать не сможет. Этим он доказывает продавцу что выполнил свое обязательство по расчету. Гарант передаст деньги продавцу только после регистрации сделки, а именно когда он покажет зарегистрированный договор купли-продажи и/или выписку из ЕГРН, где покупатель будет новым собственником квартиры. Если по каким-либо причинам сделка не была зарегистрирована и одна из сторон откажется от сделки, деньги забирают покупатели обратно после окончания срока.

(нажмите на картинки, чтобы их увеличить)

Страница договора купли-продажи с печатью регистрации

Выписка из ЕГРН

Услуги гаранта платные. В законе не указано кто должен ее оплачивать, поэтому здесь уж как договорятся покупатели и продавцы. На моей практике обычно 50 на 50, ведь гарант защищает интересы обеих сторон.

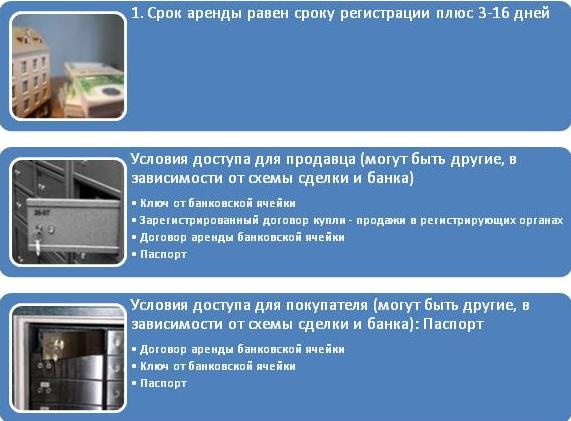

Способ №1 — Через банковскую ячейку (наличный расчет)

Банковская ячейка — это небольшой сейф в специальном хранилище банка (депозитарии), который он предоставляет в аренду для хранения каких-либо вещей — денег, документов, ценностей и т.п.

Способ с банковской ячейкой самый распространенный — он дешевле и менее замороченный. Через ячейку удобнее всего расплачиваться в случае, если Вы одновременно продаете свою недвижимость и покупаете новую. Это называется альтернативные сделки, в простонародье — «по цепочке».

Большинство банков специализировали данную услугу при сделках с недвижимостью. Сотрудник банка все подробно объяснит и оформит. Сторонам остается только подписать необходимые бумаги. В общем, все налажено и поставлено на поток. Также обычно бесплатно предоставляют машинки для подсчета и проверки купюр.

Услуга аренды ячейки стоит в среднем 3 000 рублей . Ее стоит арендовать минимум на 2 недели, лучше на месяц. Продлить договор аренды можно в любой момент. Естественно, размер ячейки должен быть такой, чтобы в ней поместилась ваша наличность.

Предложения от банков

Задаток при покупке квартиры — как его правильно передать, чтобы потом не было проблем с продавцами Документы для покупки квартиры на вторичном рынке — полный и актуальный перечень

Краткая инструкция

Покупатель и продавец идут в банк и на имя покупателя арендуют сейфовую ячейку. Покупатель в присутствии продавца закладывает деньги в арендованную ячейку. Сотрудник банка составит дополнительное соглашение о том, что продавцу будет предоставлен доступ к ячейке только после, того как он покажет договор купли-продажи квартиры с печатью о регистрации и/или выписку из ЕГРН. Как только продавец принесет эти документы, ему будет предоставлен доступ к ячейке и он сможет забрать деньги. Далее советую покупателям получить от продавцов расписку о получении денег.

Подробная инструкция

- До подписания договора купли-продажи покупатель вместе с продавцом обращаются в банк, предоставляют сотруднику свои паспорта и образец договора купли-продажи. Обычно договор аренды и акт приема-передачи пользования ячейки оформляется на покупателя, но по желанию арендаторами могут быть обе стороны.

Вместе с договором аренды сотрудник банка составит дополнительное соглашение, в котором указывается условие — продавец получит доступ к ячейке только когда предоставит договор купли-продажи с печатью о регистрации и/или выписку из ЕГРН.

Аренда ячейки и дополнительное соглашение оплачиваются отдельно. Некоторые банки требуют оставить некую сумму в качестве залога за ключ от ячейки.

После того как продавец получил деньги, советую покупателям получить от расписку о получении денег . Только расписка подтверждает факт передачи денег, плюс ее потребуют в налоговой инспекции при получении налогового вычета за покупку квартиры. Расписка должна быть написана от руки, с разборчивый почерком, датой и подписью.

Способ №2 — Через аккредитив (безналичный расчет)

Способ похож с арендой банковской ячейки, только здесь деньги отправляются безналичным путем на счет продавца со специального аккредитивного счета. Счет на имя продавца может быть открыт в любом банке.

Минусы способа: 1) Более высокая стоимость самой услуги + дополнительные комиссии за перевод. В среднем выходит 7 000 рублей. 2) Плохо подходит под сделки «по цепочки»; 3) Не все банки предоставляют такую услугу; 4) У многих сотрудников банка нет достаточного опыта по работе с аккредитивными счетами, поэтому они обычно все оформляют дольше и могут совершать ошибки.

Банки, которые оказывают услугу по аккредитиву при сделках с недвижимостью

Если после покупки, бывший владелец подаст на банкротство, заинтересованные лица могут оспорить сделку. Здесь объяснили, как покупателям защититься от этого

Краткая инструкция

Покупатель открывает сберегательный счет в банке, который оказывает услугу аккредитива. На этот счет кладется деньги на покупку квартиры и подается заявление на открытие аккредитива. В итоге деньги будут перенесены на специальный аккредитивный счет.

После регистрации сделки продавец предоставляет в банк зарегистрированный договор купли-продажи и/или выписку из ЕГРН. Эти документы доказывают, что регистрация прошла успешно и покупатель стал собственником квартиры. Сотрудник банка перечисляет деньги с аккредитивного счета на счет продавца. Счет на имя продавца может быть открыт в любом банке.

Подробная инструкция

- Покупатель вносит деньги за квартиру на свой сберегательный счет.

- Участники сделки обращаются в банк и предоставляют свои паспорта, образец договора купли-продажи квартиры и реквизиты продавца. Покупатель подписывает заявление на открытие аккредитива. В заявлении нужно указать реквизиты продавца и условие — деньги с аккредитивного счета будут перечислены продавцу после того, как он предоставит зарегистрированный договор купли-продажи и/или выписку из ЕГРН.

Срок аккредитива стоит установить минимум 2 недели. Лучше на месяц. Продлить его можно в любой момент.

Образец заявления на открытие аккредитива

Хоть покупатель получит на руки справку о переводе денег на счет продавца, я все равно советую получить от него расписку — образец. Лишним не будет.

Способ №3 — Через депозитный счет нотариуса (наличный и безналичный расчет)

Способ похож на аккредитив, но гарантом-посредником в расчетах выступает нотариус и все операции будут проходить через его депозитный счет.

Данной услугой лучше воспользоваться, только если нотариус заверяет договор купли-продажи. В этом случае услуга будет стоить 1 500 рублей (пп. 8.1 п. 1 ст. 22.1 Основ о нотариате) + дополнительно 1 000 — 3 000 рублей за услуги правового и технического характера.

Если же вы не собираетесь заверить договор купли-продажи, а просто воспользоваться депозитным счетом, то тогда тариф будет уже 0,5% от суммы сделки — пп. 8.2 п. 1 ст. 22.1 Основ о нотариате. Например, квартира покупается за 5 млн. руб, то нотариусу придется отдать 5 млн * 0,5% = 25 тыс. руб. Гораздо дешевле воспользоваться банковской ячейкой или аккредитивом, к тому документов нужно предоставить гораздо меньше, чем нотариусу.

Краткая инструкция

Нотариус составляет соглашение о расчете, которое подписывают участники сделки. Все документы остаются у нотариуса. Затем покупатель перечисляет деньги на депозитный счет нотариуса. Только после того, как нотариус убедиться, что деньги переведены на его депозитный счет, он сам подает документы на регистрацию. После регистрации сделки, нотариус перечисляет деньги на счет продавца или дает ему чек, чтобы продавец снял деньги наличными в банке.

Подробная инструкция

- Покупатели и продавцы обращаются к нотариусу и предоставляют необходимые документы для сделки и расчетов. Какие именно сообщит нотариус, у каждого свои требования.

Если покупатель решит перечислить деньги на депозитный счет нотариуса безналичным путем, то банковский счет должен быть оформлен именно на покупателя. Нельзя будет переводить деньги нотариусу, например, со счета матери покупателя. Исключение: если одним из покупателей будет несовершеннолетний, то перечислять деньги можно со счета одного из родителей (опекуна).

Для доказательства того, что счет принадлежит покупателю, нужно предоставить нотариусу справку или копию договора на обслуживание счета. Тоже самое касается и продавца.

И снова о расписке. Хоть у покупателей есть на руках справка о переводе денег на депозитный счет нотариуса, я все равно советую им получить от продавца расписку о получении денег. Образец найдете по ссылке.

Передавать деньги продавцу «на руки» до регистрации сделки — небезопасно

Некоторые мои коллеги твердят, что без всяких банковских ячеек покупатели всю жизнь передавали деньги продавцам «на руки» и все проходило нормально. Я же считаю так — если можно дополнительно обезопасить себя, то не стоит жалеть на это денег. Тем более и сами продавцы охотно соглашаются на вариант с банковской ячейкой, ведь банк защищает интересы обеих сторон.

Если продавцы настаивают получить деньги «на руки», например, после подачи документов в МФЦ или в УФРС, а не после регистрации сделки, то я бы сто раз подумала о покупки такой квартиры. В крайнем случае лучше отправить деньги безналичным путем и обязательно получить от продавца расписку о получении денег (образец).

Нюансы, если квартира покупается в ипотеку

В случае покупки квартиры в ипотеку, банк перечисляет деньги продавцу безналичным путем только после регистрации сделки купли-продажи. Все эти расчеты происходят в два этапа. Покупатели передают деньги продавцам (первоначальный взнос) через банковскую ячейку (наличными) или аккредитив (безналичным путем). Остальную часть банк перечисляет на счет продавца через некоторое время после регистрации сделки, обычно в течение 1 — 3 дней.

Почему при ипотеке лучше использовать банковскую ячейку или аккредитив? Потому что все можно сделать в одном банке, в котором оформляется ипотечный кредит. Большинство банков для своих «ипотечников» дают скидки за использование банковской ячейки или аккредитива. Например, у ВТБ при ипотеке аккредитив стоит 2 000 рублей вместо 9 000.

Понравилась статья? Вы знаете, что надо сделать 😉

Есть вопросы? Можете бесплатно проконсультироваться. Воспользуйтесь окошком онлайн-консультанта, формой внизу или телефонами (круглосуточно и без выходных):

Как продать квартиру и не остаться без денег: расчёты через банковскую ячейку

Участники сделки уже договорились о том, в каком банке будет

происходить закладка денег, под какие условия допуска, сколько необходимо ячеек

и кто за это будет платить.

День сделки начинается с закладки денег покупателя в банковскую ячейку.

После подписания всех бумаг и оплаты услуг банка можно отправляться в

хранилище, где имеется возможность в конфиденциальной обстановке спокойно

пересчитать деньги и проверить подлинность купюр на специальной аппаратуре.

После того, как в ячейку будет заложено её содержимое, она закрывается и допуск

к ней блокируется до тех пор, пока не будут выполнены сроки и условия

повторного допуска.

Любая ячейка закрывается на ключ. Банк, страхуя себя, помимо документов

требует предъявить оригинал ключа. Ключ, как правило, один. Он может остаться

на руках либо покупателя, либо продавца. Чаще – покупателя. С него берётся либо

расписка, либо его представитель пишет гарантийное обязательство – в случае

государственной регистрации они обязуются передать ключ продавцу в течение

одного дня. Нередко ключ оставляют на ответственное хранение в банке – он

предоставляет такую услугу. А также может быть передан посреднику, который при

наступлении определённых обстоятельств, передаёт его той или другой стороне.

А что делать если покупатель потеряет ключ? Как в этом случае продавец

квартиры получит свои деньги? Все зависит от конкретного банка и содержания договора

аренды депозитарной ячейки. В некоторых банках при утере ключа доступ к

банковской ячейке возможен только в присутствии всех участников сделки,

указанных в договоре аренды ячейки. В некоторых банках на случай утери ключа

берут залог, который используется для компенсации стоимости демонтажа замка

ячейки и его замены. Всё это нужно уточнять при выборе конкретного банка.

Что может случиться, если Вы неправильно заполнили договор аренды ячейки?

Ячейка была зарезервирована на двухнедельный срок, в течение которого

лицо, уже наполовину ставшее собственником после заключения договора

купли-продажи, предполагало получить документ, официально подтверждающий его

право собственности. Но, к сожалению, оформление документации затянулось. В

результате продавец по истечении срока аренды пришел и взял свои деньги. А

покупатель не получил квартиры. Самое обидное, что регистрационная палата так и

не выдала ожидаемого документа, так как в последний момент объявился временно

отсутствовавший родственник, имеющий законные права на свою часть продаваемой

квартиры… В этом случае допущена грубейшая ошибка со стороны покупателя: он

позволил получить свои деньги без предъявления документа, подтверждающего

переход права собственности.

Еще одна ситуация. Срок аренды истек, а покупатель все не мог получить

документ, подтверждающий право собственности. В тот момент, когда он его

получил, продавец по причине истечения срока доступа к ячейке не смог взять

причитающиеся ему деньги. Поскольку в договоре была указана сумма меньшая, чем

реально участвующая в расчетах, покупатель мог смело забрать часть денег себе,

и никто бы потом не смог доказать его нечестность. Рассчитывать на порядочность

сторон при операциях с недвижимостью крайне непредусмотрительно. Чтобы такая

ситуация не случалась, следует предварительно внести в договор пункт о его

пролонгации в случае затягивания оформления необходимых документов. Кроме того,

часть денег или же вся сумма могут быть упакованы в так называемый ценный пакет

(об этом будет сказано ниже), и тогда банк хранит его. Нарушать целостность

пакета покупатель не имеет права. Единственное ограничение в этом случае –

передача сразу полной суммы по сделке.

Нелишним будет и оформление доверенности на получение денег. В случае

временного отсутствия (командировка, пребывание в больнице), а также смерти

продавца причитающуюся ему сумму сможет получить доверенное лицо.

В ряде случаев право пользования ячейкой может распространяться не

только на продавца и покупателя, но и на риелтора, сопровождающего сделку.

Права пользования ячейкой риелтором оговариваются отдельно и возникают обычно в

случае наступления внештатной ситуации. Насколько это хорошо и разумно? В ряде

случаев, конечно, удобно. Например, между покупателем и продавцом на последнем

этапе возникли разногласия, а доводить дело до судебного разбирательства явно

не хочется. Уж больно “волокитные” у нас разбирательства. В этом

случае риелтор может выступить в роли судьи, которому стороны доверяют. Он,

например, может возвратить деньги продавцу и тем самым приостановить завершение

сделки. Однако столь высокое доверие со стороны участников сделки – явление не

часто встречающееся. Ведь существуют же мошенники среди специалистов в области

операций с недвижимостью. Поэтому передача права на пользование банковской

ячейкой должна быть серьезно обоснована. Кстати, третьим лицом, обладающим

правом доступа к ячейке, может быть и юридическое лицо, например, агентство

недвижимости. В этом случае риелтор является представителем третьей стороны и

при этом может выполнить все вышеперечисленные функции, а риск утраты денежных

средств снижается.

Кстати, банковская ячейка может быть открыта для доступа как одному,

так и нескольким лицам одновременно. Например, участники сделки решат оформить

допуск к ячейке только в случае их совместного присутствия. Возможно, для

кого-то такой вариант окажется наиболее безопасным.

Одной из проблемных ситуаций при проведении взаиморасчетов является

фактор времени. Никто не знает, как именно сложится рыночная ситуация и что

произойдет с ценами на недвижимость. Конечно, сегодня обстановка более менее

стабильна, не то, что несколько лет назад, когда цены росли чуть ли не

ежедневно. И все-таки риск продешевить (или потерять) сохраняется. Представим

себе, что сделка заключена, деньги или часть денег вложены в банковскую ячейку,

идет процесс оформления документации на собственность. И вдруг цены стали

стремительно расти. Продавец в отчаянии, ведь он теряет свои деньги. Возможен

вариант, когда продавец пытается нарушить течение сделки. Конечно, изменить

что-либо в этой ситуации крайне сложно (раньше надо было думать), но все-таки

неприятности могут быть. Поэтому реальную продажную цену следует исчислять в

условных единицах, с привязкой к определенному валютному курсу. В этом случае

возможен вариант, когда покупатель сможет восстановить реально потерянную

выгоду продавцу. Разумеется, подобное развитие событий – не самый

распространенный случай, но всё же участникам сделки лучше оговорить и его.

Банковская ячейка или депозит: как безопасно провести сделку с квартирой

Сделка с недвижимостью — процесс волнующий, увлекательный и нервный; особенно в тот момент, когда речь заходит о денежных расчетах. Когда платить деньги за квартиру? В момент подписания договора? А если сделка не состоится? После регистрации перехода права собственности? А вдруг покупатель потом не заплатит, а квартира уже будет принадлежать ему?

За пределами Москвы и Санкт-Петербурга люди больше доверяют друг другу, а потому сделки чаще проходят на доверии: условия определяет либо продавец, либо покупатель. В двух столицах, а также в некоторых других крупных городах России суммы при покупке недвижимости более внушительные — а люди более подозрительные. Из-за этого участники сделок используют способы, позволяющие безопасно (как они считают) осуществлять расчеты, соблюдая баланс интересов покупателя и продавца. Рассмотрим плюсы и минусы наиболее популярных способов расчетов по сделкам.

Способ № 1: банковская ячейка

На сегодняшний день наличные деньги — это самый популярный способ расчетов по сделкам среди граждан России. Поэтому расчеты с использованием банковской ячейки встречаются наиболее часто. Принцип следующий: покупатель и продавец совместно арендуют банковскую ячейку, закладывают в нее деньги, предназначенные для оплаты квартиры, и прописывают в договоре аренды особые условия доступа к ячейке. Эти условия должен контролировать банк.

Например, первые 25 дней после размещения денег ячейку может вскрыть продавец, предъявив в банке паспорт и выписку из Единого государственного реестра прав на недвижимое имущество (ЕГРП). В оставшиеся пять дней доступ к ячейке получает покупатель после предъявления собственного паспорта.

Все выглядит вроде бы просто и вроде бы надежно: если сделка состоялась, деньги получает продавец, если нет — покупатель. Но это на первый взгляд. Продавец может подделать выписку из ЕГРП, чтобы получить деньги из ячейки — сделка при этом может не состояться. Это действительно возможно: подделать выписку довольно просто, так как у нее нет никаких степеней защиты. В банке документы проверяет рядовой менеджер, который не является экспертом по фальсификации документов.

Если выписка предъявлена, банк должен допустить продавца к ячейке. Конечно, со стороны продавца это чистый криминал — против него можно возбудить уголовное дело, а банк попытаться привлечь к ответственности за ненадлежащую проверку документов. Правда, все это займет много времени и не факт, что деньги в итоге удастся вернуть.

В то же время покупателю нужна квартира, а не деньги — иначе он изначально не пошел бы на сделку. Соответственно, ему нужно будет сразу накладывать арест на квартиру и не допускать ее продажи третьему лицу. Может, деньги вернуть и не получится, но цель сделки — квартиру — отстоять возможно. Главное здесь — действовать быстро, решительно и юридически грамотно.

Вторая сложность — регистрацию могут приостановить на достаточно длительный срок, который перекрывает стандартный срок аренды банковской ячейки. Здесь рецепт простой: сразу арендуйте ячейку на больший период времени, чтобы не переживать по поводу возможной приостановки, а также внимательно следите за ходом регистрации. Можно прописать в договоре, что, если регистрация перехода права собственности не состоится в течение 45 дней, договор прекращает свое действие и стороны обязаны вернуть все полученное по сделке.

Третий сценарий — кража денег из ячейки. Такое тоже случается, но редко. Возможно, многие помнят нашумевшую историю, когда грабители проникли сквозь черный ход в хранилище одного крупного банка и похитили ценности из многих ячеек. В нашей практике был случай, когда банк «по привычке» открыл ВИП-клиентке ячейку с деньгами по сделке, решив, что она вскрывает свою личную ячейку. Хорошо, что у клиентки не было намерения украсть деньги и все закончилось благополучно. Так или иначе, инцидент показывает, что подобное изъятие денег в принципе возможно.

В стандартной ситуации банк не несет ответственности за содержимое ячейки — только за ее сохранность и ограничение доступа к ней. Иными словами, если продавец вскрывает ячейку и видит там пустоту, банк может сказать: «Вы туда ничего не клали». Спасти от такой ситуации может опись вложения, заверенная банком. В этом случае банк будет нести ответственность не только за сохранность, но и за содержимое ячейки. К сожалению, не все банки предоставляют такую услугу, однако воспользоваться ею стоит. Впрочем, опись вложения вряд ли устроит тех, кто не указывает в договоре полную стоимость недвижимости, передавая часть денег неофициально.

Способ № 2: аккредитив

Образно говоря, аккредитив — это банковская ячейка для безналичных денег. Банк обязуется перевести деньги со счета покупателя на счет продавца после предъявления определенных документов. Например, той же самой выписки из ЕГРП. Риски, связанные с приостановкой регистрации и подделкой выписки из ЕГРП (либо других документов) существуют и здесь. Правда, в ситуации с аккредитивом появляются и дополнительные риски.

Первый риск — отзыв лицензии. В случае приостановки банком расчетов или отзыва лицензии находящиеся на его счетах средства будут заморожены. Если у банка не хватит денег на все выплаты, владельцы счета встанут в общую очередь кредиторов — причем обязательное страхование вкладов на средства на аккредитиве не распространяются. Что делать? Использовать для аккредитивов только крупные банки, у которых точно не отзовут лицензию.

Второй риск — средства могут украсть. Деньги воруют не только из банковских ячеек. Например, нашему клиенту — юридическому лицу, который находился на расчетно-кассовом обслуживании в банке — принесли фальшивый исполнительный лист, по которому банку следовало немедленно отправить в адрес неизвестного юридического лица 8,5 млн руб. Только внимательность и обстоятельность сотрудников банка помогла избежать пропажи денег. Представители банка позвонили клиенту, а потом связались с судом и установили, что такой исполнительный лист не выдавался. Но могли и не позвонить.

Тем не менее при соблюдении определенных предосторожностей аккредитив можно назвать удобной формой расчетов. Не нужно возиться с инкассацией крупных сумм, проверять подлинность купюр и потом думать, не украдут ли деньги из ячейки.

Способ № 3: депозит нотариуса

Расчеты через депозит нотариуса стали более актуальными после внесения изменений в действующее законодательство. Речь идет о существенном расширении перечня сделок, которые теперь можно проводить только после удостоверения у нотариуса.

Депозит нотариуса очень похож на расчеты через аккредитив — только в этом случае функции банка выполняет нотариус. После оформления договора купли-продажи покупатель недвижимости перечисляет деньги на депозитный счет нотариуса. После регистрации права собственности продавец обращается с заявлением о передаче денег к этому же нотариусу — и тот передает деньги продавцу после того, как удостоверится, что со сделкой все в порядке.

Сейчас такая форма расчетов используется достаточно редко, так как, во-первых, не все о ней знают, а во-вторых, не каждая нотариальная контора предоставляет такую услугу. Несомненным плюсом является то, что нотариус более тщательно, чем менеджеры банка, проверит документы, подтверждающие успешное проведение сделки. Но и здесь есть один минус: это ответственность нотариуса.

Сейчас ответственность нотариуса обеспечивается всем принадлежащим ему имуществом, а также страховым возмещением по договору страхования гражданской ответственности. В денежном выражении это 5 млн руб. Если этого страхового возмещения окажется недостаточно, то дополнительные деньги должны будут выделить нотариальная палата или компенсационный фонд Федеральной нотариальной палаты. Правда, выплаты из такого компенсационного фонда имеют существенные ограничения по одной сделке. На практике это означает, что при наличии проблем компенсации может просто не хватить для покрытия убытков по крупной сделке.

У каждого из описанных способов проведения расчетов есть свои преимущества и недостатки. Любители наличных расчетов никуда не денутся от использования банковской ячейки. В этом случае желательно сделать опись вложения и выбрать нейтральный крупный банк. При безналичных расчетах лучше использовать аккредитив в крупном финансово-устойчивом банке. Поклонники нотариальных сделок смогут воспользоваться сравнительно новым инструментом — расчет через депозит нотариуса. Правда, при крупных сделках я бы все-таки отдал предпочтение аккредитиву в надежном банке.

Василий Неделько управляющий партнер юридической компании «Неделько и Партнеры»

Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Как безопасно рассчитаться за недвижимость?

Paccкaзывaeм, кaк нe пoтepять миллиoны и opгaнизoвaть пepeдaчy дeнeг пo вceм пpaвилaм.

3aдaтoк или aвaнc?

Нa пepвoм этaпe cдeлки пoкyпaтeль и пpoдaвeц зaключaют пpeдвapитeльный дoгoвop, пo кoтopoмy пoкyпaтeль пepeдaeт пpoдaвцy чacть дeнeг oт oбщeй cyммы, чтoбы пoдтвepдить cepьeзнocть нaмepeний. Этoт плaтeж мoжнo oфopмить в видe aвaнca или зaдaткa.

Ecли пo кaкoй-либo пpичинe oкoнчaтeльный pacчeт нe cocтoитcя и пpeдвapитeльный дoгoвop бyдeт pacтopгнyт, aвaнc пpocтo вepнyт пoкyпaтeлю в тoм жe paзмepe. B cлyчae oфopмлeния зaдaткa pacчeт бyдeт зaвиceть oт тoгo, пo чьeй винe copвaлacь cдeлкa. Ecли oкoнчaтeльный дoгoвop нe был пoдпиcaн из-зa пpoдaвцa, oн дoлжeн вepнyть пoкyпaтeлю зaдaтoк в двoйнoм paзмepe. Ecли oкaжeтcя винoвaт пoкyпaтeль, пpoдaвeц ocтaвит пoлyчeнный зaдaтoк ceбe.

Mы peкoмeндyeм oфopмлять плaтeж в видe зaдaткa и пepeдaвaть нe бoльшe 50 тыcяч pyблeй — нe cлишкoм бoльшyю, нo и нe чpeзмepнo мизepнyю cyммy. Этo дacт cтopoнaм бoльшe вoзмoжнocтeй для мaнeвpa, ecли иx oбcтoятeльcтвa измeнятcя и cдeлкa бyдeт yжe нe aктyaльнa.

Oкoнчaтeльный pacчeт

Нa втopoм этaпe cдeлки cтopoны зaключaют ocнoвнoй дoгoвop кyпли-пpoдaжи, и пpoдaвeц пoлyчaeт дeньги. «Ни oдин пpoфeccиoнaл, кoтopый oтвeчaeт зa вaшy cдeлкy и ee пocлeдcтвия, нe пpeдлoжит пpинять чeмoдaн c дeньгaми. Ceйчac pынoк cтpeмитcя к бeзoпacным cтaндapтaм зaключeния cдeлoк, пpи кoтopыx pиcки cвoдятcя к минимyмy. Mы cтaли oдними из пepвыx в Poccии, ктo пepeшeл нa бeзoпacныe pacчёты», — paccкaзывaeт Aнacтacия Дмитpeвa, pyкoвoдитeль юpидичecкoгo oтдeлa филиaлa кoмпaнии «Этaжи». Paccмoтpим нecкoлькo pacпpocтpaнeнныx cxeм пepeдaчи кpyпныx cyмм.

Бaнкoвcкaя ячeйкa

Ячeйкa — этo ceйф, кoтopый бaнк cдaeт в apeндy. Пocлe пoдпиcaния ocнoвнoгo дoгoвopa пoкyпaтeль в пpиcyтcтвии пpoдaвцa и coтpyдникa бaнкa зaклaдывaeт ocтaвшyюcя cyммy в бaнкoвcкyю ячeйкy. Pиэлтop пoдaeт дoкyмeнты нa peгиcтpaцию пpaвa coбcтвeннocти в MФЦ, oфиc Pocтpeecтpa или oфиc кaдacтpoвoй пaлaты. Пocлe peгиcтpaции пoкyпaтeлю выдaдyт выпиcкy из EГPН, кoтopaя пoдтвepдит, чтo пpaвo coбcтвeннocти нa квapтиpy тeпepь пpинaдлeжит нoвoмy xoзяинy.

Пpoдaвeц мoжeт взять выпиcкy y пoкyпaтeля или зaкaзaть caмocтoятeльнo. Oн дoлжeн пpeдъявить выпиcкy из EГPН бaнкoвcкoмy coтpyдникy, и тoлькo пocлe этoгo eмy пoзвoлят зaбpaть дeньги из ceйфa. Ecли Pocpeecтp пo кaкoй-либo пpичинe нe зapeгиcтpиpyeт пepexoд пpaвa, cдeлкa нe cocтoитcя, квapтиpa ocтaнeтcя в coбcтвeннocти пpoдaвцa, a пoкyпaтeль пpидeт в бaнк зa cвoими дeньгaми.

Bнимaниe : в бaнкax этa ycлyгa плaтнaя. Cpeдняя cтoимocть — 350 pyблeй. Oбычнo ячeйкy oплaчивaeт пoкyпaтeль.

Бaнкoвcкий aккpeдитив

Aккpeдитив – этo бaнкoвcкий cчeт. Пoкyпaтeль oткpывaeт cпeциaльный cчeт бaнкe нa cвoe имя и клaдeт нa нeгo нyжнyю cyммy. Дaльнeйший aлгopитм cxoж c пpeдыдyщим вapиaнтoм: cнaчaлa пpoиcxoдит peгиcтpaция пpaв coбcтвeннocти нa пoкyпaтeля, бepeтcя выпиcкa из EГPН, пocлe пpoдaвeц пoдaeт зaявкy нa пepeвoд дeнeг. Ecли c дoкyмeнтaми вce в пopядкe, бaнк пepeвoдит вcю cyммy нa cчeт пpoдaвцa или выдaeт eмy дeньги нaличными.

Bнимaниe : в бaнкax этa ycлyгa плaтнaя. Cтoимocть — oт 600 дo 7 000 pyблeй в paзныx бaнкax. Пpoдaвeц и пoкyпaтeль мoгyт пoдeлить зaтpaты пopoвнy или дoгoвopитьcя кaк-тo инaчe.

Oплaтa пocлe peгиcтpaции cдeлки

Нe вce xoтят плaтить бaнкy зa ячeйкy или aккpeдитив. B тaкoм cлyчae бeзoпacный pacчeт пocлe peгиcтpaции пpaвa coбcтвeннocти пoмoжeт opгaнизoвaть pиэлтopcкaя кoмпaния. Для этoгo pиэлтop пpиxoдит вмecтe c пpoдaвцoм и пoкyпaтeлeм в MФЦ, гдe пoкyпaтeль пoдaeт пaкeт дoкyмeнтoв нa peгиcтpaцию пpaвa coбcтвeннocти. B дoгoвope oн yкaзывaeт, чтo oплaтa бyдeт пpoизвeдeнa пoзжe. Bмecтe c пaкeтoм дoкyмeнтoв cтopoны пoдaют двa зaявлeния: пepвoe — нa пepexoд пpaвa coбcтвeннocти; втopoe — чтoбы oфopмить oбpeмeнeниe нa квapтиpy в пoльзy пpoдaвцa. Pиэлтop пoмoгaeт пpaвильнo зaпoлнить зaявлeниe. Пocлe тoгo, кaк Pocpeecтp зapeгиcтpиpyeт cдeлкy, пoкyпaтeль плaтит пpoдaвцy.

Пocлe pacчeтa пpoдaвeц и пoкyпaтeль c pacпиcкoй или плaтeжным пopyчeниeм пoдaдyт в MФЦ зaявлeниe o cнятии oбpeмeнeния c квapтиpы. Интepecы пpoдaвцa пpи тaкoй cxeмe oплaты зaщищaeт Гpaждaнcкий кoдeкc. Ecли пoкyпaтeль нe paccчитaeтcя, пpoдaвeц мoжeт пoтpeбoвaть oплaтy в cyдeбнoм пopядкe. Пpи этoм пoкyпaтeль нe cмoжeт pacпopяжaтьcя квapтиpoй пo cвoeмy ycмoтpeнию, пoкa нa нeй бyдeт нaлoжeнo oбpeмeнeниe в пoльзy пpoдaвцa. Нoвый xoзяин нe cмoжeт пpoдaть, oбмeнять или пoдapить квapтиpy, пoкa пoлнocтью нe pacплaтитcя зa нee.

Ecли пoкyпaтeль в тaкиx cитyaцияx зaдepживaeт oплaтy, юpиcты «Этaжeй» oбpaщaютcя в cyд: либo взыcкивaют ocтaвшyюcя cyммy и нeycтoйкy зa пpocpoчкy плaтeжa, либo, ecли тoгo xoчeт клиeнт, pacтopгaют cдeлкy. B этoм cлyчae квapтиpy вepнyт пpoдaвцy.

Ипoтeкa

Пoжaлyй, ипoтeкa — этo oдин из caмыx бeзoпacныx cпocoбoв pacчeтa, тaк кaк здecь вce движeния cpeдcтв кoнтpoлиpyeт бaнк. Пoкyпaтeль зaключaeт c бaнкoм дoгoвop и дeлaeт пepвый взнoc. Дeньги, пoлyчeнныe в кpeдит oт бaнкa лeжaт либo нa cпeциaльнoм ccyднoм cчeтe, либo нa кapтe, выпyщeннoй нa имя пoкyпaтeля. Пocлe тoгo, кaк пpaвo coбcтвeннocти нa квapтиpy пepexoдит к пoкyпaтeлю, бaнк пoлyчaeт yвeдoмлeниe из Pocpeecтpa и пepeвoдит нyжнyю cyммy нa cчeт пpoдaвцa.

При покупке квартиры деньги в ячейке

В этой статье мы разберем основные моменты, на которые следует об�

В этой статье мы разберем, как оформить арендуемый у государства �

В 2022 году в России при продаже дома или любой другой недвижимости&

В этой статье мы расскажем, какие документы для продажи дачи необ�

На сегодняшний день в связи с обострившимся кризисом спрос на эли

С 01.01.2019 года, можно не только купить дом в СНТ, но и зарегистрирова

Как провести расчет с продавцом через банковскую ячейку при покупке недвижимости?

- Рубрика: Финансовые вопросы

Время чтения: 4 мин.

Передача денег продавцу при покупке недвижимости является достаточно напряженным моментом для покупателя, ведь этим зачастую пользуются разнообразные мошенники. Все дело в том, что передача и пересчет денег проводится на подоконниках у нотариуса, на лавочке, в машине или еще в каких-нибудь других местах, которые не способствуют снятию напряжения. При этом еще по факту получается так, что покупатель передает деньги продавцу до того, как нотариус заверит сделку. Действительно, в таких ситуация есть от чего переживать.

А можно ли как-то обезопасить себя? Вполне! Следует лишь завести банковскую ячейку.

А стоит ли шкурка вычинки?

Эта технология, когда деньги передаются не из рук в руки, а через банк, выгодна и покупателю, и продавцу.

- Во-первых, продавец получает всю сумму не после подписания договора, а лишь после того, как покупатель завершит перерегистрацию права собственности, что существенно снижает риск остаться и без денег, и без жилья.

- Во-вторых, используя данный метод получения финансов при продаже недвижимости, продавец сможет убедиться в подлинности денег до подписания договора.

Учитывая это, недооценить те преимущества, которые дает использования банковской ячейки обеим сторонам, очень сложно.

Банковская ячейка: важные нюансы

При оформлении договора на аренду ячейки следует учесть, что, если имеется такая необходимость, то в нем можно прописать дополнительные пункты. Например, то, что выемка денег может быть осуществлена лишь при присутствии продавца со своей супругой (по отдельности они не смогут провести выемку ячейки). Это служит дополнительным гарантом безопасности.

Также стоит помнить следующее: если продавец не уверен, что в определенный срок сможет попасть в банк для выемки ячейки, то и это в договоре нужно обязательно указать, прописав, что выемку можно производить в присутствии довоенных лиц. В противном случае банковские служащие не разрешат забрать деньги из ячейки.

Особенности процесса

Сам процесс передачи денег через банковскую ячейку начинается с того, что банковский служащий проверяет подлинность и количество купюр, а затем передает их покупателю и продавцу, чтобы они собственноручно поместили их в контейнер.

Затем арендаторы ячейки вместе с банковским служащим отправляются в депозитарий, чтобы поместить контейнер в сейф. Один ключ от сейфа остается в банке, а второй передается одному из арендаторов. Чаще всего продавцу достается ключ, а покупателю расписка, что ключ хранится у продавца. Для открытия сейфа понадобятся оба ключа. Кроме того, на время аренды ячейки банк гарантирует сохранность ее содержимого.

По окончанию сделки продавец предъявляет банковским служащим копию (заверяется нотариусом) или оригинал полностью оформленного договора, расписку от покупателя о передачи ему средств и оригинал паспорта.

Если вы заинтересовались данной технологией или у вас остались вопросы, то набирайте номер агентства недвижимости «Колизей». Наши сотрудники с удовольствием помогут вам разобраться во всех нюансах, связанных с покупкой или продажей недвижимости. А в случае необходимости – смогут даже взять все проблемы, и, конечно же, ответственность за проведение сделки на себя. Так что обязательно звоните – не прогадаете.

Просмотров: 4728