Книга продаж для ИП на ОСНО

На общем режиме налогообложения индивидуальные предприниматели, как и организации, ведут книгу продаж. Это нужно, чтобы определить сумму НДС, причитающуюся к уплате в бюджет. Сведения из книги продаж каждый квартал подают в налоговую инспекцию в составе декларации по НДС. Расскажем, когда ИП на ОСНО нужно вести книгу продаж и как ее правильно заполнить.

- Когда вести книгу продаж

- Что регистрировать в книге продаж

- Проводки для учета НДС по продажам

- Как заполнять книгу продаж для ИП

- Общие правила ведения

- Нюансы заполнения

Когда вести книгу продаж

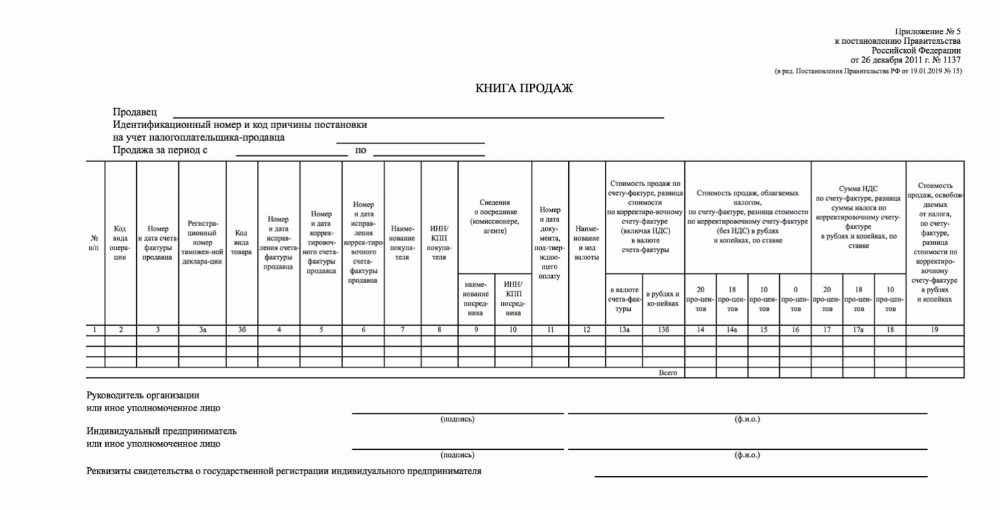

Книга продаж – это регистр налогового учета, в котором собирают детальную информацию об исходящем НДС. Ее оформляют в строгом соответствии с формой, утвержденной Постановлением Правительства РФ № 1137 от 26.12.11 (в редакции от 19.01.19).

В обязательном порядке книгу ведут организации (ООО, АО) и ИП, если они:

- плательщики НДС;

- освобождены от обязанности по уплате НДС, но им необходимо подтвердить это право выпиской из книги продаж (п. 6 ст. 145 НК РФ);

- налоговые агенты по НДС (относится и к тем, кто работает на спецрежимах УСНО или ЕНВД);

- ввозят товары на территорию России.

Не оформлять книгу, работая на ОСНО, разрешено только в случаях:

- реализации товаров (выполнения работ, оказания услуг), которые не облагаются НДС. В частности, объекта налогообложения не возникает, когда место реализации не находится в пределах РФ;

- выполнения операций, которые признаются объектом обложения НДС, но в то же время освобождены от налога. Например, ООО или ИП на ОСНО ведет медицинскую деятельность или оказывает ритуальные услуги. Операции, не облагаемые НДС, перечислены в ст. 149 НК РФ.

Бухгалтерское обслуживание в «Моё дело» всего от 1667 рублей в месяц

Что регистрировать в книге продаж

В нее вносят все выставленные покупателям и заказчикам счета-фактуры, в том числе авансовые и корректировочные.

Кроме этого, организации и ИП на ОСНО регистрируют в книге и другие документы с выделенным НДС, например:

- контрольные ленты ККТ;

- бланки строгой отчетности (БСО) при продаже товаров или оказании платных услуг (выполнении работ) населению;

- документы (чеки) для компенсации суммы НДС при реализации товаров по системе Tax free иностранным покупателям – физлицам (п. 1 ст. 169.1 НК РФ);

- универсальный передаточный документ (УПД) со статусом «1».

В Письме № 03-07-09/52125 от 15.07.19 г. Минфин уточнил, как оформляются документы и ведется книга продаж при розничной торговле на ОСНО за наличный расчет.

Согласно п. 7 ст. 168 Налогового кодекса продавец считается исполнившим обязанность по выставлению счета-фактуры, если выдал покупателям кассовый чек или другой установленной формы документ, подтверждающий розничную продажу. Соответственно, в книге он зарегистрирует контрольную ленту ККТ за день или БСО, которые были оформлены вместо чеков. Также это могут быть и документы с суммарными данными по продажам за месяц или квартал.

Дополнительные листы книги предназначены для исправления ошибок прошлых кварталов, выявленных уже после закрытия периода и сдачи декларации по НДС. В доплисты вносят документы, корректирующие реализацию. После этого сдают уточненную декларацию.

Проводки для учета НДС по продажам

Для учета НДС предусмотрено два бухгалтерских счета:

- 19 – «НДС по приобретенным ценностям».

- 68 – «Расчеты по налогам и сборам», субсчет «НДС».

Рассмотрим, какими проводками нужно отразить реализацию товаров (выполнение работ, оказание услуг), облагаемых НДС.

Проводка Проводка Содержание хозяйственной операции Дебет Кредит 90 «Продажи» 68.НДС Начислен НДС от реализации товаров (работ,

услуг) по основному виду деятельности91 «Прочие

доходы и

расходы»68.НДС Отражен налог при реализации, не относящейся к

основной сфере деятельности предпринимателя

(например, при продаже основных средств).НДС при покупке товаров (работ, услуг) учитывается проводками:

- Дт 19 Кт 60 «Расчеты с поставщиками и подрядчиками» (либо Кт 76 «Расчеты с разными дебиторами и кредиторами»).

- Дт 68.НДС Кт 19 – входной НДС принимается к вычету.

В конце каждого квартала дебетовый остаток (сальдо) по счету 68.НДС означает, что налог подлежит возмещению, а кредитовый, наоборот, показывает задолженность перед бюджетом.

Перечисление НДС в налоговую отражается как Дт 68.НДС Кт 51 «Расчетные счета».

Рассчёт налогов, создание счетов и заполнение деклараций происходит в автоматическом режиме

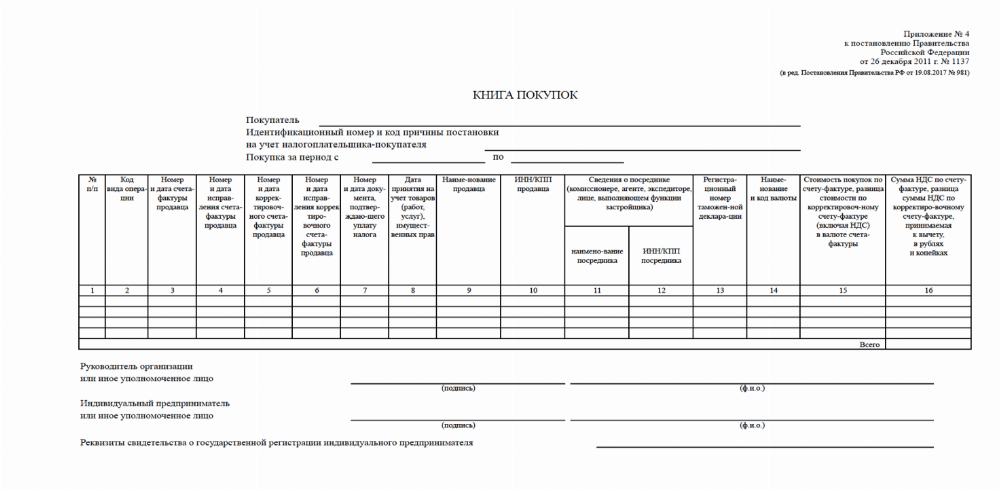

Как оформить книги покупок и продаж

Книга покупок и продаж — это документ, который необходим для вычисления суммы налога на добавленную стоимость. Данные из него полностью переносятся в соответствующие разделы декларации по НДС, потому ошибки в каждой записи критичны.

Кому и зачем нужны

Все плательщики НДС и налоговые агенты ведут учет покупок и продаж по обязательным формам, установленным постановлением правительства №1137 от 26.12.2011, в электронном или бумажном варианте. Как требуют правила ведения и заполнения книги покупок и продаж в 2022 году, в конце отчетного периода бумажный документ сшивают, нумеруют его страницы и подписывают у руководителя организации. Документ в электронном формате подписывают с применением усиленной квалифицированной подписи. Документы сдают вместе с декларацией по НДС, которую органы ФНС принимают только в электронном виде.

Если разбираться, из чего состоит книга покупок и книга продаж, то это большие таблицы, в которые вписывают сведения о:

- товаре;

- виде операции;

- покупателе и продавце;

- счете-фактуре, таможенной декларации, платежном поручении;

- суммах продаж и НДС.

Как заполнять журнал регистрации продаж

На первом листе налогоплательщик указывает наименование, ИНН, КПП и отчетный период. В табличной части необходимо в хронологическом порядке регистрировать документы, на основании которых начисляется НДС.

Особенности составления табличной части:

- Код вида операции (гр. 2) выбирается из перечня к приказу ФНС №ММВ-7-3/136@ от 14.03.2016. Самые часто применяемые коды: отгрузка — 01, предоплата за товар — 02.

- Номер и дата счета-фактуры, название покупателя, его ИНН и КПП записываются на основании счета-фактуры — исходного или корректировочного.

- При регистрации счета-фактуры с исправлением номер и дата исправления записываются в 4-м или 6-м столбцах (для корректировочного счета-фактуры).

- Графа 3а предназначена для указания регистрационного номера таможенной декларации. Ее заполняют только при необходимости.

- Графа 3б «Код вида товара» понадобится только в том случае, если товары вывозятся на территорию государств ЕАЭС. Код указывают в соответствии с единой товарной номенклатурой внешнеэкономической деятельности союза.

- Для отражения реализации товаров или услуг через посредника (комиссионера, агента) заполняются графы 9 и 10.

- Номер и дата платежного поручения (гр. 11) заполняются, только когда оплата счета-фактуры — это основание для начисления НДС. Например, при получении продавцом аванса.

- В графе 12 указываются название и код валюты. Заполнение предусмотрено только в отношении иностранной валюты.

- Стоимость реализации или величина полученного аванса за покупку, включая НДС, отражается в графе 13а (для операции в валюте) или 13б (для операции в рублях). Сумму продажи без учета НДС надо показать в столбцах 14, 14а, 15 или 16 в зависимости от применяемой ставки (20, 18, 10 или 0%). При получении аванса эти поля остаются незаполненными. Сумму налога показывают в графах 17, 17а или 18 — тоже в зависимости от ставки. Когда регистрируют корректировочный счет-фактуру, указывают увеличение стоимости товаров (работ или услуг) и увеличение суммы НДС.

- Если организация или предприниматель применяет освобождение от НДС по статье 145 НК РФ, сумму продаж показывают в столбце 19.

Книгу с регистрацией продаж подписывает руководитель организации или иное лицо, наделенное полномочиями.

По итогам квартала суммируются значения в столбцах с 14 по 19, на основании которых формируется декларация для исчисления суммы к уплате.

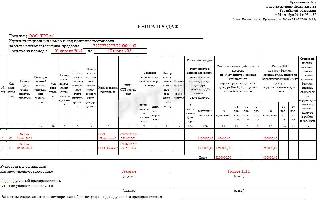

Покажем пример, как оформить книгу продаж для налоговой в 2022 году, используя следующие исходные данные:

- На сумму 1 200 000 руб. (в том числе НДС 200 000 руб.) с ООО «Покупатель». Товар отгрузили 16 апреля 2022 г. В этот же день ООО «PPT.ru» выставило счет-фактуру №8 и зарегистрировало его в книге зарегистрированных продаж.

- На сумму 1 500 000 руб. (в том числе НДС 250 000 руб.) с ООО «Клиент». Отгрузка товара произведена 5 июня 2022 г. ООО «PPT.ru» выставило счет-фактуру №9 от 05.06.2022 и зарегистрировало его в книге осуществленных продаж.

Особенности заполнения журнала покупок

При заполнении регистрируются счета-фактуры на покупку товаров, работ или услуг и другие документы, дающие право на налоговый вычет, например таможенные декларации на покупку товара, импортируемого в Россию. Записывать документы о покупке следует по мере получения этого права. По счетам-фактурам, оформленным с нарушениями, вычет применять запрещено.

Технически алгоритм, как вести книгу покупок и книгу продаж, совпадает: заполнение происходит аналогично, только при регистрации покупок используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж.

Еще один важный момент: в журнал разрешено вносить сведения из счетов-фактур (в том числе корректировочных, исправленных), «полученных на сумму оплаты покупки, частичной оплаты покупок в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов за покупки».

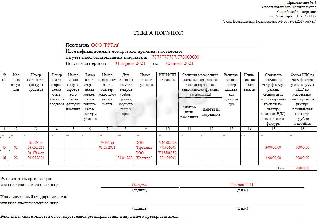

Покажем пример, как заполнять книгу регистрации покупок.

Покупатель: ООО «PPT.ru». Идентификационный номер и код причины постановки на учет налогоплательщика-продавца: 7777777777/770000000. Период учета продаж — 2 квартал 2022 года (с 01.04 по 30.06.2021).

Как исправить ошибки

Если налогоплательщик обнаружил, что данные счетов-фактур отражены неверно, он должен внести исправления. Есть два варианта:

Книга продаж и Книга покупок: какие документы регистрировать?

Разбираемся, как вести Книгу продаж и Книгу покупок. Какие документы регистрировать? Как заполнять?

Книга продаж

Книга продаж предназначена для расчета НДС к уплате в бюджет.

Книгу продаж заполняют:

- Плательщики НДС;

- Лица, освобожденные от обязанностей плательщика НДС на основании ст.145 НК РФ (так как согласно п.6 ст.145 НК РФ книга продаж является документом, подтверждающим право на освобождение от уплаты НДС);

- Налоговые агенты по НДС (даже если они применяют специальные налоговые режимы).

Какие документы регистрировать в Книге продаж?

- Счета-фактуры

- Данные лент ККТ (контрольно-кассовая техника) и БСО (бланки строгой отчетности)

- Счета-фактуры, выставленные налоговыми агентами

- Корректировочные счета-фактуры, составленные при увеличении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), регистрируются продавцами

- Корректировочные счета-фактуры, составленные при уменьшении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), регистрируются покупателями

- Счета-фактуры, на основании которых входящий НДС был принят к вычету, при восстановлении НДС на основании п.3 ст.170 НК РФ

- Бухгалтерские справки-расчеты при восстановлении НДС по объектам недвижимости в соответствии с п.6 ст.171 НК РФ.

Как заполнить Книгу продаж?

В книге продаж в хронологическом порядке регистрируются документы, на основании которых начисляется НДС.

Корректировочный счет-фактура регистрируется в книге продаж за налоговый период, когда составлены документы, которые являются основанием для составления КСФ.

В шапке заполняется наименование продавца, ИНН/КПП и налоговый период.

Графа 1. Порядковый номер записи.

Графа 2. Код вида операции выбирается из перечня к Приказу ФНС России от 14.03.2016 N ММВ-7-3/136@.

Графа 3. Номер и дата счета-фактуры продавца заполняются на основании составленного продавцом счета-фактуры.

Графа 3а. Регистрационный номер таможенной декларации заполняется в особых случаях, а именно, когда товары для внутреннего потребления выпущены на территории Калининградской области и прошли этапы свободной экономической зоны. Регистрационный номер таможенной декларации — это номер, проставленный сотрудником таможенной службы в декларации на товары, под которым она зарегистрирована в реестре.

Графа 3б. Код вида товара заполняется, если товары вывозятся на территорию стран ЕАЭС. Код указывается на основании товарной номенклатуры внешнеэкономической деятельности союза.

Графа 4. Номер и дата исправления счета-фактуры продавца заполняются на основании исправленного счета фактуры.

Графа 5. Номер и дата корректировочного счета-фактуры продавца заполняются на основании данных корректировочного счета фактуры.

Графа 6. Номер и дата исправления корректировочного счета-фактуры продавца заполняются на основании исправленного корректировочного счета фактуры.

Графы 7, 8. Наименование покупателя, ИНН/КПП покупателя — указывается наименование, ИНН/КПП покупателя.

Графы 9, 10. Сведения о посреднике (комиссионере, агенте) — указывается наименование, ИНН/КПП посредника.

Графа 11. Номер и дата документа, подтверждающего оплату заполняется продавцом при получении авансовых платежей.

Графа 12. Наименование и код валюты — указывается соответствующее наименование и код иностранной валюты.

Графы 13а, 13б. Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры. Стоимость указывается в валюте счета-фактуры (гр.13а для операций в валюте), в рублях и копейках (13б для операций в рублях).

Графы 14, 14а, 15, 16. Стоимость продаж, облагаемых налогом по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках по соответствующей ставке 20%, 18%, 10%, 0%. При получении аванса данные поля не заполняются. По корректировочному счету-фактуре продавец показывает увеличение стоимости продаж, покупатель — уменьшение стоимости продаж.

Графы 17, 17Аа, 18. Сумма НДС по счету-фактуре, разница суммы налога по корректировочному счету-фактуре в рублях и копейках, по соответствующей ставке 20%, 18%, 10%. По корректировочному счету-фактуре продавец показывает увеличение НДС, покупатель — уменьшение НДС.

Графа 19. Стоимость продаж, освобождаемых от налога, по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках заполняется, если налогоплательщик имеет освобождение от уплаты НДС по ст.145 и 145.1 НК РФ.

Книга покупок

Книга покупок применяется для расчета НДС, предъявляемого к вычету (п.1 Правила учета книги покупок).

Книгу покупок не заполняют лица:

- Освобожденные от обязанностей плательщика НДС на основании ст.145 и ст.145.1 НК РФ

- Осуществляющие только операции , не облагаемые НДС на основании ст.149 НК РФ

- Применяющие специальные налоговые режимы

- Реализующие товары (работы, услуги) только за пределами территории РФ

Какие документы регистрировать в Книге покупок?

- Полученные от продавцов счета фактуры и корректировочные счета-фактуры, по мере возникновения права на налоговые вычеты;

- Счета-фактуры по строительно-монтажным работам для собственного потребления, если есть право принять НДС к вычету;

- Таможенная декларация и платежные документы, подтверждающие уплату ввозного НДС, при импорте (п.6 Правила ведения книги покупок);

- Заявление о ввозе товаров и уплате косвенных налогов при ввозе товаров из ЕАЭС (п.6 Правила ведения книги покупок);

- БСО (бланки строкой отчетности) или их копии — по командировочным расходам (п.18 Правила ведения книги покупок).

Счета-фактуры, оформленные с нарушениями в Книге покупок не регистрируются и вычет по ним получать запрещено.

В шапке заполняется наименование покупателя, ИНН/КПП и налоговый период.

Графа 1. Порядковый номер записи.

Графа 2. Код вида операции выбирается из перечня к Приказу ФНС России от 14.03.2016 N ММВ-7-3/136@.

Графа 3. Номер и дата счета-фактуры продавца заполняются на основании составленного продавцом счета-фактуры.

Если вычет подтверждается на основании других документов, то в графе 3 указываются:

- Номер и дата заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС при ввозе товаров из стран ЕАЭС;

- Регистрационный номер таможенной декларации, оформленной при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области при отражении в книге покупок НДС, принимаемой к вычету на основании п.14 ст.171 НК РФ;

- Номер и дата платежно-расчетного документа (иного документа), содержащего суммарные (сводные) данные, зарегистрированного продавцом в книге продаж при отражении НДС с аванса, полученного в счет предстоящих поставок товаров (работ, услуг) и подлежащих вычету с даты отгрузки.

Графа 4. Номер и дата исправления счета-фактуры продавца заполняются на основании исправленного счета-фактуры.

Графа 5. Номер и дата корректировочного счета-фактуры продавца заполняются на основании данных корректировочного счета-фактуры.

Графа 6. Номер и дата исправления корректировочного счета-фактуры продавца заполняются на основании исправленного корректировочного счета-фактуры.

Графа 7. Номер и дата документа, подтверждающего уплату налога.

Графы 8. Дата принятия на учет товаров (работ, услуг, имущественных прав).

Графы 9, 10. Наименование, ИНН/КПП продавца.

Графы 11, 12. Сведения о посреднике (комиссионере, агенте, экспедиторе, лице, выполняющим функции застройщика). Номер и дата документа, подтверждающего оплату заполняется продавцом при получении авансовых платежей — наименование, ИНН/КПП .

Графа 13. Регистрационный номер таможенной декларации указывается в случае, если компания закупает товары в странах ЕАЭС.

Графа 14. Наименование и код валюты — указывается соответствующее наименование и код иностранной валюты.

Графа 15. Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счете-фактуре (включая НДС) в валюте счета-фактуры — указывается стоимость товаров (работ, услуг, имущественных прав) или сумма выданного аванса с НДС.

Графа 16. Сумма НДС по счету-фактуре, разница стоимости по корректировочному счете-фактуре, принимаемая к вычету, в рублях и копейках — указывается сумма НДС, принимаемого к вычету.

Книга покупок и книга продаж: ведение и оформление для расчетов по НДС

Книга продаж и покупок используется для расчета суммы НДС, подлежащей уплате в бюджет. Сведения из книги продаж и покупок включаются в НДС-декларацию. С 3 квартала 2022 года книги составляются по новой форме. Разберемся, кому вести такую книгу и как ее оформлять.

Книги покупок и продаж — что это такое в бухгалтерии

Чтобы избежать санкций при расчетах с бюджетом по налогу на добавленную стоимость, налогоплательщикам следует обеспечить такой порядок ведения учета, который в полной мере раскроет информацию, представленную в декларации по НДС. Для накопления и систематизации информации из первички используются специальные регистры бухгалтерского и налогового учета.

Бухгалтерские регистры по учету входного и исходящего НДС:

- законодательно обязательной формы не имеют и могут быть разработаны компанией самостоятельно в соответствии со ст. 10 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- оформляются на бумаге или в электронном виде с возможностью распечатки.

Налоговые регистры по учету НДС:

- оформляются в законодательно утвержденной форме книг покупок и продаж, с помощью которых обобщаются сведения о входящих и исходящих счетах-фактурах;

- подлежат обязательному заполнению всеми плательщиками налога на добавленную стоимость.

Как правило, в бухгалтерском учете используются формы книг покупок и продаж, установленные для налогового учета.

О требованиях к регистрам и правилах закрепления их в учетной политике читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Проводки по НДС

Для учета НДС применяются стандартные проводки:

Учет входящего НДС при поступлении товаров, услуг или иных материальных ценностей от поставщиков

Предъявление входного НДС к вычету (включение его в книгу покупок)

Отражение в учете НДС, начисленного при реализации товаров, работ, услуг

По итогам квартала:

- дебетовое сальдо счета 68 по НДС подлежит возмещению;

- кредитовое — уплате в бюджет.

Итоговые обороты за квартал по кредиту 68 счета по НДС должны быть равны исходящему НДС по книге продаж, а по дебету — входящему НДС, зафиксированному в книге покупок.

ООО «Смайлик» приобрело товары для продажи на сумму 120 000 руб. (включая 20 000 руб. НДС). Данные товары были проданы на сумму 144 000 руб. (включая 24 000 руб. НДС).

Сумма (руб.)

Описание проводки

Поступил товар для продажи

Зафиксирован входящий НДС

Входной НДС включен в книгу покупок и предъявлен к вычету

Отражена реализация товаров покупателям

Начислен исходящий НДС с реализации

Рассмотрим обороты по счету 68 (НДС):

Дт 20 000 Кт 24 000 — сальдо 4 000 кредитовое.

То есть ООО «Смайлик» заплатит в бюджет НДС в сумме 4 000 руб. (24 000 – 20 000).

Рассмотрим форму и алгоритм заполнения книг продаж и покупок.

Где скачать бланк и образец заполнения книг продаж и покупок

Бланки книги продаж и покупок, а также правила их заполнения определены в постановлении Правительства от 26.12.2011 № 1137:

- бланк книги покупок — в приложении 4;

- бланк книги продаж — в приложении 5.

С 01.07.2022 применяются обновленные бланки книги покупок и книги продаж — в редакции постановления Правительства РФ от 02.04.2022 № 534. Изменения в формах обусловлены введением системы прослеживаемости товаров.

Этим же постановлением утверждены и формы дополнительных листов книги продаж и покупок, с помощью которых в книги вносятся исправления за предыдущие налоговые периоды.

Об изменениях по счетам-фактурам с 1 июля 2022 года читайте здесь.

Скачайте действующие бланки книги покупок и книги продаж здесь:

В системе КонсультантПлюс вы можете увидеть подробные правила заполнения книги покупок и книги продаж, а также узнать все тонкости регистрации счетов-фактур в этих книгах. Получите пробный доступ к К+ бесплатно.

Когда вести книгу покупок

Книга предназначена для расчета налоговых вычетов по НДС (п. 1 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Поэтому ведение книги покупок — обязанность тех, кто эти вычеты применяет, а именно плательщиков НДС.

Книга покупок не нужна тем налогоплательщикам, которые:

- освобождены от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы, услуги только вне территории РФ;

- осуществляют только операции, не облагаемые НДС согласно ст. 149 НК РФ;

- работают на спецрежимах.

Подробнее об операциях, не облагаемых НДС, узнайте здесь.

Когда вести книгу продаж

В этой книге рассчитывается НДС к уплате. Заполняется она во всех случаях, когда возникает обязанность по исчислению налога (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Ведение книги продаж обязательно:

- для плательщиков НДС, включая освобожденных от обязанностей плательщика (последним книга необходима для подтверждения права на освобождение (пп. 3 и 6 ст. 145 НК РФ));

- налоговых агентов по НДС, в том числе тех, которые не являются налогоплательщиками («упрощенцев», «вмененщиков»).

Нюансы работы с НДС налогоплательщиков на УСН узнайте из материала «НДС при УСН: в каких случаях платить и как учитывать налог».

Оформление книги покупок и книги продаж

Книги продаж и покупок можно вести как в бумажном, так и в электронном виде (п. 1 Правил ведения книги покупок, п. 1 Правил ведения книги покупок и книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Способ налогоплательщик выбирает самостоятельно.

По окончании квартала, до 25 числа следующего месяца бумажные варианты книг покупок и продаж необходимо:

- подписать (это делает руководитель организации или уполномоченное им лицо, либо индивидуальный предприниматель);

- прошнуровать;

- пронумеровать страницы.

Организация также должна скрепить страницы книг печатью (при наличии).

С книгами продаж и покупок, составленными в электронном виде, ничего делать не требуется: их не нужно распечатывать и подписать придется только в случае отправки в налоговый орган (при этом следует использовать усиленную квалифицированную электронную подпись).

О том, как подписать документ электронной подписью, читайте здесь.

Хранить книги продаж и покупок — как бумажные, так и электронные — следует не менее 4 лет с даты последней записи.

Такие нормы установлены п. 24 Правил ведения книги покупок и п. 22 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Книги покупок и продаж и НДС-декларация

Сведения из книги покупок и книги продаж не только используются для формирования отчетных показателей, но и включаются прямо в декларацию. Так, показатели книги покупок отражаются в разделе 8, а книги продаж — в разделе 9 декларации по НДС. Причем отражаются построчно. И данные каждой записи из книг участвуют в формировании цифр в соответствующих разделах декларации.

Чтобы избежать проблем при камеральной проверке, стоит позаботиться о правильном заполнении книг покупок и продаж. При этом важную роль играют коды книги покупок и книги продаж – с 01.07.2016 для заполнения графы 2 используются коды видов операций из перечня, утвержденного приказом ФНС России от 14.03.2016 № ММВ-7-3/136@. С 2018 года этот приказ до внесения в него изменений применяется с учетом разъяснений, содержащихся в письмах ФНС России от 16.01.2018 № СД-4-3/480@, от 16.01.2018 № СД-4-3/480.

Как в книге продаж отражать счета-фактуры в валюте, читайте в этом материале.

Итоги

Книга покупок и продаж — налоговые регистры по учету входящего и исходящего НДС. Бланки книг покупок и продаж и алгоритм их заполнения утверждены постановлением Правительства РФ от 26.12.2011 № 1137. С 01.07.2022 действуют обновленные бланки книги покупок и книги продаж. Формирование книги покупок и книги продаж обязательно для всех плательщиков налога на добавленную стоимость, поскольку показатели данных регистров отображаются в 8 и 9 разделе декларации.

Обо всех обновлениях в части оформления книг продаж и покупок мы рассказываем в рубриках:

Следите за новостями и будьте в курсе последних требований законодательства.

- Федеральный закон от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”

- Постановление Правительства РФ от 26.12.2011 N 1137

- Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Правила отражения реализации и возврата в книге покупок и продаж

кодов видов операций. О том, как следует заполнять упомянутые регистры при реализации товаров организациям (предпринимателям) и физическим лицам, поговорим далее.

Также затронем вопросы, касающиеся оформления возврата товара.

Реализация юридическому лицу или ИП

Самый простой случай — товар, работа или услуга отпускается плательщиком НДС в адрес компании или предпринимателя, которые также платят этот налог. В этом случае поставщик отражает операцию в своей книге продаж, а покупатель — в книге покупок, с кодом 01.

Остальные операции необходимо отражать следующим образом:

- реализация налоговым агентом — в книге продаж с кодом 06;

- покупка налоговым агентом — в книге покупок с кодом 06;

- передача имущественных прав — в книге продаж с кодом 14;

- сделка по капитальному строительству и модернизации недвижимости — в книге продаж подрядчика и в книге покупок заказчика с кодом 13;

- безвозмездная передача имущества — в книге продаж с кодом 10.

Что касается сделок, которые проводились с участием посредника, то об их оформлении мы подробно рассказали в статье Как отражать посреднические сделки в документах, применяемых при расчетах по НДС.

В тех случаях, когда товар отпускается контрагенту, который не платит НДС, счет-фактуру можно не выставлять. Для этого между сторонами должно быть заключено письменное соглашение. Продавец составляет сводный счет-фактуру за квартал или месяц, в котором собирает все операции в адрес этого покупателя. Сводный счет-фактура отражается в книге продаж с кодом 26.

Если покупатель решил вернуть товар или отказаться от его принятия, то он должен выставить счет-фактуру. Этот документ нужно зарегистрироваться с кодом 01 в книге продаж покупателя, и с тем же кодом — в книге покупок продавца. Это верно в том случае, когда оба контрагента являются плательщиками НДС.

А что, если товар возвращает покупатель, который не платит НДС?

Конечно, в этом случае он счет-фактуру не выставляет. Продавцу же необходимо повторно зарегистрировать выставленный ранее в адрес этого покупателя счет-фактуру, только теперь уже в своей книге покупок с кодом 16. Получается, что в этой ситуации продавец отразит один и тот же счет-фактуру дважды: в книге продаж с кодом 01 или 26 — при отгрузке товара покупателю, и в книге покупок с кодом 16 — при получении его обратно.

Пример 1

Продавец на ОСН реализовал покупателю-упрощенщику товар на сумму 118 тыс. рублей, из которых НДС составил 18 тыс. рублей. Эту операцию он отразил следующей записью в своей книге продаж:

Номер графы 2 7 13б 14 17 Значение 01 наименование покупателя 118 000 100 000 18 000 Однако впоследствии покупатель вернуть продавцу часть товара на сумму 29,5 тыс. рублей, в том числе НДС — 4,5 тыс. рублей. При этом продавец повторно отражает выписанный ранее счет-фактуру, но уже в книге покупок:

Номер графы 2 9 15 16 Значение 16 наименование продавца 29 500 4 500 Реализация физическому лицу

В соответствии с пунктом 7 статьи 168 Налогового кодекса, при реализации товаров, работ или услуг физическим лицам за наличный расчет продавец счет-фактуру не выставляет. При этом в книге продаж он может отразить данные контрольно-кассовой ленты.

Однако у поставщика возникает обязанность выставить счет-фактуру по операциям, совершенным в отношении физических лиц, в следующих случаях:

- когда товар оплачен безналичным путем;

- когда товар отправлен по почте;

- когда товар передается работникам на безвозмездной основе.

Подтверждением тому служат письма Минфина от 15.06.15 № 03-07-14/34405, от 20.06.14 № 03-07-09/29630 и 08.02.16 № 03-07-09/6171.

При этом продавец, являющийся плательщиком НДС, выставляет сводный счет-фактуру по всем реализациям в адрес физических лиц и регистрирует его в книге продаж с кодом 26.

В случае возврата физлицами товаров либо отказа от них продавец должен зарегистрировать в своей книге покупок тот документ, который он отразил в книге продаж при реализации этого товара. Как сказано выше, это либо кассовая лента, либо сводный счет-фактура. Зарегистрировать его в книге покупок нужно с кодом 17. Также нужно указать реквизиты документа, на основании которого деньги были возвращены покупателю. Это нужно сделать в графе, предназначенной для сведений о документе, подтверждающем уплату налога.

Пример 2

Продавец в течение квартала реализовал физическим лицам товаров на общую сумму 118 тыс. рублей, в том числе НДС — 18 тыс. рублей. Эти продажи были отражены в сводном счете-фактуре:

Номер графы 2 7 13б 14 17 Значение 26 Физические лица 118 000 100 000 18 000 Один из покупателей товар возвратил. Сумма возврата составила 1180 рублей, в том числе НДС – 180 рублей. Продавцу необходимо отразить эту операцию в своей книге покупок следующим образом:

Изменены правила ведения книги продаж: как теперь оформлять возврат качественного товара

При участии Наталья Никитченко

С апреля 2019 года вступили в силу поправки в правила ведения книги продаж (внесены постановлением Правительства РФ от 19.01.19 № 15). На первый взгляд, изменения кажутся незначительными: упразднено положение, которое обязывало покупателя регистрировать в книге продаж счет-фактуру, выставленный при возврате продавцу принятого на учет товара. Но в Минфине считают, что данным новшеством утвержден принципиально новый порядок оформления возврата качественного товара. В чем же суть поправок и как применять их на практике? В настоящей статье мы изложили позицию чиновников с комментариями налогового юриста.

Что изменилось с апреля

Изменения, касающиеся возврата товара, внесены в пункт 3 правил ведения книги продаж (утв. постановлением Правительства РФ от 26.12.11 № 1137). В прежней редакции этого пункта говорилось, что в книге продаж регистрируются, в числе прочего, счета-фактуры, выставленные при возврате принятых на учет товаров. Начиная с 1 апреля 2019 года, данное положение не действует.

Что означает это новшество и как применять его на практике? Чтобы ответить на эти вопросы, нужно вспомнить, какой порядок оформления возврата товаров действовал до апреля 2019 года. При этом сделаем оговорку: в рамках настоящей статьи речь пойдет только о возврате качественного товара. Вопросы оформления возврата брака рассматриваться не будут.

Прежний порядок оформления возврата

Раньше действия продавца и покупатели зависели от того, принят ли отгруженный товар к учету у покупателя (здесь и далее подразумевается, что продавец и покупатель являются налогоплательщиками НДС).

Если товар был принят к учету, то при его возврате покупатель оформлял счет-фактуру, где указывал себя в качестве продавца. Этот счет-фактуру покупатель регистрировал в своей книге продаж, а продавец — в своей книге покупок. На основании данного счета-фактуры продавец принимал к вычету НДС, ранее начисленный при отгрузке.

Если же товар не был принят к учету у покупателя, то при его возврате продавец составлял корректировочный счет-фактуру. Данный документ служил основанием для уменьшения продавцом налога на добавленную стоимость, ранее начисленного при отгрузке. Об этих правилах неоднократно напоминали чиновники (например, в письме Минфина России от 30.03.15 № 03-07-09/17466; см. «Минфин разъяснил, кто должен выставлять счет-фактуру при возврате товаров, как принятых, так и не принятых покупателем на учет»).

Обмениваться с контрагентами УПД и счетами‑фактурами через интернет с 25%-ной скидкой Входящие бесплатно

На наш взгляд, изложенный порядок был логичным и соответствовал закону. Действительно, в абсолютном большинстве случаев принятие качественного товара на учет у покупателя означает, что право собственности на этот товар перешло от поставщика к покупателю (иное может быть прописано в договоре). И в этой ситуации возврат товара возможен только путем обратной реализации, при которой бывший покупатель становится продавцом, а бывший поставщик — покупателем. При таких обстоятельствах вполне естественно, что новый продавец (он же бывший покупатель) обязан выставить новому покупателю счет-фактуру и зарегистрировать его в книге продаж.

Если же товар еще не принят к учету у покупателя, право собственности на него чаще всего остается за продавцом. Поэтому при возврате товара поставщик может изменить количество отгруженных единиц, отразив это в корректировочном счете-фактуре.

Новый порядок оформления возврата: позиция Минфина

Можно ли сейчас, после вступления в силу поправок в правила ведения книги продаж, следовать приведенному выше порядку оформления возврата товара? По мнению специалистов Минфина России, теперь все зависит от того, в рамках какого договора происходит возврат (письмо от 08.04.19 № 03-07-09/24636).

В ситуации, когда и отгрузка и возврат товара регламентированы одним договором, покупатель при возврате не должен выставлять счет-фактуру, даже если ранее он принял этот товар к учету. Вместо этого продавец обязан оформить корректировочный счет-фактуру, отразив в нем изменения по количеству позиций. Поступать так следует в том случае, если возврат совершен, начиная с 1 апреля 2019 года, независимо от даты исходной поставки. Отметим, что несколькими месяцами ранее специалисты финансового ведомства подчеркнули: корректировочный счет-фактура нужен при возврате как бракованного, так и качественного товара (письмо Минфина России от 04.02.19 № 03-07-11/6171).

Иначе обстоит дело, если покупатель возвращает товар в рамках отдельного договора купли-продажи (договора поставки). Здесь стороны меняются ролями: бывший продавец становится покупателем, а бывший покупатель — продавцом. Тогда при возврате новый поставщик (он же бывший покупатель) должен выставить обычный, а не корректировочный счет-фактуру.

Провести автоматическую сверку счетов‑фактур с контрагентами Попробовать бесплатно

Альтернативный взгляд на новые правила оформления возврата

С нашей точки зрения позиция Минфина выглядит не вполне убедительно.

Во-первых, как уже говорилось выше, в подавляющем большинстве случаев принятие качественного товара на учет у покупателя означает, что право собственности перешло от продавца к покупателю. Соответственно, продавец не вправе отражать чужой товар в каком-либо документе, в том числе в корректировочном счете-фактуре.

Во-вторых, возврат товара, принятого покупателем на учет, не упомянут в пункте 3 статьи 168 НК РФ как ситуация, требующая выставления корректировочного счета-фактуры. Согласно данной норме, корректировочные счета-фактуры оформляются только при изменении стоимости отгруженных товаров, в том числе при изменении цены или уточнении количества (объема).

К слову, чиновники уже не в первый раз предлагают оформлять корректировочные счета-фактуры в случаях, не предусмотренных законом. В частности, специалисты ФНС России в письме от 23.10.18 № СД-4-3/20667@ предложили составлять корректировочный счет-фактуру, чтобы отразить дополнительную сумму предоплаты, обусловленную увеличением ставки НДС (см. «Новая ставка НДС в переходный период: налоговики разъяснили, как ее следует применять при возврате товара и предоплате»).

Мы считаем, что при возврате качественного товара, принятого на учет у покупателя, корректировочный счет-фактура по-прежнему не нужен. Как и раньше, необходимо оформлять обратную реализацию, при которой новый продавец (то есть бывший покупатель) обязан выставить обычный счет-фактуру.

Алексей Крайнев, налоговый юрист «Бухгалтерии Онлайн»:

Если товар соответствует условиям договора, то его возврат — это не что иное, как обратная реализация. И не важно, как она происходит: в рамках первоначального договора на основании соответствующего документооборота или оформляется отдельным договором купли-продажи. Если товар был передан покупателю, и этот товар соответствовал условиям договора, а также если по условиям договора право собственности на товар перешло к покупателю, то возврат такого товара — обратная реализация со всеми вытекающими налоговыми последствиями.

В чем же тогда суть поправок, внесенных в пункт 3 правил ведения книги продаж? На наш взгляд, эти поправки носят технический характер. Они показывают, что возврат товара, принятого покупателем на учет, ничем не отличается от обычной поставки. Поэтому отдельное упоминание такого возврата не требуется. Тем не менее, есть большая вероятность, что в случаях возврата товаров налоговики станут требовать составлять именно корректировочные счета-фактуры, а при их отсутствии откажут в вычете НДС. Остается ждать, пока по данному вопросу появится арбитражная практика, которая расставит все точки над «i».

Обратите внимание: ошибок при заполнении счетов-фактур проще избежать, если выставлять их в электронном виде. Обмен юридически значимыми электронными документами (накладными, счетами-фактурами, договорами) производится с помощью специальных систем через операторов электронного документооборота (ЭДО). Это, в частности, сервис «Диадок» от компании СКБ Контур. Организации и предприниматели, у которых есть электронная подпись для налоговой отчетности, могут прямо сейчас бесплатно отправить контрагентам неограниченное количество счетов-фактур, накладных и других документов через систему «Контур.Диадок» в рамках акции «Безлимит на 2 месяца».