Когда платить ндфл при увольнении сотрудника

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Когда платить ндфл при увольнении сотрудника». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Государственной инспекции труда в г. Москве от 23.10.2006 N 6714). Например, расходы на выплату денежных компенсаций увольняемому в 2009 году работнику за неиспользованные им с 2005 года отпуска (за исключением компенсаций за отпуска, указанные в п.

Отчисления с заработной платы человек не производит самостоятельно. Этим занимается фирма — место работы.

Возможность добавления дополнительного дня также оговорена законодательно в Трудовом Кодексе Российской Федерации в статье под номером 140. Согласно ей, предоставление данного дня требуется для различных целей, например, переоформления сумм ввиду получения больничных отчислений.

Когда платить НДФЛ при увольнении сотрудника в 2019 году

Если сотрудник изъявил желание уйти из организации и написал соответствующее заявление на имя руководителя, то все положенные суммы должны быть выплачены ему в день увольнения. В частности, это касается:

- оплаты труда за количество доработанных дней;

- премиальных выплат;

- задолженности перед сотрудником.

Срок перечисления НДФЛ при увольнении работника — следующий день после прекращения выполнений им служебных обязанностей.

Все остальные причины задержки выплаты не считаются уважительными и могут стать основанием для обращения в суд с целью получения компенсации за просрочку.

В 2018 году ситуация с отчислением НДФЛ следующая. На основании статьи 226 НК РФ работодатель обязан совершить перечисление НДФЛ при увольнении не позднее дня, идущего за выдачей зарплаты. При этом не берут во внимание используемые нанимателем способы перевода зарплатных денег сотрудникам. Даже в случае безналичного перевода на пластиковую карту срок един.

Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности

В 6-НДФЛ отразить выплаты окончательного расчета, исчисленные и удержанные с него налоговые суммы, следует в квартале увольнения. При этом есть особенность, если дата перечисления налога приходится на следующий квартал. Например, сотрудник уволился и получил окончательный расчет 30 июня, тогда перечислить налог необходимо не позднее 1 июля.

Данный порядок установлен ТК РФ в статье под номером 140. Если он не будет строго соблюдаться, то за задержание средств при увольнении сотрудника фирму полагается оштрафовать на 50 тысяч рублей согласно Кодексу административных правонарушений.

С черной налог не отчисляется и она, как правило, выше, при этом официального трудоустройства нет, и человек не копит рабочий стаж, который пригодится для трудоустройства по другому месту работы и, по достижению определенного возраста, для получения пенсии.

Если бухгалтерия перечисляет зарплату работникам на их банковские карты, то отчисление НДФЛ должно производиться не позднее окончания следующего за этим дня.

Адвокат с 6-летним стажем. Специализация — гражданское право. Опыт более 3 лет в составлении договоров.

С подавшим заявление на увольнение сотрудником организация обязуется полностью рассчитаться в последний день его трудового периода. Отчисления с заработной платы человек не производит самостоятельно. Этим занимается фирма — место работы. Данное отчисление производится лишь в том случае, если человек устроен официально и получает так называемую белую оплату труда.

Отдельно говорится о доходе в виде оплаты больничных листов, а также отпускных, с которых перечислить НДФЛ нужно до конца месяца, в котором выплачены средства сотруднику.

Налогообложение «увольнительных» денег

Налог в государственный бюджет должен уплачиваться со всех доходов работников, устроенных на предприятие официально. Расчетом и удержанием НДФЛ занимается бухгалтерия предприятия. В этом плане главный бухгалтер является ответственным лицом перечислений НДФЛ в бюджет государства.

В состав расчетных сумм должны войти и обычная оплата труда, и премии, и любая иная задолженность перед человеком. То есть расчет должен быть полным.

НДФЛ означает налог на доходы физических лиц. Этот прямой налог приносит в бюджет страны львиную долю средств, находясь на третьем месте по эффективности их привлечения. Из названия ясно, что облагаются данным сбором доходы, получаемые физическими лицами. Они являются плательщиками подоходного налога.

Расставание с работником требует особых действий со стороны бухгалтера. Ведь нужно окончательно рассчитаться с уходящим сотрудником в его последний рабочий день. А не в обычные сроки (обычные зарплатные дни). Отсюда и особенности уплаты НДФЛ в данном случае. Вся полезная информация по теме на 2-019 го – в статье.

Сроки выплаты и способ определения величины подоходного налога при уходе сотрудника с работы находятся в прямой зависимости от даты получения им положенных средств, и от того, имела ли место быть государственная компенсация в виде возврата части отчислений.

Помимо того, что требуется сделать окончательный расчет, проверить наличие задолженности за увольняющимся специалистом, еще и требуется подготовить справки. Выплата компенсации, как и выдача документов, проводится в день увольнения.

Заполнение формы 6-НДФЛ: Расчёты с уволенными (даты и суммы)

Работодатель обязан выплатить выходное пособие в нескольких случаях, которые предусмотрены Трудовым кодексом РФ.

Чтобы разобраться с этой ситуацией, нужно внимательно изучить упомянутое письмо Минфина России. В нем даны ключевые разъяснения относительно сроков.

Бухгалтер должен знать срок перечисления НДФЛ при увольнении сотрудника, так как его нарушение считается основанием для применения штрафных санкций. Нужно помнить, что работник обязан получить расчет и все документы в последний свой трудовой день. Есть несколько исключений, но они действуют, когда специалист сам не желает приходить за деньгами и трудовой книжкой.

В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены:

- зарплата, премии, надбавки по последний день работы;

- компенсация за неиспользованный отпуск;

- выходное пособие по закону или в соответствии с трудовым договором.

Когда перечислять налоги при увольнении работника

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков.

Крайняя дата уплаты подоходного налога при увольнении определяется согласно общему правилу, установленному в пункте 6 статьи 226 НК РФ.

Если человек заключает с организацией или ИП трудовой договор, то по закону обязанность по расчету, удержанию и перечислению подоходного налога ложится на плечи работодателя.

При расторжении трудового договора необходимо выплатить зарплату, компенсацию отпуск и в некоторых случаях выходное пособие.

Да, согласно п.3 ст.217 НК РФ, компенсация неиспользованного отпуска облагается подоходным налогом по ставке 13%, который вычитаются из начисленной суммы.

Юридическая информация на тему: «Когда платить налоги при увольнении» с подробными разъяснениями. Мы собрали и систематизировали информацию по теме и предоставили ее в удобном для чтения виде.

Когда ему должна быть выплачена зарплата? Что с НДФЛ при увольнении в таком случае? Придется ли работнику дожидаться 5 июня или деньги будут выплачены раньше? Чтобы разрешить эти вопросы, необходимо руководствоваться письмом Минфина № 03-04-06/4831 от 21 февраля 2013 года. Об этом далее.

С увольняемыми сотрудниками необходимо рассчитаться в последний день их работы. Если работник в день увольнения не работал, деньги ему выплачивают на следующий день после того, как он за ними обратился (ч.

Ждать общих сроков выплаты зарплаты – обычно они приходятся на период с 5 по 10 числа месяца, следующего за отработанным, – ошибка. Сделайте всё в последний рабочий день увольняемого. Иначе возникнет задержка в оплате труда, что чревато большой ответственностью.

Исчисленная компенсация отпуска при увольнении облагается НДФЛ так же, как и обычный отпуск и заработная плата. К компенсационным деньгам применяется ставка 13 %, при наличии права на налоговый вычет налогооблагаемая сумма уменьшается на сумму вычета в общем порядке.

По существующему порядку работодатель выплачивает зарплату дважды в месяц. Первый платеж считается авансом, а второй является расчетом. НДФЛ же уплачивается только один раз по окончании текущего месяца, не позднее дня, следующего после выплаты окончательного месячного расчета. В налогооблагаемую базу входят обе суммы: и аванс и расчет. Проконтролировать наличие задолженностей по расчетам с подотчетными лицами и командировочным, провести передачу ценностей, если бывший сотрудник являлся материально ответственным лицом.

Тем не менее выплата окончательного расчета при увольнении, в том числе и компенсирующего пособия, должна быть проведена в последний день трудовой деятельности лица. Кроме этого, при расчете данного вида компенсации необходимо учитывать и уплату налогов, если сумма денежного довольствия будет превышать зарплату работника в три раза.

Естественно, что он не получает в данном случае выходное пособие и сохранение среднего заработка за третий месяц до момента трудоустройства.

В 2022 году НДФЛ с выплат при увольнении перечислите не позднее следующего дня после выплаты работнику (п. 6 ст. 226 НК РФ).

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Выплачиваются причитающиеся суммы работнику за его вычетом.

Когда перечислять с уволенного налог

Переводить выплаты в бюджет государства, независимо от того, выдаются ли денежные средства наличными, либо перечисляются на банковскую карту работника, полагается не позднее следующего дня после осуществления выплаты работнику заработанных за месяц средств.

Если дата уплаты НДФЛ при увольнении выпадает на выходной или праздничный, то допустимо перечислить бюджетный фискальный платеж в первые рабочие сутки. Однако налоговики настоятельно рекомендуют осуществлять расчеты с бюджетом одновременно, то есть в день осуществления выплат работникам. Еще одно исключение из общего порядка – если между работодателем и увольняемым есть спор о выплачиваемых при увольнении суммах. Например, могут быть разногласия в сумме оплаты за отработанный период. В данной ситуации работодатель должен начислить и выплатить сумму, с которой согласны обе стороны. Совсем ничего не платить – нельзя. Если, конечно, не вся сумма – спорная.

Когда и какие платить налоги и взносы при увольнении сотрудника

С заработной платы любого работника организация как налоговый агент должна перечислять в бюджет НДФЛ и страховые взносы. Это касается и увольнения. Определять, когда именно платить налоги при увольнении сотрудника, нужно в зависимости от вида начислений и сроков и их выплаты. В этой статье – самое важное про НДФЛ и взносы при увольнении в 2022-2022 году.

Порядок исчисления НДФЛ с увольнительных выплат

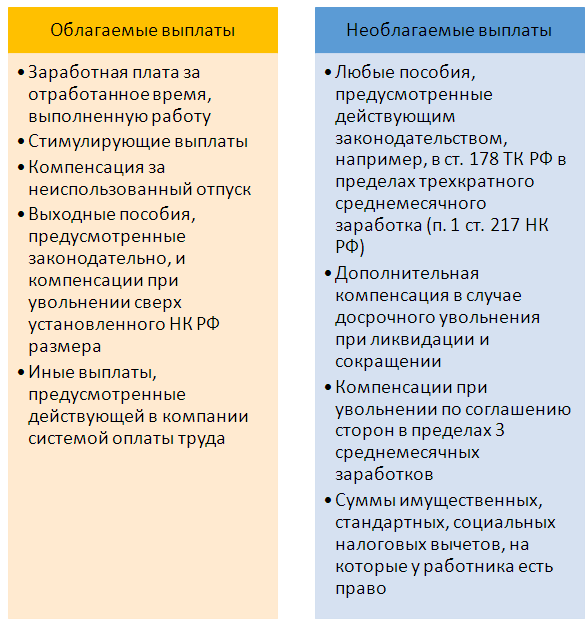

Суммы, которые выплачивают сотруднику в случае увольнения, можно разделить на облагаемые и не облагаемые подоходным налогом (НДФЛ).

В состав облагаемых выплат включают:

- все начисления сотруднику за отработанное время и выполненную работу;

- оплату неиспользованных отпускных дней.

Не нужно начислять НДФЛ на выходные пособия в пределах установленного лимита и некоторые виды компенсационных выплат (ст. 217 ТК РФ).

Процесс определения налоговой базы включает в себя:

- Выявление облагаемых и необлагаемых начислений.

- Суммирование только подлежащих обложению начислений.

- Применение вычетов к сумме облагаемых начислений.

Расчет налога проводят по формуле:

Налогооблагаемая база × 13% (для нерезидентов 30%)

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику (п. 6 ст. 226 НК РФ). Когда срок перечисления налога при увольнении совпадает с выходным днем, расчеты с бюджетом по НДФЛ производят в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Хотя сейчас практически все компании выплачивают зарплату безналичным путем, и провести расчеты в день увольнения не проблема, бывают ситуации, когда дата расставания и получения денег не совпадают. Например, небольшие организации могут выдавать зарплату через кассу, а работник не явился за деньгами в последний рабочий день. Тогда компания обязана провести выплаты не позднее чем на следующий день после даты обращения уволенного за долгом (ст. 140 ТК РФ).

Компания выплачивает сотрудникам заработную плату через кассу. Работник увольняется 20.08.20__. Однако он не явился за расчетом и принес заявление с требованием его выдачи только 02.09.20__. Компания, соблюдая закон, провела с ним полный расчет 03.09.20__. Когда она должна перечислить НДФЛ?

Решение: на основании приведенного выше положения п. 6 ст. 226 НК РФ – не позднее 04.09.20__.

Порядок исчисления страховых взносов с расчета при увольнении

Определяясь с тем, какие налоги платить при увольнении сотрудника, не следует забывать и про страховые взносы, а также взносы в связи с нечастными случаями на производстве. В состав выплат, подлежащих обложению ими, входят практически все начисления по трудовому или гражданско-правовому договору. Список необлагаемых сумм четко закреплен в ст. 422 НК РФ.

Порядок определения налогооблагаемой базы по взносам при увольнении выглядит следующим образом:

- Учет всех сумм, положенных сотруднику в связи с прекращением сотрудничества.

- Выявление в перечне начислений тех, которые подпадают под приведенные в ст. 422 НК РФ льготы.

- Вычет из общей суммы начислений необлагаемых сумм – согласно ст. 422 НК РФ.

Расчет сумм взносов при увольнении проводят по формуле:

Облагаемая база × Процент взносов в соответствующий фонд

Срок перечисления взносов с зарплаты уволенного

Все взносы должны быть перечислены не позднее 15-го числа месяца, следующего за месяцем выплаты доходов (п. 1 и п. 3 ст. 431 НК РФ). Это правило применяют в том числе при увольнении работника.

Однако в целях уплаты взносов датой выплаты признается день фактического вручения сумм сотруднику (п. 1 ст. 424 НК РФ). Если эта дата приходится на выходной, то рассчитаться с фондами следует не позднее чем в ближайший следующий рабочий день.

Сотрудник уволился 20.09.20__. В этот же день с ним произведен полный расчет. Дата уплаты взносов – не позднее 15.10.20__.

Сотрудник уволился 20.09.20__, но при этом не явился за расчетом, а затребовал его лишь 01.10.20__. Бухгалтерия провела расчет и выплату долга 02.10.20__. Срок уплаты взносов в этом случае должен быть 15.11.20__. Но этот день выпадает на выходной, поэтому срок – до 16.11.20__.

Порядок расчета и срок перечисления подоходного налога с зарплаты в 2022 году

Подоходный налог с зарплаты начисляется и удерживается фирмой с заработной платы каждого конкретного работника. Как правильно рассчитать налог к уплате? Когда перечислять НДФЛ с зарплаты в бюджет? Есть ли штрафы за несвоевременную уплату подоходного налога в 2022 году? Ответы на эти и другие вопросы рассмотрим в материале далее.

Понятие и ставки подоходного налога в 2022 году

Подоходный налог (НДФЛ) — налог, уплачиваемый с полученных доходов всеми резидентами и нерезидентами России. Рассчитывает, удерживает и перечисляет подоходный налог с зарплаты налоговый агент, т.е. лицо, выплачивающее доход.

Под налогообложение подпадают практически все доходы физика:

- заработная плата;

- премии, надбавки;

- вознаграждения, полученные в рамках выполнения договоров гражданско-правового характера;

- выигрыши;

- доходы, полученные в натуральной форме и т.д.

Ставки подоходного налога зависят от статуса физлица и вида дохода:

- доходам резидентов РФ;

- доходам беженцев и граждан ЕАЭС, полученным при исполнении трудовых обязанностей на территории РФ

дивидендам, выплачиваемым нерезидентам

доходам по ценным бумагам российских компаний

- выигрышам в сумме более 4 тыс.руб.;

- процентам по вкладам в части превышения суммы процентов, исчисленной исходя из увеличенной на 5% ставки рефинансирования ЦБ и т.д.

Какие суммы не облагаются подоходным налогом

НК РФ не содержит определенных льгот по НДФЛ. Но предусматривает определенные суммы:

- в виде доходов, которые не облагаются налогом вовсе;

- которые не облагаются налогом в установленном размере и вычитаются из полученного дохода (вычеты). То есть полученный доход уменьшается на величину вычета и с остатка удерживается подоходный налог.

- стандартные (детские вычеты);

- имущественные (на приобретение/ продажу имущества);

- социальные (на лечение, обучение, пенсионное обеспечение);

- профессиональные (только для физлиц, выполняющих работы по договорам ГПХ, а также ИП, самозанятых лиц и т.п.);

- инвестиционные (для физлиц, которые открывают инвестиционные счета, а также получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ).

Порядок удержания подоходного налога из заработной платы

Доход в виде заработной платы начисляется один раз в месяц, в последний день месяца (п. 2 ст. 223 НК РФ). Соответственно, один раз в месяц должен исчисляться и удерживаться подоходный налог с зарплаты. Это положение подтверждено письмами Минфина РФ от 12.09.2017 № 03-04-06/58501, от 10.04.2015 № 03-04-06/20406. Исключение составляет ситуация увольнения работника, при которой расчет его заработной платы за текущий месяц делается в день увольнения (последний рабочий день).

Сроки уплаты в бюджет подоходного налога с начисленной зарплаты, в соответствии с п. 6 ст. 226 НК РФ, связаны с датами фактической выплаты доходов. НДФЛ с заработной платы перечисляется не позднее следующего дня за днем его выплаты.

В связи с тем, что ст. 136 ТК РФ обязывает организации выплачивать заработную плату не реже 2 раз в месяц (за первую и за вторую его половины), заработная плата фактически выплачивается дважды:

- в текущем месяце за его первую половину (аванс);

- в следующем за расчетным месяце за его вторую половину (окончательный расчет).

С 03.10.2016 ст. 136 ТК РФ ограничивает срок, в течение которого начисленная зарплата должна быть выплачена: дата выплаты не может устанавливаться более поздней, чем 15 календарный день, наступающий после периода, за который зарплата начислена.

Нужно ли уплачивать НДФЛ при выплате аванса? Если его платят до окончания месяца, с которым он связывается, то не нужно. Аванс — это еще не заработная плата, а выплата в счет той суммы, которая будет рассчитана только в последний день месяца. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмами Минфина РФ от 15.12.2017 № 03-04-06/84250, ФНС от 29.04.2016 № БС-4-11/7893, от 26.05.2014 № БС-4-11/10126@.

Особой является ситуация с авансом, дата выплаты которого совпадает с последним днем месяца (т. е. днем начисления дохода за этот месяц). Налоговые органы полагают, что НДФЛ с такого аванса уплачиваться должен. Поддержать их могут и судебные инстанции (см. определение ВС от 11.05.2016 № 309-КГ16-1804).

Правила расчета аванса строго не установлены. Начисление суммы выплачиваемого аванса в бухгалтерском учете не делается. Фирма сама вправе принять решение о том, в какой сумме он будет выплачиваться. Это может быть полная сумма заработной платы, начисленной за первую половину месяца, без удержания из нее суммы подоходного налога, или сумма заработной платы, уменьшенная на величину НДФЛ. Второй вариант для организации предпочтительнее в связи с вероятной возможностью прекращения работы сотрудником во второй половине месяца. В этом случае взять не удержанный с выплаченных доходов подоходный налог будет просто не из чего.

Алгоритм расчета подоходного налога с зарплаты в 2022 году на примере

Рассмотрим порядок расчета и удержания подоходного налога с заработной платы.

Самохина Л.А. работает продавцом в ООО «Альтернатива». Ее заработная плата составляет 30 тыс. руб. в месяц. У Самохиной на иждивении находятся 3-е детей и она написала заявление о предоставлении ей стандартного вычета.

Необлагаемые налогом суммы вычета составят:

1 400 руб. — на 1-го ребенка;

1 400 руб. — на 2-го ребенка;

3 000 руб. — на 3-го ребенка.

Величина налога к удержанию за январь 2022 года равна: 3 146 руб. ((30 000 — 1 400 — 1 400 — 3 000) *13%)

Выплатив зарплату, ООО «Альтернатива» обязано перечислить удержанный из заработной платы налог.

Рассмотрим порядок перечисления подоходного налога с зарплаты в бюджет.

Перечисление подоходного налога в 2022-2022 годах

В настоящее время установлен единый срок для уплаты НДФЛ со всех форм выплаты заработной платы. Перечислить НДФЛ в бюджет организация обязана не позднее дня, следующего за днем фактической выплаты зарплаты с учетом переноса срока из-за выходных и праздничных дней (п. 2 ст. 223, п. 6. ст. 226 НК РФ).

Особый срок для перечисления НДФЛ установлен по больничным и отпускным. Удержанный налог надо перечислить в бюджет не позднее последнего числа месяца, в котором произведены такие выплаты.

В платежном поручении на перечисление НДФЛ с заработной платы в поле 101 «Статус плательщика» указывают цифру 02, соответствующую статусу налогового агента.

При оформлении платежных поручений следует учитывать, что приказом Министерства финансов РФ от 30.10.2014 № 126н отменено требование об обязательности заполнения поля 110 «Тип платежа».

Важно! Нарушение срока перечисления подоходного налога (даже на один день) наказывается не только пенями, но и штрафом в размере 20% от несвоевременно уплаченной суммы (ст. 123 НК РФ).

Итоги

Срок перечисления НДФЛ с зарплаты зависит от даты фактического получения дохода. С 2016 года этот срок стал единым для всех форм выплаты зарплаты: не позже дня, наступающего за днем ее фактической выдачи с учетом возможности переноса из-за выходных дней. Исключение установлено для больничных и отпускных, крайний срок уплаты налога с которых соответствует последнему дню месяца их выплаты.

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Порядок расчета и срок перечисления подоходного налога с зарплаты в 2022 году

Подоходный налог с зарплаты начисляется и удерживается фирмой с заработной платы каждого конкретного работника. Как правильно рассчитать налог к уплате? Когда перечислять НДФЛ с зарплаты в бюджет? Есть ли штрафы за несвоевременную уплату подоходного налога в 2022 году? Ответы на эти и другие вопросы рассмотрим в материале далее.

Понятие и ставки подоходного налога в 2022 году

Подоходный налог (НДФЛ) – налог, уплачиваемый с полученных доходов всеми резидентами и нерезидентами России. Рассчитывает, удерживает и перечисляет подоходный налог с зарплаты налоговый агент, т.е. лицо, выплачивающее доход.

Под налогообложение подпадают практически все доходы физика:

- заработная плата;

- премии, надбавки;

- вознаграждения, полученные в рамках выполнения договоров гражданско-правового характера;

- выигрыши;

- доходы, полученные в натуральной форме и т.д.

Ставки подоходного налога зависят от статуса физлица и вида дохода:

– доходам резидентов РФ;

– доходам беженцев и граждан ЕАЭС, полученным при исполнении трудовых обязанностей на территории РФ

– дивидендам, выплачиваемым нерезидентам;

– доходам физлиц, превысившим планку в 5 млн. рублей за год (подробности см. здесь).

доходам по ценным бумагам российских компаний

– выигрышам в сумме более 4 тыс.руб.;

– процентам по вкладам в части превышения суммы процентов, исчисленной исходя из увеличенной на 5% ставки рефинансирования ЦБ и т.д.

Больше о ставках НДФЛ смотрите в в рубрике «Ставка (НДФЛ)».

Когда перечислять НДФЛ при выплате зарплаты за месяц двумя частями, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Какие суммы не облагаются подоходным налогом

НК РФ не содержит определенных льгот по НДФЛ. Но предусматривает определенные суммы:

- в виде доходов, которые не облагаются налогом вовсе;

Подробности см. в этом материале.

- которые не облагаются налогом в установленном размере и вычитаются из полученного дохода (вычеты). То есть полученный доход уменьшается на величину вычета и с остатка удерживается подоходный налог.

- стандартные (детские вычеты);

- имущественные (на приобретение/ продажу имущества);

- социальные (на лечение, обучение, пенсионное обеспечение);

- профессиональные (только для физлиц, выполняющих работы по договорам ГПХ, а также ИП, самозанятых лиц и т.п.);

- инвестиционные (для физлиц, которые открывают инвестиционные счета, а также получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ).

Порядок удержания подоходного налога из заработной платы

Доход в виде заработной платы начисляется один раз в месяц, в последний день месяца (п. 2 ст. 223 НК РФ). Соответственно, один раз в месяц должен исчисляться и удерживаться подоходный налог с зарплаты. Это положение подтверждено письмами Минфина РФ от 12.09.2017 № 03-04-06/58501, от 10.04.2015 № 03-04-06/20406. Исключение составляет ситуация увольнения работника, при которой расчет его заработной платы за текущий месяц делается в день увольнения (последний рабочий день).

Сроки уплаты в бюджет подоходного налога с начисленной зарплаты, в соответствии с п. 6 ст. 226 НК РФ, связаны с датами фактической выплаты доходов. НДФЛ с заработной платы перечисляется не позднее следующего дня за днем его выплаты.

Проверьте, правильно ли вы облагаете НДФЛ заработную плату и иные выплаты работникам, с помощью советов от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В связи с тем, что ст. 136 ТК РФ обязывает организации выплачивать заработную плату не реже 2 раз в месяц (за первую и за вторую его половины), заработная плата фактически выплачивается дважды:

- в текущем месяце за его первую половину (аванс);

- в следующем за расчетным месяце за его вторую половину (окончательный расчет).

С 03.10.2016 ст. 136 ТК РФ ограничивает срок, в течение которого начисленная зарплата должна быть выплачена: дата выплаты не может устанавливаться более поздней, чем 15 календарный день, наступающий после периода, за который зарплата начислена.

Нужно ли уплачивать НДФЛ при выплате аванса? Если его платят до окончания месяца, с которым он связывается, то не нужно. Аванс — это еще не заработная плата, а выплата в счет той суммы, которая будет рассчитана только в последний день месяца. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмами Минфина РФ от 15.12.2017 № 03-04-06/84250, ФНС от 29.04.2016 № БС-4-11/7893, от 26.05.2014 № БС-4-11/10126@.

Особой является ситуация с авансом, дата выплаты которого совпадает с последним днем месяца (т. е. днем начисления дохода за этот месяц). Налоговые органы полагают, что НДФЛ с такого аванса уплачиваться должен. Поддержать их могут и судебные инстанции (см. определение ВС от 11.05.2016 № 309-КГ16-1804).

Правила расчета аванса строго не установлены. Начисление суммы выплачиваемого аванса в бухгалтерском учете не делается. Фирма сама вправе принять решение о том, в какой сумме он будет выплачиваться. Это может быть полная сумма заработной платы, начисленной за первую половину месяца, без удержания из нее суммы подоходного налога, или сумма заработной платы, уменьшенная на величину НДФЛ. Второй вариант для организации предпочтительнее в связи с вероятной возможностью прекращения работы сотрудником во второй половине месяца. В этом случае взять не удержанный с выплаченных доходов подоходный налог будет просто не из чего.

Об особенностях уплаты НДФЛ при выдаче зарплаты по частям читайте в статье «Как платить НДФЛ при выдаче зарплаты частями?».

Когда удержать НДФЛ, если зарплата за декабрь 2022 года выдана 31-го числа, читайте здесь.

О том, как в один день платить налог за разные месяцы, читайте в статье «В поле 107 платежки по НДФЛ можно указывать «МС»».

Алгоритм расчета подоходного налога с зарплаты в 2022 году на примере

Рассмотрим порядок расчета и удержания подоходного налога с заработной платы.

Самохина Л.А. работает продавцом в ООО «Альтернатива». Ее заработная плата составляет 30 тыс. руб. в месяц. У Самохиной на иждивении находятся 3-е детей и она написала заявление о предоставлении ей стандартного вычета.

Необлагаемые налогом суммы вычета составят:

1 400 руб. – на 1-го ребенка;

1 400 руб. – на 2-го ребенка;

3 000 руб. – на 3-го ребенка.

Величина налога к удержанию за январь 2022 года равна: 3 146 руб. ((30 000 – 1 400 – 1 400 – 3 000) *13%)

Выплатив зарплату, ООО «Альтернатива» обязано перечислить удержанный из заработной платы налог.

Как отразить НДФЛ с зарплаты в отчете 6-НДФЛ, пошагово разъяснили элксперты Консультант. Получите пробный доступ к системе К+ и бесплатно переходите к подсказкам от экспертов.

Рассмотрим порядок перечисления подоходного налога с зарплаты в бюджет.

Перечисление подоходного налога в 2022-2022 годах

В настоящее время установлен единый срок для уплаты НДФЛ со всех форм выплаты заработной платы. Перечислить НДФЛ в бюджет организация обязана не позднее дня, следующего за днем фактической выплаты зарплаты с учетом переноса срока из-за выходных и праздничных дней (п. 2 ст. 223, п. 6. ст. 226 НК РФ).

Особый срок для перечисления НДФЛ установлен по больничным и отпускным. Удержанный налог надо перечислить в бюджет не позднее последнего числа месяца, в котором произведены такие выплаты.

В платежном поручении на перечисление НДФЛ с заработной платы в поле 101 «Статус плательщика» указывают цифру 02, соответствующую статусу налогового агента.

При оформлении платежных поручений следует учитывать, что приказом Министерства финансов РФ от 30.10.2014 № 126н отменено требование об обязательности заполнения поля 110 «Тип платежа».

О заполнении других реквизитов платежного поручения при уплате налогов читайте в рубрике «Реквизиты для уплаты налогов и взносов в 2022-2022 годах»

Важно! Нарушение срока перечисления подоходного налога (даже на один день) наказывается не только пенями, но и штрафом в размере 20% от несвоевременно уплаченной суммы (ст. 123 НК РФ).

Подробнее о санкциях за нарушение сроков перечисления НДФЛ читайте в материале «Какая ответственность предусмотрена за неуплату НДФЛ?».

Итоги

Срок перечисления НДФЛ с зарплаты зависит от даты фактического получения дохода. С 2016 года этот срок стал единым для всех форм выплаты зарплаты: не позже дня, наступающего за днем ее фактической выдачи с учетом возможности переноса из-за выходных дней. Исключение установлено для больничных и отпускных, крайний срок уплаты налога с которых соответствует последнему дню месяца их выплаты.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Работодатель за меня не оплатил часть НДФЛ в прошлом 2022 году. Я об этом узнала только сейчас, подавая 3НДФЛ на имущественный вычет.

Работодатель уверяет, что позднее все оплатили, но эти налоги я смогу вернуть только в следующем году – “ошиблись, извините итд”. И уверяют, что в этом 2022 году можно вернуть только то, что ими было реально оплачено в 2022г.

Налоговая же говорит, что работодателю необходимо обязательно подать уточняющий 2НДФЛ за меня (если они реально оплатили и с пометками что за 2022г), но при этом налоговая тоже несет какую-то ересь про налоговую тайну на мой простой вопрос “Как и у кого я могу узнать правду?”

Подскажите как и где я могу узнать реальную сумму уплаченных налогов за меня за 2022г?

Правда ли, что если работодатели оплатили эти 13% только в 2022 году за 2022, то эти суммы к возврату я смогу получить только в следующем?

Если налоги реально оплачены работодателем с пометками “за 2022г” то в какой год они попадают для возможности налогового вычета?

Есть ли какие-то штрафы для физ.лиц из-за недобросовестности работодателя?

Про штрафы работодателю за несвоевременную уплату налога я уже почитала, но не могу найти информацию по такому узкому вопросу как мой. Заранее спасибо за ответ.

Вам нужно зайти в личный кабинет налогоплательщика и скачать справку 2-НДФЛ либо запросить ее у работодателя. Всю сумму налога, которая указана в справке Вы вправе заявить к вычету вне зависимости от того уплатил ли ее Ваш работодатель или нет. Даже если за 2022 не заплатил, ФНС получив отчетность по НДФЛ за 2022 год, должна была выставить инкассо на расчетный счет работодателя.

2. Или заставить работодателя срочно подать уточняющий 2НДФЛ за 2022г, дождаться обновления информации у налоговой и получить всю положенную мне сумму, при этом ничего не потерять, ну и не бегать сто раз с подачей 3НДФЛ и возвратом.

Но тогда необходимы основания к которым можно апеллировать, почему они обязаны это сделать и в кратчайшие сроки.

Правда ли, что если работодатели оплатили эти 13% только в 2022 году за 2022, то эти суммы к возврату я смогу получить только в следующем периоде?

Если налоги реально оплачены работодателем с пометками “за 2022г” то в какой год они попадают для возможности налогового вычета?

На основании какой статьиположения налоговая может затребовать у работодателя уточняющий 2НДФЛ и почему они не сделали этого до сих пор за полгода как?

3. Есть ли какие-то штрафы для физ.лиц из-за недобросовестности работодателя?

Обязанность по исчислению и уплате НДФЛ за работающего по трудовому договору работника возложена законом на его работодателя – налогового агента(ст. 226 НК РФ). Доплатить позднее Ваша компания могла только в случае, если бы удержала дополнительно НДФЛ с Ваших последующих доходов. Вам достаточно сопоставить плановые и фактические суммы НДФЛ, удержанные у Вас в 2022 году и тогда, Вы поймете правду ли говорит работодатель. Если это правда, то вы сможете вернуть доплаченную суму только по итогам 2022 года, иных путей я не вижу, так как удержание производилось с доходов 2022 года.

«Правда ли, что если работодатели оплатили эти 13% только в 2022 году за 2022, то эти суммы к возврату я смогу получить только в следующем периоде?» – Да, это так, так как вернуть вы можете только уже уплаченную сумму налога.

«Если налоги реально оплачены работодателем с пометками “за 2022г” то в какой год они попадают для возможности налогового вычета?» – это неважно, фактически эти суммы попали в казначейство только в 2022 году.

Согласно п.5 ст. 226 НК РФ при невозможности в течение налогового периода (то есть до конца 2022 года в вашем случае) удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога .Даже если они подадут уточненную 2-НДФЛ за 2022 год, в ней будет указано ,что за вами числится неудержанный и неуплаченный налог и Вы обязаны будете его доплатить. Вам нужно было уже:

• не позднее 30 апреля года, следующего за годом, в котором получен доход, представить декларацию в свою налоговую инспекцию по форме 3-НДФЛ и в ней отразить сумму вычета и недоплаты, таким образом у Вас бы покрылась сумма недоплаты и еще вычет остался к возврату.

Поэтому рекомендую Вам:

1. Подать сейчас на ту сумму НДФЛ, которую Ваш работодатель отразил как уплаченную по итогам 2022 года.

2. Уплатить недоимку по итогам 2022 года по НДФЛ с пенями (вы уже все сроки пропустили – до 15 июля 2022 года по п. 6 ст. 227 НК РФ) или подать декларацию и перекрыть ее вычетом.

3. Подать по итогам 2022 года на всю сумму НДФЛ с учетом «переплаченного» за прошлый год.

Думаю так, будет проще всего.

Есть ли какие-то штрафы для физ.лиц из-за недобросовестности работодателя? – да, пеню с суммы неуплаченного НДФЛ, за каждый день просрочки, после 15.07.2021.

Никаких рычагов по воздействию на работодателя в данной ситуации у Вас нет.

Если у Вас остались непроясненные моменты, лучше перенесите вопрос на форум

Здравствуйте. На налог.ру я это и выяснила. Там и “висит” информация в НДФЛ с недоплатой.

Налоговая требует уточняющий 2НДФЛ, чтобы я получила право получить всю сумму. В ином случае они или откажут, или вернут только сумму уплаченных в реальности – ответ налоговой.

Работодатель видимо врет, что доплатил за 2022г и что я получу деньги вычета в следующем периоде, иначе в чем у них проблема подать уточняющий 2НДФЛ в налоговую?

Или врет налоговая, но зачем? Выяснить это только через 4 месяца проверки – нет желания. Проще позаботится об этом сейчас. Извините, что может недостаточно понятно пишу, но такое впервые за всю мою жизнь случилось. Не знала. что такое возможно.

Поэтому я не понимаю сейчас как лучше сделать, чтобы получить ВСЕ свои деньги. положенные к вычету:

1. Подать сейчас на ту сумму, что есть и видит налоговая, но тогда оставшуюся сумму непонятно как и когда забирать у гос-ва и не потеряю ли я эту “недоплату” впоследствии? Не врет ли работодатель, что могу забрать их в следующем периоде?

ЗДРАВСТВУЙТЕ! ПОДСКАЖИТЕ ПОЖАЛУЙСТА 2 ГОДА РАБОТАЮ ОФИЦИАЛЬНО ВЫЧЕТ ЗА 2 ДЕТЕЙ С НАЛОГА РАБОТОДАТЕЛЬ НЕ ДЕЛАЛ Я МОГУ РАСЧИТЫВАТЬ НА КОМПЕНСАЦИЮ

Да. Вы имеете право обратиться в налоговую. Если дети не особенные, возврат будет примерно 182 рубля на 1 ребенка в месяц.

Стандартный вычет на ребенка — это сумма, на которую уменьшается доход при расчете налоговой базы для НДФЛ. В результате налоговая база сокращается, а налог начисляют на меньшую сумму.

Этот вид налогового вычета положен родителям ребенка и их супругам, а также усыновителям, попечителям и опекунам. Сумма вычета зависит от того, какой ребенок по счету и состояния его здоровья:

на первого ребенка — 1400 рублей,

на второго — 1400 рублей,

на третьего и последующих — 3000 рублей,

на ребенка-инвалида I или II группы — 12 000 рублей — родителю или усыновителю, 6000 рублей — опекуну, приемному родителю или попечителю.

При расчете налога сумму вычета каждый месяц вычитают из дохода, который облагается НДФЛ. С того месяца, в котором доход превысит 350 000 рублей с начала года, вычет не предоставляют. С начала следующего года снова появляется право на ежемесячный стандартный вычет. И так до тех пор, пока ребенку не исполнится 18 лет или 24 года, если он учится очно.

Стандартный вычет на ребенка можно получить двумя способами: по декларации и через работодателя. Вот что нужно делать, чтобы уменьшить или вернуть НДФЛ с его помощью.

У работодателя. На работе можно получить вычет по заявлению в текущем году. Заявление достаточно написать один раз при рождении ребенка, заключении договора или позже.

В налоговой. По декларации вычет заявляют за прошедшие годы — максимум за три года. Если подавать декларацию в 2022 году, в ней можно заявить стандартный вычет за 2022,2019 и 2018 годы.

Если не получили вычет на ребенка у работодателя, заявите о своем праве в декларации за прошедшие годы. Понадобится форма 3-НДФЛ.

Когда перечислять налоги при увольнении?

Перечислить налог нужно на следующий день, после выплаты работнику дохода. Это общее правило (п. 6 ст. 226 НК РФ).

Когда платить ндфл при увольнении в последний день месяца?

Дата удержания НДФЛ при увольнении сотрудника в 2022 году

Удержите НДФЛ при увольнении в день выплаты работнику окончательных сумм. Для целей заполнения отчетных форм 2-НДФЛ и 6-НДФЛ имейте в виду, что при увольнении датой получения дохода считается последний день работы (абз. 2 п. 2 ст.

Когда платить ндфл с больничного при увольнении?

Работодатель обязан принять и оплатить предъявленный лист нетрудоспособности и осуществить увольнение по выходу работника с больничного. При этом удержанный налог с больничного пособия должен быть уплачен до окончания месяца оплаты листа нетрудоспособности.

Когда нужно перечислить ндфл за компенсацию при увольнении?

НДФЛ при увольнении: срок перечисления

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. . Перечислить удержанную сумму налогового сбора в бюджет необходимо не позднее следующего дня (п. 6 ст. 226 НК РФ).

Когда нужно платить ндфл с отпускных?

Когда платить налог, сказано в пункте 6 статьи 226 НК РФ. Срок уплаты НДФЛ с отпускных в 2022 году – последний день месяца, в котором их выдали. Тут и есть основное отличие от налога с заработной платы. Напомним, что НДФЛ с зарплаты перечисляют максимум на следующий день после выплаты.

Когда платить ндфл с заработной платы?

По закону налоговые агенты обязаны удерживать начисленную сумму НДФЛ непосредственно из доходов работников при их фактической выплате (п. 4 ст. 226 НК РФ). Поэтому исчисление сумм НДФЛ производится в последний день месяца, за который работнику была начислена зарплата.

Когда платить ндфл и страховые взносы при увольнении?

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику (п. 6 ст. 226 НК РФ).

Как платить ндфл с компенсации при увольнении?

Компенсация за неиспользованный отпуск – это не отпускные, поэтому перечислить НДФЛ с компенсации нужно не позднее следующего рабочего дня после выплаты (п. 6 ст. 226 НК). В поле 021 укажите крайний срок уплаты НДФЛ – следующий рабочий день после выплаты компенсации.

Как платить ндфл с больничного листа?

У работодателя НДФЛ с пособия по больничному листу должен удерживаться при выплате и перечисляться в бюджет не позднее последнего числа месяца, в котором была произведена выплата пособия. ФСС при выплате пособия за дни болезни, начиная с 4-го дня, удержит и перечислит в бюджет самостоятельно.

Когда надо платить ндфл с премии?

Подоходный налог с любой премии нужно удержать в день ее выплаты и перечислить в государственный бюджет не позднее следующего рабочего дня. Как и за любое налоговое нарушение, при несоблюдении сроков уплаты НДФЛ в 2022 году за каждый день просрочки будут начислены пени.

Как выплачивается компенсация за неиспользованный отпуск при увольнении?

Компенсация за отпуск начисляется работнику за все неиспользованные им отпуска. . То есть компенсацию за неиспользованный дополнительный отпуск при увольнении сотрудник должен будет получить наравне с компенсацией за неиспользованный основной отпуск (ст. 127 ТК РФ).

Как рассчитывать неиспользованный отпуск?

Количество неиспользованных отпускных дней по общему правилу определяется как произведение количества дней отпуска, положенных работнику за каждый месяц работы (годовой отпуск делим на 12), на количество месяцев, отработанных у конкретного работодателя, за минусом уже отгулянных дней отпуска.

Как производится расчет при увольнении?

В соответствии со ст. 140 ТК РФ все расчеты с работником при увольнении производятся в день его увольнения. Если работник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете.

Как правильно платить ндфл с отпускных?

НДФЛ с отпускных подлежит удержанию в день перечисления (выдачи) отпускных сотруднику, а перечислить НДФЛ в бюджет следует в последний день месяца (п. 4, 6 ст. 226 НК РФ). Следовательно, НДФЛ с отпускных, которые были выплачены в марте, нужно заплатить в бюджет не позднее 31 марта.

Как перечисляется ндфл с отпускных?

Если компания выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить в бюджет НДФЛ, удержанный с этих выплат. Если эта дата выпадает на выходной и праздник, то срок переносится на ближайший рабочий день.

Когда платить ндфл с отпускных 2022?

Так, НДФЛ с отпускных и больничных перечисляется в бюджет не позднее последнего дня месяца, в котором были выплачены такие доходы. (КонсультантПлюс, 2022)Срок перечисления НДФЛ с отпускных в бюджет – не позднее последнего числа месяца, в котором производилась выплата (п. 6 ст. 226 НК РФ).

Когда перечислять НДФЛ при увольнении сотрудника

Срок перечисления НДФЛ при увольнении — не позднее дня, следующего за днем выплаты дохода. Но налог надо удержать и перечислить не со всех выплат, положенных уходящему сотруднику.

Нормативная база

Когда делать выплаты при расторжении трудового договора

Прежде чем рассказывать про перечисление НДФЛ при увольнении сотрудника в 2022 года, разберемся, какие выплаты положены работнику при расторжении трудового договора независимо от причин. Работодатель обязан выплатить:

- заработную плату за отработанное время;

- компенсацию за неиспользованный отпуск;

- выходное пособие — если оно положено по закону, трудовому или коллективному договору;

- премиальные — если есть возможность их высчитать и выплатить;

- все имеющиеся задолженности и иные суммы, которые положены работнику.

Полный расчет с сотрудником производится в последний рабочий день. Если компания выплачивает деньги наличными, и в последний день человек не работал, полностью расплатиться надо не позднее дня, следующего за днем обращения к работодателю (ст. 84.1 и ст. 140 ТК РФ).

Перечисление налога: в какие сроки и с каких доходов

По общему правилу, установленному Налоговым кодексом РФ, уплата НДФЛ при увольнении производится не позже дня, следующего за днем выплаты дохода (ст. 223 и ст. 226 НК РФ). Исключение составляют ситуации, когда выпадает выходной или праздничный нерабочий. В таком случае перечисление налога переносят на первый рабочий день (ст. 6.1 НК РФ).

Но не все суммы, которые положены уходящему работнику, подлежат налогообложению. В таблице — когда платить НДФЛ при увольнении и с каких выплат.

Удерживается ли налог

Отработанная, но не выплаченная заработная плата, включая долги по ней

Не позже дня, следующего за днем выдачи денег на руки или перечисление на банковскую карту

Компенсация неиспользованного отпуска

П. 3 ст. 217 НК РФ

Нет, но только в пределах 3 средних заработков работника (6 — если речь идет о работниках Крайнего Севера), компенсация при увольнении облагается НДФЛ, если ее размер превышает установленный

П. 3 ст. 217 НК РФ

В случае превышения 3 (6) средних заработков работника — по общим правилам

Компенсация за несвоевременное перечисление заработной платы

П. 1 ст. 217 НК РФ

В законодательстве установлены единые сроки оплаты НДФЛ при увольнении независимо от способа выдачи денежных средств. Если работодатель выплачивает зарплату на банковскую карту, не позднее следующего дня за датой перечисления ему необходимо перечислить налог. Если деньги выдают наличными из кассы, НДФЛ перечисляют в те же сроки.

Штрафы за нарушение установленных сроков

Обязанность работодателя как налогового агента удерживать и перечислять налог на доходы физлиц в определенные сроки установлена законом, и за ее нарушение последует штраф. В ст. 123 НК РФ заявлено, что он составит 20% от суммы, которая вовремя не попала в бюджет. Дополнительно могут взыскать пени, которые рассчитываются исходя из ключевой ставки ЦБ РФ.

В зависимости налогового статуса работника ставка налога на доходы граждан меняется. Для налоговых резидентов она составляет 13%, и компенсация отпуска при увольнении облагается НДФЛ по этой ставке, а для нерезидентов — 30%.

Как отчитаться по перечисленному налогу

Работодателям необходимо знать, какой сроки для уплаты НДФЛ при увольнении сотрудника, не только чтобы не нарушить обязанности налогового агента, но и корректно отчитаться перед ФНС.

В отношении налога на доходы физлиц организации сдают в ФНС два вида отчетов — 2-НДФЛ и 6-НДФЛ. В компаниях, где готовят отчетность с помощью специальных программ, часто сроки перечисления связаны с кодами видов доходов, предусмотренных Приказом ФНС от 10.09.2015 №ММВ-7-11/[email protected] К примеру, при заполнении годовой формы 2-НДФЛ код дохода НДФЛ за компенсацию при увольнении в 2022 году — 2013, а в отношении зарплаты — 2000.

Памятка по перечислению НДФЛ при расторжении трудового договора с работником

Чтобы вы ничего не забыли, разработали для вас памятку по уплате налога с доходов, выплаченных уволенным сотрудникам.