Расчётный счёт заблокирован либо приостановлено ДБО: что делать

Блокировка счёта — всегда катастрофа. Платежи зависают, сделки не совершаются, вывести свои деньги невозможно. Помимо блокировки банк может приостановить ДБО (дистанционное банковское обслуживание), это сопоставимо по уровню неприятностей — вы сможете проводить операции только лично в офисе банка, пока не докажете, что всё в порядке. Разбираемся, как и почему могут быть заблокированы счета, и что вы можете с этим сделать.

- Автор: Светлана Фатеева

- Редактор: Ирина Ситникова

- Иллюстратор: Ivan Might

Причины, по которым банк закрывает вам доступ к счетам, просты:

- Вы задолжали государству (чаще всего налоговой), намеренно или по ошибке.

- Вы должны денег кредиторам либо связаны с лицами, нарушившими закон.

- Банк применил к вам 115-ФЗ (закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

От того, кто именно был инициатором блокировки, зависит план действий и способ вывода денег — если это вообще возможно. Поэтому первым делом узнайте у сотрудника банка, кто заблокировал ваш счёт.

Если в случаях, когда вы должны кому-то деньги, причины очевидны, то в ситуации с блокировкой по 115-ФЗ разбираться будет сложнее — ведь с вашей точки зрения вы ничего не нарушили.

О чём рассказываем в статье ↓

Банк заблокировал счёт или отказал в ДБО

Причины. Банки блокируют счёт со ссылкой на закон № 115-ФЗ о противодействии отмыванию нелегальных доходов и финансированию терроризма. Если операция покажется банку подозрительной, он не станет её проводить. Сначала он запросит у клиента документы для подтверждения, что операция законная. Также банк может приостановить ДБО «по совокупности» — наблюдая деятельность предпринимателя, прийти к выводу, что она подпадает под 115-ФЗ.

Ключевые поводы для беспокойства:

- регулярная отправка денег физлицам;

- съём наличных денег на «прочие цели»;

- проведение операций, «не имеющих экономического смысла», то есть несвойственных ОКВЭД;

- отсутствие платежей в бюджет;

- работа с проблемными контрагентами;

- соотношение платежей с НДС и без НДС;

- недостаточный остаток по счёту.

Что важно знать. Решение о блокировке по 115-ФЗ принимается на основе формальных признаков. Внутренние системы контроля банка отслеживают все операции и сигнализируют о нарушениях. На основании этих сигналов сотрудник службы безопасности банка принимает решение о приостановке ДБО и запрашивает сведения у предпринимателя.

При ограничении дистанционного банковского обслуживания вы можете использовать бумажный формат платёжных поручений или делать переводы в офисе банка, пока он проверяет операции, которые вызвали вопросы. Но будьте готовы к тому, что банк возьмёт за это повышенную комиссию.

Банк интересуют доказательства легальности вашего бизнеса — нужно показать, что вы ведёте дела с честными контрагентами, совершаете экономически обоснованные операции, платите налоги и зарплату сотрудникам.

Если вам не удастся это доказать и счёт будет закрыт, вы попадёте в так называемый «чёрный список» отказников. Этот список доступен всем финансовым организациям, и у вас могут быть проблемы при открытии счёта в другом банке.

Закрытие счёта и вывод денег может стоить вам довольно дорого — в таких случаях банки берут немалую комиссию.

Как узнать. Банк сообщает о причинах блокировки и запрашивает список документов через смс-сообщение, интернет-банк или по телефону.

Что делать. После получения запроса в срок, который просит банк, предоставьте ему документы с описью и отметкой о дате приёма. Документы должны подтверждать легальность и экономический смысл операций. В течение десяти рабочих дней банк обязан рассмотреть их и сообщить решение владельцу счёта.

Если банк молчит, отправьте официальный запрос на предоставление информации о причинах — банк обязан ответить на него письмом (>п. 13.4 ст. 7 закона № 115-ФЗ).

Если документы покажутся сотрудникам банка неубедительными, банк отправит вам официальный ответ о «невозможности устранения оснований» для отказа в проведении операции либо доступе к ДБО.

Чтобы снять блокировку и восстановить доступ к ДБО, подайте жалобу в межведомственную комиссию Центробанка и одновременно — в суд. В суде требуйте, чтобы банк покрыл вам убытки, оплатил судебные расходы и проценты за пользование деньгами (ст. 15, 395 и 856 ГК РФ). По закону вы не должны доказывать законность операции, это банк обязан доказать обоснованность причин блокировки счёта или операции (ст. 65 АПК РФ).

Используйте сервисы для проверки подрядчика, чтобы не работать с мутными компаниями

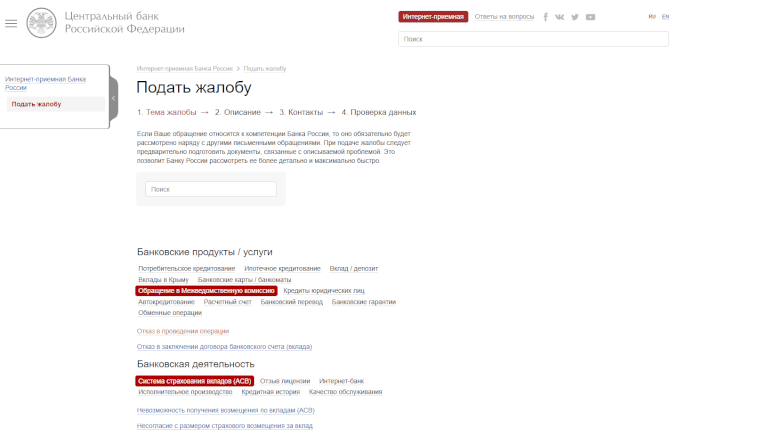

Чтобы подать жалобу, зайдите на сайт Центробанка и выберите: Банковские продукты / услуги → Обращение в Межведомственную комиссию → Отказ в проведении операции. Межведомственная комиссия рассмотрит обращение в течение 20 рабочих дней

Чтобы подать жалобу, зайдите на сайт Центробанка и выберите: Банковские продукты / услуги → Обращение в Межведомственную комиссию → Отказ в проведении операции. Межведомственная комиссия рассмотрит обращение в течение 20 рабочих дней

Катерина Земскова, консультант по налогам и бухгалтерскому учёту:

«Иногда разбирательства с блокировкой счёта затягиваются на несколько месяцев. Тогда предприниматели часто используют серые схемы для вывода зависших денег, но это не всегда срабатывает:

- Проводят платёж по исполнительному документу: судебному приказу, решению третейского суда, исполнительной надписи нотариуса. Если есть исполнительный лист, например, с задолженностью по зарплате или перед поставщиком, банк обязан его исполнить, но может тянуть с платежом до суда ( ст. 17.14 КоАП РФ ).

- Создают комиссию по трудовым спорам и предоставляют в банк удостоверение комиссии по трудовым спорам, которое имеет силу исполнительного документа. Банк может тянуть с платежом до суда.

- Платят налоги за свою организацию, чтобы потом сообщить в налоговую об ошибочном платеже и попросить вернуть его на другие реквизиты. Но оплата налогов может зависнуть в налоговой до тех пор, пока не разрешится вопрос по блокировке, а ошибочный платёж на большую сумму ещё придётся обосновать.

- Закрывают счёт, и переводят деньги на счёт в другом банке. За это банк может добавить вас в чёрный список или ввести комиссию за перевод — до 15% от суммы на счёте».

Чтобы не потерять время и не нарваться на дополнительные неприятности, не стоит играть с серыми схемами. Лучше сразу сосредоточиться на законном способе снятия блокировки:

| Подать документы, которые запросил банк | → | Дождаться ответа банка — он придёт в течение десяти дней | → | Если банк отказал в отмене блокировки, обратиться одновременно в суд и межведомственную комиссию |

Как вести дела, чтобы не попасть под 115-ФЗ

Реальная история

Предприниматель Н. имел счета в двух разных банках. В первом он вёл основную деятельность, платил со счёта налоги и зарплату сотрудникам. Второй счёт он использовал лишь для отдельных операций с валютой.

Второй банк заподозрил, что деятельность предпринимателя не соответствует нормам, и запросил документы, подтверждающие легальность его бизнеса.

Н. предоставил всё необходимое и объяснил ситуацию. Банк этим удовлетворился, но рекомендовал предпринимателю платить налоги и проводить платежи с этого счета. Так как Н. был полностью удовлетворен обслуживанием в своем первом банке, делать этого он не стал — ведь это была лишь рекомендация. При следующей проверке служба безопасности второго банка обнаружила, что предприниматель «не исправился», и отказала в ДБО. В итоге вопрос пришлось решать через суд.

Предприниматель вправе вести дела так, как ему удобно. Но любые нестандартные действия вызовут вопросы — и если вы не сможете их объяснить, последуют санкции.

Что делать, чтобы вас не заподозрили в отмывании денег. Выращивать свой платежный профиль — то есть показывать, что ваш бизнес «белый и пушистый», соблюдать все правила, нарушение которых влечет за собой претензию по 115-ФЗ:

- не снимать все деньги, даже если хочется;

- не снимать поступившие средства день-в-день;

- писать в платежном поручении, за что реально платите, избегать формулировок «оплата по счету»;

- совершать операции, соответствующие вашему ОКВЭД;

- всегда иметь договор на руках перед оплатой, не платить по одному только счету;

- показывать платежи за аренду, коммунальные услуги, связь, рекламу;

- показывать налоги превентивно (как только открыл счёт, тут же заплатил с него налоги, даже если срок не подошел);

- платить налоги вовремя.

- вести дела со многими контрагентами, не только с одним;

- работать с системно значимыми организациями;

- проверять контрагентов в системе скоринга вашего банка, не иметь дел «красными» компаниям;

- воздерживаться от платежей на свежеоткрытые ИП и ООО и фирмы-«однодневки».

А теперь давайте разберемся, что происходит, когда вы должны кому-то деньги, совершили ошибку либо есть другие существенные причины заблокировать счёт.

Хотите, чтобы бизнес был прозрачным и чётким? Пользуйтесь сервисами Эвотора, и никто не подкопается к вашей отчётности

Счёт заблокировала налоговая

Причины. Налоговая блокирует счёт, если предприниматель:

- не сдал декларацию;

- не заплатил налоги;

- проигнорировал требование налоговой, например, не заплатил пени или штрафы.

Реальная история

Валерия Л., начинающий предприниматель, затянула с оплатой налогов своего ИП до самого крайнего срока. Ровно 24 июля (в пятницу) она оформила платежку в интернет-банке и облегченно вздохнула. К сожалению, она это сделала в самом конце рабочего банковского дня и деньги поступили на счёт налоговой только в понедельник. Так у нее образовалась просрочка в 2 дня, за которые следовало уплатить пеню. Счёт был заблокирован. К счастью, проблема была решена после выплаты нескольких рублей пени.

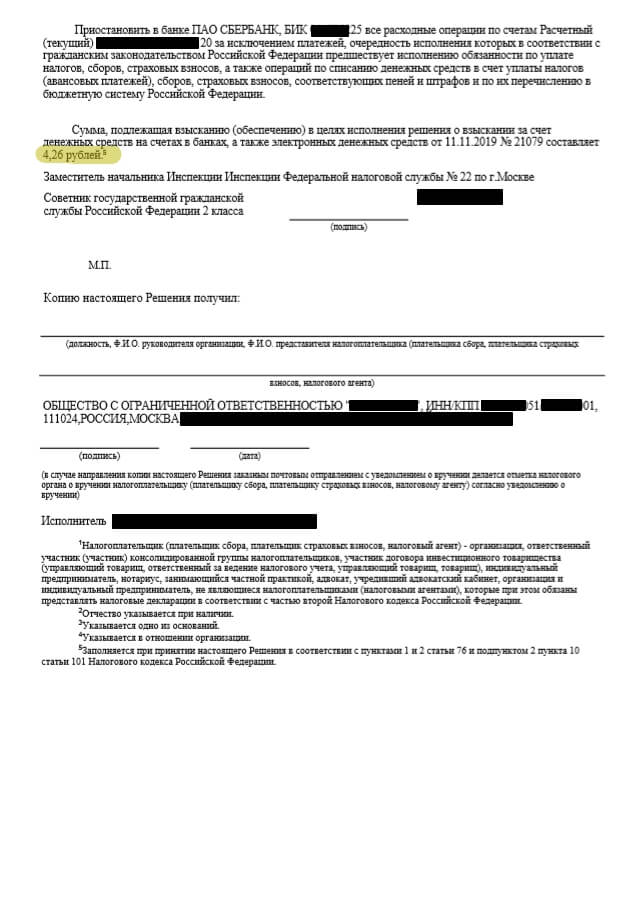

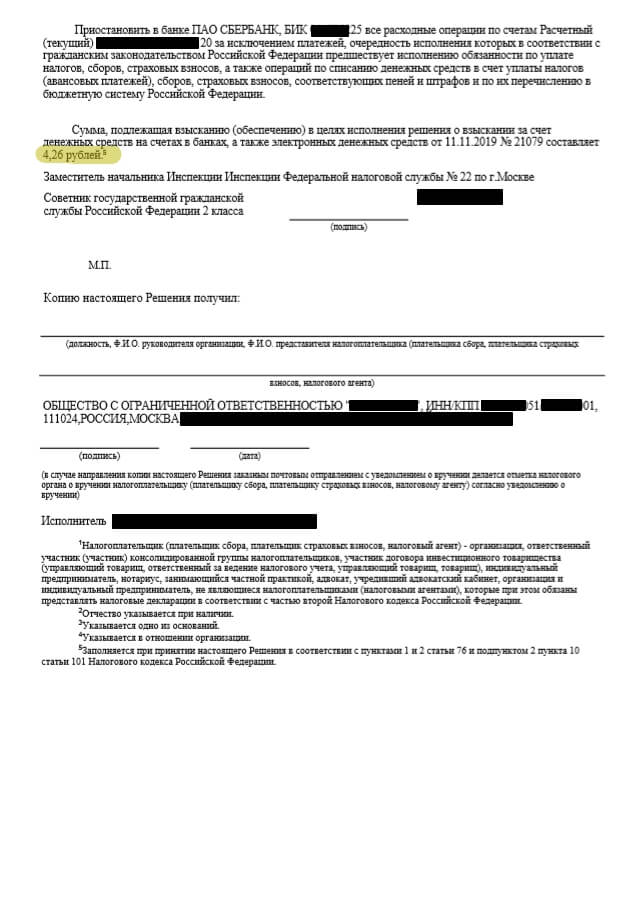

Как узнать. В течение одного дня после принятия решения о блокировке счёта налоговая отправляет его владельцу копию документа с уведомлением о вручении. Банк получает решение о блокировке в электронной форме. Если вы не получили решение налоговой, а банк говорит, что действовал по её распоряжению, проверьте информацию о блокировке на сайте налоговой :

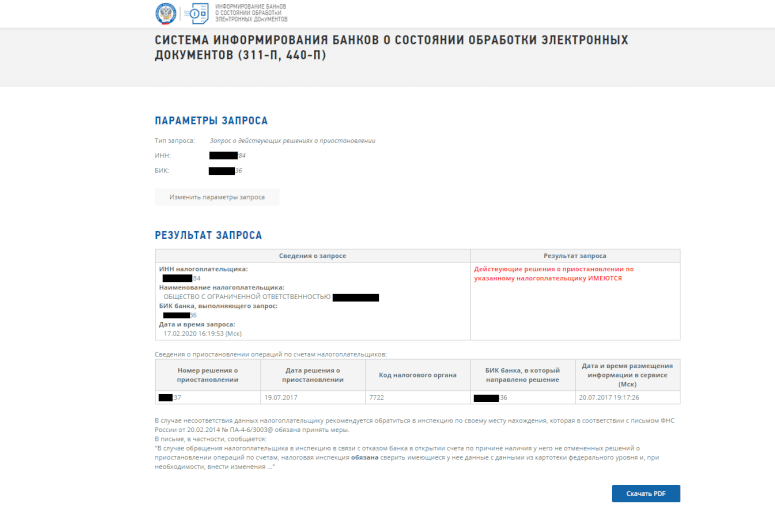

- Узнайте номер решения налоговой. Для этого выберите «Запрос о действующих решениях о приостановлении» и введите свой ИНН и БИК банка:

Полный список причин блокировки — в ст. 76 НК РФ

На сайте налоговой вы узнаете номер и дату решения о блокировке, код налоговой, которая приняла это решение, и БИК банка, в который оно направлено

На сайте налоговой вы узнаете номер и дату решения о блокировке, код налоговой, которая приняла это решение, и БИК банка, в который оно направлено

2. Узнайте причины блокировки из решения налоговой. Решение можно получить:

- в личном кабинете налогоплательщика на сайте налоговой;

- через электронную отчёность, если вы сдаёте отчёты в электронном виде;

- в своей налоговой инспекции.

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2022 года налоговая больше не будет блокировать счета, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ)

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2022 года налоговая больше не будет блокировать счета, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ)

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2022 года налоговая больше не будет блокировать счёта, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ )

Что делать. Обычно налоговая блокирует счёт на сумму неуплаты. Остальными деньгами на счету можно пользоваться.

Но бывает, что под блокировку попадает вся сумма. Чтобы разблокировать часть, которая превышает неуплату, подайте заявление в свою налоговую инспекцию. Так вы сможете пользоваться счётом, пока решаете вопрос с блокировкой.

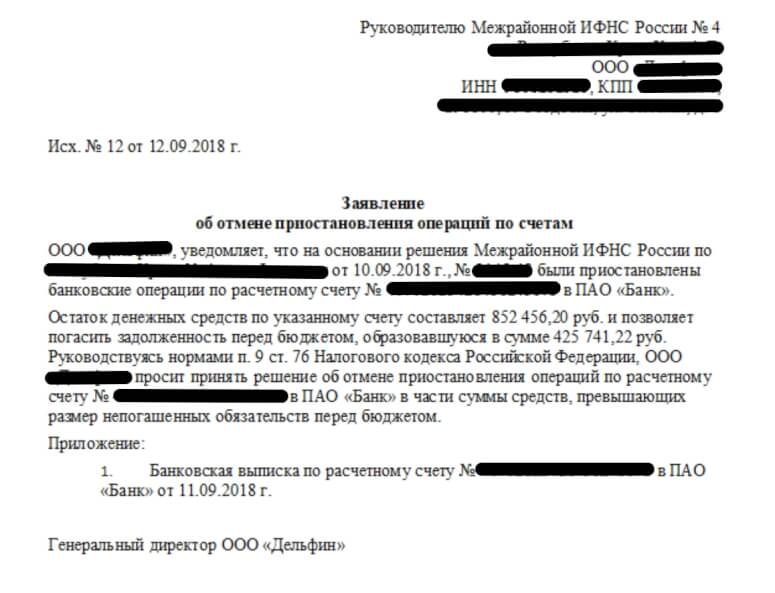

Пример заявления об отмене приостановления операций по счетам

Пример заявления об отмене приостановления операций по счетам

Пока счёт заблокирован, вы не сможете открыть новый счёт в том же или другом банке.

1. Если блокировка законная. Чтобы снять блокировку, устраните причину и сообщите об этом налоговой. Чтобы ускорить процесс, позвоните своему инспектору и одновременно отправьте заявление о снятии блокировки с подтверждающими документами.

Не заплатили налоги — заплатите и подтвердите платёжкой, не сдали декларацию — сдайте и подтвердите копией принятой декларации, проигнорировали требование — подтвердите получение требования квитанцией через электронную отчётность и передайте налоговой документы или пояснения, которые она просит. По закону налоговая должна отменить решение о блокировке в течение одного дня после того, как получит подтверждающие документы.

Если налоговая заблокировала счёт, целиком или частично, банк сможет провести только платежи первой и второй очередей (подробнее об этом ниже). Например, если предприниматель получил исполнительный документ на выплату задолженности по зарплате, банк обязан провести платёж. Таким документом может быть исполнительный лист, судебный приказ, удостоверение комиссии по трудовым спорам.

Иногда банки дают добро на платежи третьей очереди, например, оплачивает платёжки с зарплатой и налогами — уточняйте это в своём банке.

2. Если блокировка незаконная. Бывает, налоговая приостанавливает операции по счету необоснованно. Например, вы не сдали отчёт 6-НДФЛ за период, когда не выплачивали зарплату. Такое решение можно оспорить. Для этого подайте возражение на имя руководителя своей инспекции. Если в течение 30 дней вам не ответят или не решат проблему, подайте возражение в управление налоговой службы своего региона, а затем — в суд.

За каждый календарный день незаконной блокировки налоговая обязана выплатить проценты:

Блокировка счета

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Заморозить деньги на счетах могут как предпринимателю или крупному предприятию, так и частному клиенту банка. Приостановка операций чаще всего происходит при исполнении закона №115 от 07.08.2001 года, который направлен на выявление преступных схем связанных с отмыванием денег и финансированием терроризма. Также поводом может стать неуплата налогов или подозрение в мошенничестве. При этом нередко приостанавливают операции по счетам добропорядочных клиентов.

- Варианты блокировок

- На какой срок блокируют счета

- Как владельцу счета сообщают о блокировке

- Когда банк обязан заблокировать счет

- Почему банк может приостановить операции

- Какие причины блокировок встречаются чаще

- Какие операции проведут при любых условиях

- Что предпринять при блокировке

- Чего не стоит делать при блокировке счета банком

- Как отменить блокировку счета через межведомственную комиссию

- Рекомендации по защите своих счетов от блокировки

Что такое блокировка счета и почему она может коснуться любого клиента банка, разобрался специалист сервиса Бробанк.

Варианты блокировок

Банк может заблокировать счет клиента по-разному:

| Блокировка | Описание |

| Полная остановка операций по счету | Такая блокировка означает приостановку всех операций как исходящих, так и входящих. Счета блокируют в рамках исполнительного производства, если владелец счета замечен в преступной деятельности |

| Частичная блокировка операций по счету | Запрет распространяется на входящие операции, но не на все. Снимать наличные нельзя, но проводить безналичные операции можно. Иногда блокируется доступ в интернет-банк |

| Приостановка конкретной операции | Операцию невозможно провести до того момента, как не устранят причины, которые привели к блокировке |

| Блокировка конкретной операции | Определенную операцию нельзя довести до конца или провести в дальнейшем |

| Полная блокировка счета | С клиентом расторгают договор на обслуживание и просят снять деньги со счета через другой банк. Такое происходит в том случае, если банк два и более раз блокировал операции по счету |

Чтобы понять, как действовать в той или иной ситуации, уточните вид блокировки. Запросите эту информацию у банка сразу же после приостановки операции.

На какой срок блокируют счета

Срок блокировки счета отличается в зависимости от причины:

- 5 дней. На такой период банки блокируют конкретные транзакции, кроме операций зачисления денег на счет – ФЗ №115 статья 7 пункт 10.

- 30 дней. Счет блокируют на такой срок на основании распоряжения Росфинмониторинга.

- Бессрочно. Счет блокируют по решению суда, если владелец финансирует террористические или экстремистские операции. Ограничение действует до вынесения решения об отмене блокировки.

На практике приостановка движения средств по счетам длится дольше стандартных сроков. Банк автоматически продлевает блокировку, пока ситуация не будет решена. За этот период у вас могут запрашивать дополнительные документы. Счет может быть заморожен даже несколько ближайших месяцев.

Как владельцу счета сообщают о блокировке

Законодательство не регулирует то, каким образом финансовые организации могут сообщить клиенту о блокировке его счета. Банки сами разрабатывают систему, по которой они уведомляют владельцев счетов.

Например, клиента могут проинформировать о блокировке его счета:

- смс на телефон владельца счета или руководителя юрлица;

- сообщением в личном кабинете интернет-банка или через систему «Клиент-банк», если речь идет о счетах юридического лица;

- звонком владельцу счета.

Любой способ уведомления клиента считается законным.

Когда банк обязан заблокировать счет

Банк обязательно заблокирует расчетный счет клиента в трех случаях:

- По решению суда. Суд выносит решение о приостановлении любых операций по счету клиента, если он связан с преступной деятельностью. Еще одно основание – требование суда заблокировать все счета организации клиента. Блокировка будет длиться, пока рассматривают дело.

- В рамках исполнительного производства. Приставы принуждают владельца счета к исполнению судебного решения, оплате штрафов, задолженностей. По решению гражданского, административного или арбитражного дела блокируют не весь счет, а только определенную сумму денег. Если на счету недостаточная сумма, при зачислении средств долги будут списывать частями. Если платежей несколько, деньги спишут в зависимости от приоритетности выплаты. Очередность списания задолженностей, установлена в ГК ст.855. Счет разблокируют только после полного погашения всех долгов.

- По распоряжению налоговой службы. ФНС блокирует счет юридического лица, если он не сдал в срок налоговую декларацию или не отправил квитанции о приеме документов при сдаче налоговой отчетности в электронном формате.

При полной блокировке счета вы можете выплачивать обязательные платежи: налоги, заработные платы, алименты. При заморозке только определенной суммы, деньгами, которые остались на счете, можно пользоваться по своему усмотрению.

Почему банк может приостановить операции

Банк заблокирует счет, если возникли подозрения в том, что вы финансируете преступную или террористическую деятельность. Даже если до этого ваш счет никогда не блокировали на протяжении десятка лет, безупречная репутация не спасет, если возникли подозрения.

Основные причины, по которым банки блокируют операции по счетам клиентов:

- Физическое лицо проводит операцию на сумму большее 600 тыс. рублей.

- Или отправитель, или получатель суммы находится в черном списке банка.

- Платежное поручение подано лицом, которое находится в розыске.

- Клиент не предъявил обосновывающие документы для подтверждения операции или эти документы вызвали подозрение.

- Юридическое лицо часто переводит деньги физлицам или снимает крупные суммы наличными со счета.

- Операция лишена экономического смысла, у нее нет очевидной цели или она слишком запутанная.

- Юридическое лицо дает распоряжение на проведение операции с деньгами, зачисленными меньше, чем 2 дня назад.

- При низкой налоговой нагрузке у организации. Если сумма уплаченных налогов меньше 0,9% от оборота, у банка могут возникнуть подозрения в уклонении от обязательств перед бюджетом.

- На имя одного руководителя открыто сразу несколько организаций и возможно при этом, она никогда не появляется в банке лично.

- Юридическое лицо не уведомило банк о внесении изменений в учредительные документы организации, смене ОКВЭД или руководителя.

- При обнаружении фиктивного адреса компании или других значимых реквизитов юридического лица.

- В штате компании нет сотрудников при больших денежных оборотах, что наводит подозрение на незаконную деятельность.

Это основной список причин для блокировки счета, но на самом деле их гораздо больше. Любую операцию, особенно с большими суммами, обосновывайте документами, так как банк может счесть ее подозрительной, а быстро разблокировать счет получается не всегда.

Какие причины блокировок встречаются чаще

Наиболее частые поводы для блокировки счета по инициативе банка:

- Подозрение в транзите денежных средств. К примеру, деньги пришли на счет предпринимателя, а он переслал их на счет супругу, который оплатил товар картой. Подтверждающим документом может стать чек, где видна цель расходования.

- Обналичивание сумм. Например, ИП держал в банке накопительный счет, который регулярно пополнял наличными, а потом решил открыть депозит в другом банке. При обналичивании средств банк может заблокировать его до выяснения обстоятельств. Для снятия блокировки может помочь договор на открытие депозитного счета с более привлекательными условиями.

- Поступление разных сумм от большого числа контрагентов. Снять подозрения банка можно, если показать контракты со всеми партнерами.

Счета физических лиц, блокируют гораздо реже, чем юридических. Но полностью гарантировать, что никаких приостановок операций не будет, никто не сможет.

Банки очень часто перестраховываются и замораживают любые транзакции, которые кажутся им сомнительными. Поэтому, если вы едете за рубеж, и будете там пользоваться банковской картой, а до этого вы никогда не покидали Россию, лучше предупредите свой банк. Сотрудники финансовой организации могут заподозрить мошенничество, после проведения платежа на Виргинских островах или в Таиланде. В итоге вы останетесь без денег, когда они будут срочно нужны.

Подробнее о том, почему могут заблокировать операции по карте физического лица и как этого избежать, читайте в этой статье Бробанка.

Какие операции проведут при любых условиях

Блокировка счета ограничивает возможности клиента в управлении собственными деньгами. Но ряд операций не смогут запретить:

- налоги, страховые взносы и штрафы;

- выплаты, которые по приоритетности стоят выше налоговых: по возмещению вреда, алиментам, выходным пособиям, зарплатам сотрудникам, поручению налоговой инспекции.

Такие платежи банк безоговорочно проведет при наличии денег на счете даже при блокировке.

Что предпринять при блокировке

При заморозке счета по причине не выплаты налогов по требованию ИФНС, его разблокируют после погашения задолженности. Обычно на снятие ограничений уходит около суток. После этого можно беспрепятственно пользоваться счетом и проводить операции, как раньше.

Если ваш счет заблокировали из-за не поданной декларации о налогах, представьте документ инспекторам как можно скорее. Через день после предоставления отчетности инспектор оформит решение о разблокировке.

При блокировке счета из-за ошибок в электронном документообороте с налоговой инспекцией, предъявите оригиналы документов, пояснения и электронную квитанцию о приеме требований. Счет разблокируют через 1 рабочий день.

Расчетный счет могут заблокировать после налоговой проверки, если у организации выявили задолженности. Такое распоряжение дают, чтобы компания не смогла скрыть имущество и уклониться от оплаты долга. Счет размораживают сразу после отмены обеспечительных мер АПК РФ ст. 91.

Если банк заблокировал счет при начислении вам оплаты за труд, можете предоставить банку договор оказания услуг.

При заморозке конкретной операции, предъявите документ с объяснениями цели проведения транзакции. Направьте в банк документы, которые подтверждают легальность появления денег на вашем счете, если операции блокируют и просят объяснить происхождение суммы. Банк рассматривает поданные документы 10 рабочих дней.

Если ваш счет заблокировали, но на нем находятся средства, которые превышают сумму, указанную в решении ФНС, можно обратиться в налоговую инспекцию об отмене блокировки:

- Оформите в банке выписку об остатке средств на заблокированных счетах.

- Напишите заявление в ФНС в свободной форме. Обязательно укажите в нем номера счетов, на которых есть деньги, и номера счетов, которые нужно разблокировать. Приложите банковскую выписку с указанными остатками.

- В течение двух дней налоговая инспекция должна разблокировать оставшиеся деньги.

ФНС примет решение об отмене блокировки, она должна направить документ в банк для разблокировки. После этого деньгами можно будет распоряжаться.

Чего не стоит делать при блокировке счета банком

Многие клиенты не согласны с действиями сотрудников банка. Такие заморозки могут привести к большим потерям. Деньги вроде бы есть, но фактически ими невозможно пользоваться. Для некоторых ИП и ООО это может стать предпосылкой к банкротству. Чтобы не доводить ситуацию до апогея и не обострять конфликт, избегайте таких действий:

- Не вступайте в ссоры с сотрудниками банка. Такое поведение только настроит против вас. Если попытаться наладить контакт, специалист банка сам подскажет какие документы принести и что сделать для скорейшего разрешения ситуации.

- Не пытайтесь напугать жалобами. Обратиться в ЦБ РФ или Межведомственную комиссию вы можете и без информирования сотрудников банка. Но лучше это сделать только после того, как банк дал письменный отказ в проведении операции.

- Не запугивайте специалистов банка прокуратурой или судом. Чем сильнее вы входите в конфликт, тем серьезнее сотрудники банка настроены стоять на своем. Гораздо эффективнее услышать, как исправить ситуацию, чем пытаться задавить авторитетом.

- Не заменяйте одни неполные документов другими такими же. Дополнительные соглашения к контрактам или счета-фактуры в отрыве от самого договора будут недостаточными для разблокировки счета.

- Не давайте запутанные пояснения. Любые комментарии к операции, которую приостановил банк, должны быть логичными и аргументированными. Если вы сами плохо понимаетесь, что пытаетесь сделать или захотите подкрепить слова устными договоренностями, ничего не выйдет. Банк не снимет блокировку со счета.

Будьте всегда доброжелательны при общениям со специалистами банка. Это поможет не только в той ситуации, когда счет уже заблокирован, но и в будущем, когда у банка только возникнут подозрения. Даже если ваши счета никогда не блокировали, это не гарантирует, что этого не может произойти.

Как отменить блокировку счета через межведомственную комиссию

Если банк не отменяет блокировку счета, можно попробовать решить вопрос через межведомственную комиссию:

- Отправьте заявление в МВК через интернет-приемную на сайте Банка России.

- Приложите документ об отказе банка размораживать счет и те подтверждения для проведения операции, которые вы отправляли в банк.

- Ждите ответ. В течение 20 рабочих дней сотрудники комиссии будут рассматривать ваше заявление.

Если в ходе рассмотрения банк окажется неправ, межведомственная комиссия сообщит ему об этом. В течение суток банк обязан направить информацию в Росфинмониторинг, который обновит базу данных по отказам и отправит ее в Банк России. Эти же сведения регулятор отправит всем остальным банкам РФ.

Когда вы получите уведомление о том, что межведомственная комиссия приняла решение в вашу пользу, обратитесь в банк еще раз. После этого счет разблокируют и проведут операцию.

Но если межведомственная комиссия сочтет ваши доказательства неубедительными, попробуйте собрать другие доказательства, которые подтвердят цель вашей операции. С этими документами снова обращайтесь в банк. Подать заявление в МВК повторно по одному и тому же вопросу нельзя.

Рекомендации по защите своих счетов от блокировки

Чтобы обезопасить свои банковские счета от блокировки, соблюдайте правила организации денежного оборота. Все платежи должны быть обоснованными, а все контрагенты – проверенными клиентами.

Соблюдайте несколько советов, которые помогут обезопасить ваши счета от блокировок:

- Указывайте правдивое и полное назначение платежа. Прописывайте в платежных поручениях: за что платите – за товары или услуги; по какому контракту – номер и дата заключения; укажите вариант оплаты – с НДС или без него. Предупредите контрагентов, чтобы они также предоставляли сведения в полном объеме в своих платежных поручениях.

- Проверяйте контрагентов через электронную систему ФНС до подписания контрактов.

- Работайте только по официально оформленным видам деятельности. Не пытайтесь скрываться от внимания со стороны налоговой службы.

- Снимайте наличные только при необходимости на строго ограниченную сумму. Основную часть расчетов проводите по безналу.

- Представляйте подтверждающие документы, которые запрашивает банк, как можно скорее. Не уклоняйтесь от общения с сотрудниками банка или от личных встреч с его представителями для разъяснения непонятных ситуаций.

- Платите налоги и взносы за себя и сотрудников вовремя. Проводите операцию с того счета, по которому проходят все другие. Не дробите счета по разным видам деятельности, в попытке снизить налогооблагаемую базу.

- Сообщайте банку сведения об изменениях в учредительных документах или смене адреса или телефона.

Эти рекомендации снизят вероятность заморозки счетов, хотя и не отменят ее полностью.

Еще один способ уберечь все свои деньги от заморозки – открыть дополнительный счет в другом банке. При блокировке деньги можно перевести в другой банк, хоть и с огромной комиссией. При этом помните, банки обмениваются с другими организациям сведениями о сомнительных операциях. Можно открыть счет в небольшом банке, так как они для привлечения клиентов могут быть более лояльными. Но в таком случае появляется риск потерять деньги в результате отзыва лицензии Центробанком.

Самый надежный способ защитить свои счета от блокировок – не проводить сомнительные операции и не участвовать в подозрительных схемах.

Заблокировали счет в банке юридическому лицу — причины

Заблокировали счет в банке юридическому лицу — почему это может случиться и что в таком случае делать? Рассмотрим эти вопросы в нашем материале.

Блокировка расчетного счета: что это и кому грозит

Блокировка счета представляет собой запрет на осуществление банковских операций по счету(-ам), принадлежащему(-им) владельцу. Возможным наложение блокировки становится только при наличии достаточных оснований.

Право блокировать счет имеется у нескольких лиц:

- Выполняющих функции налогового контроля. В этом случае процедура блокировки подчинена требованиям НК РФ, касается только налогоплательщиков и налоговых агентов (юрлиц, ИП, адвокатов и нотариусов), зависит от наличия решений контролирующего налогового органа о вступлении процедуры в силу и о ее отмене.

- Проводящих операции с денежными средствами или другим имуществом, которое может служить для расчетов. Здесь блокировка счета происходит по закону от 07.08.2001 № 115-ФЗ, носящему название «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» — при наличии допускающих эту процедуру условий. Осуществлять ее должно лицо (организация или ИП), выполняющее операции с денежными средствами или имуществом. Руководствоваться ему при этом следует данными, публикуемыми особым надзорным органом (Росфинмониторингом) или уполномоченной им структурой (межведомственной комиссией). Чаще всего речь в этой ситуации идет о блокировке счета банком. А вот осуществлена подобная процедура может быть в отношении любого собственника средств платежа (как юрлица, так и физлица, в т. ч. иностранного или не имеющего гражданства).

Таким образом, блокировка счета может коснуться лиц в любом статусе, и основания для этого может дать как НК РФ, так и закон № 115-ФЗ. При этом фактически блокировку расчетного счета осуществит банк или иное лицо, выполняющее операции с денежными средствами. В случае, когда она происходит по требованиям НК РФ, обязательным оказывается наличие решения, принятого налоговым органом, а когда эта процедура выполняется по закону № 115-ФЗ — данных, опубликованных Росфинмониторингом или межведомственной комиссией. Отказаться от исполнения решения налогового органа банк не вправе (п. 6 ст. 76 НК РФ), а невыполнение требований закона № 115-ФЗ вообще грозит ему потерей лицензии на осуществление банковской деятельности (ст. 13).

К числу неприятных последствий блокировки счета по решению ИФНС относится не только ограничение в использовании денежных средств, но и невозможность открывать во время ее действия новые счета или использовать средства электронной оплаты (п. 12 ст. 76 НК РФ). Если же юрлицо или физлицо попало в базу данных Росфинмониторинга как связанное с преступной деятельностью или подозреваемое в ней, то открыть расчетный счет ему вряд ли удастся (п. 5.2 ст. 7 закона № 115-ФЗ).

Основания для налоговой блокировки счетов

Правила, которым подчинена осуществляемая налоговой службой блокировка счетов (в частности, блокировка счета юридического лица в банке), изложены в ст. 76 НК РФ.

Каковы же налоговые причины блокировки расчетного счета? Основная среди них — обеспечение выполнения решения, принятого ИФНС в отношении необходимости взыскания неуплаченного налогового платежа (п. 1 ст. 76 НК РФ). Но возможны и иные основания:

- неподача налоговой декларации или расчета по форме 6-НДФЛ по истечении 10 рабочих дней с даты завершения срока сдачи (подп. 1 п. 3, п. 3.2 ст. 76 НК РФ);

- необеспечение возможности электронного взаимодействия с ИФНС, если таковое для налогоплательщика по требованиям НК РФ является обязательным (подп. 1.1 п. 3 ст. 76, п. 5.1 ст. 23 НК РФ);

- неотправление в налоговый орган электронного документа, подтверждающего факт получения от ИФНС направленной налогоплательщику электронным способом информации, в течение 16 рабочих дней с даты отправки (подп. 2 п. 3 ст. 76, п. 5.1 ст. 23 НК РФ);

- принятие мер по принуждению выполнить решение по уплате недоимки и штрафных санкций по налогам, начисленных по результатам налоговой проверки (п. 10 ст. 101 НК РФ).

Срок принятия налоговиками решения о блокировке счета разнится в зависимости от основания, по которому эта мера применяется. Вы можете не утруждать себя подсчетами, а получить бесплатный доступ к КонсультантПлюс и увидеть эти сроки там. Эксперты К+ уже все рассчитали.

Блокировке могут подвергаться любые счета налогоплательщика (налогового агента), кроме таких специальных, как избирательные и относящиеся к фондам референдумов. То есть валютные счета и счета в драгметаллах тоже подпадают под процедуру блокировки.

Возможна блокировка как всех средств, имеющихся на счете (счетах), так и их части. Полностью средства на счете окажутся заморожены в случае несдачи отчетности, необеспечения возможности электронного взаимодействия с налоговым органом или неотправки в ИФНС документа — подтверждения о принятии направленной налоговым органом информации.

Второй вариант ограничения (частичный) применяется, когда речь идет о неуплаченных суммах налогов (взносов), пеней или штрафов, установление конечной величины которых проблемы не представляет. Эта величина будет указана в решении о взыскании, которое должно предшествовать решению о блокировке необходимой суммы на счете. При этом для ситуации использования для этого валютного счета или счета драгметаллов блокируемая сумма будет определяться, соответственно, в величине, эквивалентной ее рублевому значению или рассчитанной по учетной цене драгметалла на дату приостановления операций по счету.

Какие платежи можно осуществлять с заблокированного счета, смотрите в этой статье.

Когда речь идет о неуплате налогов инвестиционным товариществом, приостановлению подвергаются операции на счетах товарищества. Если на них средств недостаточно, то ограничения могут распространиться на счета управляющих и даже обычных товарищей.

Ограничения по распоряжению денежными средствами не относятся к платежам, которые в части очередности оплаты превалируют над налоговыми или равнозначны им.

Блокировка по налоговой причине происходит в момент поступления в банк решения об этом (п. 7 ст. 76 НК РФ). Решение направляется туда электронным способом (п. 4 ст. 76 НК РФ).

Как снять блокировку, осуществленную по решению ИФНС

Итак, заблокировали счет в банке – что делать попавшему под такую санкцию лицу? Прежде всего, устранить ту причину, из-за которой была осуществлена блокировка. То есть необходимо:

- уплатить сумму налога, пеней или штрафа, послужившую причиной ограничения возможности использования счета;

- сдать неподанную отчетность (декларацию или расчет по форме 6-НДФЛ);

- организовать электронный обмен документами с налоговым органом;

- направить в ИФНС неотправленный документ — подтверждение о принятии от информации или выполнить действия, предлагавшиеся к исполнению в этой информации.

Подробный алгоритм действий для каждой ситуации вы можете увидеть в Готовом решении КонсультантПлюс о разблокировке счета, получив бесплатный пробный доступ.

Принятое налоговым органом решение о блокировке счета отменяется по документу аналогичного статуса, оформляемому этим же органом. Причем для такого оформления НК РФ (пп. 3.1, 8 ст. 76) устанавливает конкретный срок, отсчитываемый как один рабочий день с даты:

- поступления в ИФНС оригиналов или копий платежных документов, свидетельствующих об уплате необходимой суммы налоговой задолженности;

- подачи необходимого отчета;

- обеспечения возможности электронного взаимодействия с ИФНС;

- направления в налоговый орган документа — подтверждения о получении информации либо выполнения предложенных в этой информации действий (ответа на требование или явки в ИФНС представителя).

Еще один рабочий день дается налоговому органу для отправки решения в банк (п. 4 ст. 76 НК РФ). Направляется оно туда тоже электронно. Одновременно этот документ доводится и до сведения налогоплательщика (налогового агента).

Причины блокировки счетов по закону 115-ФЗ

Закон № 115-ФЗ, посвященный вопросам противодействия использованию денежных средств для финансирования преступной деятельности, в качестве применяемых при этом мер обязывает структуры, выполняющие операции с денежными средствами, осуществлять (ст. 6, 7):

- проверку лиц, как желающих открыть счет, так и уже имеющих его, на причастность к противозаконным деяниям (в т. ч. через их бенефициарных владельцев);

- контроль за определенными видами операций (с возможностью их приостановления) при превышении оборота по ним сумм, установленных законом, или при участии в них лиц, подозреваемых в причастности к терроризму;

- передачу информации о выявленных фактах противозаконной деятельности или противодействия проводимому контролю в Росфинмониторинг;

- замораживание счетов лиц, заподозренных в причастности к преступным действиям.

Таким образом, блокировку счета по 115-ФЗ осуществляет сам банк или иное лицо (организация либо ИП), выполняющее операции с денежными средствами. Используемых для этого оснований немного. По существу, возможные причины блокировки расчетного счета банком сводятся к двум (ст. 3 закона № 115-ФЗ):

- Клиент попал в официальный список лиц, причастных к преступной деятельности (в т. ч. связанной с терроризмом, экстремизмом или оружием массового уничтожения).

- Клиент не включен в вышеупомянутый список, но есть причины для того, чтобы заподозрить его в экстремистских или террористических действиях, и на основании этих причин Росфинмониторингом или уполномоченной им на это межведомственной комиссией вынесено решение о замораживании счета.

В первом случае информация обязательно присутствует на сайте Росфинмониторинга в соответствующем списке (подп. 6 п. 1 ст. 7 закона № 115-ФЗ). А во втором на сайте этого же ведомства или межведомственной комиссии должно быть опубликовано решение о блокировке. Однако независимо от того, по какому из оснований происходит блокировка, она осуществляется не позднее одного рабочего дня с момента возникновения этого основания (подп. 6 п. 1 ст. 7, п. 5 ст. 7.5 закона № 115-ФЗ).

Включение в список лиц, причастных к преступной деятельности, происходит при наличии вступившего в силу судебного или административного акта, иного процессуального документа, списков и судебных актов международного уровня, неоспоримо свидетельствующих о причастности клиента к терроризму или экстремизму (п. 2.1 ст. 6 закона № 115-ФЗ).

Если основания для замораживания счета выявлены лицом, выполняющим операции с денежными средствами, самостоятельно, то оно должно оперативно довести это до сведения Росфинмониторинга (п. 3 ст. 7 закона № 115-ФЗ), и в таком случае у него появляется право самостоятельно приостановить проведение сомнительной операции на срок до 5 рабочих дней (п. 10 ст. 7, п. 8 ст. 7.5 закона № 115-ФЗ) в ожидании решения о блокировке, принятого Росфинмониторингом. Решение о блокировке в этом случае может приниматься на срок до 30 суток (ст. 8 закона № 115-ФЗ), который предназначается для более детального выяснения обстоятельств и принятия мер, дающих право на окончательное замораживание счета.

Как разблокировать счет по закону 115-ФЗ

Можно ли разблокировать счет по 115-ФЗ и как это сделать? Да, такое возможно. Ситуаций, допускающих это, три:

- Отменен или прекратил действие документ, послуживший основанием для включения клиента в список причастных к преступной деятельности, в т. ч. частично (т. е. применительно только к конкретному лицу).

- Клиент попал в официальный список лиц, причастных к преступной деятельности, ошибочно.

- Физлицо, счет которого заблокирован обоснованно, лишилось средств к существованию.

Первые две ситуации позволяют клиенту обратиться в Росфинмониторинг с просьбой об исключении из списка. После рассмотрения, продолжающегося не более 10 рабочих дней, это ведомство вынесет положительное или отрицательное решение (п. 2.3 ст. 6 закона № 115-ФЗ). Последнее можно обжаловать в суде.

В третьей ситуации у физлица есть право пользоваться заблокированными средствами для жизнеобеспечения себя самого и членов своей семьи, не имеющих самостоятельного дохода, из расчета 10 тыс. руб. в месяц на человека, а также осуществлять платежи по обязательствам (в т. ч. налоговым), возникшим до включения в перечень лиц, причастных к преступной деятельности (п. 2.4 ст. 6 закона № 115-ФЗ).

Если же в отношении юрлица или физлица имеются подозрения в международном терроризме, но оно еще не попало в международный список причастных к нему, то Росфинмониторинг по согласованию с международной организацией, составляющей такой список, может отменить блокировку полностью или частично до момента включения в список (п. 2.5 ст. 6 закона № 115-ФЗ). Делается это по заявлению заинтересованного лица, поданному в Росфинмониторинг, в течение одного рабочего дня с момента принятия положительного решения международной организацией.

Что делать, чтобы узнать, заблокирован ли счет

О том, что счет заблокировали по закону № 115-ФЗ или по решению ИФНС, клиент, как правило, узнает в день осуществления этой операции. Предварительно сообщать ему об этом никто не будет. Закон № 115-ФЗ (ст. 4) вообще запрещает информирование клиента о том, что в отношении него собираются сведения о причастности к преступной деятельности, делая исключение для уже фактически осуществленных мер по ограничению пользования счетом. А НК РФ (п. 4 ст. 76) предписывает извещать налогоплательщика о появлении решения о блокировке не позднее одного рабочего дня с даты принятия.

Поэтому узнать заблаговременно, будет ли заблокирован счет в банке, нереально. Источником информации могли бы служить данные, публикуемые на сайте Росфинмониторинга, но возможность воспользоваться ими открывается только лицам, выполняющим операции с денежными средствами, при условии наличия у них личного кабинета на сайте этого ведомства.

Доступные для клиента сведения о налоговой блокировке дает сайт ФНС России, но появляются они там на дату принятия решения о ней, т. е. всего за один рабочий день до направления официального извещения налогоплательщику.

О том, как проверить на блокировку счета своего контрагента и зачем это делать, читайте в нашей статье.

Итоги

С блокировкой расчетного счета может столкнуться любое лицо: как юридическое, так и физическое. Основания для этой процедуры содержат НК РФ (в этом случае она относится к плательщикам налогов — организациям, ИП, адвокатам, нотариусам) и закон № 115-ФЗ (здесь речь идет о лицах в любом статусе, имеющих отношение к преступной деятельности). Оба этих документа основываются на своих перечнях причин, по которым счет может оказаться заблокированным. Фактическое прекращение операций по счету осуществляет лицо, выполняющее операции с денежными средствами, и происходит это в кратчайшие сроки с даты возникновения основания, требующего от него такого действия.

- Налоговый кодекс РФ

- Федеральный закон от 07.08.2001 № 115-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Банк заблокировал карту по 115 ФЗ. Что делать? 8 советов для физлиц.

Друзья, сегодня поговорим о блокировках карт физических лиц по 115 ФЗ. Почему такое происходит и как этого избежать, постараюсь раскрыть в данной статье.

Общеизвестно, что и физические и юридические лица являются объектами банковского контроля на предмет соблюдения Закона №115 ФЗ «О противодействии легализации (отмыванию) доходов…» Так вот, основная, наиболее чаще всего встречающая причина блокировки карты, с которыми многие уже столкнулись – это именно тот самый 115 ФЗ. Заблокировав средства на счете банк требует ответить на вопрос: «Откуда деньги?» Пока не предоставить внятных разъяснений о происхождении денег на счете, пользоваться ими не представляется возможным.

Может ли банк блокировать карту и банковский счет физического лица по 115 ФЗ?

Банк заблокировал карту по 115 ФЗ, многие решат, что произошла ошибка, какая – то нелепая случайность, ведь никто не наделял банк такими полномочиями. Существует 2 позиции на этот счет:

Первая позиция — заключается в том, что блокируя карту, банк нарушает права потребителя. Тут эффективны жалобы в Роспотребнадзор, т.к. банковские услуги оказываются не надлежащим образом.

Вторая позиция — банк, якобы, блокирует не сам счет, а банковскую карту, которая привязана к нему. Счет, остается доступным, что на практике, конечно же не так. Логика банка такова: «Карту выпускали мы и она наша собственность, хотим — блокируем, хотим – нет!»

Как показывает практика, пользоваться счетом, к которому привязана заблокированная карта практически невозможно. Все чаще и чаще я слышу о том, что люди не могут снять деньги даже в кассе банка. Обратившись кассу, они получают отказ со ссылкой на то, что карта заблокирована, а без нее никакие операции по счету не проходят. Это полный бред! Получить в кассе деньги можно и нужно. Но, если причина все же в применении контроля со стороны Закона №115-ФЗ, то сначала придется дать пояснения и только после этого, возможно, вам разрешат что-то сделать с вашими деньгами.

Что же касается самого банковского счета, не карты, то заблокировать его можно только в 2-х случаях:

- Росфинмониторинг может заблокировать счет на срок до 30 дней, до выяснения обстоятельств. Блокировка свыше 30 дней не законна, можно идти в суд и отстаивать свои права.

- По решению суда.

Как физлицу избежать блокировки карты по 115 ФЗ?

Ничто у банков не бывает случайно, в этом я убеждаюсь каждый раз, помогая очередному клиенту! Алгоритм блокировки заложен в самой системе и если она произошла, то это значит, что ваши операции попали в разряд подозрительных. Самое обидное, когда такое происходит с теми, кто просто не знал, как правильно себя вести. Чтобы этого не произошло с вами, предлагаю 8 причин и 8 советов как избежать блокировки карты и счета по 115 ФЗ.

Совет № 1. Не принимайте на банковскую карту поступления от физлиц и компаний, если вы не ИП и не самозанятый.

Причина блокировки. Вы фрилансер, вам на карту регулярно поступают деньги физиков, от ООО и ИП и, это не заработная плата. Возможно, у вас есть регулярные поступления из электронных кошельков. Все эти доходы могут вызвать подозрения не только с точки зрения Закона 115 ФЗ, но и с точки зрения Налогового кодекса. Есть риск доначисления НДФЛ и НДС, если у вас нет ИП и/или вы не самозанятый. Такая практика существует, к сожалению, многие клиенты банков, ведущие незаконную предпринимательскую деятельность, получали и блокировку по 115 ФЗ и налоговые доначисления. Если вы самозанятый – банк не заинтересуется вашими частыми поступлениями на счет. Главное – не перейти лимит 2,4 млн, платить налог и не делать то, о чем я пишу ниже.

Совет № 2. Получили деньги – не снимайте наличными более 30%, банк заблокирует карту по 115ФЗ.

Причина блокировки. Многие банки установили именно 30% -й лимит на снятие наличных в месяц от всех поступлений на счет, без последствий по 115 ФЗ. Регламентируется такой лимит правилами внутреннего контроля, которые банки разрабатывают самостоятельно. Если снимать наличными более 30% от полученной на счет суммы, то автоматически можно попасть под подозрения.

Как вы думаете, какая сумма снятия налички может показаться банку подозрительной? Сумма может быть любой! Случается, что банк интересуется и 10 т. рублями, если они регулярно поступают и снимается наличными.

Совет №3. Не транзитьте, чтобы не получить блокировку карты и счета по 115 ФЗ!

Причина блокировки. Получили деньги и сразу же побежали снимать наличку или отправили кому-то еще? Это чистой воды транзит! Дайте переночевать деньгам хотя бы 3-5 дней. И даже если вы послушались данного совета и деньги у вас переночевали – не снимайте наличку, оставьте ее на карте!

Совет №4. Не работайте с «помойками» и не получайте от них «зарплату» в связи с возможной блокировкой карты по 115 ФЗ.

Причина блокировки. Получаете зарплату от «помойки»? Результат — банк заблокировал карту по 115 ФЗ.

Да, банк может заподозрить в отмывании денег даже при выплате заработной платы, но не всегда, а лишь при одновременном наличии нескольких условий:

- Зарплату платят слишком часто и крупными суммами.

- Зарплата поступает от неблагонадежного работодателя, который имеет отрицательные чистые активы в балансе, отсутствует прибыль в отчете о финансовых результатах.

На мой взгляд – все логично! Навряд ли такой работодатель заплатит налоги с высокой зарплаты. Скорее всего, это «помойка», через которую выводят деньги те, кто не боится их потерять. Платить налоги никто не собирается изначально, отсюда и бешеные зарплаты. Вам не сюда! Не стоит рисковать свободой и репутацией, ведь в случае банкротства такие сделки с имуществом могут быть оспорены, а тут уж как повезет!

Совет №5. Не обналичивайте депозитные счета, пополняемые с банковской карты.

Причина блокировки. Физлицо регулярно открывает депозитные вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте!

Еще в 2019 году я с уверенностью могла сказать, что многие банки не рассматривали депозитные вклады, как объект применения Закона 115 ФЗ. На сегодняшний день, практика изменилась! Теперь рискованно проделывать такие операции ради возможности снять наличку не со счета к которому привязана банковская карта, а со счета депозитного вклада. Вы не обманете Банк, он заподозрит в отмывании денег и заблокирует карту и счет по 115 ФЗ.

Совет №6. Не предлагайте неким лицам вносить деньги на банковскую карту через банкомат.

Причина блокировки. На банковскую карту физлица некий «дядя Петя» регулярно вносит денежные средства через банкомат, имея под рукой лишь номер счета. Результат — банк заблокировал карту по 115 ФЗ.

Такая операция популярна у клиентов Альфа банка. Чтобы ее провести, не нужна ни сама банковская карта, ни телефон, привязанный к ней. Достаточно иметь под рукой банкомат и знать номер карты получателя. Такое «внесение наличных» не отображает какие-либо данные о вносившем деньги лице и вызывает подозрения банка, если это происходит регулярно.

Подозрения в отмывании денег достаточно, чтобы заблокировать физлицу банковскую карту и счет по 115 ФЗ потребовав данные о доходах получателя «взноса наличных». Некто внес на счет деньги, как плату за что-то, возможно за услугу, возможно «черная зарплата». В данном случае не логично говорить, что это не доход, а всего лишь личные сбережения. Вносили деньги не вы, камера на банкомате это может подтвердить.

Как доказать законность поступивших на счет денег – это сложно, придется впутывать лицо, вносившее деньги и искать логичное объяснение, который банк примет! Многие клиенты Альфа — банка, уже попались удочку с такой услугой. Счета у них заблокированы, а доказать что-то банку так и не смогли.

Совет №7. Не обналичивайте и не транзитьте денежные средства, полученные по исполнительным документам.

Причина блокировки. По исполнительным документам (исполнительный лист, судебный приказ, исполнительная нотариальная надпись) получена крупная сумма денег, которая была обналичена либо отправлена транзитом другому лицу. Как результат — банк заблокировал карту по 115 ФЗ.

Конечно, спорный вопрос о том, что банк имеет право расценивать деятельность судебных органов. Но, что касается исполнительной нотариальной надписи, которая может быть оспорена в суде, я считаю, подозрения у банка вполне могут быть. Если нужна наличка, используйте 30% лимит, как я описывала в Совете №1. Этим вы докажете банку, что умысла в незаконном отмывании денег у вас нет и применять блокировку счета по 115 ФЗ к вам не стоит.

Совет №8. Всегда оформляйте займы письменно, при выдаче, получения в долг, оформляйте бумажные расписки.

Причина блокировки. На банковскую карту физлица регулярно поступают займы, возвраты займов как от физлиц, так и от компаний и ИП, результат — банк заблокировал карту по 115 ФЗ.

Выдача займа – не облагается никакими налогами, впрочем, как и поступление и возврат самого займа. Если заниматься выдачей займов и никогда их не отдавать, то при очередном получении – можно привлечь внимание банка и получить блокировку счета. Всем известно, что займ, это удобный, но не совсем безопасный способ вывода денежных средств из бизнеса. Налоговой нагрузки нет, деньги выводятся, тратятся, что несет определенные налоговые и банковские риски, связанные с подозрением в отмывании денег. Банк может потребовать долговые расписки, договоры займов, любые подтверждения факта выдачи или получения денег. Поэтому, если у вас в действительно планируются движения связанные с займами и прочими долгами, озаботьтесь заранее подтверждающими документами, чтобы избежать блокировки карты.

Вывод:

Банк заблокировал карту по 115 ФЗ? Приведенный выше перечень советов и причин далеко не полный, банки регулярно придумывают что-то новенькое. Старайтесь меньше снимать наличные, расплачивайтесь по безналу, не давайте банку повода подозревать вас в отмывании денег и нарушении закона №115-ФЗ.

- Случайных блокировок не бывает, каждая блокировка – это ряд ошибок с Вашей стороны.

- Важно своевременно отвечать за вопросы банка, не игнорировать их и иметь корректные пояснения относительно экономического смысла проводимых операций.

- Всегда учитывайте требования банка и ЦБ и не проводите сомнительных операций.

Малейшие ошибки могут привести не только к блокировке банковской карты, но и к сложностям с возвратом денег. Также велика вероятность попасть в «черные списки» по 115-ФЗ.

Обращайтесь, кому нужна личная консультация., оставляйте заявку на сайте. Буду рада помочь!

Если у вас остались вопросы, пишите в наш чат для живого общения в Телеграме:

по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Счет заблокирован банком: три способа решить проблему. И почему банки готовы «похохотать в суде»

Почему банки не стесняются блокировать счета компаниям, даже когда оснований для этого нет? И главное, какие действия помогут решить ситуацию? Кира Гин, управляющий партнер юридической фирмы «Гин и партнеры» разобралась в ситуации и рассказывает, что делать.

Чтобы узнать, как банки контролируют наличку в 2022-2022 году, посмотрите видеозапись вебинара «Как теперь будут контролировать наличку. 115-ФЗ в 2022 году».

Оплатить картой и смотреть прямо сейчас

Реальные истории блокировки

На днях моё утро началось со звонка предпринимателя из Екатеринбурга. Мы с ним знакомы. Фактически он спрашивал моего совета, как поступить, если банк заблокировал его ИП-счет и рассказал подробности. Он обслуживался как ИП в одном из банков с госучастием, переводил деньги со своего счета ИП на свой личный счет, в пределах миллиона рублей в месяц. Банк заблокировал его счет и попросил рассказать, на что он снимал и тратил деньги, а также потребовал предоставить по его личным расходам подтверждающие документы.

Ответ моего знакомого, что закон он не нарушал и деньги снимал на свои личные нужды — банк не удовлетворил. Отчитываться о своих личных расходах — мой знакомый не стал (хотя мог бы и, скорее всего, банк был бы удовлетворен). Предприниматель посчитал предъявляемые банком требования необоснованными и завышенными (тут он прав).

Его сообщение банку, что он обратится в суд — сотрудников госбанка не охладило, потому что «они готовы прийти в суд и похохотать». Вот такое отношение сегодня у банков с госучастием к малому и среднему бизнесу.

С каких пор ИП нельзя считать прибыль своей и класть ее себе в карман, а также распоряжаться заработанными деньгами по своему усмотрению? Деньги-то заработаны моим знакомым предпринимателем абсолютно законно.

Эта история имеет продолжение. На следующий день моему знакомому позвонил его приятель, руководитель этого самого госбанка в Екатеринбурге, где он обслуживается. Сообщил, что блокировка счетов сегодня массовое явление и в сложившейся ситуации их приятельские отношения не помогут. В качестве решения он предложил по-тихому перейти в другой банк. Предупредил, что на тех, кто жалуется в ЦБ и качает права в суде — тоже нашли управу: предпринимателей просто вносят в «чёрные списки» ЦБ, чтобы потом им было затруднительно работать легально и уж тем более открывать счета в банке.

У другого нашего клиента банк заблокировал счет, и попросил подтвердить характер сделок, происхождение денег и реальность бизнеса. Мы помогли ему собрать документы, которые характеризуют его как законопослушного бизнесмена с реальным бизнесом. Теперь ждем рассмотрения собранных документов Сбербанком. В лучшем случае его счет разблокируют, в худшем — клиенту придется перейти в другой банк или обратиться в суд на действия банка.

Реальность такова: банковский беспредел в России набирает обороты. Готов ли ваш бизнес и Вы к таким перспективам? Это уже никакие ни страшилки, а бизнес-реальность, в которой мы с вами живём.

По данным организации «Деловая Россия», с начала 2017 года российскими банками заблокировано почти полмиллиона расчетных счетов предпринимателей.

Что делать со всем этим? Можно ли добиться разблокировки предпринимательского счета?

Три способа, как решить проблему

Первый способ: просто закрыть один счет и вывести средства на другой счет в другой банк. Этот вариант, скорее всего, полностью устроит банк, так как он видит в вас нежелательного клиента, нарушающего закон № 115-ФЗ, чужие проблемы — никому в банке не нужны, особенно в сложные времена лишения лицензий.

Помимо неприятностей от самого факта блокировки вашего счета, банки (но не все) ещё добавляют негатива. Они начали пользоваться уязвимым положением клиента (это не законно, таких полномочий Росфинмониторинг банку не давал, но и прямого запрета на такого сорта трюки нет). Самая типичная ситуация: банк заблокировал счет (выполняя указания Росфинмониторинга) и любезно сообщает налогоплательщику, что может перевести его деньги на другой счет в другой банк за определенную мзду (таким образом, вводят заградительный тариф) — просят за эту услугу от 7 до 15 процентов от той суммы, которая присутствует на счете у клиента банка. На такие незаконные действия банка вы можете подать жалобу руководству финансовой организации и попытаться расстаться без отступных комиссионных. Кроме того, суды признают, что введение банком таких заградительных тарифов незаконно, так как по сути это не комиссия, а штраф и попытка нажиться на 115-фз вместо того, что следить за его соблюдением.

О необычном способе решить проблему, вчера рассказывал «Клерк». Компании заблокировали интернет-банк. В итоге стало невозможно получить назад свои деньги в сумме 1 млн. рублей. Перечислить их на другой счет нельзя, так как в открытии счета другие банки отказывают. Но обслуживающий банк предлагает выход: номинально подарить ему деньги и зачислить деньги компании в доход кредитной организации.

Второй способ: вернуть деньги с заблокированного счета вы сможете с помощью исполнительного листа. Это, правда, займет время, которое потребуется на судебное разбирательство, но если дружественный вам кредитор подаст в суд, выиграет судебный процесс и получит исполнительный лист, а затем предъявит его в банк, то банк обязан будет его исполнить.

Третий способ. Он прямо предусмотрен действующим законом № 115-ФЗ:

1) Собрать и представить документы, которые попросит банк. Эти документы должны быть такими, чтобы снять с вас подозрения, доказать вашу благонадежность и платежные операции не должны быть никоим образом отнесены к подозрительным в соответствии с п.2 ст. 7 Закона № 115-ФЗ.

2) Если банк ваши документы принял, но, не желая разбираться в ситуации (наши клиенты предоставили документы в банк в 2 часа ночи, но уже в 10 утра банк снова отказал им в разблокировки счета), счет не разблокировал — обращайтесь в Арбитражный суд, требуйте признать незаконными действия банка и обязать его совершить нужные вам операции. В соответствии со ст. 65 АПК РФ, именно банк обязан доказать, что у него имелись основания для приостановления или отказа в проведении тех или иных операций по поручению клиента.

Судебная практика такова: если ваши операции явно криминал, то вам откажут (но и то не всегда — смотрите примеры ниже).

Если ваши операции легальны, вы представили в банк подтверждающие документы, а банк все равно ведет себя странно и свою позицию не меняет, то суд встанет на вашу сторону. Тогда с банка можно будет взыскать все убытки, проценты за пользование чужими денежными средствами и судебные расходы (ст. 15, 395 и 856 ГК РФ).

Подробно о том, как вести защиту своей позиции в суде, автор расскажет в следующем материале. Следите за разделом «Статьи директору».

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Банки: блокировка счетов

Дата публикации 03.08.2021

Угроза блокировки расчетного счета может исходить не только от налоговой инспекции, но и от банков. При этом порядок действий для его разморозки зависит от оснований, по которым операции были ограничены.

Основания ограничения операций по счету налоговой инспекцией

Блокировка расчетного счета (приостановление операций по нему) ИФНС связано с нарушением налогового законодательства.

Так, налоговая инспекция вправе заморозить счет, если (п. 3 ст. 76 НК РФ):

- не исполнено требование об уплате налога, сбора, страховых взносов, пеней и (или) штрафа;

- не представлена декларация или расчет, в том числе налоговым агентом;

- совершено налоговое правонарушение;

- налогоплательщик не передал налоговому органу квитанции о приеме требования о предоставлении документов (пояснений) и (или) уведомления о вызове в налоговую;

- налогоплательщик не обеспечил получение от налогового органа документов в электронной форме.

Другими словами, блокировка счета по решению налоговой инспекции – это обеспечительная мера, стимулирующая налогоплательщика выполнить определенные действия.

При этом при наличии недоимки счет блокируют только на сумму такой недоимки. Остальными средствами организация (ИП) вправе пользоваться по своему усмотрению. В иных случаях счет заморозят на всю сумму средств, находящихся на счете, но только в части расходных операций, очередность исполнения которых следует за расчетами с бюджетом.

Очередность списания денежных средств со счета (при их недостаточности) установлена п. 2 ст. 855 ГК РФ. Согласно этой норме денежные средства списываются:

- в первую очередь – по исполнительным документам по требованиям о возмещении вреда жизни и здоровью, а также о взыскании алиментов;

- во вторую очередь – по исполнительным документам на взыскание выходных пособий и сумм оплаты труда работникам (в т. ч. бывшим), а также вознаграждения авторам РИД;

- в третью очередь – по платежным документам на перечисление зарплаты, поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и взносов;

- в четвертую очередь – по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь – по другим платежным документам в порядке календарной очередности.

Другими словами, полная заморозка расходных операций по счету касается платежей четвертой и пятой очереди, а также выплат по договорам с контрагентами и другие операции, которые не попали в перечень очередей. Что касается зарплаты, то этот платеж имеет приоритет перед обязательными платежами в бюджет. Но выплатить ее получится, если платежные документы поступят в банк раньше поручения инспекции на перечисление налогов.

Для снятия блокировки достаточно выполнить неисполненную обязанность (например, представить декларацию). И уже на следующий рабочий день налоговая инспекция должна отменить заморозку.

Блокировка счета банком в рамках 115-ФЗ

Банк может заблокировать счет, если у его есть подозрения, что целью совершения операций является отмывание доходов и (или) финансирование терроризма. В этом случае банки руководствуются положениями Федерального закона от 07.08.2001 № 115-ФЗ “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма” (далее – Закон № 115-ФЗ). В рамках борьбы с отмыванием доходов ЦБ издал указания для банков о том, каких клиентов и какие операции считать подозрительными.

Полный перечень признаков, которыми пользуются банки, приведен в приложении к Положению ЦБ РФ от 02.03.2012 № 375-П. Например, под подозрение попадет клиент, который регулярно переводит крупные суммы на счета граждан (в т. ч. ИП) с последующим снятием их наличными (т. е. производит обналичивание).

Вместе с тем ЦБ РФ разрешил банкам расширять и дорабатывать список подобных критериев. Иначе говоря, основания, по которым банк может заблокировать счета, очень обширны.

Отметим, если счет заблокирован банком по Закону № 115-ФЗ, то не получится провести любые расходные операции.

Если банк выявил у клиента операции, имеющие признаки подозрительных (сомнительных), то он вправе:

- запросить (дополнительно запросить) у клиента документы и информацию (например, о проводимой операции, источнике происхождения денежных средств, о контрагентах, реальности ведения хозяйственной деятельности и т. д.);

- установить срок для представления запрашиваемых документов и информации (в соответствии с условиями заключенного договора и внутренними правилами банка);

- пригласить клиента в банк на рабочую встречу для устного разъяснения;

- выезжать по месту ведения бизнеса клиента;

- принять решение о пересмотре степени (уровня) риска клиента;

- ограничить (лимитировать) операции клиента и использование банковских карт.

По истечении времени, отведенного для рассмотрения документов и дополнительной информации, банк принимает решение:

- об отказе в проведении операции и направляет в Росфинмониторинг соответствующее сообщение;

- о квалификации операции в качестве подозрительной, направляет соответствующее сообщение в Росфинмониторинг, но проводит операцию;

- о пересмотре степени (уровня) риска клиента;

- о проведении операции.

Обратите внимание, клиент, которому банк отказал в проведении операции, попадает в черный список, к которому имеют доступ все банки (п. 13, 13.1 ст. 7 Закона № 115-ФЗ). Однако факт попадания в такой список не означает, что все банки откажут организации (ИП) в обслуживании (информационное письмо ЦБ РФ от 15.06.2017 № ИН-014-12/29). Этот перечень является рекомендацией для банков, но свои риски они оценивают самостоятельно. Банки не должны принимать решение об отказе исключительно на основании наличия информации о ранее реализованных другими кредитными организациями отказах. Это может служить только одним из критериев оценки добросовестности (Методические рекомендации ЦБ РФ от 22.02.2019 № 5-МР).

Что делать, если счет заблокирован в рамках 115-ФЗ?

Клиентам, которым банк отказал в проведении операции или заключении договора банковского счета, необходимо учитывать следующее.

С 30 января 2022 года банк обязан предоставлять клиенту информацию о дате и причинах принятия решения об отказе в заключении (расторжении) договора банковского счета и (или) об отказе в проведении операции. Срок для объяснения причин – не позднее 5 рабочих дней со дня принятия соответствующего решения (п. 13.1.1 ст. 7 Закона № 115-ФЗ). Если клиент не получил от банка информацию, то он вправе обратиться в банк за получением соответствующих разъяснений (п. 2, 3 письма ЦБ РФ от 12.09.2018 № ИН-014-12/61).

После получения информации о причинах отказа, если банк не сообщил, какие документы ему потребуются для пересмотра своего решения об отказе, необходимо самостоятельно подобрать документы, которые свидетельствуют об отсутствии оснований для принятия банком решения об отказе, и предоставить их в обслуживающий банк с просьбой пересмотреть ранее принятое решение об отказе.

В срок не позднее 7 рабочих дней со дня представления документов и (или) сведений об отсутствии оснований для непроведения платежа или заключения договора банк обязан сообщить клиенту о результатах рассмотрения (п. 13.4 ст. 7 Закона № 115-ФЗ). При положительном для клиента результате банк не позднее рабочего дня, следующего за днем устранения оснований для отказа, обязан оповестить Росфинмониторинг. После этого организация (ИП) должна быть исключена из черного списка. Если результат отрицательный, клиент вправе подать заявление об обжаловании решения банка в межведомственную комиссию, созданную при ЦБ РФ. Форму заявления можно взять из приложения 5 и 6 к методическим рекомендациям для предпринимателя от ЦБ РФ. К заявлению обязательно нужно приложить следующие документы:

- сведения о конкретной операции, в проведении которой вам было отказано (дата, номер платежного документа, сумма, контрагент);

- сведения о банке, принявшем решение об отказе;

- документы, подтверждающие полномочия лица, подписавшего заявление;

- сообщение банка о невозможности устранения оснований, в соответствии с которыми ранее было принято решение об отказе;

- документы, представленные в банк в целях устранения оснований, в соответствии с которыми ранее принято решение об отказе.

Заявление вместе с документами можно отправлять как по почте, так и в электронном виде через сайт ЦБ РФ (раздел “Интернет-приемная Банка России”).

Общий срок рассмотрения комиссией заявления не может превышать 20 рабочих дней со дня обращения заявителя. Также предусмотрен срок для сообщения о принятом решении заявителю и банку – не позднее трех рабочих дней со дня его принятия.

Сообщение о решении межведомственной комиссией будет направлено таким же способом, каким было направлено заявление. Положительное решение межведомственной комиссии распространяется именно на ту операцию (договор), в проведении (заключении) которой ранее был получен отказ, и обязательно для исполнения банком (п. 4 письма ЦБ РФ от 12.09.2018 № ИН-014-12/61).

Как избежать блокировки счета в рамках 115-ФЗ?

ЦБ РФ разработал методические рекомендации, выполнение которых позволит избежать блокировки счета. Что же нужно делать:

- своевременно сообщать своему банку и ИФНС об изменении сведений (ОКВЭД, учредители, директор, адрес фактического ведения бизнеса и т. д.) или структуры компании;

- проверять на актуальность записи в ЕГРЮЛ о месте регистрации бизнеса;

- подробно заполнять платежные документы;

- своевременно представлять запрошенные банком документы;

- не дробить бизнес. Такие действия вызывают подозрения в применении схем оптимизации (ухода) налогообложения;

- минимизировать наличные расходы и не снимать их в большом количестве;

- сохранять все документы, если ведете расчеты наличными;

- проверять своих контрагентов до момента заключения сделки.

В каких еще случаях счет может быть заблокирован?

Помимо блокировки счета по решению налоговой инспекции или по Закону № 115-ФЗ, расходные операции могут быть ограничены из-за вынесения судом определения о применении обеспечительных мер или по постановлению службы судебных приставов.

В этих случаях необходимо учитывать следующее.

Определение суда о наложении обеспечительных мер вступает в силу немедленно (ст. 142 ГК РФ). Исполнительный лист заявитель передает в службу судебных приставов или непосредственно в банк. И банк блокирует расходные операции по счету в пределах суммы, на которую наложен арест.

Для разморозки счета в этой ситуации необходимо ходатайствовать об отмене обеспечительных сил (ст. 144 ГК РФ). Главное привести аргументы, обосновывающие отмену наложенных ограничений. Например, представьте доказательства наличия на расчетных счетах организации денежных средств в количестве достаточном для исполнения решения суда, если оно будет вынесено не в вашу пользу. Кроме того, можно представить поручительство или независимую гарантию на сумму исковых требований.

Также можно ходатайствовать о замене ареста денежных средств арестом другого имущества (ст. 143 ГК РФ).

Если счет арестован в рамках исполнительного производства, то для отмены нужно погасить задолженность. Но также можно подать заявление приставу о снятии ареста ввиду несоразмерности принятой меры требованиям заявителя или обжаловать постановление пристава в судебном порядке (п. 1 ст. 19 Федерального закона от 21.07.1997 № 118-ФЗ).

Ограничение расходных операций по причине вынесения судом определения о применении обеспечительных мер или по постановлению службы судебных приставов, как правило, касается определенной суммы денег. Поэтому, если на счете находится большая сумма, то в части превышения организация (ИП) вправе проводить любые операции. Если же денежных средств не хватает, то иные операции по счету не проводятся.