Зарплата в 6‑НДФЛ в 2022 году

Автоматизированный расчет зарплаты, НДФЛ и взносов в несколько кликов. Сервис сам сформирует отчеты по сотрудникам. Экономьте свое время.

6-НДФЛ считается простым квартальным отчетом — включает только два раздела и одно приложение, которое заполняется раз в год. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

Кто, куда и когда сдает отчет

НК РФ закрепляет обязанность по сдаче расчета 6-НДФЛ за налоговыми агентами — организациями и предпринимателями, которые делают выплаты физлицам в рамках трудовых отношений и по договорам ГПХ. Если платежей физлицам в отчетном периоде не было, «нулевую» форму отчета сдавать не нужно (ст. 24, 226, 230 НК РФ).

Подавать расчет следует в налоговую по месту учета. Для организаций это инспекция по месту нахождения, для предпринимателей — по месту жительства. По месту учета обособленных подразделений подают 6-НДФЛ на работников этих подразделений и лиц, у которых с подразделениями заключен гражданско-правовой договор.

Форма 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС РФ от 15.10.2022 N ЕД-7-11/753@.

В ФНС отчет представляется по ТКС или на бумаге. Налоговые агенты, у которых больше 10 получателей дохода, должны отправлять расчет в электронном виде, в остальных ситуациях допускается бумажная форма.

Расчет представляется до конца месяца, идущего за отчетным кварталом. В 2022 году сроки следующие:

- за 1 квартал 2022 года — не позднее 30 апреля 2022 года;

- за 2 квартал 2022 года — не позднее 2 августа 2022 года;

- за 3 квартал 2022 года — не позднее 1 ноября 2022 года;

- за 2022 год — не позднее 1 марта 2022 года.

При реорганизации или ликвидации расчет сдают досрочно.

Общие требования к заполнению отчета

6-НДФЛ нужно заполнять на основании данных учета доходов, начисленных и выплаченных физлицам, предоставленных им налоговых вычетов, а также исчисленного и удержанного НДФЛ. Все эти данные содержатся в регистрах налогового учета.

Отчет 6-НДФЛ включает:

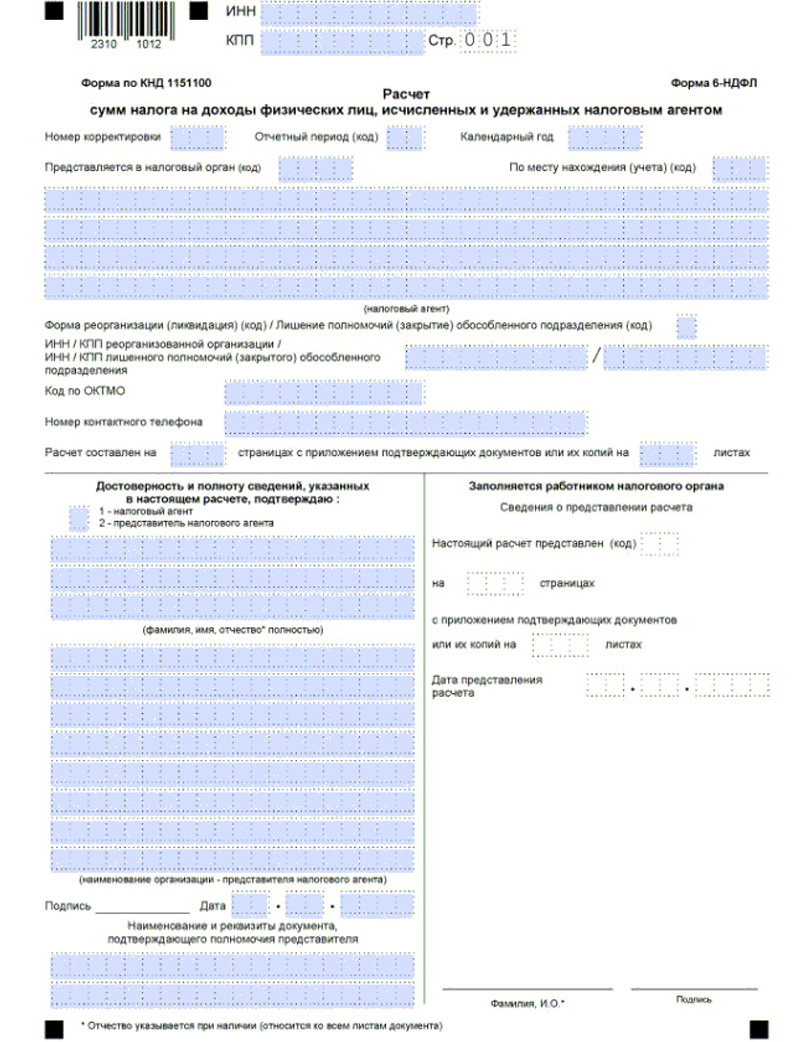

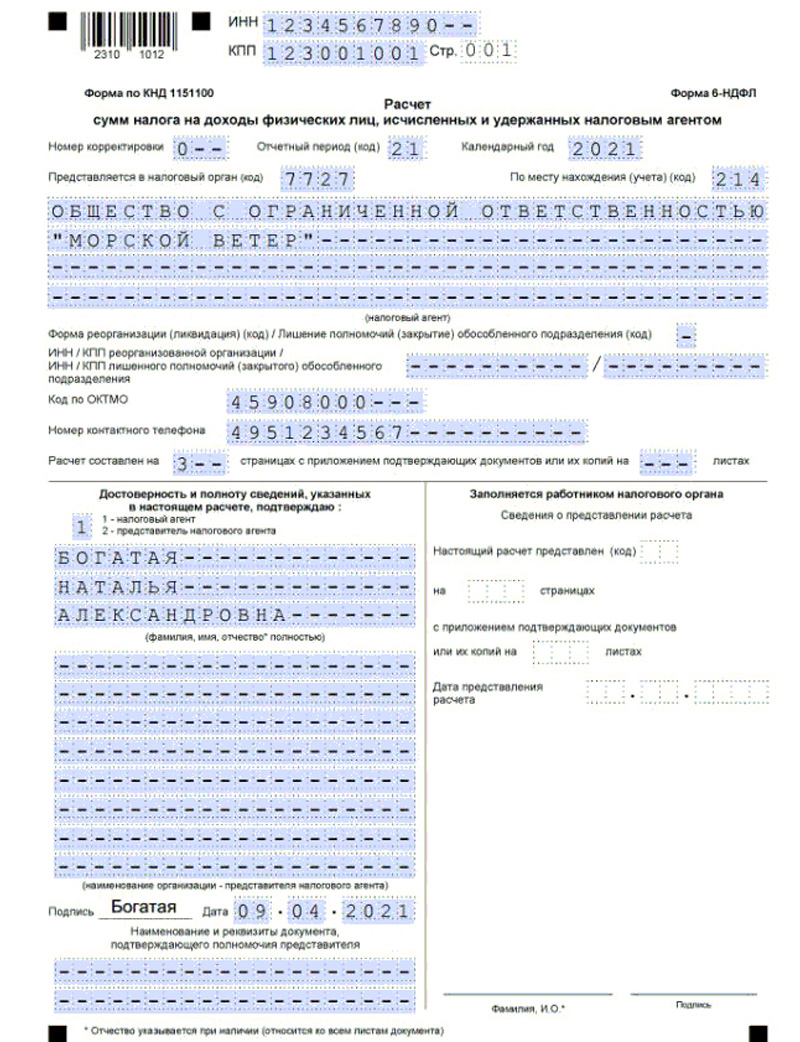

Титульный лист — содержит реквизиты налогового агента, ИФНС — получателя расчета, а также номер расчета и период, за который он представляется.

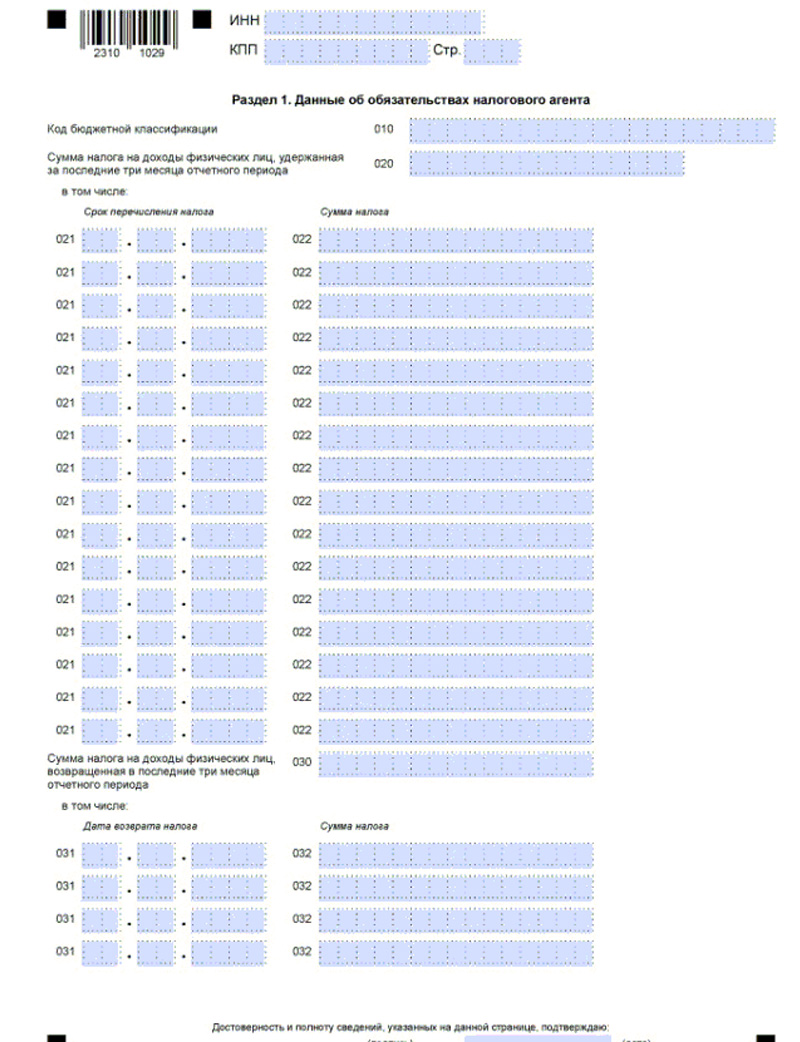

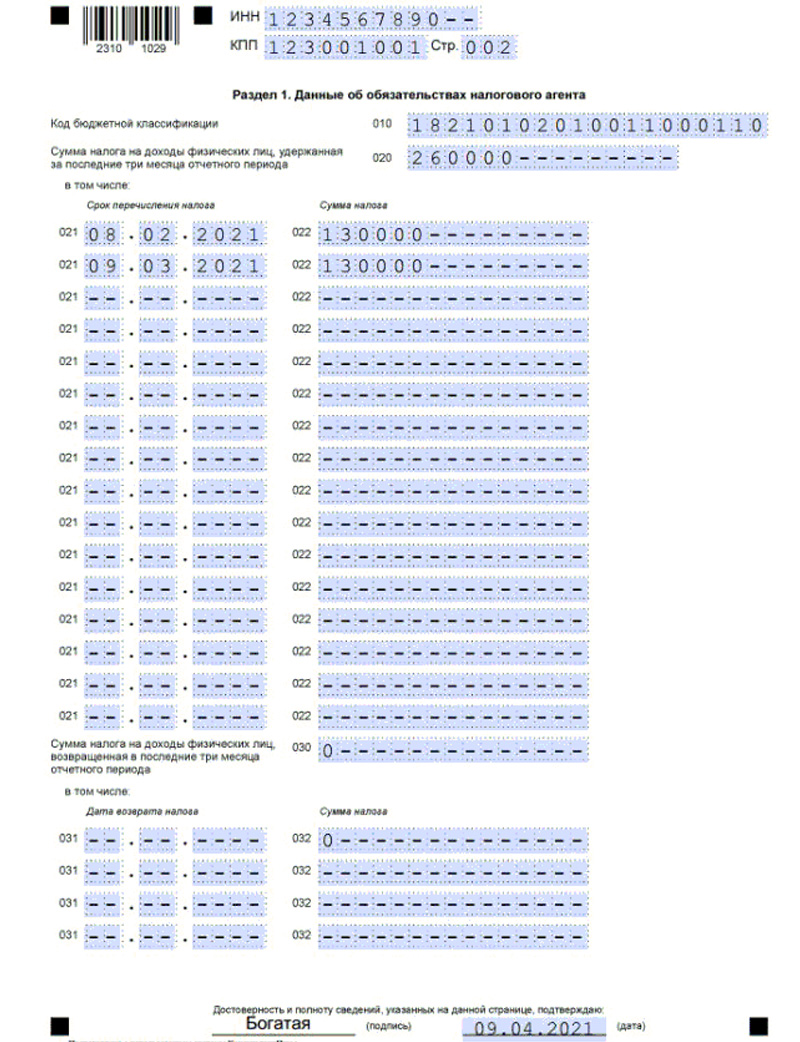

Первый раздел — отражает по всем физлицам общую величину налога, удержанного и возвращенного за последние три месяца отчетного периода. В нем есть следующие строки:

- строка 010 — КБК (посмотреть их можно в справочной);

- строка 020 — сумма НДФЛ, удержанная за последние три месяца отчетного периода. Она должна быть равна сумме всех строк 022;

- строка 021 — срок перечисления налога — это крайняя дата, в которую нужно было уплатить НДФЛ в бюджет;

- строка 022 — сумма налога, которая должна была быть уплачена в срок из строки 021.

- строки 030-032 — данные о возврате излишне удержанного налога физлицу, аналогично строкам 020-022 указываются срок возврата, сумма и общая сумма.

Этот раздел заполняется на каждую ставку подоходного налога в отдельности — например, если в компании есть сотрудники, у которых доход облагается по прогрессивной ставке 15 %, для них будет отдельный лист раздела 1 с соответствующим КБК в строке 010.

Именно этот раздел вызывает больше всего вопросов по правилам отражения заработной платы и других выплат с разными сроками. В статье мы разберем правила заполнения Раздела 1 на конкретных примерах.

Второй раздел — включает обобщенные по всем физлицам суммы дохода, исчисленного и удержанного НДФЛ. Для каждой ставки НДФЛ (строка 100) заполняется отдельный Раздел 2 и в строке 105 указывается соответствующий КБК.

Во второй раздел зарплата включается в том периоде, за который она была начислена.

В поле 110 отражается общая сумма дохода, начисленного физлицам, а затем она распределяется на дивиденды (строка 111), выплаты по трудовому договору (строка 112) и выплаты по договорам ГПХ (строка 113). В поле 120 указывается количество получателей дохода. В полях 140 и 160 покажите сумму исчисленного и удержанного налога.

Приложение 1 «Справка о доходах и суммах налога физического лица». Это аналог бывшей справки 2-НДФЛ. Работодатель заполняет приложение только в отчете за полный год. В нем отражается информация о доходах физлиц, начисленном, удержанном и неудержанном НДФЛ за год. Справка заполняется на каждого работника по трудовому договору и гражданско-правовым договорам.

Как отразить зарплату в 6-НДФЛ

По ТК РФ работодатели должны оплачивать труд своих работников минимум дважды в месяц. Конкретные сроки выплат устанавливаются в трудовых договорах, коллективных соглашениях и иных локальных документах. От даты признания дохода зависит заполнение расчета по налогу на доходы физических лиц.

Переходящий доход

Если расчет с сотрудниками производится в месяце, следующем за месяцем начисления, то выплаченные суммы нужно отражать в 6-НДФЛ в особом порядке. Например, зарплату за июнь выплачивают в июле. В этой ситуации заработная плата отразится в отчете за полугодие во втором разделе, а в отчете за 9 месяцев отразится удержанный с нее НДФЛ.

Пример 1. В компании ООО «Зевс» в январе-июне 2022 года работало 15 человек. За рассматриваемый период работникам начислялся только оклад. Коллективным соглашением установлено, что выплаты производятся 5 и 20 числа месяца. С авансов НДФЛ не удерживают и их выплату в 6-НДФЛ не отражают.

Начисления в ООО «Зевс» за январь-июнь 2022 года:

- начислено дохода — 3 100 000 рублей;

- предоставленные налоговые вычеты — 81 200 рублей;

- исчисленный налог — 392 444 рублей — (3 100 000 — 81 200) × 13%;

- налог за июнь 2022 г. — 36 520 рублей.

В отчете за полугодие начисленный доход (3 100 000) указывается по строке 110, предоставленные работникам вычеты (81 200) – по строке 130, исчисленный налог (392 444) – по строке 140. Далее по строке 120 отражается число работников, которым организация начислила доход (15), по строке 160 — удержанный налог с зарплаты за январь — май (355 924). НДФЛ с зарплаты за июнь в строку 160 не включается, так как ее выплатят только в июле и тогда же удержат налог.

В Раздел 1 НДФЛ с зарплаты за июнь тоже не включается, так как он будет удержан уже в июле.

Раздел 2 расчета 6-НДФЛ ООО «Зевс» за полугодие 2022:

Рассмотрим, как ООО «Зевс» отразит в отчете декабрьскую зарплату 2022 года.

День окончательного расчета с сотрудниками — 5 число — приходится на январские праздники. Согласно ТК РФ в этом случае зарплату должны выплатить в последний рабочий день декабря — 30 числа. Тогда зарплата отражается в стандартном порядке в первом и втором разделах расчета за 2022 год. При этом в поле 021 Раздела 1 указывается следующий рабочий день за выплатой дохода, а в поле 022 — удержанный НДФЛ. В разделе 2 сумма зарплаты будет отражена в строках 110 и 112, а НДФЛ с нее в строках 140 и 160.

Окончательный расчет до конца месяца

Если организация рассчитывается с сотрудниками до окончания месяца, то 6-НДФЛ заполняется в обычном порядке. Предположим, зарплата за июнь 2022 года выплачена 30 июня. В расчете 6-НДФЛ за полугодие в поле 021 Раздела 1 будет указан следующий рабочий день после выплаты дохода — 01.07.2021. В поле 022 будет указан удержанный НДФЛ. Сумма зарплаты включается в поля 110 и 112 Раздела 2, а НДФЛ с нее — в поля 140 и 160.

Пример 2. В ООО «Меркурий» выплата заработной платы — окончательный расчет за месяц — установлен на последнее число месяца. Суммы начислений за апрель-июнь 2022 г. приведены в таблице.

| Месяц | Дата выплаты | Дата удержания налога | Сумма начислений | Сумма удержанного налога |

|---|---|---|---|---|

| Апрель | 30.04.2021 | 05.05.2021 | 115 000 | 14 950 |

| Май | 31.05.2021 | 01.06.2021 | 120 000 | 15 600 |

| Июнь | 30.06.2021 | 01.07.2021 | 134 000 | 17 420 |

Налог удерживался в день выплаты дохода. Бухгалтер ООО «Меркурий» отразил начисления в расчете 6-НДФЛ за полугодие. В строках 021 он отразил дату удержания НДФЛ с заработной платы — следующий за днями выплат рабочий день. В строках 110 и 112 он показал суммы начислений, а в строках 140 и 160 удержанный налог.

Выплаты при увольнении

При увольнении сотруднику выплачивается его заработок за отработанный месяц и компенсация за неиспользованный отпуск. В этой ситуации налог с дохода за месяц и с компенсации удерживается в день выплаты, а перечисляется на следующий рабочий день. Если зарплату и компенсацию выплатят одновременно, то в 6-НДФЛ они суммируются и отражаются вместе, если в разные дни, то каждая выплата отражается отдельно.

Пример 3. Сотрудник ООО «Венера» уволился 16.06.2022 г. В день увольнения, 16 июня, ему начислили заработную плату за июнь (23 450 рублей) и компенсацию за неиспользованный отпуск (11 710 рублей). Выплаты произведены в один день, поэтому они попадут в одну строку раздела 1.

Одновременная выплата зарплаты и больничного

Для некоторых платежей — ежегодного отпуска, больничного и т.п. – предусмотрены специальные правила удержания и перечисления подоходного налога. Так, для больничных и отпускных выплат день перечисления налога — последний день месяца, за который они выплачены.

Пример 4. Компания ООО «Марс» 05.06.2022 выплатила сотруднику заработок за май в размере 28 000 рублей и пособие по болезни в сумме 4 300 рублей. Налог с зарплаты составил 3 744 рублей, с больничных — 559 рублей. Так как налог с дохода за месяц должен перечисляться на следующий рабочий день после удержания, а с больничных выплат — в последний день месяца, в 6-НДФЛ выплаты указываются отдельно.

Доход начислен, но не выплачен

Если организация начислила сотрудникам зарплату, но не выплатила ее на момент подачи расчета, в 6-НДФЛ ее включать не нужно. После выплаты дохода сотрудникам, следует подать уточненный 6-НДФЛ за период, в котором зарплата была начислена.

Если на момент подачи расчета зарплата уже выплачена, то она отражается в 6-НДФЛ в стандартном порядке. За период начисления зарплаты в 6-НДФЛ заполняются поля 110, 112 и 140 раздела 2, а в 6-НДФЛ за период выплаты дохода и удержания НДФЛ будут заполнены раздел 1 и поле 160 раздела 2.

Выплата премий

В отношении премий есть некоторые особенности отражения в отчете. Так, если премия является частью оплаты труда и выплачивается ежемесячно, то ее суммы отражаются вместе с зарплатой. А если премия разовая, например, к празднику, и она не привязана к дате выплаты зарплаты, то она будет отражена отдельно, ведь срок перечисления налога отличается

Пример 5. В ООО «Сатурн» положением о премировании установлена ежемесячная премия 5 000 рублей. В мае 2022 года сумма начисленного работникам дохода с учетом ежемесячных премий составила 360 000 рублей. Расчет с сотрудниками производится 5 и 20 числа месяца. В мае у одной из сотрудниц был юбилей, в честь этого 21.05.2022 ей выдали премию 10 000 рублей. Бухгалтер отразил указанные начисления в 6-НДФЛ за полугодие.

Выплата дохода по ГПД

Выплаты по гражданско правовому договору отличаются от выплат по трудовому договору, когда НДФЛ с дохода удерживается на следующий рабочий день, а с аванса вообще не удерживается и отдельно в 6-НДФЛ не отражается. Признание дохода по ГПД происходит в день выплаты физлицу, включая авансы, налог удерживается в день фактической выплаты, а перечисляется не позднее следующего дня.

Пример 6. ООО «Уран» по ГПД выплатило Василькову В.В. 14 июня 2022 аванс в сумме 22 000 рублей, налог с аванса — 2 860 рублей. Бухгалтер перечислил Василькову В.В. аванс за минусом налога. Окончательный расчет в сумме 10 000 рублей произведен 30 июня 2022 года.

Расчет 6-НДФЛ будет иметь следующий вид.

Частичное налогообложение доходов

Некоторые доходы, получаемые физлицами, не облагаются налогом. Однако в 6-НДФЛ они указываются в полной сумме. Например, подарки стоимостью до четырех тысяч рублей не подлежат налогообложению. Если сумма подарка больше установленной законом величины, то налог исчисляется только с суммы превышения. Тогда во втором разделе расчета отразится вся сумма подарка — строка 110, в строке 130 указывается необлагаемая часть дохода. В первом разделе указывается полная сумма исчисленного налога.

Если доход полностью не облагается подоходным налогом, например, государственное пособие или подарки стоимостью до 4000 рублей, в отчете его указывать не нужно.

Пример 7. ООО «Нептун» 3 июня 2022 года выдало своей работнице подарок, стоимость которого составила 7 000 рублей. А 4 июня женщина получила заработок за май 2022 года в размере 25 000 рублей, из которого бухгалтер удержал налог с подарка. Больше никаких начислений в отчетном периоде не было. Отчет 6-НДФЛ за полугодие будет заполнен так:

В первом разделе по строке 020 указывается сумма налога с зарплаты и подарка — 32 000 рублей × 13 %. По строкам 021 и 022 срок перечисления и сумма НДФЛ.

Во втором разделе в строке 110 указывается сумма доходов в виде зарплаты и подарка, а в строке 130 — необлагаемая налогом сумма подарка — 4 000 рублей. Налог с зарплаты составит 3 250 рублей (25000 × 13%), с подарка — 390 рублей ((7000 – 4000) × 13%). Так как налог удержан, то он отразится в строках 140 и 160.

Перед представлением отчета в инспекцию проверьте правильность его заполнения. Ошибки грозят организации не только штрафами и блокировкой счетов, но и доначислениями.

Автор статьи: Ирина Смирнова

Заполняйте отчет 6-НДФЛ в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Отчеты формируются автоматически на основе бухгалтерских проводок в отчетном периоде. Легко ведите бухучет, начисляйте зарплату, платите налоги и взносы, отправляйте отчетность через интернет. Первые 14 дней в сервисе — бесплатно.

6-НДФЛ считается простым квартальным отчетом — включает только два раздела. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

6 НДФЛ с 2022 года: пример заполнения и сроки сдачи

В статье рассмотрим, какие сроки сдачи отчетности по 6-НДФЛ установлены в 2022 году, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк формы 6-НДФЛ в формате xls или xlsx (для программы Microsoft Excel).

Изменения и нововведения

Форма 6-НДФЛ, порядок ее заполнения и электронный формат представления утверждены Приказом ФНС РФ от 15.10.2022 № ЕД-7-11/753@.

Впервые сдать 6-НДФЛ по новой форме нужно было с отчета за I квартал 2022 года. Изменения в форму внесли в связи с отменой 2-НДФЛ отчетности. Сведения из бывшей 2-НДФЛ включили в состав 6-НДФЛ в виде приложения 1 «Справка о доходах и суммах налога физлица». Заполнять их, как и прежде, нужно лишь один раз в году. Первый раз предоставить справки потребуется только в 2022 году в срок до 1 марта. Незаполненное приложение 1 каждый раз подавать не нужно (п. 51 Порядка заполнения расчета).

Форма изменена кардинально. Теперь она состоит из:

- титульного листа;

- раздела 1 «Данные об обязательствах агента»;

- раздела 2 «Расчет исчисленных удержанных и перечисленных сумм НДФЛ»;

- приложения 1 «Справка о доходах и суммах налогов физлица».

Из новшеств можно отметить следующие:

- дату фактического получения дохода, дату удержания НДФЛ и сумму фактически полученного дохода больше указывать не нужно. Теперь в разделе 1 «Данные об обязательствах налогового агента» фиксируется только срок перечисления НДФЛ и его сумма (поля «021» и «022»);

- в разделах 1 и 2 появились поля «010» и «105» соответственно для отражения КБК;

- в разделе 1 предусмотрены отдельные поля для указания сумм НДФЛ, возвращенных за последние 3 месяца с расшифровкой по датам;

- в разделе 2 появилась идентификация для указания сумм доходов, начисленных по трудовым договорам (поле «112»), по ГПД (поле «113»), излишне удержанных сумм (поле «180»).

Бумажная или электронная версии?

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2022 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Актуальный бланк 6-НДФЛ 2022 года

По ссылке ниже можно скачать образец заполнения формы 6-НДФЛ 2022 года и бланк:

Образец заполнения формы 6-НДФЛ (скачать).

Правила заполнения формы

Основные правила и требования заполнения расчета 6-НДФЛ в 2022 году сводятся к следующему:

- Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

- В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

- При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

- Бланк формы 6-НДФЛ 2022 года содержит два поля, разделенные точкой, которые предназначены для десятичной дроби. Первое поле, которое состоит из 15 клеток — для целой части десятичной дроби, а второе поле, которое состоит из 2 клеток — для дробной части. В пустых клетках ставятся прочерки.

- На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр.» указывают: 001, 002, 003).

- При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

- Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

- Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

- В пустых клетках полей ставятся прочерки (например, для ИНН отведено 12 клеток, а сам код состоит из 10 цифр, значит, запись будет выглядеть так: «1357924680- «).

- В форме 6-НДФЛ на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Инструкция по заполнению

Инструкция по заполнению расчета приведена в Приложении № 2 к Приказу ФНС РФ от 15.10.2022 № ЕД-7-11/753@. Информацию для составления 6-НДФЛ берут из регистров налогового учета по НДФЛ.

Важно! Суммовые показатели нельзя оставлять пустыми. Если сведений для заполнения таких показателей нет, в ячейке ставится «0».

Титульный лист

Титульный лист заполняется в следующем порядке:

- В поле «Отчетный период (код)» указывается код периода. За I квартал этот код — «21»;

- В поле «Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) ОП (код)» проставляется соответствующий код по Приложению № 4 к Порядку.

- Поле «ИНН/КПП реорганизованной организации/ИНН/КПП лишенного полномочий (закрытого) ОП» заполняется лишь тогда, когда расчет подается за закрытое ОП либо если форму заполняет правопреемник за реорганизованное лицо. Если реорганизации и закрытия обособок не было — в поле ставятся прочерки (п. 2.2 Порядка).

- В поле «Код ОКТМО» нужно указать код муниципального образования, где находится организация, ОП, выбранное ОП, место жительства ИП, адвоката, нотариуса, место деятельности ИП на патенте. Если код по ОКТМО содержит 8 знаков, оставшиеся незаполненные ячейки в этом поле не заполняются.

Раздел 1. «Данные об обязательствах налогового агента»

В раздел 1 вносится информация об удержанном налоге, даты перечисления которого приходятся на последние 3 месяца отчетного периода и о налоге, возвращенном за этот же период.

В поле 010 указывается КБК по НДФЛ.

В поле 020 — общая по всем физлицам сумма удержанного налога, срок уплаты которого выпадает на последние 3 месяца периода.

Далее идут 2 блока полей:

- 021 (срок перечисления налога) — здесь отражается крайняя дата перечисления удержанного НДФЛ. По п. 6 ст. 6.1, п. 6 ст. 226, п. 9 ст. 226.1 НК РФ, Письму ФНС РФ от 01.12.2022 № БС-4-11/19702, это следующий рабочий день после выплаты дохода, а для отпускных и больничных пособий — последний день месяца, в котором они выплачены;

- 022 (сумма налога) — здесь указывается общая сумма удержанного НДФЛ, срок уплаты которого соответствует дате, указанной в строке 021 слева.

Важно! Итог показателей по всем строкам 022 должен быть равен значению, указанному в поле 020.

В поле 030 отражается общая сумма НДФЛ, возвращенная налоговым агентом физлицам за последние 3 месяца периода.

В блоках строк 031 и 032 указываются:

- в строке 031 — дата возврата налога;

- в строке 032 — сумма налога, возвращенная в дату, указанную слева в строке 031.

Важно! Сумма показателей всех строк 032 должна быть равна показателю строки 030.

Раздел 2. «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Раздел 2 содержит обобщенную информацию по всем физлицам-получателям доходов (п. 2 ст. 230 НК РФ, п. 4.1 Порядка, Письмо ФНС РФ от 01.12.2022 № БС-4-11/19702@):

- суммы доходов;

- суммы вычетов;

- суммы НДФЛ за I квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года по соответствующей ставке.

При выплате доходов, облагаемых по разным ставкам, раздел заполняется отдельно по каждой из них (Письмо ФНС РФ от 01.12.2022 № БС-4-11/19702).

В строке 100 указывается ставка, по которой начислены суммы налога.

В строке 105 — КБК.

В строке 110 отражается общая сумма доходов по всем физлицам, к которым применяется ставка, прописанная в строке 100. В эту строку, согласно пп. 3, 4 ст. 226 НК РФ и п. 4.3 порядка, нужно включить только те доходы, даты фактического получения которых относятся к отчетному периоду. Например, пособие по больничному нужно отразить в том периоде, в котором оно перечислено, а зарплату — в периоде ее начисления (пп. 1, 2 ст. 223 НК РФ).

В строки 111—113 заносятся обобщенные суммы по доходам в зависимости от их видов:

- в строку 111 — дивиденды;

- в строку 112 — доходы по трудовым договорам;

- в строку 113 — доходы по ГПД.

В строке 120 указывается количество работников, получивших доходы с начала года. Уволенных и снова принятых на работу лиц дважды указывать не нужно.

В строке 130 отражается общая сумма вычетов (стандартных, имущественных, социальных, профессиональных и инвестиционных), предоставленных с начала года по перечню, установленному Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Кроме того, здесь же показываются и иные суммы, уменьшающие базу, а также необлагаемые суммы по ст. 217 НК РФ, если они освобождаются от налога в определенных пределах (подарки в сумме 4 тыс. рублей). Если окажется, что сумма вычета больше зарплаты, в расчете его нужно отразить в сумме, не превышающей доход. В такой ситуации в строки 110 и 130 нужно внести одинаковые цифры, равные выплаченному доходу.

В строке 140 указывается сумма НДФЛ по всем лицам за отчетный период, начисленная по ставке из строки 100.

В строке 141 отдельно показывается сумма НДФЛ, исчисленная с дивидендов по всем получателям с начала года по ставке из строки 100

В строке 150 — общая величина фиксированных авансовых платежей по НДФЛ, на которую уменьшается налог всех иностранцев на патенте с начала года.

В строке 160 — общая сумма НДФЛ, фактически удержанного с начала года. Если в строке 110 указан доход, фактической выплаты которого еще не было (например, зарплата за март, выплаченная в апреле), то в строку 160 НДФЛ с такого дохода вносить не нужно, так как его удержание произойдет в следующем отчетном периоде (п. 4 ст. 226 НК РФ).

В строке 170 указывается общая сумма исчисленного налога, который невозможно удержать (выплата дохода в натуральной форме при отсутствии других денежных выплат). Указывается общая сумма с начала года. Здесь не отражается НДФЛ с зарплаты, которую выплатят в следующем отчетном периоде.

В строку 180 вносят общую сумму излишне удержанного налога с начала года.

В строке 190 указывается общая сумма налога, возвращенная физлицам с начала года.

Приложение 1 «Справка о доходах и суммах налогов физлица» (ранее 2 НДФЛ)

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). «Уточненку» можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сроки перечисления НДФЛ

Статья 223 НК РФ определяет даты возникновения различных видов доходов, а ст. 226–226.1 НК РФ указывают на сроки перечисления налога в бюджет. Приведем их в таблице:

| Основные виды доходов | Дата получения дохода | Срок перечисления НДФЛ |

| Зарплата (аванс), премии | Последний день месяца, за который начислили зарплату или премию за месяц, входящую в систему оплаты труда (п. 2 ст. 223 НК РФ) |

Если выплачена годовая, квартальная или единовременная премия, то датой получения дохода будет день выплаты премии

Дата удержания налога почти всегда совпадает с датой выплаты дохода (п. 4 ст. 226 НК РФ), но есть исключения. Так, датой удержания НДФЛ:

- с аванса (зарплаты за первую половину месяца) будет день выплаты зарплаты за его вторую половину (письма ФНС РФ от 29.04.2016 № БС-4-11/7893, Минфина РФ от 01.02.2017 № 03-04-06/5209);

- со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет (письмо Минфина РФ от 05.06.2017 № 03-04-06/35510);

- с материальной выгоды, подарков дороже 4 тыс. рублей (иного натурального дохода) — ближайший день выплаты зарплаты (п. 4 ст. 226 НК РФ).

Штрафы за нарушения порядка сдачи расчета и за ошибки в нем

В отношении расчета 6-НДФЛ оштрафовать могут:

- за несвоевременную подачу расчета;

- за ошибки и недостоверные данные;

- за нарушение способа сдачи.

Важно! Размер штрафа за просрочку представления расчета составляет 1 000 руб. за каждый полный или неполный месяц со дня, установленного для подачи отчетности, и до даты, когда она была представлена (п. 1.2 ст. 126 НК РФ, Письмо ФНС РФ от 09.08.2016 № ГД-4-11/14515 (п. 1)).

Этот подход разъяснен в период действия старой формы расчета 6-НДФЛ, но по-прежнему актуален.

Кроме того, инспекторы могут заморозить операции по счетам (переводы электронных денежных средств), если расчет не представлен в течение 10 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

А работника организации, ответственного за представление 6-НДФЛ и не представившего вовремя расчет, могут наказать на сумму от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Важно! За ошибки и недостоверную информацию в расчете по форме 6-НДФЛ штраф составит 500 руб. (п. 1 ст. 126.1 НК РФ).

Недостоверными считаются любые сведения, не соответствующие действительности или некорректные данные. То есть, санкции могут последовать за неточности (Письма от 29.12.2022 № ЕА-4-15/21847, от 09.08.2016 № ГД-4-11/14515 (п. 3)):

- в персданных физлиц;

- в кодах доходов и вычетов;

- в суммовых значениях.

Если ошибки не приводят к занижению суммы налога, штраф могут понизить НДФЛ (пп. 3 п. 1, п. 4 ст. 112 НК РФ, Письмо ФНС РФ от 09.08.2016 № ГД-4-11/14515 (п. 3)).

Если ошибка обнаружена самостоятельно, лучше подать уточненку, причем, до того, как налоговики ее выявят. В такой ситуации штрафа можно избежать по п. 1 ст. 126.1 НК РФ (п. 2 ст. 126.1 НК РФ).

Важно! За несоблюдение способа подачи 6-НДФЛ, то есть, за представление расчета на бумаге, вместо электронной формы, могут оштрафовать на 200 руб. (ст. 119.1 НК РФ).

Как заполнить справки в 6-НДФЛ в 2022 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Раньше было два отчёта: годовой 2-НДФЛ и ежеквартальный 6-НДФЛ. Начиная с отчётности за 2022 год отдельный 2-НДФЛ отменили, а справки из него входят в 6-НДФЛ за год.

Если в течение года ни один человек не получал от вас доходы, 6-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Что изменилось

До 2022 года в налоговую по итогам года сдавали 6-НДФЛ за год и справки по каждому сотруднику в отдельном отчёте 2-НДФЛ. В 6-НДФЛ показатели обобщенные, поэтому, чтобы налоговая могла понять, какой доход получил каждый сотрудник, нужны персонализированные справки по каждому сотруднику.

По итогам 2022 года 2-НДФЛ не сдают, но данные из справок налоговой все ещё нужны, поэтому они переезжают в отчёт 6-НДФЛ за год.

Сроки отправки

Срок отправки 6-НДФЛ не изменился — годовой отчёт нужно сдать до 1 марта. Дата переносится на ближайший рабочий день, если выпадает на выходной.

Квартальные отчеты 6-НДФЛ сдают не позднее последнего дня месяца, который следует за кварталом.

Правила заполнения справок в 6-НДФЛ

Годовой 6-НДФЛ состоит из двух разделов и справок по сотрудникам. О том, как заполнять первый и второй раздел, мы рассказали в статье «6-НДФЛ в 2022 году». А сейчас подробнее остановимся на заполнении справок.

В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге. С отчетности за 2022 год в справку попадает ещё и неудержанный налог.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Неудержанный налог — налог, который не смогли удержать.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в годовом отчете её нужно распределить отдельно по каждому.

Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны, а неудержанного налога не будет. Но встречаются ситуации, когда суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Что делать, если недоплатили

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи годового 6-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в отчёте начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, заполните сумму дохода и налога в четвертом разделе справки. Начисленный налог будет отличаться от удержанного и перечисленного.

Что делать с переплатой НДФЛ

Есть две причины переплаты:

Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 6-НДФЛ такая переплата не отражается.

Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи годового 6-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении спрвок поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Как выдать сотруднику справку 2-НДФЛ

Теперь эта справка называется «Справка о доходах и сумме налога физического лица», но по привычке и для краткости ее все еще называют справкой 2-НДФЛ.

Сотрудники получают справку на руки, например, если увольняются. С 2022 года действует новая форма справки.

Статья актуальна на 20.01.2022

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Заполнение формы 6-НДФЛ по новым правилам

Начиная с отчетности за 2022 год расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – форма 6‑НДФЛ), необходимо представлять с учетом новых требований ФНС. Изменения коснулись самой формы 6‑НДФЛ, а также справки о доходах и суммах налога физического лица.

Изменения, внесенные в форму 6‑НДФЛ

Новые требования к заполнению расчета по форме 6‑НДФЛ установлены:

1) Федеральным законом от 29.09.2019 № 325‑ФЗ[1] (далее – Федеральный закон № 325‑ФЗ);

2) Приказом ФНС России от 28.09.2022 № ЕД-7-11/844@[2] (далее – Приказ № ЕД-7-11/844@);

3) Приказом ФНС России от 28.09.2022 № ЕД-7-11/845@[3] (далее – Приказ № ЕД-7-11/845@).

На основании Приказа № ЕД-7-11/844@ в перечень кодов доходов, утвержденный приложением 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@[4] (далее – Приказ № ММВ-7-11/387@), введены новые коды доходов:

Код дохода

Наименование дохода

Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду жилого и нежилого недвижимого имущества, любых транспортных средств и средств связи, компьютерных сетей)

Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества

Доходы, полученные от сдачи в аренду или иного использования недвижимого имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества

Суммы выплат ежемесячного денежного вознаграждения за классное руководство педагогическим работникам государственных и муниципальных общеобразовательных организаций, производимые за счет средств федерального бюджета

Суточные, превышающие 700 руб. за каждый день нахождения в служебной командировке на территории Российской Федерации и не более 2 500 руб. за каждый день нахождения в служебной командировке за пределами территории Российской Федерации

Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности в установленном порядке безнадежной к взысканию, за исключением указанных в п. 62.1 ст. 217 НК РФ

Стоимость имущества, полученного в порядке дарения, налоговая база по которому определяется в соответствии с п. 6 ст. 210 НК РФ

Стоимость имущества, полученного в порядке дарения (за исключением имущества, полученного в порядке дарения, налоговая база по которому определяется в соответствии с п. 6 ст. 210 НК РФ)

Суммы материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам

Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

Доходы в виде выигрышей, полученных от участия в лотерее

Также на основании Приказа № ЕД-7-11/844@ в перечень кодов вычетов, утвержденный приложением 2 к Приказу № ММВ-7-11/387@, введены новые коды вычетов:

Код вычета

Наименование вычета

Суммы, уменьшающие налоговую базу в соответствии с п. 1 ст. 214.7 НК РФ

Сумма ставки или интерактивной ставки, уменьшающая сумму выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

Стоимость приобретенных налогоплательщиком за счет собственных средств лекарственных препаратов для медицинского применения, назначенных лечащим врачом ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет – в размере фактически произведенных расходов, но с учетом ограничения, установленного п. 2 ст. 219 НК РФ

Сумма, уплаченная налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ), – в размере фактически произведенных расходов, но с учетом ограничения, установленного п. 2 ст. 219 НК РФ

Социальные налоговые вычеты, предусмотренные пп. 7 п. 1 ст. 219 НК РФ

Сумма оплаты налогоплательщиком в налоговом периоде за счет собственных средств физкультурно-оздоровительных услуг, оказанных ему, его детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет физкультурно-спортивными организациями, индивидуальными предпринимателями, осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности, – в размере фактически произведенных расходов с учетом ограничения, установленного пп. 2 ст. 219 НК РФ

Вычеты из суммы доходов в виде выигрышей, полученных участниками азартных игр и лотерей

Вычет из сумм материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам

Приказ № ЕД-7-11/845@ внес изменения в приложения к Приказу ФНС России от 15.10.2022 № ЕД-7-11/753@[5] (далее – Приказ № ЕД-7-11/753@):

1) в приложение 1 «Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ)»;

2) в приложение 2 «Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ)»:

в поле 115 отражается обобщенная по всем высококвалифицированным специалистам сумма начисленного дохода из строк 112 и 113 по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода;

в поле 121 указывается общее количество высококвалифицированных специалистов, которым в отчетном периоде начислен доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

в поле 142 приводится обобщенная по всем высококвалифицированным специалистам сумма исчисленного налога на доходы по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода;

в поле 155 отражается сумма налога на прибыль организаций, исчисленная и удержанная в отношении дивидендов, полученных российской организацией, подлежащая зачету при определении суммы налога, подлежащей уплате в отношении доходов налогоплательщика, признаваемого налоговым резидентом РФ, от долевого участия в этой российской организации, пропорционально доле участия. Сумма налога на прибыль организаций, подлежащая зачету, определяется в соответствии с п. 3.1 ст. 214 НК РФ;

в поле «Сумма налога на прибыль организаций, подлежащая зачету» указывается сумма налога на прибыль организаций, исчисленная и удержанная в отношении дивидендов, полученных российской организацией, подлежащая зачету при определении суммы налога, подлежащей уплате в отношении доходов налогоплательщика, признаваемого налоговым резидентом РФ, от долевого участия в этой российской организации, пропорционально доле участия;

в поле «Код бюджетной классификации» проставляется код бюджетной классификации по налогу;

3) в приложение 3 «Формат представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ), в электронной форме»;

4) в приложение 4 «Форма справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица».

Подпункт «а» п. 19 Федерального закона № 325‑ФЗ указывает на то, что документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ, за 2022 год и последующие налоговые периоды, представляется в составе расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом.

Начиная с отчетности за 2022 год, сведения о доходах и суммах налога физического лица (бывшая справка по форме 2‑НДФЛ) представляются налоговым агентом в ИФНС в составе формы 6‑НДФЛ.

Оформление справки о доходах для физического лица в новых условиях

Требования о выдаче сотруднику (иному физическому лицу) справки о его доходах, полученных у налогового агента, по‑прежнему сохраняются.

Учреждение спорта обязано выдать справку о доходах и суммах налога физического лица сотруднику (в том числе бывшему) или иному физическому лицу, получившему доход в учреждении спорта, в следующих случаях:

Ситуация

Срок выдачи справки о доходах и суммах налога

Необходимость предоставления сотрудником / физическим лицом заявления о предоставлении справки

Правовое обоснование

Последний рабочий день сотрудника

Часть 1 ст. 62, ч. 4 ст. 84.1 ТК РФ, п. 3 ч. 2 ст. 4.1 Федерального закона от 29.12.2006 № 255‑ФЗ*

Сотрудник (в том числе бывший) обратился за справкой

3 рабочих дня с момента получения заявления

Физическое лицо, получившее доход в учреждении спорта не по трудовому договору, обратилось за справкой

30 календарных дней с момента получения заявления

Часть 1 ст. 20 Федерального закона от 27.07.2006 № 152‑ФЗ**

Физическое лицо необходимо уведомить о том, что в налоговом периоде с его доходов невозможно удержать НДФЛ

Не позднее 1 марта года, следующего за отчетным

Пункт 2 Приказа № ЕД-7-11/753@, п. 1.18 Порядка заполнения формы 6‑НДФЛ, утвержденного Приказом № ЕД-7-11/753@

* Федеральный закон от 29.12.2006 № 255‑ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

** Федеральный закон от 27.07.2006 № 152‑ФЗ «О персональных данных».

Форма справки о доходах и суммах налога физического лица утверждена в приложении 4 к Приказу № ЕД-7-11/753@.

На основании заявления физического лица учреждение спорта вправе выдать ему справку о доходах и суммах налога физического лица в электронном виде, заверенную электронной цифровой подписью (Письмо ФНС России от 16.11.2022 № БС-4-11/18719@).

Следует отметить, что проставлять на справке печать учреждения спорта не требуется. Это не предусмотрено ни формой справки, ни утвердившим ее Приказом № ЕД-7-11/753@.

В соответствии с п. 1 ст. 24, п. 1, 4 ст. 26, п. 1 ст. 27, п. 3 ст. 29 НК РФ справку о доходах физического лица подписывает законный представитель налогового агента (например, директор) или любое уполномоченное должностное лицо на основании доверенности. Наделить должностное лицо учреждения спорта полномочиями на подписание справок о доходах физических лиц можно локальным актом учреждения (например, приказом руководителя, положением о филиале или ином обособленном подразделении).

[1] Федеральный закон от 29.09.2019 № 325‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

[2] Приказ ФНС России от 28.09.2022 № ЕД-7-11/844@ «О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

[3] Приказ ФНС России от 28.09.2022 № ЕД-7-11/845@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 15.10.2022 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц».

[4] Приказ ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

[5] Приказ ФНС России от 15.10.2022 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц».

Как заполнить 6‑НДФЛ в 2022 году и когда сдавать в ФНС

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2022 № ЕД-7-11/753 (ред. от 28.09.2021). В состав расчета 6-НДФЛ за 2022 год впервые войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка о доходах и суммах налога по итогам года заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2022 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Если в течение отчетного периода организация не выплачивала доходы сотрудникам, сдавать нулевой расчет 6-НДФЛ не нужно. Но есть случаи, когда лучше перестраховаться и подать форму. Подробнее в статье.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2022 году предусмотрены следующие сроки отчетности:

- за 2022 год — не позднее 01.03.2022;

- за 1 квартал 2022 — до 04.05.2022;

- за полугодие — до 01.08.2022;

- за девять месяцев — до 31.10.2022.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

С 2022 года при снятии с учета ИП или главы КФХ нужно указывать один из следующих кодов отчетного периода:

- 83 — за I квартал;

- 84 — за полугодие;

- 85 — за 9 месяцев;

- 86 — за год.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2022 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

С 2022 года появились новые поля, в которых указывают сведения о высококвалифицированных специалистах:

- поле 115 — из сумм доходов по трудовым и гражданско-правовым договорам (строки 112 и 113) выделяют сумму доходов высококвалифицированных специалистов;

- поле 121 — из общего количества получателей дохода выделяют высококвалифицированных специалистов;

- поле 142 — выделяют сумму НДФЛ, исчисленного с доходов высококвалифицированных специалистов.

Также в расчет добавили поле 155, в котором отражается сумма налога на прибыль, подлежащая зачету.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2022 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

Как заполнить 6‑НДФЛ и справки о доходах за 2022 год, не нарушив контрольные соотношения ФНС

При участии Юлия Бусыгина

Справки о доходах физлиц за 2022 год нужно включить в состав годового расчета по форме 6-НДФЛ. Сдать расчет по новой форме необходимо не позднее 1 марта 2022 года. При проверке отчетности налоговики будут использовать контрольные соотношения. Предлагаем ознакомиться с ними и самостоятельно проанализировать расчет. Это позволит исключить возможные неточности и избежать штрафов.

Справка о доходах стала приложением к 6-НДФЛ

Напомним: по итогам 2022 года налоговые агенты не будут сдавать отдельную форму 2-НДФЛ. Теперь справка о доходах и суммах налога физического лица является приложением № 1 к расчету 6-НДФЛ (см. « Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать » и « 2‑НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию »). Направить в инспекцию расчет с приложением № 1 необходимо не позднее 1 марта 2022 года (п. 2 ст. 230 НК РФ).

Федеральная налоговая служба разработала контрольные соотношения для проверки формы 6-НДФЛ (письмо от 23.03.21 № БС-4-11/3759@; см. « Опубликованы контрольные соотношения для новой формы 6‑НДФЛ »).

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет Сдать бесплатно

Рассмотрим наиболее важные соотношения, которые будут применяться при проверке годового расчета 6-НДФЛ и справок о доходах за 2022 год.

Какие данные расчета должны «биться» с показателями из справок

В расчете 6-НДФЛ следует привести итоговые показатели за 2022 год по всем физлицам — получателям дохода. А в справках — те же показатели по каждому человеку в отдельности. Очевидно, что итоговая цифра расчета должна равняться сумме соответствующих цифр из всех справок. На этом принципе основан целый ряд контрольных соотношений (см. табл. 1).

Данные годовой формы 6-НДФЛ, которые должны совпадать с показателями справок о доходах

Показатель формы 6-НДФЛ

Суммарный показатель по всем справкам о доходах

Строка 110 «Сумма дохода, начисленная физическим лицам» по соответствующей ставке

Сумма строк «Общая сумма дохода» по соответствующей ставке (раздел 2 справки)

Строка 111 «Сумма дохода, начисленная в виде дивидендов»

Сумма строк «Сумма дохода» по коду доходов 1010 (раздел справки «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»). Коды доходов приведены в справочнике, утв. приказом ФНС от 10.09.15 № ММВ-7-11/387@ (см. «В расчете 6-НДФЛ обновлены коды доходов и вычетов»).

Строка 140 «Сумма налога исчисленная» по соответствующей ставке

Сумма строк «Сумма налога исчисленная» по соответствующей ставке (раздел 2 справки)

Строка 170 «Сумма налога, не удержанная налоговым агентом»

Сумма строк «Сумма неудержанного налога» (раздел 4 справки)

Строка 120 «Количество физических лиц, получивших доход» по соответствующей ставке

Количество разделов 2 справок по соответствующей ставке

Строка 130 «Сумма вычетов»

Сумма строк «Сумма вычета» (раздел 3 справки) плюс сумма строк «Сумма вычета» (раздел справки «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»)

Строка 150 «Сумма фиксированного авансового платежа»

Сумма строк «Сумма фиксированных авансовых платежей» (раздел 2 справки)

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами Попробовать бесплатно

Как проверят налоговую базу по данным справки о доходах

Облагаемая база по НДФЛ — это доходы за минусом налоговых вычетов.

Стандартные, социальные и имущественные вычеты применяются в отношении доходов, облагаемых по ставкам 13% и 15%. Эти вычеты указываются в разделе 3 справки.

Остальные виды вычетов (в частности, инвестиционные) нужно отражать в разделе справки, который называется «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

При проверке облагаемой базы (для каждого физлица) инспекторы будут руководствоваться следующими контрольными соотношениями.

Для ставки НДФЛ 13% или 15%

Цифра по строке «Налоговая база» раздела 2 справки

Цифра по строке «Общая сумма дохода» раздела 2 справки

Сумма цифр по всем строкам «Сумма вычета» раздела 3 справки

Сумма цифр по всем строкам «Сумма вычета» раздела справки «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

Для ставки НДФЛ, отличной от 13% и 15%

Цифра по строке «Налоговая база» раздела 2 справки

Цифра по строке «Общая сумма дохода» раздела 2 справки

Сумма цифр по всем строкам «Сумма вычета» раздела справки «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе Рассчитать бесплатно

Когда погрешность является допустимой

Каждая справка о доходах будет проанализирована, и различные показатели из нее сопоставлены между собой. В идеале должны выполняться определенные равенства (некоторые из них см. в табл. 2).

Какие равенства предусмотрены для различных показателей справки о доходах

Равенство

Что оно показывает

Откуда взяты данные

стр. «Сумма налога исчисленная» – (стр. «Налоговая база» × ставка налога / 100) = 0

Сумма НДФЛ равна облагаемой базе, умноженной на соответствующую ставку

Из раздела 2 справки

(стр. «Сумма дохода, с которого не удержан налог налоговым агентом» × ставка налога / 100) – стр. «Сумма неудержанного налога» = 0

Сумма неудержанного НДФЛ равна доходам (с которых налог не был удержан), умноженным на соответствующую ставку

Из раздела 4 справки

Но строгое соблюдение указанных равенств не обязательно. Допустима погрешность не более 1 руб. Это значит, что вместо нуля в приведенных формулах может стоять число не более единицы (со знаком плюс или минус). Тогда ошибку не зафиксируют.

Что будет, если контрольные соотношения нарушены

Сотрудники ИФНС проанализируют контрольные соотношения в рамках камеральной проверки расчета 6-НДФЛ. И если обнаружат несоблюдение соотношений, вышлют налоговому агенту требование о необходимости дать пояснения или внести исправления. На его исполнение отводится 5 рабочих дней (п. 3 ст. 88 НК РФ).

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Если организация или ИП даст неубедительные пояснения, либо вовсе их не предоставит, налоговики оформят акт проверки, где укажут нарушения. Далее акт направят налоговому агенту (ст. 100 НК РФ; см. « Камеральная налоговая проверка: сроки и порядок проведения »).

Сдавать 6-НДФЛ безопаснее всего через веб-сервисы (например, систему для отправки отчетности « Контур.Экстерн »). Там актуальные контрольные соотношения устанавливаются автоматически, без участия пользователя. Если данные, которые ввел налоговый агент, не соответствуют контрольным соотношениям, система предупредит его об этом и подскажет, как можно исправить ошибки. А своевременное исправление ошибок избавит бухгалтера от необходимости подавать «уточненку» или судиться с инспекцией.