Как оформить декларацию по налогу на прибыль

Бюджет Российской Федерации пополняется главным образом за счет налогов, самым существенным из которых является налог на прибыль. Ежегодно проценты с дохода платят в казну государства компании, находящиеся на общей системе налогообложения. Помимо этого, ежемесячно или раз в квартал они перечисляют авансовые платежи. Отчетом налогоплательщиков перед ФНС служит декларация по налогу на прибыль. Рассмотрим тонкости ее составления в статье.

Кто сдает декларацию по налогу на прибыль

Декларацию по итогам расчета налога на прибыль сдают:

- российские юрлица;

- иностранные компании, имеющие представительства в РФ;

- иностранные фирмы, получающие прибыль в России.

Важно знать периоды сдачи отчетности. Она сдается поквартально или помесячно, а также по итогам года. Отчетные периоды: 1-й квартал, полугодие, 9 месяцев, год. Прибыль считают нарастающим итогом с начала года.

Ежемесячно отчислять авансы должны компании с доходом более 15 млн руб. за квартал в среднем за 4 последних квартала. Остальные могут делать это раз в 3 месяца. Аванс они уплачивают из фактической прибыли.

Рассмотрим, как сдавать декларации по налогу на прибыль в 2019 году:

- за 1 квартал — до 28 апреля;

- за полугодие — до 28 июля;

- за 9 месяцев — до 30 октября;

- за год — до 28 марта 2022.

Разделы декларации по налогу на прибыль

Заполнению декларации по налогу на прибыль посвящен приказ ФНС России от 19.10.2016 № ММВ-7-3/572@. В этом документе подробно расписано, как заполнять форму, что и где указывать. Рассмотрим, из чего состоит налоговая декларация по налогу на прибыль:

- титульный лист;

- подразделы 1.1 Раздела 1;

- лист 02 с приложениями 1 и 2.

Это обязательная часть документа. Остальные листы заполняются при определенных условиях:

- подразделы 1.2 и 1.3 Раздела 1;

- приложения 3, 4, 5 к листу 02;

- листы 03, 04, 05, 06, 07, 08, 09;

- приложения 1 и 2 к декларации.

Новшества в заполнении налоговой декларации по налогу на прибыль

Последний актуальный порядок заполнения налога на прибыль содержится в приказе ФНС России от 19.10.2016 г. № ММВ-7-3/572@. Форма претерпела изменения. В новый бланк добавили:

- штрих-коды на всех листах;

- код вида дохода 3 в разделе Б листа 03 (для доходов по облигациям, облагаемым налогом на прибыль по ставке 15%);

- данные о сделке, по которой была проведена самостоятельная, симметричная или обратная корректировка.

Поправки уже действуют, и налогоплательщики использовали их, сдавая отчетность за 1 квартал 2018 года.

Нюансы декларации по налогу на прибыль

Нужно знать некоторые особенности оформления и заполнения налоговой декларации по налогу на прибыль. На титульном листе появилось место для правопреемников компаний, которые были реорганизованы. Они указывают свои ИНН и КПП, полученные до реорганизации. Коды форм реорганизации и код ликвидации можно посмотреть в приложении 1 к порядку составления декларации.

Появились 2 дополнительных листа — 08 и 09. Первый заполняют компании, которые занизили свой налог за счет использования цен ниже рыночных при сделках с зависимыми контрагентами. Ранее эти сведения вносили в приложении 1 к листу 02. Лист 09 заполняют контрольные органы, когда учитывают доходы иностранных фирм.

На листе 02 появились поля для введенного не так давно кода налогоплательщика 6 — для резидентов территорий опережающего социально-экономического развития. Выделили место под строки для торгового сбора, уменьшающего платеж, и для участников региональных инвестиционных проектов.

В листе 03 указана действующая ставка с дивидендов 13%. В разделе Б теперь нужно указывать коды: 1 при ставке по пп. 1 п. 4 ст. 284 НК РФ, 2 — по пп. 2 п. 4 ст. 284 НК РФ.

В листе есть строчки 241 и 242. В них отражаются отчисления на имущество для уставной деятельности и страхового резерва. А вот строк для отражения убытка нет.

Внереализационный доход по итогам самостоятельной корректировки налоговой базы отражается в листе 08.

Порядок заполнения декларации по налогу на прибыль

Рассмотрим, как заполнить декларацию по налогу на прибыль. На титульном листе нужно указать сведения об организации. Это ИНН, КПП, название полностью. Во всех свободных ячейках ставятся прочерки.

Важный момент — номер корректировки. Если декларация по налогу на прибыль сдается за этот отчетный период впервые, ставится 0.

Если вносятся изменения, каждая новая декларация нумеруется 001, 002, 003 и т.д. Также на титульном листе содержится код отчетного периода. Он зависит от того, за какой квартал/месяц вы сдаете декларацию. Если вносятся квартальные платежи:

- 1 квартал — 21;

- полугодие — 31;

- 9 месяцев — 33;

- год — 34.

Если авансы вносятся ежемесячно:

- 1 месяц — 35;

- 2 месяц — 36;

- 3 месяц — 37;

- 4 месяц — 38;

- 5 месяц — 39;

- 6 месяц — 40;

- 7 месяц — 41;

- 8 месяц — 42;

- 9 месяц — 43;

- 10 месяц — 44;

- 11 месяц — 45;

- год — 46.

На титульном листе также указываются код налогового органа и код по месту учета (крупнейший налогоплательщик — 213, российский — 214, подразделение российской компании с отдельным балансом — 221, иностранная компания — 245), код вида экономической деятельности, контакты, ФИО плательщика, количество листов декларации, дата сдачи.

Переходим к листу 01, разделу 1, подразделу 1.1. Порядок заполнения декларации по налогу на прибыль построчно:

- 010 — код муниципального образования;

- 030 и 060 — КБК для перевода денег в региональный и федеральный бюджет;

- 040 и 070 — доплата, разбитая по бюджетам — федеральному и региональному. Для расчета вычитаем из прибыли за год прибыль за 9 месяцев и умножаем на ставку.

Далее по порядку заполнения налога на прибыль идет подраздел 1.2 раздела 1. Его заполняют плательщики, перечисляющие авансы ежемесячно. Указывается квартал, помесячные платежи распределяются по бюджетам.

Подраздел 1.3 раздела 1 заполняют те, кто уплачивает налог с дивидендов. Указываются сроки уплаты и суммы налога для перечисления в казну.

Далее в инструкции заполнения декларации налога на прибыль идет лист 02. Он показывает, из каких доходов плательщик считал свою прибыль. Прописываем построчно:

- 010 — все доходы от реализации товара;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы при продажах;

- 040 — внереализационные расходы;

- 050 — убытки, которые не считаются при вычислении налога на прибыль;

- 060 — сумма прибыли;

- 070 — доходы, которые не включены в прибыль;

- 080–110 — не облагаемые налогом доходы, льготы или убытки;

- 120 — налоговая база;

- 140–170 — ставки (по-прежнему 3% в федеральный и 17% в региональный бюджет);

- 180 — налог за год (не путайте с доплатой);

- 190 — сумма в федеральную казну;

- 200 — сумма в местную казну.

Также на листе 02 указывается авансовый платеж прошлого периода. Сумма берется из декларации за 9 месяцев (если сдается отчетность за год). В конце года нужно доплатить образовавшийся остаток.

Выручка в декларации по налогу на прибыль указывается в приложении 1 к листу 02. В строке 010 прописывается вся выручка за год, далее конкретизируется: 011 — продажа продукции своего производства, 012 — реализация приобретенной продукции. В строке 040 прописывается сумма всех доходов от продажи, 100 — нереализационные доходы.

Расходы вносятся в приложение 2 к листу 02. Порядок зависит от того, каким методом пользуется фирма. Если это способ начисления, информация вносится в строки 010-030, если кассовый — эти строки остаются нетронутыми. Заполняется построчно:

- 010 — расходы на продажу своих товаров;

- 020 — расходы на продажу чужих товаров;

- 030 — стоимость продукции, купленной для перепродажи;

- 040 — косвенные расходы;

- 041 — суммы налогов и сборов;

- 042 — расход в виде капитального вложения размером 10% от суммы.

В строке 080 указывается остаточная стоимость основных средств, в 130 — сумма всех перечисленных в начале расходов. Расходы на амортизацию прописываются в строках 131, 132.

Приложение 3 к листу 02 нужно заполнять, только если компания:

- продает амортизируемое имущество;

- не закрыла дебиторку;

- потратилась на обслуживание производства;

- получила доход по договорам доверительного управления;

- продает землю, приобретенную до 2011 года.

В этом случае заполняются строки: 010 — количество реализованных объектов, 030 — полученная выручка, 040 — остаточная стоимость, 050 — прибыль (разница между строками 030 и 040).

Бланк декларации по налогу на прибыль

Бланк налоговой декларации по налогу на прибыль по форме ищите в приложении 1 к приказу ФНС России от 19.10.2016 № ММВ-7-3/572@. Пример налоговой декларации на прибыль можно найти в интернете, но актуальность и достоверность данных, полученных таким образом, никто не гарантирует.

Также в приказе содержится формат предоставления декларации по налогу на прибыль в электронной форме. Она создается в виде XML-файла. Форму ищите в приложении 3 к приказу.

Образец заполнения декларации в 2018 году

Рекомендуем пользоваться пошаговым руководством, чтобы не ошибиться в информации и числовых показателях.

Ответственность

За несвоевременное заполнение декларации по налогу на прибыль начисляются штрафные санкции. Непредоставление декларации по налогу на прибыль в ФНС в установленные сроки обернется для компании штрафом в размере 5% неуплаченной суммы за каждый полный или неполный месяц со дня возникновения просрочки. Максимальный размер санкции — 30% от размера налога, минимальный — 100 руб.

Если налогоплательщик тянет с предоставлением декларации более полугода, его ждет штраф — треть суммы налога за каждый месяц по декларации со дня возникновения просрочки, а также 10% за каждый месяц, начиная со 181 дня.

Просрочка считается в рабочих, а не календарных днях. Ответственность наступит даже при однодневном нарушении. Из-за этого налогоплательщиков просят не откладывать визит в налоговую на последний день, поскольку очереди могут помешать отдать документы вовремя.

Удобный вариант — предоставление декларации по налогу на прибыль в электронной форме. Если компания не успевает заполнить документ в электронном виде, она может сдать его в бумажном, а потом донаправить в привычной форме. В таком случае ответственность за несвоевременное предоставление не наступит. Она установлена только за нарушение сроков, а не за подачу документов по неустановленной форме. Это подтверждается судебной практикой.

Если организацию привлекли к ответственности за нарушение в налоговой сфере, например, за несвоевременное заполнение декларации по налогу на прибыль, этот факт не освобождает от санкций ее отдельных должностных лиц, включая руководство и бухгалтеров. Могут быть назначены административные, уголовные или иные меры ответственности.

Административная санкция за непредоставление отчетности вовремя установлена в ст. 15.5 КоАП РФ. За нарушение установленных сроков должностные лица платят штраф от 300 до 500 руб. Должностное лицо может быть привлечено к ответственности за неисполнение или ненадлежащее исполнение своих служебных обязанностей.

Согласно судебной практике должностными лицами считаются в том числе сотрудники, выполняющие организационно-распорядительные, административно-хозяйственные функции, то есть руководители.

Резюме

Налог на прибыль — весомый источник пополнения российской казны. Платят его ежегодно те компании, которые находятся на общей системе налогообложения. Декларации обязаны сдавать российские юрлица, а также зарубежные фирмы, которые имеют у нас представительства или получают на прибыль территории РФ.

Инструкция по декларации налога на прибыль новичкам может показаться непростой. Сама декларация представляет из себя многостраничную форму. Однако по умолчанию нужно заполнять только титульный лист, подраздел 1.1, лист 02, который содержит основной расчет налога, а также приложения 1 и 2 ко 2-му листу.

Сроки заполнения налога на прибыль и сдачи отчетности разнятся в зависимости от того, по какому порядку организация вносит авансовые платежи. Если раз в квартал, то декларация сдается 4 раза: за 1 квартал, за полгода, 9 месяцев и год. Если ежемесячно, налоговая декларация по налогу на прибыль должна быть сдана до 28 числа каждого месяца, идущего за отчетным.

За непредоставление декларации вовремя налогоплательщику грозит ответственность. Это фиксированный штраф по КоАП РФ и процент от суммы налога, установленный в НК РФ.

Если у вас возникли сложности с ФНС из-за предоставления декларации, вы подозреваете работников налоговой в нарушении своих прав, незаконных действиях или бездействии, проконсультируйтесь у опытного юриста компании Правовед.

Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

Лист 02 Расчет налога на прибыль и авансовых платежей

- увеличивается лимит выручки для уплаты ежеквартальных платежей с 15 до 25 млн. руб. ежеквартально;

- налогоплательщики, которые платят ежемесячные авансовые платежи исходя из расчетной прибыли, могут перейти на уплату ежемесячных авансовых платежей из фактической прибыли до окончания 2022 года, начиная с отчетного периода январь-апрель.

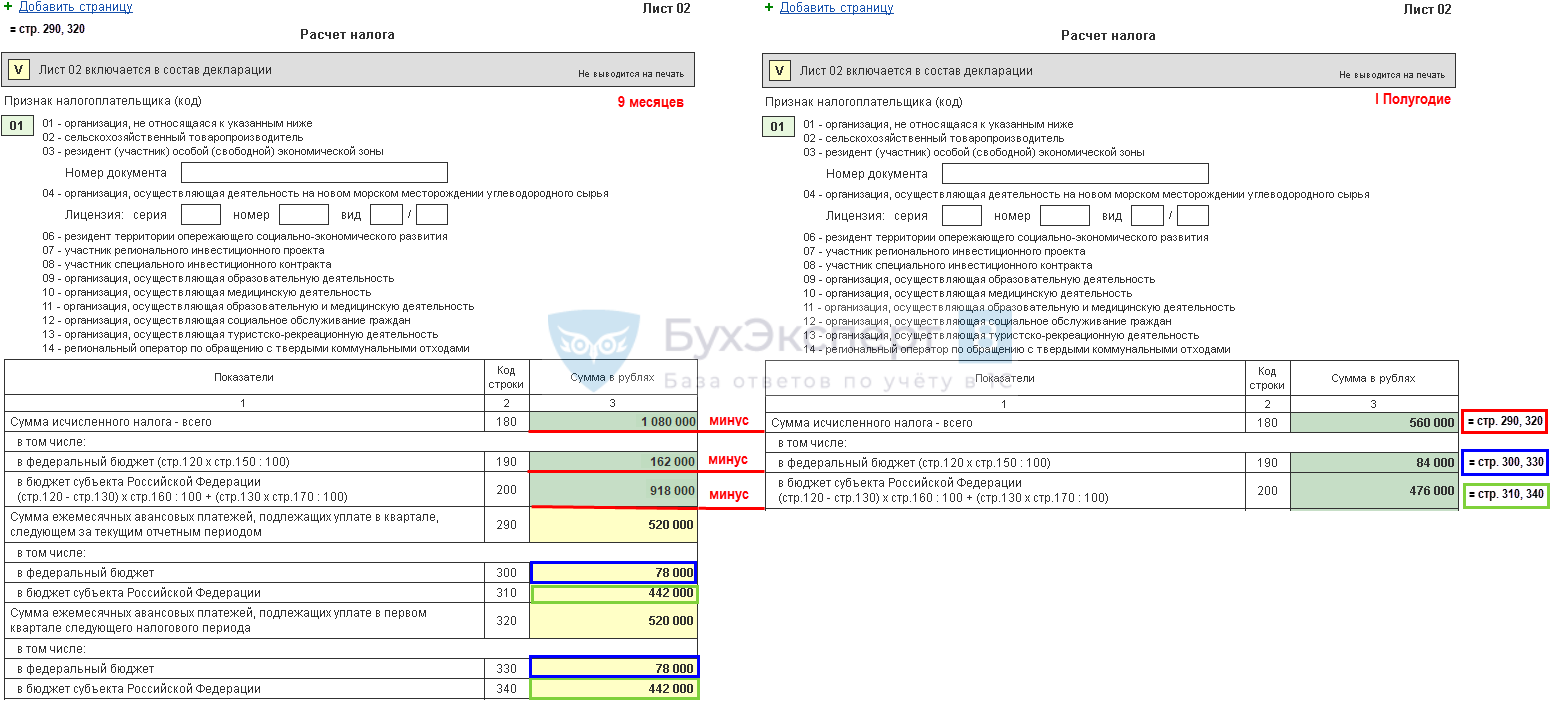

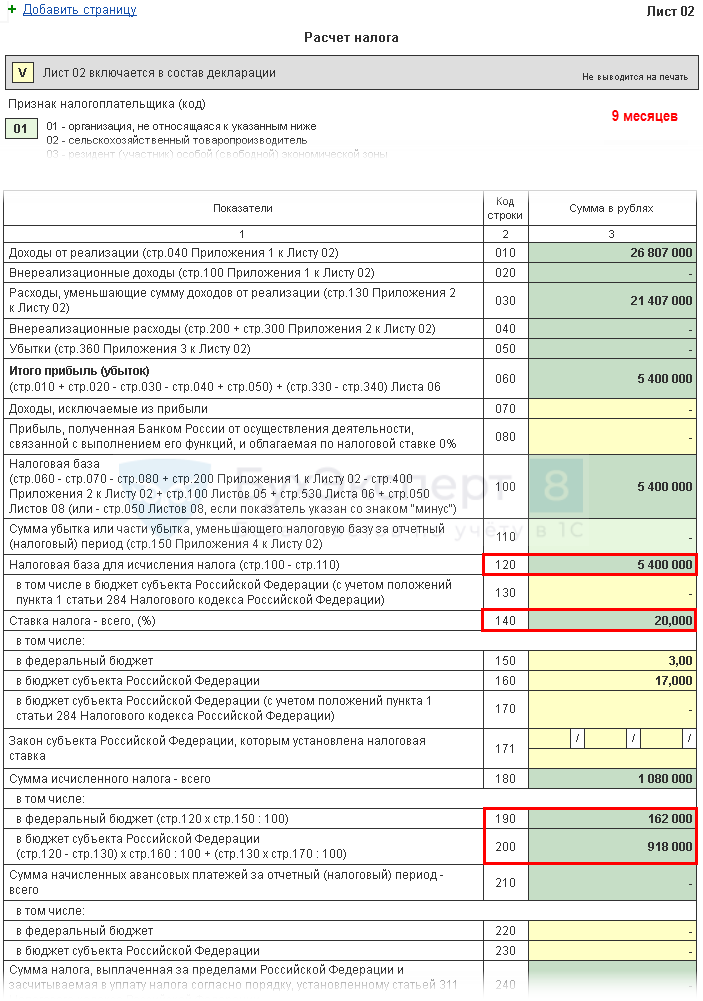

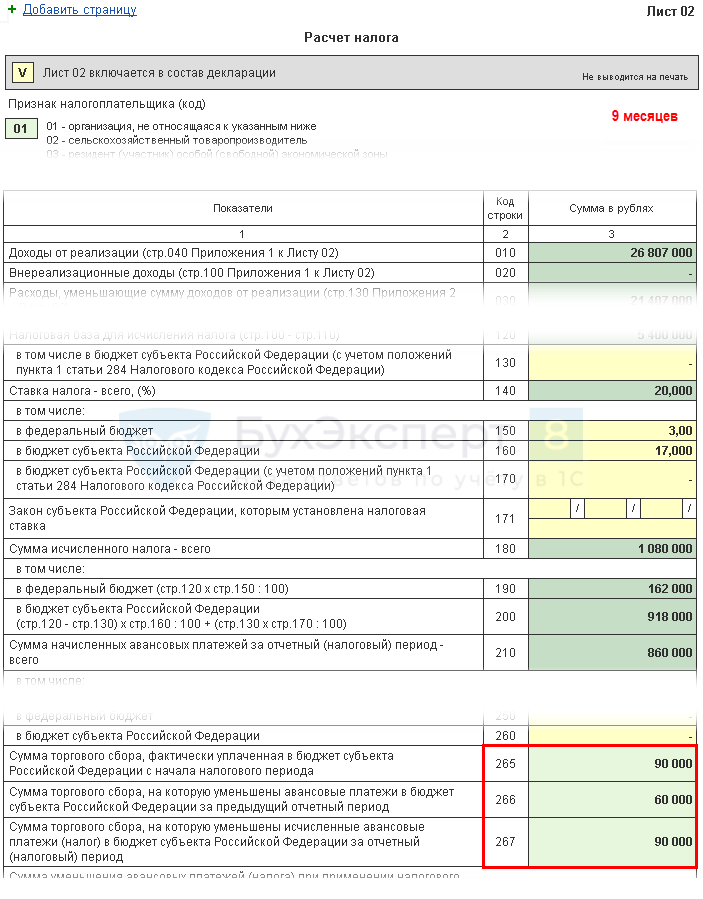

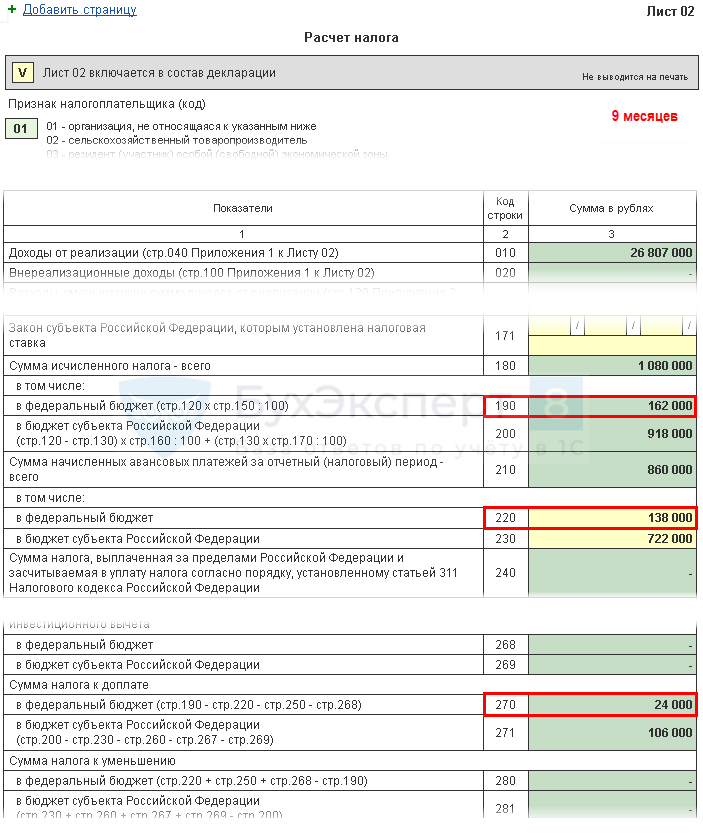

Рассмотрим пошаговое заполнение Листа 02 декларации в части расчета налога на прибыль за 9 месяцев и суммы ежемесячных авансовых платежей на два следующих квартала.

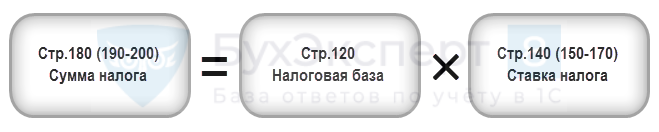

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверьте расчет за 9 месяцев по формуле:

В нашем примере сумма налога на прибыль (стр. 180) — 5 400 000 х 20% = 1 080 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 5 400 000 х 3 % = 162 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 5 400 000 х 17 % = 918 000 руб.

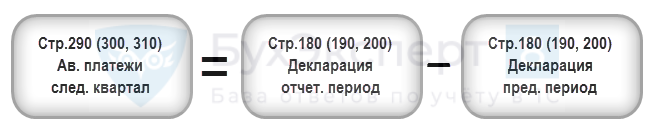

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

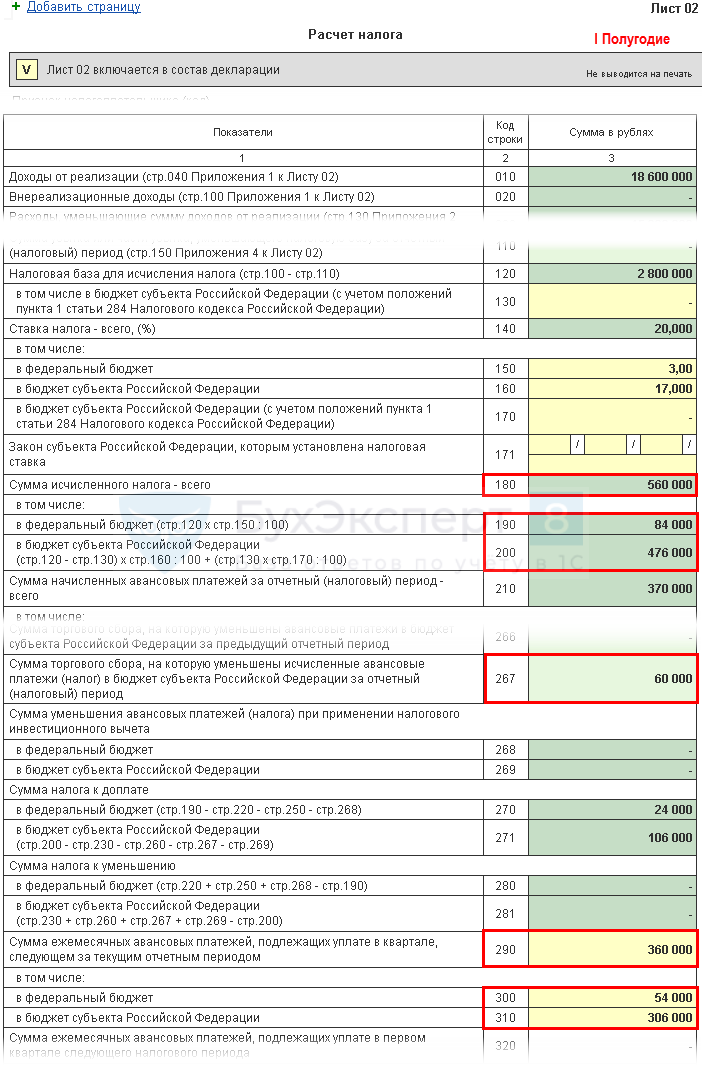

Авансовые платежи, которые организация должна уплатить за период 9 месяцев, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I полугодие текущего года и состоят из:

- налога, рассчитанного по итогам I полугодия (стр.180, 190, 200);

- начисленных авансовых платежей к уплате в III квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I полугодии, на который уменьшен налог на прибыль за этот период (стр. 267).

В строки 220, 230 в декларации за 9 месяцев вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей с начала года составляет:

- в федеральный бюджет (стр. 220) — 84 000 + 54 000 = 138 000 руб.;

- в бюджет субъекта РФ (стр. 230) — 476 000 + 306 000 – 60 000 = 722 000 руб.

Рассчитанные суммы указывают в стр. 210 (220, 230) декларации за 9 месяцев.

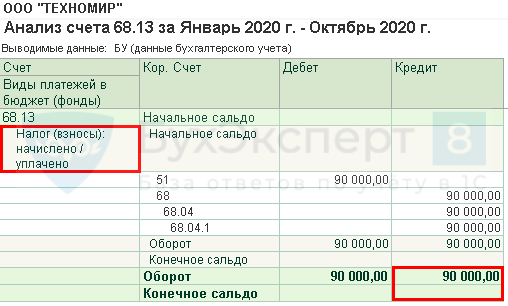

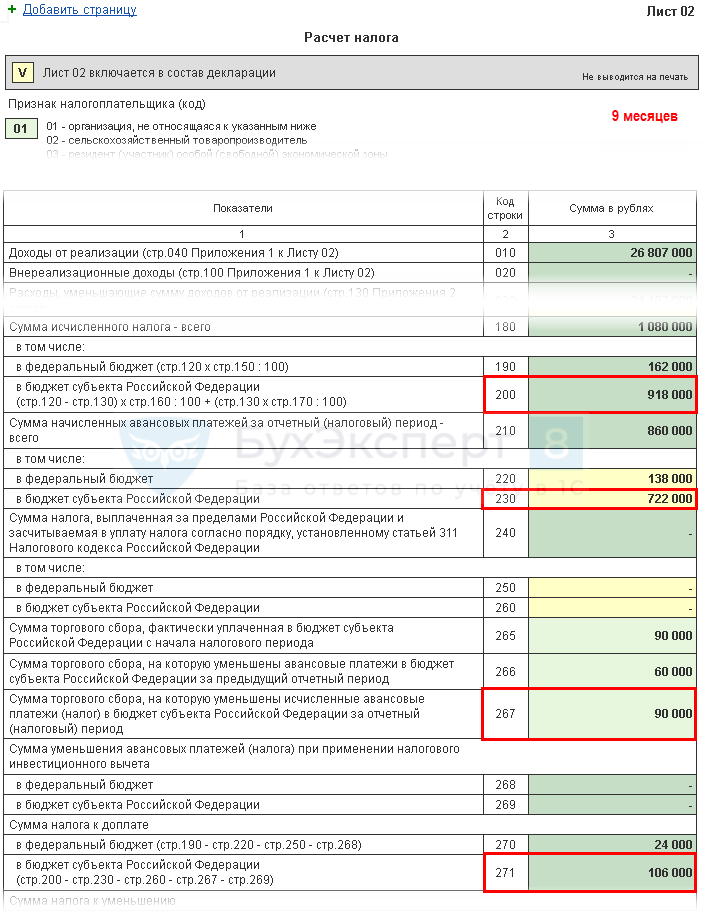

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С будут заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за 9 месяцев данные строки заполнятся следующим образом:

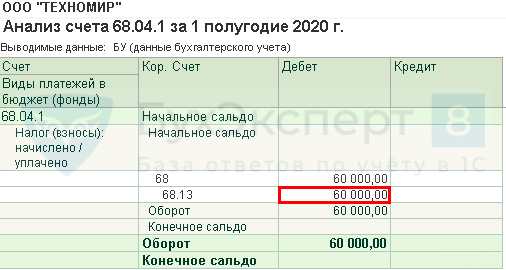

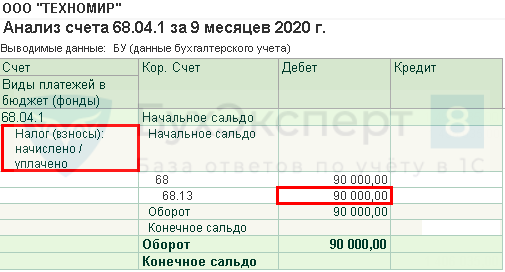

- стр. 265 — сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 90 000 руб.

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог (взносы): начислено / уплачено). На наш взгляд, это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного совпадает с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Перепроверьте заполнение данной строки. В случае необходимости — перезаполните ее вручную.

Еще одна особенность программы: строка 265 не заполняется автоматически при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

- стр. 266 — сумма торгового сбора, на которую уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Значение в этой строке должно равняться сумме по стр. 267 в декларации за I полугодие.

В 1С в декларации за 9 месяцев в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере сумма в стр. 266 равна 60 000 руб.

- стр. 267 — сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за 9 месяцев в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за 9 месяцев, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере стр. 267 равна 90 000 руб.

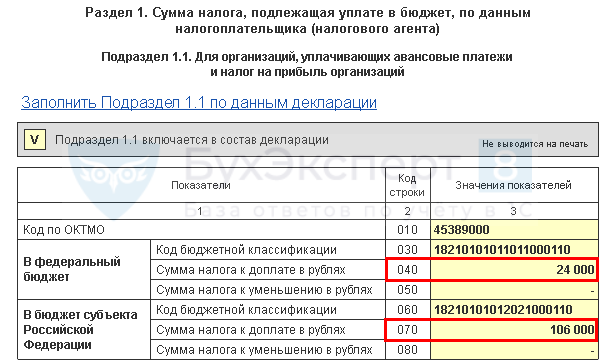

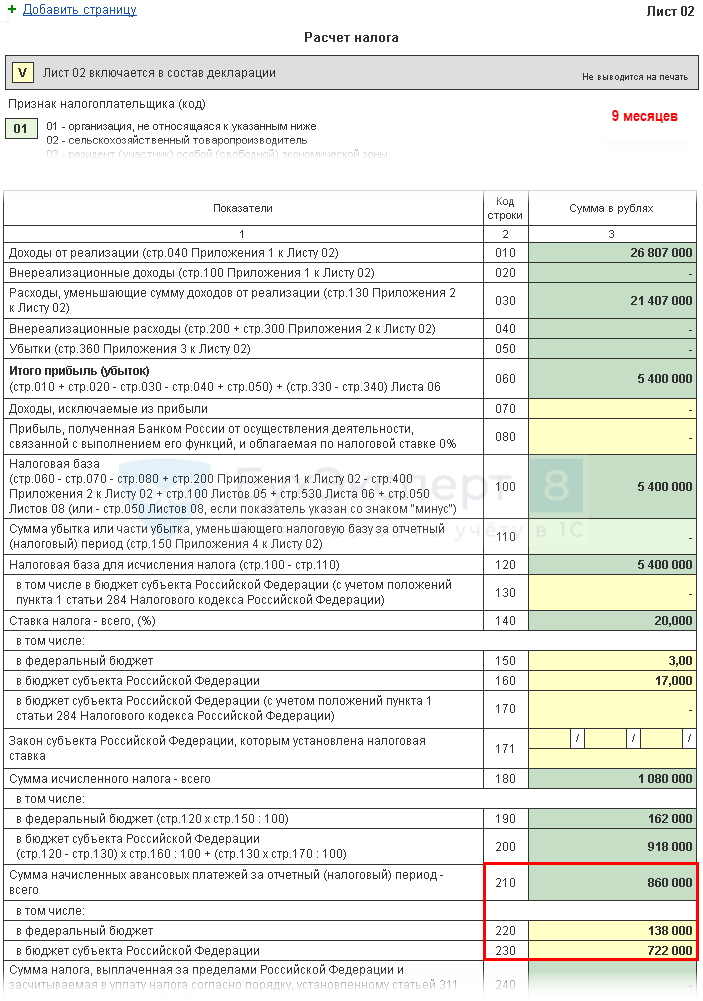

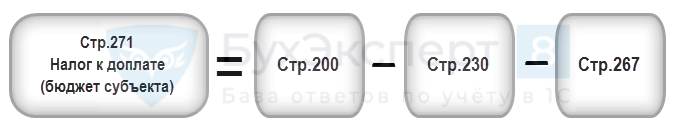

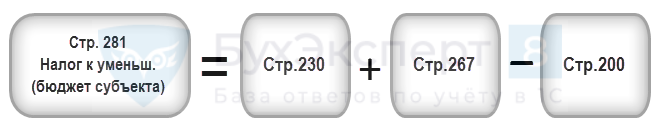

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь сравним, что получилось больше: фактические суммы налога, исчисленные по результатам 9 месяцев (стр. 190, 200), или начисленные авансы, которые Организация обязана уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I полугодие.

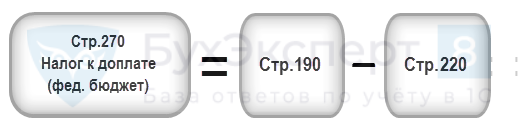

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 162 000 руб.) больше стр. 220 (сумма 138 000 руб.), следовательно, налог в федеральный бюджет по итогам 9 месяцев будет к доплате:

- стр. 270 = 162 000 — 138 000 = 24 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 918 000 руб.) больше суммы строк 230 и 267 (812 000 = 722 000 + 90 000), следовательно, сумма налога в бюджет субъекта РФ по итогам 9 месяцев будет к доплате:

- стр. 271 = 918 000 — 722 000 — 90 000 = 106 000 руб.

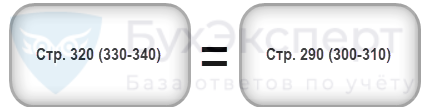

Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам 9 месяцев рассчитать авансы, подлежащие уплате в:

- IV квартале текущего года, отражаются по стр. 290 (300, 310);

- I квартале следующего года, отражаются по стр. 320 (330,340).

Авансовые платежи I квартала следующего налогового периода, как правило, равны рассчитанным авансовым платежам IV квартала текущего года (п. 5.14 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, далее — Порядок заполнения декларации по налогу на прибыль).

В 1С данные строки заполняют вручную. Рассчитывают авансовые платежи к уплате по формуле:

Если в результате расчета по стр. 290 (300, 310) и стр. 320 (330,340) получено нулевое или отрицательное значение, то эти строки НЕ заполняются, а в указанных кварталах ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в IV квартале, рассчитывается:

- всего (стр. 290) — 1 080 000 – 560 000 = 520 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 162 000 – 84 000 = 78 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 918 000 – 476 000 = 442 000 руб.

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

Заполнение итоговых данных по доплате или уменьшению налога на прибыль 9 месяцев осуществляется в 1С автоматически по следующему алгоритму.

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам 9 месяцев в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за 9 месяцев, указанный в Разделе 1 Подраздела 1.1, необходимо до 28 октября.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

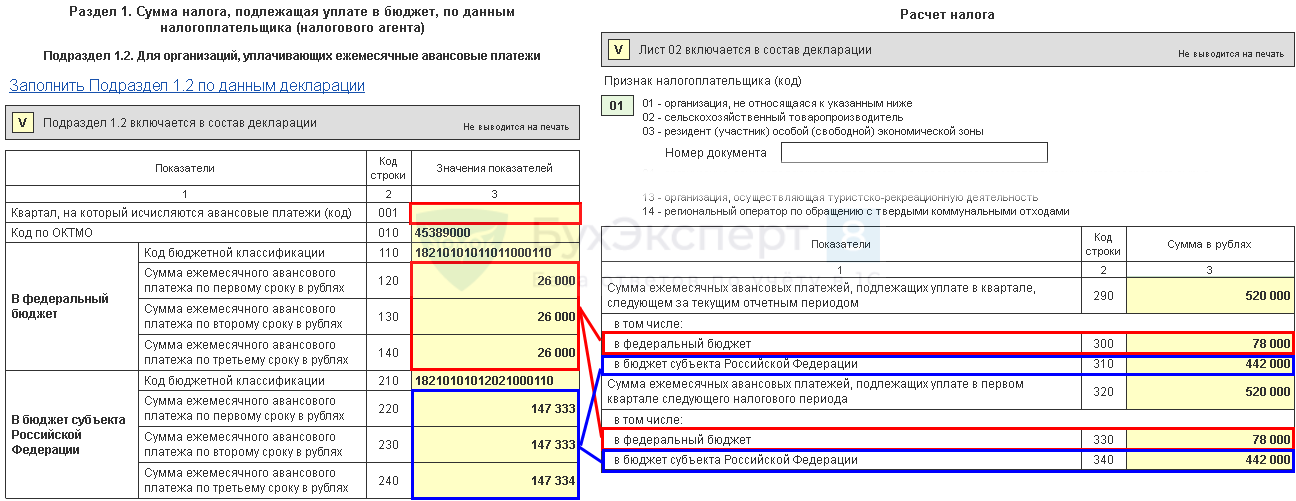

Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

В Разделе 1 Подраздела 1.2 декларации отражают ежемесячные авансовые платежи, которые необходимо уплатить в IV квартале текущего и I квартале следующего налогового периода.

Если суммы к уплате на два этих периода отличаются (например, в связи с закрытием обособленного подразделения или реорганизацией предприятия), то заполняются две страницы Раздела 1 Подраздела 1.2 (п. 4.8.1 Порядка заполнения декларации по налогу на прибыль). При этом указываются коды периодов (стр. 001):

Сумма авансовых платежей на оба квартала была рассчитана по стр. 300 (330), 310 (340) Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 (330) «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 (340) «в бюджет субъекта РФ».

В нашем примере суммы авансовых платежей за IV и I кварталы совпадают, поэтому страница Раздела 1 Подраздела 1.2 заполняется в одном экземпляре:

- стр. 001 — не заполняется.

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в IV квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 октября;

- до 29 ноября;

- до 28 декабря.

В I квартале следующего года авансовые платежи уплатите:

- до 28 января;

- до 28 февраля;

- до 28 марта.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи.Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи..У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

Разделы: Рубрика: Декларация по налогу на прибыль / Памятки / Порядок расчета и уплаты Объекты / Виды начислений: Последнее изменение: 17.11.2021 ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(22 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Вы можете задать еще вопросов

Доступ к форме “Задать вопрос” возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку “Задать вопрос”, я соглашаюсь с

регламентом БухЭксперт8.ру >>6-НДФЛ в 1С за 2022 год

Персонифицированная отчетность (СЗВ-СТАЖ, СЗВ-ТД) в 1С

Все новшества по НДФЛ и страховым взносам в 2022 г.

Изменения в 2022 году, о которых нужно знать бухгалтеру

Отчетность за 2022 в 1С

Переход на ФСБУ 6/2022 «Основные средства» в 1С по альтернативному алгоритму

Сегодня первый раз слушала и смотрела Ларису Казакову. Весь материал понятен, очень все четко на примерах. Спасибо, очень понравилось.

Декларация по налогу на прибыль за 4-й квартал 2022 года: заполнение и сдача

Налоговая декларация по налогу на прибыль организации — это отчет в ИФНС, который сдают юридические лица на общей системе налогообложения. Бланк изменился в конце 2022 года.

Кто сдает налоговую декларацию по прибыли

За счет налога на прибыль пополняются российский федеральный и региональный бюджеты. Ежегодно процент со своей прибыли платят в казну юридические лица на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ, декларация на прибыль сдается ежемесячно нарастающим итогом такими налогоплательщиками:

- российские юридические лица;

- зарубежные фирмы, работающие в РФ через постоянное представительство;

- зарубежные фирмы, получающие доходы от источников в РФ.

С 01.01.2022 вводят новую форму налоговой декларации по налогу на прибыль. Изменения связаны с новыми льготами и изменением в формуле исчисления налога с дивидендов, исчисляемого налоговыми агентами. Применять ее нужно с годовой отчетности за 2022 год.

Обновленная форма отчетности по налогу на прибыль

Действующая для отчета за 4 квартал 2022 года форма декларации утверждена Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ в редакции от 05.10.2021. Это не первое изменение за последний год. С учетом последних корректировок, что изменилось в новой форме декларации по прибыли с 2022 года:

- лист 02 «Расчет налога»;

- приложение № 4 к л. 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу»;

- приложение № 5 к л. 02 «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения»;

- раздел А «Расчет инвестиционного налогового вычета из авансовых платежей и налога, подлежащих зачислению в бюджет субъекта РФ» приложения № 7 к л. 02 «Расчет инвестиционного налогового вычета»;

- раздел Г «Расчет уменьшения суммы авансовых платежей и налога на прибыль организаций, подлежащих зачислению в федеральный бюджет, при применении налогоплательщиком инвестиционного налогового вычета» приложения № 7 к л. 02 «Расчет инвестиционного налогового вычета»;

- лист 04 «Расчет налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 НК РФ»;

- страница со штрихкодом «00214339» в листе 08 «Доходы и расходы налогоплательщика, осуществившего самостоятельную (симметричную, обратную) корректировку»;

- приложение № 2 к декларации.

Штрихкоды бланка ФНС обновила тоже. В 2022 году предусмотрен льготный порядок налогообложения для:

- резидентов Арктики;

- IT-компаний;

- компаний, перерабатывающих углеводород в продукты нефтехимии и производящих сжиженный природный газ.

Обратите внимание, что скачать декларацию по налогу на прибыль за 2022 в excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате pdf.

Период отчетности по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года, но прибыль заполняется нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

- 1-й квартал;

- полугодие;

- 9 месяцев;

- год.

Сроки сдачи в 2022 году

Плательщики налога на прибыль делятся на две категории:

- те, кто отчисляет авансы ежеквартально;

- те, кто уплачивает авансы ежемесячно.

Сдавать декларации поквартально вправе компании, уплачивающие ежемесячные и ежеквартальные авансы. Раз в квартал авансы уплачивают компании, доход которых за предшествующие 4 квартала не больше 15 млн рублей (лимит повышен в 2016 году с 10 млн рублей).

Налогоплательщики, уплачивающие налог из фактической прибыли, отчетность заполняют каждый месяц.

Представим срок подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

Период Срок Год 2022 До 28.03.2022 1-й квартал 2022 До 28.04.2022 Полугодие До 28.07.2022 9 месяцев До 28.10.2022 Год 2022 до 28.03.2023 Ежемесячная отчетность

1-й месяц 2022 До 28 февраля 2-й месяц 2022 До 28 марта 3-й месяц 2022 До 28 апреля 4-й месяц 2022 До 30 мая 5-й месяц 2022 До 28 июня 6-й месяц 2022 До 28 июля 7-й месяц 2022 До 29 августа 8-й месяц 2022 До 28 сентября 9-й месяц 2022 До 28 октября 10-й месяц 2022 До 28 ноября 11-й месяц 2022 До 28 декабря 2022 год До 30.01.2023 Как правильно заполнить декларацию за 4-й квартал 2022 года

Действующий бланк отчета по налогу на прибыль состоит из:

- титула (лист 01);

- подраздела 1.1 раздела 1;

- листа 02;

- приложений № 1 и № 2 к л. 02.

Это обязательная часть.

Остальные приложения и страницы заполняются при наличии условий:

- подраздел 1.3 раздела 1;

- приложения № 3, № 4, № 5 к л. 02;

- листы 03, 04, 05, 06, 07, 08, 09;

- приложения № 1 и № 2 к декларации.

Смотрите подробное пошаговое заполнение для чайников декларации на прибыль в 2022 году в приложении к Приказу № ММВ-7-3/475@.

Важные нюансы заполнения декларации

- Титул содержит сведения об организации. Правопреемники реорганизованных компаний указывают ИНН и КПП, присвоенные до реорганизации. Коды форм реорганизации и код ликвидации указаны в приложении № 1 к порядку заполнения декларации.

- Два дополнительных листа — 08 и 09. Лист 08 заполняют организации, которые скорректировали (занизили) налог на прибыль из-за использования цен ниже рыночных в сделках с зависимыми контрагентами. Раньше эта информация размещалась в приложении 1 к л. 02.

- Предусмотрено заполнение листа 05 декларации налога на прибыль за 2022 год для организаций по операциям, финансовые результаты которых учитываются в особом порядке, за исключением негосударственных пенсионных фондов.

- Лист 09 и приложение 1 к нему предназначены для заполнения контролирующими лицами при учете доходов контролируемых иностранных компаний.

- Лист 02 содержит поля для кодов налогоплательщика, в том числе для нового кода налогоплательщика 6, который указывают резиденты территорий опережающего социально-экономического развития. Также в нем есть строки для торгового сбора, уменьшающего платеж, и поля, заполняемые участниками региональных инвестиционных проектов.

- В листе 03 указана действующая ставка с дивидендов 13%. В разделе «Б» в поле для вида дохода теперь проставляются коды:

- 1 — если доходы облагаются по ставке, предусмотренной пп. 1 п. 4 ст. 284 НК РФ;

- 2 — если доходы облагаются по ставке, предусмотренной пп. 2 п. 4 ст. 284 НК РФ.

- Заполнение декларации по налогу на прибыль за 2022 год по строкам 241 и 242 происходит путем отражения в них отчислений на формирование имущества для уставной деятельности и страхового резерва. Отдельных строк для отражения убытков, текущих или переносимых на будущие периоды, на этом листе нет.

- Для отражения внереализационного дохода после самостоятельной корректировки налоговой базы по контролируемым сделкам предназначен отдельный лист 08.

- В приложении 2 к л. 08 есть поле для указания кодов налогоплательщиков.

Пошаговая инструкция по заполнению декларации по налогу на прибыль

Разберем пример заполнения декларации по налогу на прибыль за 4 квартал 2022 года по строкам, начинаем с титула.

Вот короткая инструкция по заполнению титульного листа:

- Внесите данные об организации: ИНН, КПП, название вписывайте полностью, свободные ячейки всегда заполняются прочерками.

- Впишите номер корректировки. Если декларация сдается в первый раз, ставьте 0. При внесении изменений в сведения каждая уточненная декларация нумеруется — 001, 002, 003 и т. д.

- Проставьте код отчетного периода. Он зависит от того, за какой квартал или месяц сдается декларация. При сдаче годового отчета у налогоплательщиков, использующих разные системы отчисления авансов, коды тоже различаются.

При предоставлении отчетности раз в квартал:

1-й квартал 21 Полугодие 31 9 месяцев 33 Год 34 При ежемесячной отчетности (по фактическому финансовому результату):

1-й месяц 35 2-й месяц 36 3-й месяц 37 4-й месяц 38 5-й месяц 39 6-й месяц 40 7-й месяц 41 8-й месяц 42 9-й месяц 43 10-й месяц 44 11-й месяц 45 Год 46 Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере — Межрайонная инспекция ФНС России № 4 по СПб.

Код по месту учета:

Крупнейшего налогоплательщика 213 Российской организации 214 Обособленного подразделения российской организации, имеющего отдельный баланс 221 Иностранной организации 245 Объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) 281 Впишите телефонный номер, Ф.И.О. плательщика или представителя, количество листов и дату сдачи декларации.

Раздел 1, подраздел 1.1

Приведенный пример заполнения декларации по налогу на прибыль в 2022 году содержит построчное оформление 1-го раздела:

- 010 — код муниципального образования, на территории которого расположена фирма. Узнайте его в нашем справочном материале;

- 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона. Посмотреть все КБК;

- 040 и 070 — суммы к доплате по итогам отчетного (налогового) периода, разбитые по бюджетам:

- в федеральный бюджет — строка 040;

- в региональный бюджет — строка 070.

Подраздел 1.2 раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию по налогу на прибыль с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами. Сведения в него переносятся из строк 300 и 310 листа 02. В отчет за 4 квартал подраздел не включается.

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов.

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

- 010 — суммируем все доходы от продаж;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки, не учитываемые в целях налогообложения (заполняется при наличии);

- 060 — сумма прибыли (посчитать по строкам: 010 + 020 – 030 – 040);

- 070 — доходы, которые исключаются из прибыли (если такие есть);

- 080-110 — заполняются в зависимости от специфики деятельности, наличия не облагаемых налогом доходов, льгот или убытков;

- 120 — налоговая база;

- 140-170 — налоговые ставки (следует рассчитывать по ставкам 3% и 17%);

- 180 — сумма налога (указываем сумму за год, а не сумму к доплате);

- 190 — сумма в федеральный бюджет;

- 200 — сумма налога в местный бюджет.

Если документы за прошлый отчетный период опоздали, разрешено акт за июнь включить в декларацию по налогу на прибыль за 4 квартал 2022 г., это указал Минфин в письме № 03-03-06/1/17177 от 24.03.2017. Чиновники отметили, что, по нормам статьи 54 Налогового кодекса РФ, при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). И отражается в отчетности за соответствующий период.

В продолжении листа 02 вписываем авансовый платеж прошлого периода. За этот период к доплате:

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам:

- 010 — вся выручка за отчетный период.

- 011 — выручка от продажи товаров своего производства;

- 012 — выручка от продажи приобретенных товаров.

Остальные строки заполняются при наличии условий. Затем итоговые показатели:

- 040 — сумма всех реализационных доходов;

- 100 — все внереализационные доходы.

Приложение 2 к л. 02

Приложение 2 конкретизирует расходы.

Строки 010-030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

- 010 — расходы на реализацию товаров собственного производства;

- 020 — прямые расходы, связанные с реализацией товара оптом и в розницу;

- 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов;

- 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально.

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

- 041 — суммы налогов и сборов;

- 043 — расход в виде капитального вложения размером 30% от суммы.

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

- 130, 131 — суммы амортизации, учитываемые в отчетном периоде.

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

- продает амортизируемое имущество;

- продает непогашенную дебиторскую задолженность;

- несет расходы на обслуживание производства;

- имела доходы или расходы по договорам доверительного управления имуществом;

- продает землю, купленную в период с 01.01.2007 по 31.12.2011.

В форме декларации к л. 02 имеется и приложение 4. Когда заполнять приложение 4 к листу 02? Тогда, когда есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить только те убытки, которые возникли не раньше 2007 года.

Особенности заполнения уточненной декларации

Уточненная декларация понадобится, если в расчетах обнаружится ошибка, и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к декларации на прибыль — для уточненки действуют аналогичные правила. В уточненной декларации указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то вместе с подачей уточненки необходимо доплатить разницу в бюджет и перечислить пени.

Заполнить декларацию в онлайн-сервисах и посмотреть пошаговое заполнение отчета за 4-й квартал 2022 года онлайн можно на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Заполнение декларации по налогу на прибыль в 2022 году

Содержание

- Как заполнить налоговую декларацию по прибыли?

- Образец заполнения декларации по налогу на прибыль для организации, имеющей общую систему налогообложения

- Заполняем лист 01 декларации по налогу на прибыль

- Заполняем Приложение 3 к листу 02 декларации по налогу на прибыль

- Продан автомобиль за 200 000 руб., соответственно убыток от реализации 100 000 руб.

- Заполнение листа 02 декларации по налогу на прибыль

- Заполнение Раздела 1.1 декларации по налогу на прибыль

- Скачать образцы декларации по налогу на прибыль

Как заполнить налоговую декларацию по налогу на прибыль? Разберемся с этим отчетом в данной статье. Скачать актуальный бланк декларации можно в конце статьи. Кроме того, приведен заполненный образец декларации по налогу на прибыль, а краткие комментарии к данной форме помогут вам в оформлении декларации.

Декларация по налогу на прибыль подается:

- при квартальных платежах: I квартал — до 28 апреля, полугодие — до 28 июля, 9 месяцев — до 28 октября, год — до 28 марта.

- при ежемесячных платежах по фактической прибыли: до 28-го числа каждого месяца, следующего за отчетным.

Как заполнить налоговую декларацию по прибыли?

Существует официальный документ: Порядок заполнения налоговой декларации по налогу на прибыль, скачать его вы можете по ссылке в конце статьи, там содержатся подробные рекомендации по оформлению каждого листа, каждого раздела декларации. Все разъяснения там вполне исчерпывающие, поэтому, повторять все это здесь смысла нет. Кроме того данный документ имеет несколько приложений, в которых приведены различные коды, использующиеся при оформлении декларации.

Отметим некоторые моменты, на которые стоит обратить внимание при оформлении декларации:

- все суммы в декларации представлены в рублях, все копейки округляются до полных рублей.

- декларацию можно подать в печатном виде лично в налоговую, по почте (дата подачи считается дата почтового отправления) и в электронном виде (дата подачи — день отправки).

- если заполняется вручную, то все буквы должны быть печатные, четкие и крупные.

- в каждой пустой клетке как заполненных, так и незаполненных строк, ставятся прочерки.

Декларация состоит из листов, разделов и приложений, но далеко не все организация должна заполнить.

При общей системе налогообложения нужно заполнить обязательно: лист 01 и к нему раздел 1.1, лист 02 и к нему приложения 1-2. Остальные листы заполняются при необходимости, если были совершены операции, указанные в этих листах.

При других системах налогообложения сдается обязательно: лист 01, 03 и раздел 1.3.

Образец заполнения декларации по налогу на прибыль для организации, имеющей общую систему налогообложения

Заполнять декларацию лучше в той последовательности, которая указана ниже.

Заполняем лист 01 декларации по налогу на прибыль

Лист 01 представляет из себя титульный лист, содержащий основную информацию о налогоплательщике. Как правило, оформление этого листа не вызывает затруднений.

Декларация заполнена на организацию ООО «Кондитер», которая платит квартальные платежи. Организация отчитывается за налоговый период – 2012 год.

Заполняем Приложение 3 к листу 02 декларации по налогу на прибыль

Оформление этого приложения требуется в том случае, если имели место быть операции, указанные в этом приложении.

ООО «Кондитер» в IV квартале продал автомобиль, то есть была совершена реализация амортизируемого основного средства. Значит, этот раздел придется заполнить.

Данные для заполнения этого раздела:

Остаточная стоимость автомобиля: 300 000 руб.

Продан автомобиль за 200 000 руб., соответственно убыток от реализации 100 000 руб.

Заполняем Приложение 1 к листу 02 декларации по налогу на прибыль

Этот лист обязателен к заполнению, в нем содержится информация о доходах организации.

Данные по ООО «Кондитер»:

- доходы от реализации: 20 млн руб.

- выручка от продажи автомобиля: 200 000 руб.

- внереализационные доходы:10 000 руб. – полученный % от банка за пользование кредитом, 20 000 руб. – штраф, полученный с контрагента за нарушение условий договора, 100 000 руб. – излишки, выявленные при инвентаризации.

Заполнение Приложения 2 листа 02 декларации по налогу на прибыль

Здесь отражаем все расходы, возникшие в течении налогового периода.

Данные по ООО «Кондитер»:

- прямые расходы: 10 300 000 руб., в том числе транспортно-заготовительные работы 200 000 руб.

- косвенные расходы: 1 500 000 руб. (коммерческие расходы 1 440 000 руб., налог на имущество 30 000 руб., транспортный налог 10 000 руб., земельный налог 20 000 руб.)

- остаточная стоимость автомобиля: 300 000 руб.

- внереализационные расходы: 10 000 руб. (в том числе 4 000 руб. – % за пользование займом).

Здесь стоит обратить внимание на строку 100 «Сумма убытка от реализации амортизируемого имущества», в данном случае это убыток от продажи автомобиля. В налоговом учете убыток от реализации амортизируемого имущества равномерно распределяется по остаточному сроку полезного использования. В данном случае наблюдаем расхождения между бухгалтерским и налоговым учетом. Если бы автомобиль был продан с прибылью, то расхождений бы не было.

В нашем случае убыток от продажи автомобиля составил 100 000 руб., предположим, что оставшийся срок полезного использования составляет 20 месяцев, тогда ежемесячная сумма убытка = 100 000 / 20 = 5 000 руб. Если автомобиль продан в октябре, то в строке 100 указываем убыток за два месяца (ноябрь, декабрь) = 10 000 руб.

Заполнение листа 02 декларации по налогу на прибыль

В этом листе происходит расчет налога на прибыль. Заполняется он на основании заполненных приложений к листу 02. В нашем случае на основании заполненных Приложений 1-3 к листу 02.

Здесь следует учесть, что ООО «Кондитер» в течении года квартальными платежами уплатил уже 1 200 000 руб.

Заполнение Раздела 1.1 декларации по налогу на прибыль

Последним нашим шагом при заполнении декларации по налогу на прибыль будет оформление Раздела 1.1, где указываем итоговые суммы по исчисленному налогу, подлежащему уплате в бюджет. Если организация платит ежемесячные платежи, то следует заполнить также Раздел 1.2.

Скачать образцы декларации по налогу на прибыль

Смотрите образец декларации по налогу на прибыль за полугодие 2014 – ссылка.

Декларация по налогу на прибыль: основные правила заполнения

Налог на прибыль рассчитывают все организации на ОСНО. Кодекс предусматривает два типа отчетных периодов (ст. 285 НК РФ), т. е. периодичность представления декларации по налогу на прибыль: раз в месяц и раз в квартал.

Налог на прибыль рассчитывается нарастающим итогом с начала года. Если компания отчитывается раз в квартал, то декларации нужно представлять по итогам I квартала, полугодия, 9 месяцев и года. Соответственно, в 2022 году отчетными датами будут: 29.03.2021 (за 2022 год), 28.04.2021, 28.07.2021, 28.10.2022 и 28.03.2022.

Организации, которые рассчитывают налог по фактической прибыли каждый месяц, ежемесячно сдают декларации не позднее 28-го числа каждого месяца.

Небольшие компании со среднесписочной численностью работников до 100 человек могут сдать декларацию на бумаге, остальным придется отчитаться в электронном формате (п. 3 ст. 80 НК РФ).

Сдайте декларацию по налогу на прибыль бесплатно через Экстерн в рамках «Тест-драйва»!

Согласно Порядку заполнения налогоплательщики обязательно представляют в составе декларации следующие листы:

- титульный лист (лист 01);

- подраздел 1.1 раздела 1;

- лист 02;

- приложения № 1 и № 2 к листу 02.

Остальные листы и приложения заполняются при наличии определенных показателей.

Рассмотрим заполнение обязательных разделов.

Титульный лист

Заполняются все данные об отчитывающейся организации.

Раздел 1

Сумму налога, которую нужно заплатить в бюджет, отражают в разделе 1.

Подраздел 1.1 заполняется в обязательном порядке. Здесь показываются суммы налога на прибыль и авансовых платежей, подлежащих уплате за отчетный период. Данные берутся из строк 270–281 листа 02 декларации. Налог к доплате или к уменьшению показывается с учетом авансовых платежей.

Если компания в I квартале в федеральный бюджет заплатила 5 000 рублей, а налог на прибыль в этот бюджет за полугодие равен 8 000 рублей, по итогам полугодия нужно доплатить 3 000 рублей (8 000 — 5 000). То есть по строке 040 подраздела 1.1 нужно указать сумму 3 000 рублей.

Подраздел 1.2 подлежит заполнению организациями, уплачивающими авансовые платежи каждый месяц исходя из прибыли за предыдущий квартал или фактической прибыли. В годовой декларации этого раздела быть не должно.

По строкам 120–140 и 220–240 отражается третья часть сумм, указанных по строкам 300–310 и 330–340 листа 02.

Если компания платит налог на прибыль с процентов и дивидендов, заполняется подраздел 1.3.

Лист 02

Налоговая база определяется как разница между доходами и расходами организации, которые находят свое отражение в листе 02 налоговой декларации.

Подробная расшифровка доходов и расходов отражается в приложениях к листу 02. В самом же листе показываются общие суммы доходов и расходов, налоговая база и исчисленный налог.

В строке 110 отражаются убытки прошлых лет, перенесенные на текущий период.

Ставка налога на прибыль (строки 140–170) в 2017-2022 годах составляет 20 %: 3 % — федеральный бюджет, 17 % — бюджеты субъектов РФ (ст. 284 НК РФ).

Приложение № 1 к листу 02

В данном приложении отражаются все доходы по данным налогового учета, включая внереализационные.

Итоговая сумма полученных доходов записывается в строку 040, которая затем дублируется в строке 010 листа 02.

Внереализационные доходы отражаются отдельно от доходов с продажи товаров или услуг (работ). При этом некоторые виды внереализационных доходов выделяются в отдельные строчки, например доходы в виде безвозмездно полученного имущества (строка 103).

Приложение № 2 к листу 02

Данное приложение содержит информацию о расходах компании, в том числе о внереализационных.

Условно расходы, которые присутствуют в деятельности почти любого предприятия, можно разделить на три блока:

- прямые расходы (строки 010–030);

- косвенные расходы (строки 040–055);

- внереализационные расходы (строки 200–206).

Если организация работает по кассовому методу, строки 010–030 не заполняются.

Отдельными строками отражаются расходы, касающиеся оборота ценных бумаг, имущественных прав и т.д.

Суммы убытков показываются в строках 090–110 приложения № 2.

Отдельно выделяется сумма начисленной амортизации (строка 131).

В строке 205 показывают суммы штрафных санкций и пени за неисполнение условий договоров.

Обратите внимание, что штрафы контролирующих органов за нарушение учета или несвоевременную уплату налогов в строке 205 не отражаются.

Как заполнить декларацию по налогу на прибыль

Декларация по налогу на прибыль организации — одна из основных отчетных форм налогоплательщика, работающего на обычной системе налогообложения. На ее основе рассчитывается, какую сумму дохода получила компания и какой размер фискального платежа должен быть перечислен в бюджет.

Форма бланка

Для отчетности за 4 квартал 2022 года действует форма декларации по налогу на прибыль, утвержденная Приказом ФНС № ММВ-7-3/ [email protected] от 23.09.2019 с учетом изменений, внесенных приказом ФНС № ЕД-7-3/ [email protected] от 05.10.2021. Она обязательна для всех, кто сдает прибыльную отчетность, — отечественных и иностранных организаций, которые признаются плательщиками или налоговыми агентами по налогу на прибыль.

Срок сдачи

Прибыльная отчетность сдается ежеквартально. Показатели заполняются по итогам налогового периода (год) и по итогам отчетных периодов:

- первый квартал;

- первое полугодие;

- девять месяцев.

В приложении 2 Приказа ФНС № ММВ-7-3/[email protected] от 23.09.2019 содержится пошаговая инструкция, как заполнить декларацию по налогу на прибыль, и ФНС вправе ее менять. Но срок предоставления отчетности остается неизменным и по-прежнему указан в статье 289 НК РФ. По итогам отчетного периода налогоплательщики должны сдать отчетность не позднее 28 дней после его окончания. Годовой отчет предоставляется не позднее 28 марта следующего года. Если день сдачи попадает на нерабочий (праздничный) день, то срок сдачи декларации по прибыли переносится на следующий первый рабочий день.

Собрали в таблице все сроки сдачи квартальной отчетности в 2022 году:

Период Последний день сдачи 2022 г. 28.03.2022 I квартал 28.04.2022 1 полугодие 28.07.2022 9 месяцев 28.10.2022 2022 г. 28.03.2023 Если налогоплательщики исчисляют авансовые платежи по фактической прибыли ежемесячно, когда сдается декларация по налогу на прибыль? Они обязаны сдавать декларации не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчислен налог.

С апреля 2022 года любая организация вправе перейти на уплату ежемесячных авансовых платежей, исходя из фактической прибыли (ФЗ № 121-ФЗ от 22.04.2020). Но для этого следовало уведомить налоговиков о новом порядке подачи отчетности не позднее 20-го числа месяца, в котором исчислялись месячные платежи. К примеру, если организация планировала перейти на уплату регулярных авансовых платежей в октябре 2022 г., уведомить ИФНС следовало не позже 20.10.2020. Такой порядок отменен с 01.01.2021. Теперь перейти на уплату авансовых платежей из фактической прибыли можно только с начала года, подав уведомление в ИФНС не позднее 31 декабря.

А вот предоставление декларации по налогу на прибыль, если организация создана в конце квартала, обязательно. Для прибыльного налога отчетным периодом является год (п. 1, 2 ст. 285 НК РФ). Для таких взносов исключений по срокам сдачи отчетности не установлено — необходимо отчитаться за квартал, полугодие, девять месяцев или год, даже если организация создана за несколько дней до конца квартала.

Как заполнить прибыльную отчетность

Форма декларации утверждена Приказом ФНС № ММВ-7-3/[email protected] от 23.09.2019 (ред. от 05.10.2021), а порядок, как заполнить отчет по налогу на прибыль, содержится в приложении 2 к приказу. В обязательном порядке включить в отчет нужно:

- титульный лист;

- подраздел 1.1 раздела 1;

- лист 02;

- приложения 1 и 2 к листу 02.

Остальные разделы и листы декларации включают, только если организация имела соответствующие операции. Например, если у организации есть обособленные подразделения, это основание для подготовки и сдачи приложения 5 к листу 02. А если у компании имелись убытки, уменьшающие налогооблагаемую базу, это как раз ситуация, когда необходимо заполнять приложение 4 к листу 02, но учтите: готовят его только по итогам 1 квартала и года. В отчетности за текущий, 3, квартал убытки прошлых лет не показывают.

В п. 2.1 порядка указано, какие строки в декларации на прибыль должны заполняться с нарастающим итогом: весь отчет, за исключением некоторых строк, заполняется нарастающим итогом с начала года. Стоимостные показатели вписывают в полных рублях: все, что меньше 50 копеек, отбрасывается, а все, что больше, — округляется до полного рубля.

Эксперты КонсультантПлюс разобрали, как рассчитать и уплатить налог на прибыль по обособленным подразделениям. Используйте эти инструкции бесплатно.

Способы сдачи

Прибыльная отчетность предоставляется в ИФНС по месту нахождения организации и по месту нахождения каждого обособленного подразделения. Если ОП расположены в одном субъекте федерации, то разрешено выбрать ответственное подразделение, которое отчитается за все остальные.

Сдать отчет необходимо в электронной форме (п. 3 ст. 80 НК РФ). Допускается предоставление в бумажном виде только для компаний, среднесписочная численность работников которой не превышает 100 человек.

Образец заполнения декларации

Следуя правилам, которые дает инструкция, приведем пошаговое заполнение декларации по налогу на прибыль для чайников и сформируем отчет за 4 квартал 2022 года.

Шаг 1. Оформление начинается с титульного листа. В нем указываются данные налогоплательщика (название, ИНН, КПП, Ф.И.О. подписывающего лица) и реквизиты ИФНС, куда сдается отчет. Обязательно прописывается код места предоставления:

- 214 — по месту нахождения российской организации;

- 220 — по месту нахождения обособленного подразделения.

Для обозначения налогового (отчетного) периода предусмотрены специальные коды:

- 21 — первый квартал;

- 31 — полугодие;

- 33 — девять месяцев;

- 34 — год.

Если вы готовите ежемесячный отчет, обращайте особое внимание на примечания. Так, для обозначения периода при сдаче ежемесячных отчетов используйте коды:

Количество месяцев Код Один 35 Два 36 Три 37 Четыре 38 Пять 39 Шесть 40 Семь 41 Восемь 42 Девять 43 Десять 44 Одиннадцать 45 Отчет за год 46 Так выглядит пример заполнения декларации по налогу на прибыль за 4 квартал 2022 года в части титульного листа:

Шаг 2. Заполним приложение № 1 (доходы организации), а затем заполним приложение № 2 (расходы) к листу 02. Допустим, за 2022 г. организация получила доходы:

- от реализации товаров собственного производства (стр. 011) — 4 500 000 руб.;

- от продажи прочего имущества (стр. 014) — 500 000 руб.;

- внереализационные (стр. 100) — 2 000 000 руб.

Заполняем только указанные строки, в остальных — прочерки. В инструкции к заполнению отчета разъясняется, куда вписать реализацию земельного участка в декларации по налогу на прибыль, — в строку 014 приложения № 1 к листу 02.

Некоторые листы декларации мы не показываем, поскольку они неинформативны: в строках только прочерки. Но все они имеются в образце, который доступен для скачивания в начале статьи.

Шаг 3. В приложении № 2 указываем расходы ООО за квартал:

- прямые (стр. 010) — 1 000 000 руб., в том числе амортизация, начисленная линейным методом (стр. 131), — 100 000 руб.;

- косвенные (стр. 040) — 430 000 руб., из них страховые взносы, учитываемые при расчете налога на прибыль (стр. 041), — 190 000 руб.;

- на приобретение и продажу прочего имущества (стр. 060) — 70 000 руб.;

- внереализационные (стр. 200) — 500 000 руб., включая проценты за кредит (стр. 201) — 135 000 руб., траты на ликвидацию основного средства (стр. 204) — 365 000 руб.

Заполняем только указанные строки, в остальных — прочерки. Обратите внимание, в какой строке декларации на прибыль отражается зарплата, — это косвенные расходы, их указываем по строке 040 приложения № 2 к листу 02.

Шаг 4. На основе сводных сведений о доходах и расходах в листе 02 определяем полученную налоговую базу и рассчитываем налог к уплате.

Шаг 5. Сумму налога, исчисленную к доплате в бюджет (или к уменьшению), переносим в подраздел 1.1 раздела 1. Подраздел 1.2 организациями, уплачивающими ежемесячные авансовые платежи, в годовой декларации не заполняется.

Особенности заполнения при обособленных подразделениях

Организации, имеющие представительства, филиалы, иные обособленные подразделения, сдают прибыльную отчетность:

- по организации в целом;

- по каждому обособленному подразделению (или группе ОП в регионе по месту нахождения ответственного подразделения).

Общий алгоритм заполнения приложения 5 листа 02 декларации по налогу на прибыль за 2022 и сдачи отчета такой:

- Определяем долю прибыли для головной организации и каждого ОП, исходя из удельного веса трудового показателя (численность или ФОТ) и удельного веса амортизируемого имущества.

- В декларации по организации заполняем приложение 5 по головной организации и по каждому обособленному подразделению, указывая долю и сумму прибыли, сумму налога, исходя их региональной ставки, суммы авансовых платежей.

- По каждому ОП составляем отдельный отчет, включая в него титульный лист, подразделы 1.1 и 1.2 раздела 1, приложение 5 к листу 02 только по ОП, для которого заполняется отчет (переносятся данные из основной декларации).

Заполнение прибыльной отчетности через специальные сервисы

Большинство налогоплательщиков заполняют налоговую отчетность с использованием учетных программ, установленных в организации. В них, как правило, есть и сами формы, и специальные инструкции по заполнению.

Кроме того, допустимо использовать бесплатное программное обеспечение, которое разработано ФНС. Оно доступно для скачивания на официальном сайте налоговиков и носит название «Налогоплательщик ЮЛ». Установите программу на компьютер, запустите и заполните реквизиты компании. Затем следуйте указаниям утилиты.