Страховая отказала в выплате по ОСАГО – подробный план действий

Согласно ФЗ №40 «Об ОСАГО», каждый автовладелец в РФ в обязательном порядке покупает полис страхования автогражданской ответственности (ОСАГО). В случае ДТП страховая компания, выдавшая полис, должна быстро возместить материальный ущерб и вред здоровью/жизни третьих лиц, оказавшихся жертвами происшествия по вине ее клиента.

Однако даже при наличии законодательной базы и множества контрольных государственных органов, страховщики часто отказываются от выплаты страхового возмещения, когда туда обращаются пострадавшие в ДТП граждане. Главная причина отказов очевидна: суммы возмещения велики, и страховым компаниям невыгодно терять деньги. Поэтому они ищут лазейки в законодательстве и на законных и незаконных основаниях пытаются уйти от выполнения своих договорных обязательств.

В каких случаях вам могут отказать в выплате денежных возмещений по ОСАГО, как определить законность отказа, и как бороться с недобросовестными страховщиками? Разберемся в тонкостях законодательства и уловка страховых компаний, которые актуальны на сегодняшний день.

Законные п ричины отказа в выплате компенсации

В ряде случаев страховая компания имеет право на законных основаниях отказаться возмещать или компенсировать понесенный ущерб в ДТП. Согласно ФЗ №40, отказ допускается, если:

- факт ДТП сфальсифицирован, предоставлены умышленно искаженные данные по происшествию и застрахованным объектам (и это доказано);

- участники совершили аварию с использованием преступного замысла и действий (и это доказано);

- отсутствуют постановления и протоколы ГИБДД, из-за чего невозможно установить виновную сторону;

- ДТП произошло в результате природной или ядерной катастрофы, военных действий, народных волнений или беспорядков, прочих факторов непреодолимой силы;

- виновник ДТП уже выплатил пострадавшему ущерб;

- действующий полис участника ДТП просрочен;

- клиент страховой компании имеет задолженности по страховым взносам.

Кроме того, в отличие от РСА, страховая компания может отказать в выплате, если не найден или не определен виновник дорожного происшествия. Его необходимо разыскать, иначе вы не получите возмещения.

О наличии одной из перечисленных причин законного отказа, страховщик обязан сообщить страхователю в письменном виде. Во всех остальных случа ях по закону вы обязаны получить страховое возмещение, однако вып латы могут быть отсрочены до выяснения обстоятельств.

Незаконные отказы в возмещении по ОСАГО

Очень часто, пользуясь юридической неграмотностью или невнимательностью участников ДТП, страховщики отказываются возмещать ущерб по ОСАГО, давая логичные, но незаконные объяснения. К наиболее популярным причинам таких отказов относятся:

- совершение ДТП третьим лицом, который находился за рулем, но не вписан в полис ОСАГО;

- виновник дорожного происшествия находился в состоянии алкогольного опьянения;

- в справке о дорожном происшествии отсутствует указание на виновную сторону;

- вина водителя в ДТП не доказана (например, наезд на стоящее ТС), из-за чего административное дело не возбуждается;

- виновник установлен, но скрылся с места происшествия и не указан в справке о ДТП (выплата положена по закону);

- виновник не установлен (выплата откладывается, пока водитель не будет найден);

- виновная в аварии сторона оспаривает свою вину (выплата может быть отложена, но не отменена);

- на момент ДТП у виновника не было застрахована ответственность (просрочен полис);

- заявление о возмещении подано не собственником автомобиля;

- пострадавшая сторона не представила свой автомобиль для осмотра и диагностическую карту;

- требование о страховом возмещении подано несвоевременно.

Важно! Во всех перечисленных случаях страховые компании неправильно трактуют законодательство. В большинстве ситуаций, они обязаны возместить понесенный ущерб, а затем истребовать возмещение своих убытков с виновной стороны (страховщика виновного лица при прямом возмещении). Кроме того, страховщики часто ссылаются на условия, прописанные в договоре, но часто противоречащие законодательству.

Если вы хотите гарантированно получить возмещение понесенного ущерба по ОСАГО при дорожно-транспортном происшествии, постарайтесь также избегать глупых ошибок, которые создадут серьезные проблемы и вынудят потом долго и дорого судиться со страховщиками. В частности, не оставляйте автомобиль в неохраняемом месте на ночь, на автостоянке всегда включайте сигнализацию, не оставляйте в салоне запасные ключи и документы, не начинайте ремонт авто до осмотра повреждений представителями страховщика.

Отдельная тема: правильная фиксация и регистрация факта ДТП. Не соглашайтесь на предложения виновной стороны «порешать» вопрос без вызова инспекторов ГИБДД, заставьте работников автоинспекции принять заявление, составить протокол и акт выявленных повреждений. Указывайте только те повреждения, которые появились в результате столкновения, чтобы экспертиза не обвинила вас в мошенничестве. Помните: если не будет возбуждено административное дело о дорожном происшествии, и если не будут корректно и точно составлены документы, получить законные деньги не поможет ни один суд.

Если страховая компания отказывает в выплате по ОСАГО

По закону, у страховщика есть 30 дней на изучение ваших документов по ДТП, проведение экспертиз и выплату страхового возмещения понесенного ущерба. Иногда выплата может быть задержана на больший срок, если происшествие оказалось сложным и требует дополнительных экспертиз, возникли новые обстоятельства дела или подозрения в мошенничестве, деньги медленно перемещаются в банковской системе и т.д.

Обо всех отсрочках и продлении сроков страховая компания должна уведомлять вас письменно. Однако, если все же последует отказ, который покажется вам незаконным или безосновательным, у вас есть право обратиться в РСА, государственные контролирующие органы или суд.

Автомобильный омбудсмен

С 1 июня 2019 года в России появилась новая схема досудебного и судебного решения споров по страховому возмещению ущерба от ДТП и новая административная должность – финансовый омбудсмен. Этот человек будет выступать посредником в страховых спорах по ОСАГО с возмещением ущерба на сумму до 500.000 рублей. Его участие в разрешение споров для физических лиц бесплатно, а для страховщиков – бесплатно, если дело выиграет страховая компания, и 45 тысяч рублей – при выигрыше физического лица в суде.

Омбудсмен действует и принимает решения в соответствии с законодательством РФ. Стороны либо соглашаются на мировую в ходе досудебных переговоров, и тогда решения омбудсмена обязательны для исполнения, либо не соглашаются и могут оспорить их в суде.

Важно! У омбудсмена имеются полномочия рассматривать споры трехлетней давности и споры об изменении суммы возмещения (если не было решения суда), а также право требовать мотивированный ответ страховщика по отказу в страховом возмещении, выданному 3 месяца назад (ответ должен быть дан в пределах 15 суток).

Центральный банк РФ

В полномочия Центробанка России входит контроль над правомерностью действий страховых компаний по возмещению ущерба по ОСАГО. Вам необходимо обратиться туда с жалобой, указать информацию по полису автогражданки (номер договора, срок действия, реквизиты и условия), описать ситуацию и суть жалобы, сделать ссылки пункты договора и законодательную базу.

Центробанк проверит факт нарушения договорных обязательств СК и законодательства РФ, вынесет решение и постановит нарушения устранить, а возмещение выплатить в кратчайшие сроки.

В идеале, обращение в суд должно следовать после того, как страховщик проигнорировал решение Центробанка или финансового омбудсмена. Вам следует подать иск, если вы уверены в том, что страховая компания действительно отказывает вам в выплате возмещения незаконно, и дело может быть выиграно.

Юристы советуют обращаться в суд сразу, минуя омбудсмена и Центробанк, так как, в случае выигрыша спора, вы можете рассчитывать не только на быструю выплату возмещения материального ущерба, но и штрафа в вашу пользу. Сумма штрафа будет зависеть от вида страхового полиса, срока рассмотрения убытка и величины понесенного ущерба.

Но следует не забывать что судебный процесс – дело затратное, а проигрыш пора обернется для вас немалыми издержками (подготовка документов, экспертизы, адвокаты, опротестование решений и т.п.).

Таким образом, хотя страховые компании и берут высокие взносы по полисам ОСАГО, этот вид обязательного страхования защищает вас от серьезных финансовых потерь при возмещении материального и физического ущерба третьим лицам при возможном ДТП: все издержки должен заплатить пострадавшей стороне виновник дорожного происшествия.

Суммы, условия и вид страхового возмещения зависит от обстоятельств автоаварии: в частности, если нет пострадавших, в ДТП участвовали только два авто, и у сторон есть полисы ОСАГО, пострадавшая сторона может просто обратиться в свою страховую компанию и получить прямое возмещение. Страховщик погасит ущерб своими средствами, а затем выставит претензии страховщику виновной стороны.

При отказе страховщика в страховом возмещении ущерба (а законных причин отказа – очень мало), следует получить письменное объяснение отказа, и, если, оно нарушает законодательство о страховании ОСАГО, обратиться в контролирующие органы. Жалобу можно подавать финансовому омбудсмену или в Центробанк (если вы намерены решить спор миром), а затем в суд с полным пакетом документов и доказательств.

Страховая отказывает в выплате

Цель страховой компании (далее СК) не в том, чтобы у пострадавшего была максимальная выплата по страховке, а в том, чтобы самим заработать как можно больше денег. Помните об этом, когда заключаете договор страхования, и внимательно читайте все, прежде чем подписать. Особенно то, что напечатано мелким шрифтом.

Когда страховая отказывает в выплате по страховке, на это должны быть веские основания. Оспорить их бывает непросто. Но с помощью опытного юриста, который специализируется на вопросах страхования, возможно довести дело до решения в вашу пользу.

Какие могут быть основания у страховой для отказа в выплате

Выплата делается после того, как произошел страховой случай, и страхователь написал заявление, а также предъявил СК подтверждающие документы.

Чтобы за всем этим последовала страховая выплата, случай должен относиться к списку рисков, прописанных в страховке. Также в договоре обычно указывается, какие ситуации не будут являться страховыми случаями. Например, выплата после пожара не дается, если возгорание возникло в результате:

- халатности или неосторожности хозяина;

- умышленных действий владельца, заключившего договор страхования;

- военных действий или гражданских беспорядков.

Хорошо, когда в соглашении указано максимальное количество возможных рисков. Тогда меньше вероятность, что СК откажет вам. Сумма возмещения зависит от того, какой страховой лимит прописан в договоре.

Если ущерб меньше или равен лимиту, то должно быть полное возмещение, если больше — он может быть покрыт страховкой только частично.

Процедура получения или отказа в страховой выплате

Страховая компания может попытаться удержать выплату, даже если событие, которое привело к ущербу, указано в страховке. Поводом может стать нарушение процедуры. Чтобы получить выплату, нужно пройти ряд этапов.

- Сообщить в СК в минимальный срок о том, что произошел страховой случай.

- Собрать документы для подтверждения события и обратиться с ними к страховщику.

- Назначить и оплатить экспертизу. Застрахованное лицо и страховая компания могут привлекать экспертов независимо друг от друга.

- Дождаться решения, будет выплата или СК нашла основания не давать возмещение.

Если страховая компания не дает выплату по страховке без достаточно веских оснований или существенно занизила сумму ущерба, можно обращаться в суд.

Основные связанные с процедурой причины, по которым страховая лишает своих клиентов выплаты:

- несвоевременное уведомление (позже указанного в договоре срока);

- неполный набор документов;

- обнаружение ложной или искаженной информации со стороны лица, заключившего договор страхования;

- нарушение владельцем условий договора, например, если авто осталось на неоплачиваемой стоянке, а соглашение было заключено на условии, что машина будет только на оплачиваемых;

- несвоевременное представление имущества страховщику для альтернативной экспертизы.

Если основание отказа страховой компании заключается в нарушении сроков, пропущенных по уважительным причинам, то восстановить их можно через суд. Препятствие для своевременного уведомления о том, что произошел страховой случай, должны признать непреодолимым. Это может быть тяжелое заболевание в острой форме, дальняя командировка или что-то другое.

Обман в отношении СК в системе страхования рассматривается как попытка мошенничества, и за ним может последовать не только отказ, но и занесение в черные списки или даже уголовное преследование. В тех случаях, когда страховая компания не имеет права не заключать новый договор, она сделает полис на порядок дороже. Это, прежде всего, касается обязательного страхования ОСАГО.

Что делать, если страховая отказала в выплате

Обычно солидные страховые компании редко дают полный отказ, они чаще значительно занижают ущерб. Для этого они применяют альтернативную оценку состояния имущества, которую проводят «прикормленные» эксперты.

Обманутые страхователи редко обращаются в суд, чтобы получить компенсацию по страховке в полной сумме. Но, к сожалению, судебное разбирательство — это единственный способ призвать к порядку страховую организацию.

Сущность таких гражданских дел заключается в противостоянии экспертов. Представитель страховой компании доказывает обоснованность своей суммы оценки ущерба или нарушение страхователем договора. Истец и нанятый им эксперт доказывают обратное. Бороться со страховой организацией без дополнительной юридической поддержки сложно. А зачастую и бесполезно.

Если решение суда будет принято в пользу страхователя, то страховая компания может оплатить не только возмещение по договору, но и судебные издержки. А также неустойку, если этого будет требовать истец и судья согласится с требованиями.

Возможно также удовлетворение иска не полном объеме, и тогда страховая заплатит меньшую сумму, чем запрашивал истец. Так что нужно сумму ущерба указывать по реальному максимуму, чтобы вернуть хоть часть.

Подробнее о получении денег по ОСАГО читайте здесь. А о помощи страхового юриста — тут.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Что делать при отказе страховой компании в возмещении по ОСАГО? Пошаговая инструкция

Несмотря на большое количество всяких разъяснений и примеров судебной практики 2022 года, страховые компании по-прежнему отказывают потерпевшим в возмещении. И не всегда на законных основаниях. Причины отказа в выплате по ОСАГО могут быть разные: от невнимательности и некомпетентности конкретных сотрудников страховой компании до политики самой компании по снижению таким образом общего размера возмещений и увеличения прибыли. Рассмотрим, с какими причинами отказа чаще всего встречаются потерпевшие, какие из них законные, а какие надуманные и, главное, что делать, если вы столкнулись с этим и какой порядок ваших действий.

Новый закон о претензии при отказе в выплате по ОСАГО

В области страхования автогражданской ответственности много не только различной практики, но и изменений, которыми пытаются как-то улучшить дела на рынке ОСАГО или «залатать» какие-то «дыры» в законе.

Последней существенной поправкой в Закон об ОСАГО, призванной улучшить положение дел в области страхования, было введение института финансового уполномоченного как новой досудебной стадии разбирательства. По задумке законодателей, финансовый уполномоченный должен был стать неким щитом, перед судебной системой и своими решениями ограждать суды от большого числа исков к страховщикам по ОСАГО, в том числе, с незаконными отказами в выплатах.

Данные поправки вступили в силу и обязательны для всех потерпевших с 1 июня 2019 года. Изменена была статья 16.1 Закона об ОСАГО, в которой появилось упоминание про Федеральный закон о финансовом уполномоченном и про соблюдения обязательного досудебного порядка, указанного в этих двух документах.

Какой же порядок действий необходимо выполнить на данный момент при обжаловании действий страховщика?

- В первую очередь нужно получить от страховой компании мотивированный письменный отказ в страховой выплате ОСАГО, либо дождаться, пока у страховщика истечет установленный законом срок 20 дней на выплату или выдачу направления на ремонт.

- Следующим шагом будет подача в страховую компанию (далее – “СК”) заявления о разногласиях.

- После получения очередного отказа или частичного исполнения ваших требований, либо истечения срока на ответ, потерпевший обращается уже к финансовому уполномоченному и заявляет те же требования, которые были заявлены в СК, но не удовлетворены.

- А вот уже после всего этого только и можно обращаться в суд.

Сравним существующий и предыдущий порядки обжалования отказа страховой компании:

Потерпевший получает отказ страховщика в страховом возмещении или ждет 20 дней, пока истечет срок на выплату или выдачу направления на СТОА.

Важно обратить внимание на сроки как подачи, всех этих заявления, так и сроки их рассмотрения. Раньше период на рассмотрение вашей претензии был 10 календарных дней, а теперь, если вы подаете заявление о разногласиях в электронном виде по стандартной форме и с момента нарушения ваших прав страховщиком прошло не более 180 дней, то 15 рабочих дней, а во всех остальных случаях 30 дней.

Потом еще финансовый уполномоченный будет рассматривать ваше заявление 15 рабочих дней со дня получения, но может и продлить этот срок, если решит, что необходимо провести экспертизу.

Коротко, подводя итог, можно сделать вывод, что бумажек стало больше, время тянется, но дел в судах не убавилось.

Какие основания для отказа в возмещении в 2022 году законны?

Вообще, страховщикам сложно в точном соответствии с законом отказать в выплате страхового возмещения. Так как причин для этого не так уж и много. Рассмотрим различные ситуации, в которых страховщик может попытаться это сделать.

Отказ до осмотра машины

На данном этапе общения со страховщиком такое решение о страховом возмещении получить очень и очень сложно, но речь идет именно об отказе в возмещении, к примеру, конкретно в принятии комплекта документов – это именно то, чего можно ожидать.

Отказ в принятии документов или требования предоставить какие-то еще документы чаще всего получают потерпевшие, кто лично привозит сдавать их в офисы урегулирования. Те, кто отправляет почтой, от этого застрахованы, если, конечно, они отправляют надлежащий комплект. Страховщик, как правило, принимает документы и организует осмотр автомобиля, а уже потом может что-то там попытаться потребовать дополнительно и, скорее всего, незаконно.

Но чаще всего машину все же осматривают, ну или делают видимость, организации осмотра, а после уже присылают письмо, что вы не предоставили какие-то документы, а может и машину на осмотр. И они возвращают вам документы, пока вы не исполните их желания.

Самый распространенный вариант отказа – когда машина, не имеющая возможности участвовать в дорожном движении, предоставляется страховщику по месту её нахождения. Но страховщик присылает уведомление, что машину надо привезти куда-то к ним, после чего осмотр машины, естественно не проводят. А после присылают отказ, что якобы потерпевший не предоставил авто на осмотр и пока он не предоставит, они ничего ему не должны.

Сама по себе причина отказа здесь законна, то есть, если машину не показать страховщику или отремонтировать до осмотра, то страховщик может указать основание, которое прописано в законе, но прикрыть законным основанием страховщик может и свои незаконные действия.

После трасологической экспертизы

Предоставив авто на осмотр, потерпевший ждет, что ему скоро или заплатят или выдадут направление на ремонт, но он получает письмо с отказом, в котором говорится, что на основании какой-то экспертизы, которую провёл сам страховщик, данный случай не признан страховым, так как ДТП вообще не было или повреждения не от этого ДТП.

В таком случае не стоит особо переживать, если у вас есть доказательства того, что ДТП было на самом деле:

- фотографии непосредственно с места ДТП,

- может быть, видеозапись аварии,

- свидетели и тому подобное.

Но страховщику что-то доказывать особо нет смысла. Если они хотят отказать, то будут стоять на своём, далее нужно подавать заявление о разногласиях и обращаться к финансовому уполномоченному.

У виновника нет ОСАГО

На каком этапе вы получите отказ в связи с тем, что у виновника нет ОСАГО, зависит от страховщика, кто как рассматривает документы, но на суть это не влияет.

Если у виновника был поддельный полис, то ОСАГО в таком случае не работает, и вы не получите возмещения ни с его страховой компании, ни со своей. Только лично с виновника (иногда с собственника авто) через суд. То есть в данном случае отказ в выплате страхового возмещения будет законным.

Какие распространённые незаконные причины отказа при ДТП?

Отказ в страховом возмещении, как правило, подкреплён каким-нибудь пунктом и обоснованием из закона, то есть, по сути, страховщики не пишут незаконные причины, а указывают законные, но при этом, назвать сам такой отказ законным нельзя.

Как уже упоминалось выше, СК может потребовать какой-нибудь документ, который не предусмотрен Правилами страхования, или говорить, что вы не показали им машину и они не могут без осмотра определить ущерб.

Могут придумать, что-нибудь про диагностическую карту, что на момент ДТП истек срок её действия, но основанием для отказа это тоже не является.

При любом неблагоприятном действии страховщика нужно почитать закон, как там про это написано, и подавать претензию.

Какой срок для подачи претензии?

Заявление о разногласиях можно долго не подавать – 3 года с момента как вы узнали, что вам незаконно отказали, или когда срок на ответ истёк, но ответ так никакой и не направили. Но тянуть с подачей не в ваших интересах.

В ситуациях, когда страховщик незаконно отказывает в выплате страхового возмещения, лучше быстрее оказаться в суде и попросить там текущую неустойку, чем ждать, и потом суд эту самую неустойку снизит.

Плюс, срок рассмотрения вашего заявления будет зависеть не только от способа подачи, но и от срока, если пройдет больше 180 дней с момента отказа, то тогда заявление о разногласиях будет рассматриваться страховщиком до 30 дней.

Страховая отказала в выплате: что делать? Инструкция

Ниже разберем подробнее, как нужно действовать, чтобы оспорить незаконный отказ в страховом возмещении. Случаи, когда никакой ответ от страховщика вообще не поступил, тоже сюда подходят, ведь алгоритм в споре со страховщиком одинаков.

Нужно ли мне делать независимую экспертизу?

Сразу скажем, что такой обязанности у вас нет. Но вот нужно или нет, вам придется решать самим. Всё дело в том, что расходы на проведение независимой экспертизы вам могут и не возместить, особенно если страховщик все же провёл хоть какой-то осмотр вашего автомобиля.

Упрощённый порядок обращения с заявлением и разногласиях не содержит обязательного требования об экспертизе, также нет таких требований и при обращении к финансовому омбудсмену. Поэтому экспертизу потерпевший сейчас делает больше для себя, чтобы знать, сколько ему ещё должны и должны ли вообще.

Но частью экспертизы является осмотр машины с составлением акта и фотографированием. Вот эта процедура вам точно будет нужна. Так как фотографии всех повреждений лучше самостоятельно направить финансовому уполномоченному, а не надеяться, что их представит страховщик.

Шаг №1: Заявление о разногласиях в СК

Заявление проще и лучше подавать по стандартной форме, которая была утверждена службой финупа. Так и рассматриваться оно будет быстрее, и подавать в электронном виде проще.

Сделать это можно или через личный кабинет на сайте страховщика или через форму для обращений там же на сайте. Еще можно отправить на официальную почту, которая указана в реестре страховщиков.

- Скачать заявление по стандартной форме при отказе в страховой выплате по ОСАГО.

- Скачать единый государственный реестр страховщиков.

Контакты некоторых страховых компаний для примера:

- ПАО СК “РОСГОССТРАХ” – адрес эл. почты: rgs@rgs.ru, официальный сайт: https://www.rgs.ru;

- АО “АльфаСтрахование” – почта: alfastrah@alfastrah.ru, сайт: www.alfastrah.ru;

- САО “РЕСО-Гарантия” – эл. почта: mail@reso.ru, оф. сайт: www.reso.ru.

Следует обратить внимание на некоторые нюансы.

- Если вы не знаете точного размера требований, пишите 400 000, если требуете только страховое возмещение, и 800 000 если требуете и выплату, и неустойку. Больше этих сумм вам всё равно никто не заплатит.

- Если вы обращаетесь в страховую виновника, и у вас своего полиса нет, то указывайте полис второго участника и дату его заключения. Информацию по полису можно получить на сайте РСА.

- Описывайте существо требований на своё усмотрение: можно подробно, можно кратко.

Заявление в электронном виде – это по сути отсканированная версия бумажного оригинального заявления с живой подписью.

Отправку обязательно фиксировать, если электронной почтой, то отправлять письма с уведомлением о доставке, распечатывать копию отправленного письма. Копию можно отправлять на свой адрес.

В бумажном виде либо сдавать под отметку в офисе компании, либо отправлять почтой заказным письмом с описью вложения и уведомлением.

Шаг №2: Обращение к финансовому уполномоченному

Опять же, легче, быстрее и надежнее отправлять обращение через личный кабинет на сайте финансового уполномоченного.

Объем текста там ограничен, поэтому в тексте обязательно укажите основные моменты и данные, а развёрнутое заявление можете приложить отдельным файлом.

Здесь также приведём нюансы данного обращения.

- Если у вас нет копии страхового полиса, прикладывайте, отправляя заявление при отказе по ОСАГО, распечатку с сайта РСА.

- Если вы хотите, чтобы финансовый уполномоченный все же рассмотрел ваше заявление, а не получить отказ и идти в суд, тогда прикладывайте как можно больше документов и доказательств в свою пользу, в том числе фотографии повреждений, по которым может быть проведена экспертиза.

- Сейчас эксперты начали звонить потерпевшим и спрашивать про осмотр машины. Если машина уже отремонтирована, или её не могут показать, то они просто говорят финупу, что осмотреть не получилось, и экспертизу не провести. Тот, в свою очередь, прекращает рассмотрение. Чтобы этого избежать, покажите машину, пусть даже отремонтированную и по возможности фиксируйте документы и переговоры. Экспертам скажите, что фотографии повреждений есть в деле.

- Если уполномоченному что-то не понравится или он запросит какие-то дополнительные документы, дослать их можно через новое обращение с указанием номера предыдущего.

Помните, что страховщик не заинтересован в рассмотрении данного спора омбудсменом, поэтому он может вообще никакие документы ему не предоставить, а, значит, всё будет зависеть от вашего обращения и ваших доказательств.

Шаг №3: Обращаемся в суд

На данном этапе будьте внимательны – обратиться в суд вы можете в течение 30 дней после вступления в силу решения финансового уполномоченного, не пропустите данный срок. Если пропустили, то ходатайствуйте о восстановлении с указанием уважительных причин для пропуска.

Заявлять требования нужно те, которые заявлялись в предыдущих заявлениях в СК и финупу. Если вы все же делали экспертизу, то её предоставляете в суд и требуете оплату за неё или как убытки, или как судебные расходы, в зависимости от того, осмотрел страховщик авто или нет.

Ниже ряд нюансов.

- Если уполномоченный отказал в рассмотрении или прекратил его по каким-то основаниям, то в исковом заявлении, кроме основных требований к СК, нужно указать, в чем финуп был не прав и почему должен был рассмотреть ваше заявление и принять решение.

- Экспертиза финансового уполномоченного приравнивается к судебной, то есть, чтобы оспорить её, надо не просто ходатайствовать о проведении судебной, но и обосновывать, почему экспертиза финупа плохая.

- Копию искового нужно будет направить уполномоченному, это уже можно сделать почтой. Достаточно само заявление, без приложений, так как в законе про приложения ничего не сказано.

- В суд нужно приложить доказательства соблюдения досудебного порядка, то есть или решение финупа, или соглашение с СК, которое заключили на стадии уполномоченного, или уведомление от службы финупа о принятии или отказе в принятии вашего заявления.

Что делать при отказе в ремонте по ОСАГО?

Если вы хотите, чтобы ваш авто был отремонтирован по ОСАГО, но страховщик вместо ремонта заплатил деньгами, тогда во всех заявлениях вы требуете обязать страховщика произвести восстановительный ремонта вашего транспортного средства.

Страховщик, скорее всего, обоснует отказ в ремонте тем, что у него нет договора с сервисами, которые смогут отремонтировать ваш авто в соответствии с требованиями ОСАГО по ремонту.

Но когда дело дойдёт до суда, СК надо будет доказать, что все сервисы после ДТП отказались ремонтировать ваш авто и что он не мог предложить вам другой сервис, который, готов был отремонтировать, но, к примеру, в другие сроки.

В 2022 году набирает обороты судебная практика, когда со страховщика, недобросовестно уклонившегося от проведения ремонта, взыскивают сумму страхового возмещения без учета износа. Так что можно попробовать заявить и такие требования.

Судебная практика по отказам при страховых случаях

Вот примеры практики, связанные с непредоставлением по мнению страховщиков автомобиля на осмотр:

Не устраивает сумма страховой выплаты по ОСАГО

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

К сожалению, недостаточная выплата по ОСАГО — не редкость. Большую часть потерпевших не устраивает сумма, которую насчитал страховщик после экспертизы. Вот и рассмотрим, что делать в этой ситуации, можно ли увеличить размер выплаты.

- Почему страховая занижает выплаты

- Как происходит расчет страховой выплаты

- Откуда берется занижение цены

- Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

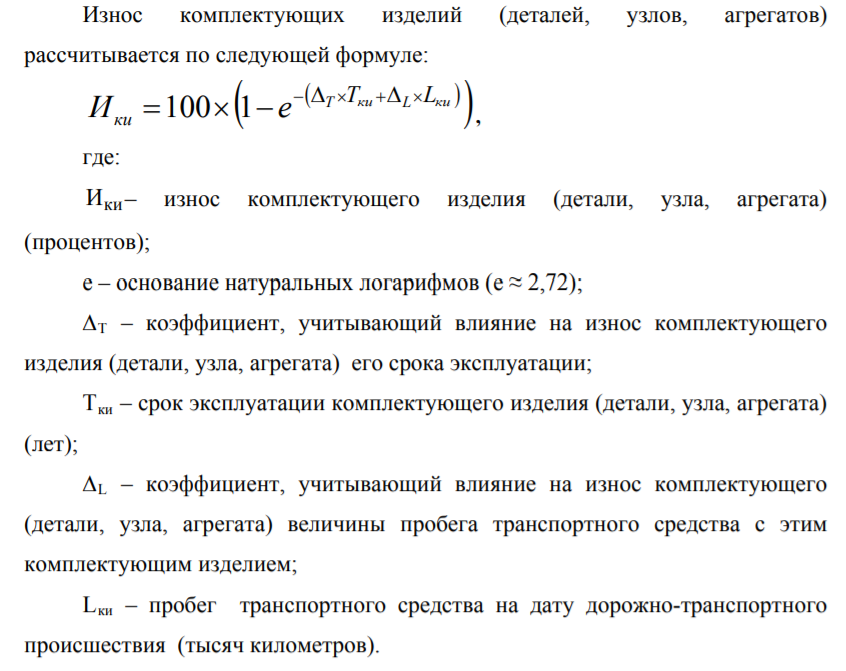

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

- если говорить объективно, то осмотр авто представителем страховщика сложно назвать экспертизой. Поэтому часто встречаются погрешности, осмотр неглубокий, много чего упускается из вида;

- заниженная стоимость деталей при расчете страхового возмещения. Цена берется из специального, утвержденного законом каталога. И часто эта стоимость ниже, чем реальная рыночная.

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

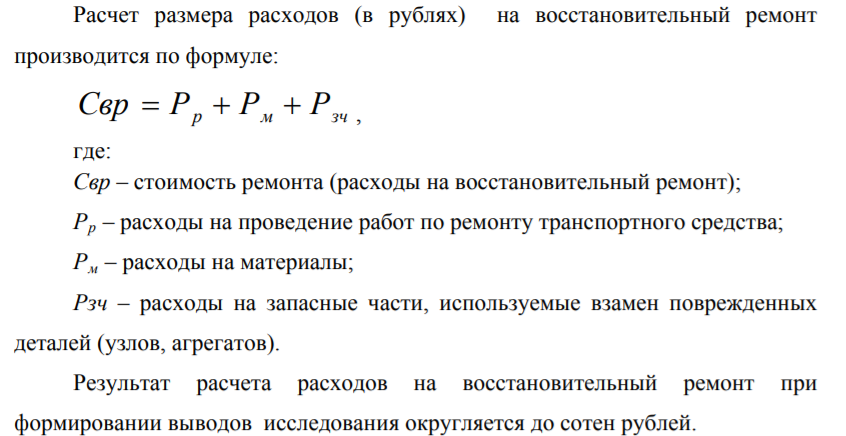

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

Формула расчета износа:

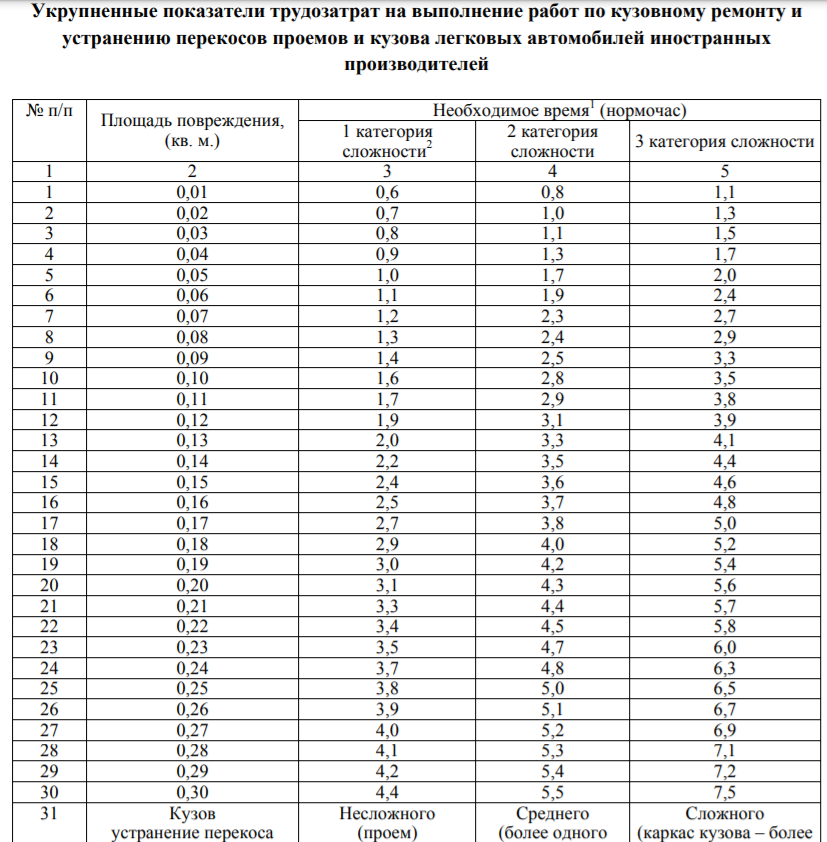

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

- Машина далеко не новая, имеет высокую степень износа.

- Погрешности эксперта, который недооценил повреждения.

- Учтены цены на запчасти из установленного реестра, которые ниже реальных.

- Законна погрешность 10%, примененная страховщиком. И можно не сомневаться, что он ее применил.

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

- Обратиться к страховой компании и попросить предоставить вам детали экспертизы, на основе которой проводился расчет. На этом этапе нужно определить, почему назначили так мало.

- Изучите представленные материалы. Если вы видите, что ущерб недооценен, нужно подать страховщику заявление о несогласии с установленной суммой. Бланк можно скачать с сайта компании и заполнить дома. Если отправляете заказным письмом или приносите лично, ответ на заявление дается в течение 30 дней. Многие компании принимают претензии на электронную почту и рассматривают их 15 дней.

- В большинстве случаев требуется проведение независимой экспертизы, которую оплачивает потерпевший. Если правда окажется на его стороне, страховщик обязан возместить затраты.

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2022 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Когда можно взыскать деньги по ОСАГО без осмотра авто

Произошло ДТП. Одну из участниц признали виновной, но она была несогласна и через полгода добилась отмены постановления. За это время машину успели отремонтировать. Страховая компания отказалась возмещать ущерб, указав на норму в законе об ОСАГО, которая обязывает предоставлять для осмотра поврежденную машину. Суды поддержали такой подход, но ВС объяснил, почему они не правы.

Чтобы получить возмещение по ОСАГО, потерпевший должен представить поврежденный автомобиль для осмотра, независимой технической оценки в день, согласованный со страховщиком (абз. 4 п. 11 ст. 12 закона об ОСАГО). А если машина отремонтирована, то страховые компании обычно отказывают в оплате со ссылкой на эту норму.

Конечно, отказ можно обжаловать в суде. Но шансы невелики.

Судебная практика здесь такова, что принцип гарантированности возмещения ущерба часто разбивается о формальности закона об ОСАГО. Большинство юристов, скорее всего, отказались бы от подобного дела, либо взялись, предупреждая клиента, что велик риск проиграть.

Орест Мацала, ведущий юрист «Европейской юридической службы»

Владельцу Skoda Rapid Олегу Кубаку* повезло: ему удалось дойти до Верховного суда и доказать свою правоту. Его машина под управлением Натальи Кубак* попала в ДТП с участием еще двух автомобилей осенью 2017 года. После аварии «Шкоду» осмотрели, а повреждения зафиксировали в акте. Инспектор ДПС признал Кубак виновной в аварии. Видимо, поэтому владелец решил отремонтировать иномарку.

Главный вопрос: Может ли страховая отказать в выплате по ОСАГО лишь по той причине, что не было осмотра поврежденной машины?

В то же время Наталья Кубак не согласилась с постановлением инспектора, где ее назвали виновником ДТП. Она добилась его отмены в Зюзинском райсуде в марте 2018-го. А другого участника столкновения Анатолия Мальвинова* отказались привлекать к ответственности за истечением сроков давности. Следом, в апреле 2019-го, мировой судья определил степень виновности Кубак и Мальвинова в 30 и 70%.

Параллельно Олег Кубак пытался получить возмещение у компании «РЕСО-Гарантия». Он представил извещение о ДТП, определение об отказе в возбуждении дела об административном правонарушении, акт осмотра транспортного средства, фотоматериалы, решение Зюзинского райсуда. Но компания отказалась платить, поскольку заявитель не представил пострадавшее авто для осмотра.

Кубак обжаловал отказ в Щербинском райсуде. Он потребовал 92 190 руб. с учетом степени виновности, 400 000 руб. неустойки, штраф, стоимость работы автоэксперта и 32 000 руб. оплаты услуг юриста (часть сумм в актах скрыты). Но суд занял сторону «РЕСО-Гарантии». Поскольку владелец отремонтировал машину до обращения в страховую компанию, она не сможет организовать независимую экспертизу по определению стоимости восстановительного ремонта. Апелляционный и кассационный суды согласились с такой точкой зрения.

Верховный суд: отказ надо обосновать

Их решения пересмотрел Верховный суд, который отказался от формализма. Если поврежденный автомобиль нельзя представить на осмотр, потому что его починили или утилизировали, это еще не повод отказать в страховом возмещении, указала тройка судей под председательством Сергея Асташова. Они обратили внимание, что поначалу виновником аварии признали Кубак, поэтому владелец не передал «Шкоду» на осмотр сразу после ДТП. А когда спорное постановление отменили, автомобиль уже успели отремонтировать.

Отказывая в возмещении, страховая компания и суды не увидели возможности установить размер реального ущерба без осмотра поврежденной машины. Но они не объяснили, почему его нельзя посчитать по имеющимся документам, которых довольном много: акты осмотров, фотоснимки, другие материалы о ДТП, говорится в решении ВС. Там подчеркивается: отказать в страховом возмещении можно тогда, когда утилизация или ремонт поврежденного автомобиля не позволяют установить факт страхового случая и размер ущерба.

«Отказать в страховом возмещении можно тогда, когда утилизация или ремонт поврежденного автомобиля не позволяют установить факт страхового случая и размер ущерба», — ВС.

Установить стоимость урона авто (или констатировать невозможность это сделать) должен технический специалист, отмечается в определении № 5-КГ21-102-К2. Такой работой надо заняться именно страховщику, который в силу ст. 12 закона «Об ОСАГО» обязан проводить подобную техническую экспертизу. С такими указаниями Верховный суд отправил дело обратно в апелляцию.

Комментарии и советы экспертов

Это не первое решение с подобным обоснованием, говорит партнер КА Муранов, Черняков и партнеры Муранов, Черняков и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (mid market) × Олег Москвитин. Он указывает на определения по делу № 7-КГ19-6 от 20 августа 2019 года и по делу № 18-КГ20-9 от 17 марта 2022 года.

Надеюсь, что третье «предупреждение» со стороны ВС позволит сформировать надлежащую практику. Впрочем, возможно, эффективнее было бы включить эту тему в обзор практики ВС и «подсветить» важные фактические обстоятельства и предпочтительные методы доказывания.

Как лучше поступать в подобных ситуациях, рассказала руководитель практики уголовного и административного права Национальная Юридическая Служба АМУЛЕКС Национальная Юридическая Служба АМУЛЕКС Федеральный рейтинг. × Любовь Шебанова. «В спорных ситуациях мы всегда рекомендуем по возможности не приступать к ремонту автомобиля, а дождаться осмотра страховщиком».

Кроме того, Шебанова советует обязательно рассылать уведомления всем заинтересованным лицам (страховщикам, участникам ДТП, собственникам ТС) для участия в осмотре при проведении независимой экспертизы. По словам Шебановой, такой подход позволит избежать сомнений в объективности осмотра машины экспертом, а суду продемонстрирует добросовестность потерпевшего, хоть это и не обязательно по закону.

Когда страховая компания не платит по ОСАГО: причины отказа в выплате и что делать дальше?

В наше время культура автострахования в РФ стремительно развивается. Но при этом очень часто можно услышать от автомобилистов различные вопросы относительно выплат по ОСАГО.

Страховые компании склонны по своему оценивать ущерб нанесенный потерпевшему (как правило, сумму ущерба СК занижают), соответственно снижается и сумма компенсационных выплат.

Очень многие водители попавшие в ДТП прибегают к помощи юристов и других специалистов, специализирующихся на страховых спорах, чтобы получить соответствующую ущербу компенсационную выплату.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-14-90 . Это быстро и бесплатно !

В каких случаях страховка выплачивается, а в каких нет?

Каждый владелец ТС обязан знать в каких случаях СК может отказать в компенсационной выплате:

- ДТП за рубежом. Собственнику авто стоит знать о том, что автогражданка действует исключительно на территории нашего государства. В том случае, если вы планируете отправиться в поездку за рубеж, то тогда вам стоит приобрести специальную автогражданку.

В данном случае СК поступает не законно, так как она обязана возместить ущерб потерпевшей стороне, а уже после выплаты компенсации страховая может предъявить к виновному регресные требования.

О том, в каких случаях могут отказать в выплате мы поговорили, далее о том, при каких обстоятельствах компенсация должна быть выдана в обязательном порядке. Согласно действующему законодательству СК обязана оплатить ущерб потерпевшей стороне, даже если:

- Виновное в ДТП лицо находилось в алкогольном или наркотическом опьянении.

- У виновного лица нет ВУ.

- Виновник не вписан в страховку.

- СК обязано оплатить ущерб потерпевшей стороне даже в случае если ДТП произошло в тот момент, когда не действовало страховое покрытие, т.е. срок действия полиса автогражданской ответственности всегда составляет 1 год, но страхователь имеет право определить действие страхового покрытия внутри этого года от 3 месяцев и более.

При этом на место ДТП не вызывались сотрудники ГИБДД и факт ДТП не был никак зафиксирован. По сути в данном случае потерпевший уже получил от виновника компенсацию, это во-первых, а во-вторых потерпевший в данной ситуации не может предоставить страховой организации необходимые документы для оценки и возмещения ущерба.

ВАЖНО: Поступать таким образом не рекомендуется, так как вторая сторона в последующем может обратиться в органы ГИБДД и сообщить там, что вы покинули место дорожно-транспортного происшествия, а это уже чревато для вас лишением прав.

Даже если СК объявила себя банкротом, выплаты ущерба по действующему полису автогражданской ответственности будут в обязательном порядке произведены.

Основания и причины для возмещения

Какие причины не являются законным основанием для отказа в выплате компенсации:

Что делать если отказали в страховании и не выплачивают деньги?

Досудебное урегулирование

В том случае если сотрудник отдела производящего оценку и выплату ущерба отказал вам в компенсационных выплатах «на словах», то такой отказ нельзя считать правомерным.

- Если с вами произошла такая ситуация, то прежде всего вам необходимо подать в СК досудебную претензию. Чаще всего после такой «претензии» страховая организация начинает шевелиться и либо производит выплату ущерба, либо предоставляет вам письменный отказ с указанием причины отказа.

Поэтому если вам отказали в выплате стоит написать досудебную претензию и требовать от сотрудников СК письменного отказа с указанием основания для отказа в выплате.

Часто встречаются случаи, когда страховая занижает сумму выплат. Подробнее о том, что делать в таком случае, читайте здесь, а в этой статье мы рассказывали о подготовке претензии в СК о занижении выплат.

Судебные споры

Если страховая компания отказывает вам в выплате незаконно и необоснованно, то выплату компенсации вы можете получить, только для этого вам придется обратиться в судебные органы, также можно подать жалобу на страховую компанию в РСА или другие организации. Страховые организации очень неохотно идут на заключение мирового соглашения после того как ими был выдан письменный отказ.

СПРАВКА: Для того чтобы получить выплату и взыскать неустойку, вам придется обратиться с исковым заявлением в суд.

Как и когда писать претензии?

В том случае, если все параметры и условия соблюдены, а страховая компания все же не выплачивает вам деньги, то следующим вашим шагом после получения письменного отказа будет подача в СК досудебной претензии. Такую претензию нужно подать даже если вы уверены, что договориться мирным путем у вас с СК не получится.

Написать досудебную претензию в СК очень просто. Данный документ составляется в свободной форме и имеет стандартную форму. В интернете можно посмотреть образец заполнения данного документа.

В своей претензии вы должны в обязательном порядке указать адресата, которому выставляется данная претензия, обычно это руководитель фирмы осуществляющей страхование граждан. Также вы должны указать причину своего обращения (задержка выплаты, отказ в выплате и т.д.).

Далее вы должны четко сформулировать тот результат и те действия страховой, которые вы ожидаете получить в ответ на свою претензию. Также не забудьте указать срок, в течении которого ожидаете ответных действий от СК, в случае если в эти сроки действий от СК вы не дождетесь (стандартно на это дается 10 суток с момента подачи претензии, подробнее об этом мы рассказывали здесь), то вы будете вправе обратиться с исковым заявлением в суд.

В конце своего обращения нужно поставить дату подачи данного документа и свою подпись с расшифровкой. Претензия подается в страховую в двойном экземпляре, одно обращение остается в СК, а второе у вас. В вашем экземпляре сотрудник компании должен сделать отметку о получении документа с числом и подписью.

Имеют ли право отказать после трасологической экспертизы?

Если СК отказывает вам в выплате компенсации на основании проведенной трасологической экспертизы, а вы в свою очередь показывали свое авто сотруднику СК лишь единожды, то знайте, что в данном случае вас пытаются ввести в заблуждение.

Согласно ст.200 УК РФ это «Обман потребителей». Естественно, что то или иное деяние квалифицировать имеет право лишь суд, но любой юридически грамотный человек скажет вам о том, что суд чаще всего принимает ту формулировку, которую указывает в своем заявлении пострадавшая сторона.

Оформление по Европротоколу

Для начала следует понять причину отказа, это достаточно важный этап. От понимания того почему СК отказала в компенсационной выплате будут зависеть ваши дальнейшие действия. Возможно СК отказывает вам по законным причинам, в этом случае необходимо будет их устранить и извлечь из произошедшего урок на будущее.

Если же в своем отказе страховая приводит не обоснованные причины отказа, то вам прямая дорога в суд.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас: