Зачем массовые иномарки облагают налогом на роскошь

Список “роскошных автомобилей” вновь расширен, причем в него включены и некоторые модели массовых брендов. Это может ударить по продажам данных иномарок, ведь теперь они играют не на равных в своем сегменте.

Минпромторг недавно актуализировал перечень автомобилей стоимостью от 3 млн рублей, которые облагаются так называемым “налогом на роскошь”. По сравнению с прошлогодней версией этот список стал более чем на 100 пунктов длиннее и теперь включает 1298 наименований различных моделей и модификаций. Как поясняют в ведомстве, средняя стоимость машины рассчитывается на основе розничных цен на базовые версии определенной модели каждой марки с учетом года выпуска, при этом фактическая цена, указанная в договорах купли-продажи, не учитывается. Дело в том, что средняя стоимость автомобиля вычисляется по налоговому периоду, за который владелец обязан заплатить, а не по тому, во сколько обходилась машина в год покупки.

Стоит отметить, что в обновленный перечень “роскошных автомобилей”, помимо премиальных кроссоверов Jeep Cherokee, Grand Cherokee и Wrangler, а также минивэна Chrysler Pacifica, попали иномарки массовых брендов: Honda Pilot, Mazda CX-9 и Subaru WRX STI. Таким образом, в условиях продолжающегося роста цен на авторынке стоимость некоторых импортных машин уже превысила 3-миллионную отметку, однако поднимать ценовой лимит для автомобилей, облагающихся налогом на роскошь, пока не планируется. Показательно, что средневзвешенная цена новой легковой машины в России в прошлом году достигла 1 млн 556 тыс. рублей, показав рост на 8,2%, гласят данные агентства “Автостат”. В то же время средний ценник на автомобили премиум-класса вырос чуть меньше – на 6,5% до 4 млн 346 тыс. рублей.

Как отмечает заместитель директора департамента по работе с корпоративными клиентами ГК “АвтоСпецЦентр” Константин Авакян, конкретные перечисленные модели сами по себе продаются в незначительном количестве на российском рынке. Кроме того, в структуре продаж внутри своих брендов (кроме Jeep) они не являются объемообразующими, а, скорее, несут имиджевые функции, повышая статус производителя в глазах потенциальных потребителей. В этой связи спрос на них будет снижаться по причине того, что покупатель, скорее, выберет автомобиль из линейки премиальных немецких или японских брендов, так как налог в любом случае придется платить. Либо же из соображений экономии уйдет к конкурирующему массовому бренду, чьи автомобили не включены в перечень. В большей степени может пострадать Jeep, так как в обновленный список попал практически весь модельный ряд марки.

“Мы ожидаем незначительно падения спроса на автомобили в сегменте от 3 до 5 млн рублей, так как клиенты, планирующие покупку машины в данной ценовой категории, внимательно подходят не только к стоимости автомобиля, но и к стоимости владения, составной частью которой являются налоги. Обновление списка не повлияет на автомобили в сегменте стоимость от 5 до 10 млн рублей и выше, поскольку налог на роскошь не является определяющим фактором при покупке дорогостоящего автомобиля. В прошлом году в связи с обновлением списка автомобилей, попадающих под налог на роскошь, мы наблюдали незначительное снижение покупательского спроса”, – рассказал операционный директор АГ “Авилон” Олег Шамба.

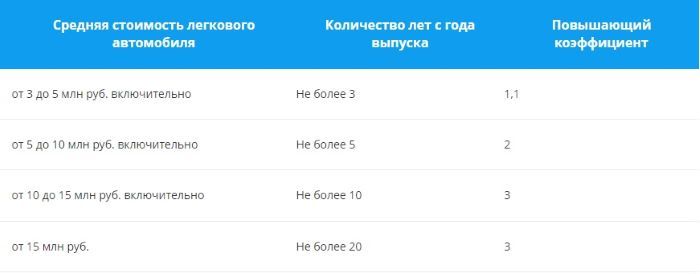

Напомним, закон о повышенных коэффициентах транспортного налога вступил в силу с января 2014 года. Для машин, чья стоимость составляет 3-5 млн рублей и возраст которых – от 1 до 3 лет, установлен коэффициент 1,1. Двойной налог придется выплатить владельцам автомобилей, которые стоят 5-10 млн рублей и не старше пяти лет. Тройной налог – за модели дороже 10 млн рублей и возрастом в 10-20 лет.

По словам директора по развитию компании “Рольф” Владимира Мирошникова, в целом повышенный налог на дорогие машины не является ключевым в структуре расходов на владение автомобилем. Он имеет в большей степени психологический характер. Правильнее говорить о перетекании спроса: те, для кого “налог на роскошь” является неприемлемым, вынуждены будут выбрать модели или комплектации, которые остались за пределами списка.

“При этом вопрос экономии на налогах более актуален для аудитории массовых брендов. Так, именно в этом сегменте отдельные модели автомобилей на российском рынке имеют двигатели мощностью до 250 л.с., которые не попадают под максимальную ставку транспортного налога, тогда как на зарубежных рынках аналогичные двигатели развивают бОльшую мощность”, – комментирует Владимир Мирошников.

Между тем, учитывая предстоящий рост цен из-за обвала рубля, перечень “роскошных автомобилей”, очевидно, будет расширятся и дальше, в том числе и за счет массовых иномарок. При этом участники рынка не исключают, что автопроизводители будут сдерживать рост цен на модели стоимостью около 3 млн рублей за счет частичного упрощения комплектаций, в также маркетинговых поддержек.

Как говорит Олег Шамба, с учетом того, что стоимость автомобилей каждый год в среднем увеличивается от 2 до 10% в зависимости от марки, за счет таких факторов как инфляция, рост акцизных и налоговых сборов, волатильности национальной валюты, ежегодного обновления модельного года у производителей, то список автомобилей, облагающихся налогом на роскошь, будет увеличиваться. Это затронет те модели автомобилей, стоимость которых приближается к отметке в 3 млн рублей.

В свою очередь, Константин Авакян отмечает, что на данный момент нет четкого понимания дальнейшего развития ситуации относительно стоимости национальной валюты, в связи с чем большинство производителей пока выбрали выжидательную позицию в отношении возможной коррекции прайс-листов.

“В случае, если ситуация будет носить затяжной негативный характер и повлечет за собой рост цен, перечень автомобилей может быть расширен за счет моделей, которые вплотную приблизились к планке в 3 млн рублей: это богатые модификации Kia Sorento Prime, Hyundai Santa Fe, Citroen SpaceTourer, Peugeot Traveller. Удивительный факт, что в перечне роскошных до сих пор нет модели Volkswagen Multivan”, – констатирует Константин Авакян.

В то же время существует вероятность, что из списка “роскошных машин” могут исчезнуть электромобили. По крайней мере, с такой инициативой выступают депутаты Госдумы, по мнению которых повышенный транспортный налог на “зеленые” машины противоречит стратегии по популяризации электромобилей в нашей стране. Пока же они не пользуются спросом у россиян: по данным “Автостата”, в начале 2022 года в России насчитывалось 6,3 тыс. электромобилей, что составляет всего лишь 0,01% от общего парка легковых машин в стране.

По мнению Владимира Мирошникова, налоговые льготы – один из способов стимулирования спроса на экологически чистый транспорт, который используется во всем мире, но одной этой меры будет недостаточно, чтобы существенно изменить расклад сил на рынке.

“Предложение исключить электромобили из перечня “роскошных машин” вполне рационально, учитывая их высокую начальную стоимость. При этом хочется верить в то, что движение навстречу популяризации транспорта на электротяге этим не ограничится. Если брать в пример опыт передовых в данном отношении европейских стран то, в первую очередь, это развитие инфраструктуры для пользования электромобилями в виде большого количества станций быстрой зарядки, существенные налоговые льготы при приобретении такого автомобиля, бесплатная парковка в центре города и прочие привилегии, позволяющие снизить стоимость владения по сравнению с обычным автотранспортом”, – резюмирует Константин Авакян.

Транспортный налог-2022: для водителей готовят важные изменения

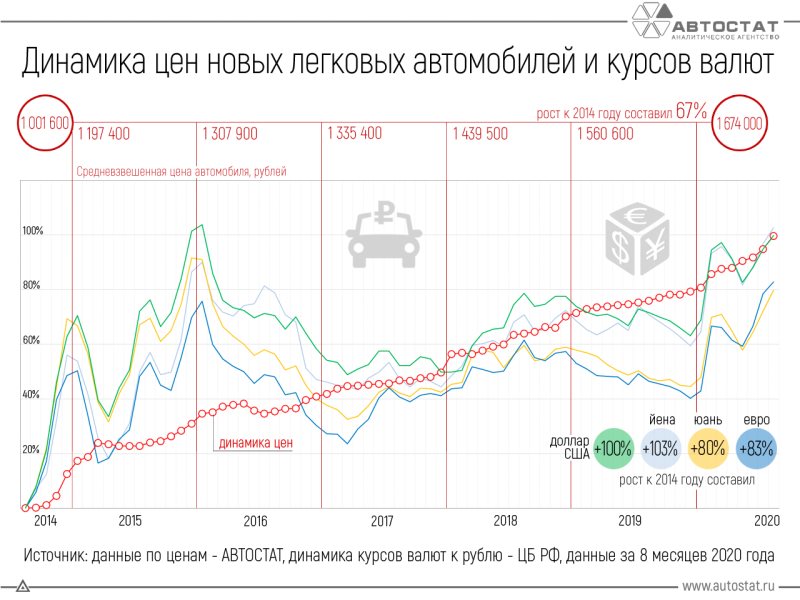

Об изменении порядка начисления повышенного транспортного налога за так называемые «роскошные» автомобили заговорили еще в прошлом году. Повышенный налоговый коэффициент установили для машин стоимостью выше 3 млн рублей еще в 2014. С тех пор планку не пересматривали. Тем временем цены на автомобили выросли почти в 2 раза, согласно данным аналитического агентства «Автостат».

Сейчас потенциальные параметры, которые могут определить применение повышающих коэффициентов изучает целый ряд профильных ведомств, в частности, Минпромторг, Минфин и ФНС. Данные по новым начислениям стоит ждать в марте 2022 года.

Налог на роскошь и мощность

Минпромторг совместно с Минфином и ФНС предложил связать расчет налога на роскошь для автомобилей с мощностью мотора и годом выпуска, сообщает РИА «Новости».

«Ведется проработка вопроса по установлению зависимости применения повышающих коэффициентов от нескольких параметров, указанных в регистрационных данных транспортных средств, в частности речь идет о годе выпуска и мощности транспортного средства», — объяснили в Минпромторге.

Новости 24 января Транспортный налог-2022. Дорогие авто предложили разделить на 2 категории

Транспортный налог 20 января Налоги-2022: сколько придется заплатить за владение машиной

Такие изменения обеспечат более объективный расчет и минимизируют спорные ситуации, возникающие при администрировании транспортного налога, полагают в ведомстве.

Разделение авто на категории

Эксперты «Банкавто» считают, что просто поднять ценовую планку автомобилей для применения повышающих коэффициентов при исчислении транспортного налога будет неэффективно. Более эффективным вариантом, по мнению специалистов, будет разделение дорогих машин стоимостью выше 3 млн рублей на две категории — массовые и люксовые, пишет РИА «Новости».

Например, как считают эксперты, самый большой коэффициент должны получить «новые Bugatti», которые стоят действительно дорого. А все модели Hyundai (даже если они стоят больше 3 млн) должны остаться в рамках обычного налога. В случае с BMW, которая имеет широкий модельный ряд с разными ценниками, эксперты предложили ввести градацию для каждой из моделей.

Повышение планки

Депутаты фракции ЛДПР внесли на рассмотрение Госдумы законопроект, который предполагает повышение минимального уровня стоимости автомобиля для начисления повышенного налога. Авторы документа предлагают облагать налогом на роскошь автомобили дороже 4 млн рублей.

” />

Повышенный налоговый коэффициент установили для машин стоимостью выше 3 млн рублей еще в 2014. С тех пор планку не пересматривали. (Фото: Shutterstock)

Ранее похожие изменения предлагала Ассоциация европейского бизнеса (АЕБ). В организации считают, что ценовая планка, по достижении которой машина попадает под эту категорию, должна быть увеличена до 6 млн рублей.

Помимо этого, весной этого года РОАД направлял в Минпромторг письмо с просьбой рассмотреть вопрос об увеличении пороговых значений стоимости автомобилей, подлежащих налогообложению с повышенным коэффициентом транспортного налога. Базовый диапазон с 3-5 млн рублей дилеры попросили поднять до 5-7 млн.

Как считается налог сейчас

Сейчас владельцы машин из списка роскошных автомобилей платят транспортный налог c повышающим налоговым коэффициентом. Список попадающих под эту категорию машин Минпромторг обновляет ежегодно. В реестр стали попадать иномарки среднего ценового сегмента. В частности, Kia Stinger GT, Kia Mohave, Toyota Highlander, Mazda CX-9, Nissan Murano, Nissan Pathfinder, Peugeot Traveller, Skoda Kodiaq и другие.

Владельцы автомобилей от 3 до 5 млн рублей должны платить транспортный налог с коэффициентом 1,5. Налог на автомобили возрастом один-два года рассчитывается с коэффициентом 1,3, а возрастом в два-три года — 1,1. Сумма налога также зависит от региона.

Несправедливый закон. Какие массовые авто обложат повышенным налогом?

В марте 2022 года Минпромторг представит обновлённый перечень «роскошных авто». Это машины, владельцы которых платят повышенный налоговый коэффициент. Справедлив ли такой закон, когда курс валют постоянно меняется, и за 3 млн рублей уже не купить премиальную иномарку? Ведь такими темпами в следующем году повышенный налог заплатят владельцы вполне массовых моделей.

Больше не роскошь

Налог с коэффициентом 1,1 платят владельцы автомобилей дороже 3 млн рублей и младше 3 лет. За авто от 5 млн рублей и не старше 5 лет платят двойную ставку. А хозяева авто, стоимостью выше 10 млн и не старше 10 лет, – тройную. Это и есть так называемый «налог на роскошь».

3 млн рублей за авто в 2022 году — не то же самое, что в 2014. Фото: автогурман.com.

Этот закон нельзя называть справедливым. Дело в том, что повышенный коэффициент устанавливается по сути «задним числом». Например, в 2022 году человек купил авто за 2,8 млн рублей. К 2022 году из-за колебания курса валют такой же автомобиль в салоне будет стоить уже дороже 3 млн рублей. Но владелец-то покупал машину дешевле. А платить должен по увеличенной ставке.

Другой спорный момент – салонная машина теряет в цене в первый год эксплуатации. То есть, владелец не продаст авто за те же 2,8 млн, если захочет. Тем более, за 3 млн рублей. И если увеличивается стоимость авто, логично, чтобы и ценовой порог в законе тоже проиндексировали. Но этого не происходит.

Рубль падает – цены растут

Налог на «роскошные» автомобили появился в 2014 году, за несколько месяцев до падения рубля. В то время за 3 млн рублей можно было купить премиальные автомобили, например, Porsche Macan, BMW X5, Range Roner Vogue. По старому курсу 3 млн рублей практически равнялись 100 тыс. долларов США. Сейчас курс упал настолько, что эквивалент этой суммы в «баксах» – меньше 50 тыс. долларов.

Как менялись курсы валют и цены на авто. Фото: autostat.ru.

Курс рубля падал, а цены на автомобили росли. За 6 лет, с 2014 по 2022 годы, стоимость новых авто увеличилась на 67%, выяснили аналитики «Автостат». Даже если рубль укреплялся в 2017−2018 годах, он всё равно отставал от роста цен. Доллар подорожал к рублю вдвое, евро и юань – на 80%. Не забываем про инфляцию, которая также увеличивает цены на внутреннем рынке.

В итоге мы пришли к ситуации, когда за 3 млн рублей уже нельзя купить люксовую или премиальную машину. В ценовой сегмент 3−5 млн рублей входят максимальные комплектации массовых автомобилей, крупные внедорожники и кроссоверы, седаны бизнес-класса.

Что будет с ценами дальше?

В «Автостате» считают, что стоимость автомобилей вырастет.

На данный момент курс рубля продолжает падать, и это продолжает сказываться на авторынке. Поэтому основной тренд остается прежним – дальнейший рост цен на автомобили, – сообщают в агентстве

По этой причине в феврале 2022 года в список Минпромторга попали дорогие комплектации массовых марок – Honda, Nissan, Mazda, Volkswagen, Toyota, Chrysler. Не исключено, что в новом году в список тоже попадут дорогие комплектации марок, которые не имеют отношения к роскоши. Так считает исполнительный директор «СберАвто» Роман Абрамов.

Например, VW Touareg и Audi Q5 уже были в списке, а Audi Q3 попадала в него только в определенной комплектации. Возможно, в обновленный перечень войдет Volkswagen Tiguan в каком-то виде, а вот Audi Q3 будет присутствовать там уже довольно уверенно, – объяснил эксперт Prime

Как быть с планами на покупку нового авто? Откладывать до лучших времён, пока курс рубля не стабилизируется? В текущей экономической и социальной ситуации сложно что-то загадывать. Поэтому можно купить новый автомобиль не дороже 2,7 млн рублей, чтобы не попасть под налог. А если повышенная ставка не пугает – покупать и ни в чём себе не отказывать.

Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2022 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2022 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2022 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2022 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

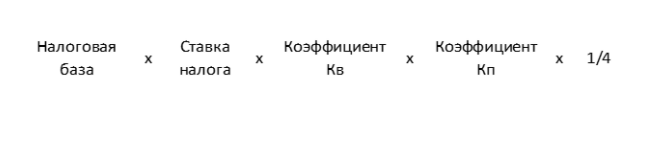

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

- налоговая база — мощность двигателя в лошадиных силах;

- ставка налога — можно посмотреть на сайте ФНС, выбрав транспортный налог, год выпуска автомобиля и свой регион. Ставки могут отличаться, так как у субъектов РФ есть право менять их;

- коэффициент Кв — коэффициент владения транспортным средством. Применяют, когда автомобиль зарегистрировали или сняли с регистрационного учёта в квартале или календарном году, за который рассчитывают налог;

- коэффициент Кп — повышающий коэффициент. Применяют к легковым автомобилям стоимостью от 3 млн руб. из перечня Минпромторга;

- 1/4 — для расчёта авансового (квартального) платежа. Если авансовых платежей в регионе нет, этот коэффициент применять не нужно.

Как определить повышающий коэффициент по дорогим автомобилям

- Найдите свой автомобиль в перечне Минпромторга по модели (версии), типу и объему двигателя.

- Подсчитайте, сколько лет прошло с выпуска транспортного средства. Возраст автомобиля считают в календарных годах по состоянию на 1 января года, за который нужно уплатить налог. Год выпуска не учитывают. Год, за который уплачивают налог, в расчёт входит. Например, возраст автомобиля 2016 года при расчёте налога за 2022 год — 5 лет.

- Проверьте, указан ли возраст вашего автомобиля в последней колонке перечня. Если нет, транспортный налог нужно рассчитать без повышающего коэффициента.

- Если описание автомобиля совпадает, посмотрите в каком разделе он находится. От стоимостной категории зависит коэффициент, на который нужно увеличить транспортный налог.

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

- год выпуска — 2017;

- объём двигателя — 4461 куб. см.

- максимальная мощность — 272 л. с.

- используемое топливо — дизельное.

При расчёте налога за 2022 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

- В Ярославской области для легковых автомобилей с мощностью двигателя от 250 л. с. установлена налоговая ставка 150 руб. с каждой лошадиной силы.

- Повышающий коэффициент — 2.

- Коэффициента владения в расчёте не будет так как в течение всего налогового периода автомобиль был зарегистрирован за организацией.

- Транспортный налог за 2022 год = 272 л. с. x 150 руб. x 2 = 81 600 руб.

- Авансовый платёж за 1, 2 или 3 квартал 2022 г. = 81 600 руб. : 4 = 20 400 руб.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления к оличества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

- зарегистрирован до 15-го числа включительно;

- снят с регистрации после 15-го числа.

Предположим, автомобиль продали и сняли с регистрации 12 марта 2022 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Кв = 2 : 12 = 0,1667.

Транспортный налог за 2022 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2022 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2022 и 01.11.2021. Налог за 2022 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

- в основном производстве — Дт 20 «Основное производство»;

- во вспомогательном производстве — Дт 23 «Вспомогательные производства»;

- в общепроизводственных целях — Дт 25 «Общепроизводственные расходы»;

- в управленческих целях — Дт 26 «Общехозяйственные расходы»;

- в торговой деятельности — Дт 44 «Расходы на продажу»;

- не участвует в основной деятельности организации — Дт 91.2 «Прочие расходы».

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

+50 Авто: Налог на роскошь в 2022 году, список автомобилей и все изменения

С 2014 года в России владельцы автомобилей стоимостью свыше 3 миллионов рублей уплачивают т. н. налог на роскошь.

Тогда эта ценовая планка означала, что более дорогие транспортные средства можно причислять к классу «люкс» и, соответственно, взимать с их собственников обязательный государственный сбор. С введением налога появился и список «роскошных» автомобилей, за составление которого сделали ответственным Минпромторг. В 2014-ом он внес в перечень 191 модель.

За время существования налога на роскошь его базовые показали расчета ни разу не менялись, а к 2022 году в списке автомобилей, причисленных к «роскошным», оказалось более 1300 моделей. Причиной этому стало более чем 60-процентное удорожание техники в среднем по стране за 7 лет, что привело к попаданию в разряд «люксовых» машин большого количества автомобилей массового сегмента, например, таких как Kia Sorento или Hyundai Santa Fe.

Что это такое автомобильный “Налог на роскошь”?

Под налогом на роскошь в 2022 году понимается коэффициент, который увеличивает сумму транспортного налога. Последний рассчитывается на основе налоговой ставки, которая устанавливается нормативными актами субъектов РФ в отношении каждой «лошадиной силы» мощности двигателя.

Например, для автовладельца из Москвы, имеющего в собственности машину с мотором на 200 л.с, применяемая налоговая ставка составляет 50 рублей. Соответственно, за год владения транспортным средством он должен оплатить в казну государства 200*50 = 10 000 рублей.

А вот автолюбителю, владеющему такой же машиной в Республике Алтай, придется заплатить 4000 рублей, так как в этом субъекте на машины такой мощности действует ставка 20 рублей. Региональные власти имеют право самостоятельно устанавливать данные тарифы с одним лишь условием: предложенную Налоговым кодексом РФ ставку они не могут увеличивать или уменьшать более чем в 10 раз.

Налог на роскошь увеличивает транспортный налог, если автомобиль стоит дороже 3 миллионов рублей. Согласно актуальной версии содержания части 2 статьи 362 Налогового Кодекса России, последний раз измененной в 2019 году, повышающие коэффициенты транспортного налога составляют: 1.1, 2.0 и 3.0, т. е. они способны делать транспортный налог выше на 10%, 100% и 200%. Данный множитель зависит не только от стоимости автомобиля, но и от его возраста.

Как рассчитывается?

В 2019 году в Налоговом Кодексе были зафиксированы поправки, которые установили следующие коэффициенты налога на роскошь:

- коэф. 1.1 – автомобили стоимостью 3-5 миллионов рублей и возрастом до 3 лет;

- коэф. 2.0 – автомобили стоимостью 5-10 миллионов рублей и возрастом до 5 лет;

- коэф. 3.0 – автомобили стоимостью 10-15 миллионов рублей и возрастом до 10 лет, а также машины стоимостью

- более 15 миллионов и возрастом до 20 лет.

Таким образом, если автомобиль в 2022 году подпадает под указанные условия, его владелец обязан уплатить налог на роскошь (т. е. увеличенный транспортный налог). Закономерный вопрос: если цена новой техники устанавливается продавцом, то кто же определяет реальную рыночную стоимость подержанной машины? Согласно действующему законодательству, эту работу выполняет Счетная Палата, которая предоставляет сведения о рекомендуемых ценах Минпромторгу. Последний обязан не позднее марта месяца расчетного года опубликовать список моделей, которые считаются «роскошными». Так, в марте 2022-го в нем оказалось:

- 82 машины стоимостью свыше 15 млн. руб.;

- 100 моделей стоимостью 10-15 млн. руб.;

- 484 авто стоимостью 5-10 млн. руб.;

- 632 модели стоимостью 3-5 млн. руб.

Уплачивать налог на роскошь за 2022 год должны все автовладельцы, имеющие в собственности машины, указанные в соответствующем списке. Срок уплаты – до 1 декабря 2022 года.

Важно: если вы владеете автомобилем, который стоит дороже 3 миллионов рублей и «проходит» по возрасту, то определяющим доводом платить или не платить все равно остается публикуемый перечень. Если в нем нет вашей модели, платить налог на роскошь не придется. К слову, такая ситуация уже возникала в 2019 году с Tesla Model S, Mercedes-Benz S63 и некоторыми другими явно дорогими и роскошными автомобилями.

Сколько лет нужно платить за “роскошь”?

Данный налог уплачивается каждый год, пока марка и модель автомобиля находятся в «роскошном» списке. Он обновляется каждый год, поэтому, чтобы выяснить, необходимо ли рассчитывать транспортный налог с применением дополнительного коэффициента, достаточно просто найти официальную информацию от Минпромторга. Соответственно, при существующих условиях, купив машину новой за 4 миллиона рублей, придется платить налог на роскошь 3 года, пока ее возраст не превысит данной отметки. Для нового авто стоимостью 7 миллионов этот срок растянется на 5 лет и т. д.

Какие изменения могут внести в 2022 году?

Согласно информации, поступающей одновременно из пресс-службы Минпромторга и Российской ассоциации дилеров (РОАД), в 2022-ом законодатели могут пересмотреть условия, по которым будет начисляться налог на роскошь. Известно, что есть предложения по увеличению минимального порога цены «роскошного» автомобиля до 5 миллионов рублей и применению коэффициента 1.1 к технике стоимостью 5-7 миллионов.

Инициаторами введения изменений стали представители РОАД, которые обратились к представителям госструктур с просьбой пересмотреть условия, поскольку на рынке потенциальные покупатели автомобилей масс-брендов все чаще обращают внимание на такой фактор, как дополнительный ежегодный обязательный платеж.

Это становится реальным сдерживающим фактором для потребителей, которые начинают искать варианты на вторичном рынке, поскольку возрастные авто не попадают в «роскошный» список. Падение спроса на новые машины – это не только убытки для дилеров, но и серьезное торможение в плане обновления автопарка страны. Подействуют ли такие доводы на чиновников – это удастся узнать 1 марта 2022 года, когда будет опубликован новый перечень автомобилей и, вероятно, будут внесены поправки в Налоговый Кодекс РФ.

Список автомобилей в 2022 году

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, подлежащий применению в очередном налоговом периоде (2022 год)

Обновляемый список всех автомобилей на которых распространяется налог на роскошь в 2022 году на официальном сайте МИНПРОМТОРГА – здесь.

Налог на роскошь: автомобили 2022-2022, список автомобилей

Содержание

- Налог по общим правилам

- Что такое налог на роскошь

- Список Минпромторга на 2022 год

- Узнайте, сколько лет вашему авто

- Коэффициент налога на роскошь 2022 году

- Коэффициенты для налога на роскошь в 2022 году

- Пример расчета налога на дорогой автомобиль

- Если описание автомобиля не совпадает с перечнем дорогих машин

- Уплата налога организациями

- Оплата транспортного налога физическими лицами

Автомобиль является средством передвижения, но иногда он может быть и предметом роскоши. Всё зависит от его стоимости на рынке. Налоговое законодательство Российской Федерации построено таким образом, чтобы роскошные авто можно было облагать налогом по повышенной ставке.

Приобретая автомобиль, нужно задуматься заранее о том, во сколько он вам обойдется. И речь идет не только и цене и обслуживании. Кроме этого есть определенные расходы, которые ежегодно требуют уплаты. Это страховка, минимум полис ОСАГО, а также налоговые обязательства перед государством. Налог на средство передвижения должны платить все владельцы транспортных средств. Он рассчитывается по общим правилам, но также существует и налог на роскошь, которым учитывается средняя стоимость и возраст автомобиля.

Важно! Налог на роскошь должны платить не только владельцы автомобилей, которые являются частными лицами, но также и юридические лица, у которых в автопарке присутствует такая техника.

Налог по общим правилам

Автовладельцы должны платить налог на автомобиль ( подп. 1 п. 1 ст. 359 , п. 2 ст. 362 НК РФ ). Его расчёт осуществляется один раз в год. Сумма зависит от мощности автомобиля, которая учитывается в лошадиных силах. Таким образом, нужно количество лошадиных сил умножить на ставку налога в рублях. Получится сумма налога за год на автомобиль. Налоговый кодекс перечисляет базовые размеры ставок в каждом регионе. Эти показатели не могут превышать федеральную ставку более чем в десять раз, как в положительном, так и в отрицательном значении.

Для того чтобы узнать, какая ставка по транспортному налогу действует в вашем регионе, нужно искать ее не в Налоговом кодексе, а по месту проживания. Узнать точную информацию можно на портале справочной информации ФНС.

Некоторые регионы предусматривают внесение авансовых платежей по транспортному налогу для организаций. За первые три квартала авансовый платёж рассчитывается таким же образом, как и налог за год. Только его нужно делить на четыре, то есть вместо общей суммы налога по истечению отчетного года, который нужно будет оплатить одной суммой, можно в течение года погашать эту оплату авансовыми платежами, поделив сумму на четыре части. Такая возможность оплаты налогов есть у организаций. Таким образом, делается три платежа по кварталам, а в конце года делается доплата за четвертый квартал.

Что такое налог на роскошь

Под это определение подпадают автомобили, стоимость которых больше трех млн. руб. Такие транспортные средства требуют уплаты транспортного налога по повышенному коэффициенту.

Список Минпромторга на 2022 год

Перечень дорогих автомобилей можно узнать в списке Минпромторга. Еще в нем можно уточнить модель, а также количество лет, которые прошли с момента выпуска автомобиля. Также в списке можно проверить тип двигателя и его объём. Перечень дорогих автомобилей публикуется ежегодно до 1 марта ( п. 2 ст. 362 НК РФ ). В 2022 году этот список был размещен 26 февраля на сайте. Не дожидаясь следующего года, Минпромторг обновил перечень осенью этого года. Ко всем указанным в перечне автомобилям добавили три модели Mercedes-Benz в категорию автомобилей от десяти до пятнадцати млн. руб. Если вы являетесь обладателем такого автомобиля, не забудьте сверить перечень и выяснить, нужно ли вам платить налог на роскошь.

На 2022 год перечень ещё не представлен, поэтому придётся подождать до конца зимы следующего года, чтобы ознакомиться со списком автомобилей, за которые нужно будет уплатить автомобильный налог на роскошь.

Узнайте, сколько лет вашему авто

Возраст машины влияет на ставку налога. Например, в перечне дорогих автомобилей указывается количество лет, которые должны пройти с года выпуска автомобиля. Это может быть 1-2 года включительно. Например, если ваш автомобиль выпущен в прошлом году, а по перечню роскошных авто должно соблюдаться условие от 1 до 2 лет, то вам нужно будет оплатить по повышенному коэффициенту.

Если автомобиль выпущен раньше указанного срока и количество лет с момента выпуска превышает указанные в перечне, то вы будете платить налог на транспорт на общих основаниях ( Письмо ФНС от 28.02.2022 N БС-4-21/3389@ вместе с Письмом Минпромторга от 18.02.2022 N ПГ-20-1225 ). Таким образом, возраст автомобиля исчисляется в годах его выпуска. Количество лет учитывается на 1 января текущего года и исчисляется в календарных годах, следующего за годом выпуска ( п. 3 ст. 361 НК РФ ). Если говорить проще, то автомобиль, выпущенный в 2019 году, на 2022 год будет возрастом два года.

Если вы купили автомобиль дороже, чем за три миллиона руб., но такой марки нет в перечне Минпромторга, то соответственно вы не обязаны платить дороже за свой автомобиль ( Письмо Минфина от 13.05.2019 № 03-05-06-04/33968 ). С другой стороны можно оказаться в ситуации, когда вы купили автомобиль дешевле, чем за три млн., но он представлен в перечне роскошных автомобилей. На такие объекты распространяется повышенный коэффициент налогообложения.

Коэффициент налога на роскошь 2022 году

Когда налоговая служба рассчитывает платёж по транспортному налогу, то в некоторых случаях применяется повышающий коэффициент. Он напрямую зависит от возраста автомобиля и его средней стоимости ( п. 2 ст. 362 НК РФ ).

Таким образом, получается, что если автомобиль стоит от трех до пяти млн. руб. включительно и его возраст составляет не более трех лет (для нынешнего года это 2019 год и позже), то налоговый коэффициент на транспортный налог будет составлять 1,1. Для автомобилей от пяти до десяти млн. руб. включительно, возраст которых не более пяти лет (это автомобили с 2017 по 2022 год выпуска), на них коэффициент налога на роскошь составляет 2. Если автомобиль приобретён по цене от десяти до пятнадцати млн. руб., его возраст не более десяти лет (это с 2012 по 2022 год), то коэффициент налога на роскошь составит 3. И такой же коэффициент будет положен всем владельцам автомобилей, которые приобрели их за сумму от пятнадцати млн. руб. и автомобилю не более двадцати лет. Это значит, что авто было выпущено с 2002 по 2022 год.

Коэффициенты для налога на роскошь в 2022 году

По своему размеру, сумме и пропорциям эти налоги аналогичны 2022 году. Коэффициенты налога на роскошь также остаются без изменений:

- Трёхлетние автомобили (2020-2022 г.в.) стоимостью от трех до пяти млн. руб. будут рассчитываться по коэффициенту на роскошь 1,1.

- Автомобили возрастом не более пяти лет (2018-2022 г.в.) по стоимости от пяти до десяти миллионов руб. будут облагаться налогом с коэффициентом 2.

- Автомобили не более десяти лет (2013-2022 г.в.) по стоимости от десяти до пятнадцати млн. руб. будут облагаться налогом с коэффициентом 3.

- И с таким же коэффициентом будут облагаться автомобили не старше двадцати лет (2003-2022 г.в.) по стоимости от пятнадцати млн. руб. и больше.

Пример расчета налога на дорогой автомобиль

Допустим, ваш автомобиль стоит 3 млн. 500 тыс. рублей, и он выпущен в 2022 году, а также указан в перечне дорогих транспортных средств, подлежащих повышенному налогообложению. Мощность движка вашего автомобиля – 145 л.с. Машина зарегистрирована в Москве. Ставка налога составит тридцать пять рублей за 1 л.с. Коэффициент за роскошь – 1,1. Получается, что за 2022 год вы должны внести в казну следующую сумму:

145 л.с. х 35 руб. х 1,1 = 5582,5 руб.

Если описание автомобиля не совпадает с перечнем дорогих машин

Допустим ваша модель автомобиля находится в перечне Минпромторга, но спецификация отличается по некоторыми данными. Если вы найдёте различия в описании автомобиля в перечне дорогих авто и в технических характеристиках своей машины, то получается, что вы не обязаны платить налог по повышенной ставке ( Письмо Минпромторга от 11.02.2022 № 8814/20 ).

Важно! Повышенная ставка налога положена только на те автомобили, которые перечислены в перечне дорогих и роскошных машин. Если у вас возникают какие-либо сомнения, то просматривайте разъяснения по конкретной марке и модели автомобиля от Минфина и Минпромторга.

Если в перечне дорогих машин вы не найдёте марку и модель своего автомобиля, то заплатите транспортный налог по обычной ставке.

Важно! Если в прошлом году вашего автомобиля не было в перечне дорогостоящих авто, то в нынешнем году он мог появиться там, потому что список обновляется ежегодно. Чтобы не остаться в должниках перед государством по вопросу уплаты налога на транспорт, внимательно просматривайте перечень на предмет наличия в нём своего автомобиля.

Уплата налога организациями

Если организация владеет собственным автопарком, то обязана оплачивать транспортный налог за каждое транспортное средство, которое на неё зарегистрировано ( ст. 358 НК РФ ). Чтобы снизить финансовую нагрузку, организациям позволено вносить авансовые платежи поквартально. В каждом регионе существуют свои региональные законы, регулирующие этот вопрос ( п. 2 ст. 363 НК РФ ). Если уплата налога авансом предусмотрена в региональном законодательстве, то сроки одинаковые для всех регионов. За первый квартал нужно вносить авансовый платёж до 30 апреля, за второй квартал делается оплата до 31 июля, за третий квартал вносится платёж до 31 октября.

Если последний день срока оплаты выпадает на выходной, то платить налог нужно на следующий рабочий день после выходного. Оплата за четвёртый квартал осуществляется до 1 марта будущего года ( п. 1 ст. 363 НК РФ ). Предприятие не сдает декларацию по налогу. До 1 сентября налоговая служба присылает свой расчёт за прошедший год ( ст. 363 НК РФ ). Если всё совпадает и ничего не нужно исправлять, то уведомление просто оплачивается. Если возникают неточности, то нужно свои разъяснения с расчётом направить в налоговую службу в течение 10 рабочих дней после получения расчёта.

Оплата транспортного налога физическими лицами

Налог должен быть уплачен до 1 декабря. Фактически получается почти три месяца на то, чтобы выполнить свои финансовые обязательства ( п. 1 ст. 363 НК РФ ).

Все нюансы описаны в налоговом законодательстве. Каждый законопослушный гражданин должен выполнять свои обязательства. Если гражданин не уплатит налог до 1 декабря, то ему, к сожалению, ежедневно будет насчитываться пеня. Спустя три месяца, если оплата так и не поступит, на автовладельца ФНС может подать в суд и взыскать всю задолженность принудительно. Средства могут удерживать с банковской карты неплательщика.

Истории известны случаи, когда автомобиль сменил своего владельца, но квитанция из налоговой все равно продолжает приходить каждый год на прежний адрес. Так бывает из-за того, что новый владелец не уделил внимание перерегистрации транспортного средства. Когда меняется владелец, в базе данных ГИБДД происходит смена данных. Соответственно, по старому адресу прекращаются расчеты налога. Чтобы не попасть в эту неловкую ситуацию, покупатель автомобиля должен в течение десяти дней перерегистрировать машину на себя.