Страховые взносы для ИП 2022-2022: когда, кому и сколько

Предпринимателем быть сложно. Мало того, что ты сам несешь ответственность за собственный доход, сам за себя платишь налоги, так еще и обязательные страховые платежи – вынь да положь. Если ты наемный работник, эти платежи делает за тебя работодатель. У ИП работодателя нет, а потому и перечисления он делает самостоятельно, за собственный счет. Сумма таких перечислений, к слову, отнюдь не маленькая, зависит от дохода предпринимателя и год от года растет.

Рассказываем, какие страховые взносы ИП в ПФР и ФОМС нужно платить в 2022-м году, когда и в каком порядке их нужно уплачивать.

Сколько и за что?

Размер обязательных фиксированных взносов ИП в ПФР и ФОМС определен ст. 430 НК. Разберем их в виде таблицы, так как платеж в ПФР зависит от суммы дохода ИП, а в ФОМС нет.

Крайний срок платежа

Пенсионное страхование, если сумма годового дохода менее или равна 300 тыс. руб.

Фиксированная сумма 29354 руб.

Не позже 31.12.2019

Пенсионное страхование, если сумма годового дохода ИП превышает 300 тыс. руб.

Фиксированная сумма 29354 + 1% от суммы, превышающей 300 тыс. дохода, но не более 234832 руб. (29354 * 8)

Фиксированная часть – не позже 31.12.2019, дополнительная часть, за превышение 300 тыс. руб. – не позже 01.07.2020

6884 руб. независимо от суммы дохода

Не позже 31.12.2019

Указанные платежи обязательны для уплаты для всех ИП, независимо от характера и факта ведения хозяйственной деятельности, режима налогообложения и прочих обстоятельств.

Ну, допустим. Ваш годовой доход за 2019 год – 1,5 млн руб. Значит, вам придется уплатить пенсионных взносов 29354 + 12000 ((1,5 млн -300 тыс.) * 1%) = 41354 руб. Размер платежей в ФОМС фиксированный и от дохода не зависит. Если расчет взносов ИП в ПФР и ФОМС вызывает сложности, воспользуйтесь бесплатным калькулятором расчета от ФНС.

Обращаем внимание, что в 2022 году сумма страховых платежей изменится и будет увеличена. Суммы известны уже сегодня, рассмотрим их в виде таблицы.

Крайний срок платежа

Пенсионное страхование, если сумма годового дохода менее или равна 300 тыс. руб.

Фиксированная сумма 32448 руб.

Не позже 31.12.2020

Пенсионное страхование, если сумма годового дохода ИП превышает 300 тыс. руб.

Фиксированная сумма 32448 + 1% от суммы, превышающей 300 тыс. дохода, но не более 259584 руб. (32448 * 8)

Фиксированная часть – не позже 31.12.2020, дополнительная часть, за превышение 300 тыс. руб. – не позже 01.07.2021

8426 руб. независимо от суммы дохода

Не позже 31.12.2020

Страховые платежи не обязательно нужно вносить единым платежом – допускается разбивка на несколько платежей или, скажем, помесячно. При помесячной уплате, ежемесячные взносы в ПФР для ИП должны быть в 2022 году не меньше 2704 руб., а в ФОМС – 702 руб.

Есть ли амнистия?

В некоторых случаях ИП могут быть освобождены от обязанности платить страховые взносы. Перечень случаев определен п. 7 ст. 430 НК, а именно периоды:

- прохождения военной службы;

- ухода за ребенком в возрасте до 1,5 лет;

- ухода за инвалидом 1 группы, ребенком-инвалидом или престарелым, старше 80 лет;

- проживания с супругом военным-контрактником в местностях, где работа невозможна;

- проживания с супругом-дипломатом за границей.

Освобождение предоставляется по заявлению налогоплательщика, но только если в эти периоды предпринимательская деятельность действительно не осуществлялась, и ИП представит документы, подтверждающие основания для освобождения. Например, для мамы-ИП, ухаживающей за ребенком, это будет свидетельство о рождении + паспорт + справка из УК о составе семьи.

А кроме того, законодательством предусмотрена амнистия для ИП по взносам в ПФР и ФОМС (ст. 11 ФЗ № 436 от 28.12.2017). Правда, распространяется она лишь на долги по страховым платежам (а также пени и штрафы), образованные на 01.01.2017. Долги за 2017-2019 годы списаны не будут.

Еще одна возможность избежать уплаты страховых взносов – перейти на налог на профессиональный доход. Это специальный налоговый режим, введенный для самозанятых, если их годовой доход не выше 2,4 млн руб. В этом случае они полностью освобождаются от внесения страховых платежей.

Как платить страховые взносы ИП?

В указанные сроки ИП обязан перечислить все суммы страховых платежей. Куда ИП платить взносы в ПФР и ФОМС? Ныне эти платежи полностью администрируются налоговой инспекцией, обращаться в ПФР и ФОМС лично не нужно. Также не нужно подавать и специальную отчетность по страховым взносам, если у предпринимателя отсутствуют наемные работники. Просто берешь квитанцию, платишь и сохраняешь платежный документ (на всякий случай).

Получить бланк квитанции можно в инспекции по месту постановки на учет. Там же можно и оплатить. А еще на сайте ФНС есть удобный сервис для формирования платежных документов. Образцы заполнения таких платежек можно посмотреть ниже.

Страховые взносы для ИП в 2022 и в 2022 г.

Расскажем про страховые взносы ИП за себя еще раз. Почему еще раз? Потому что уже везде это написано, но все равно есть предприниматели, которые не знают особенности уплаты взносов по ИП.

Если вы зарегистрированы в качестве индивидуального предпринимателя, у вас возникают обязанности по уплате страховых взносов в Пенсионный фонд РФ и в Фонд обязательного медицинского страхования (ОМС).

ВАЖНО! Даже если у вас совсем нет доходов, т.е. ваше ИП — «нулевка», фиксированные взносы все равно нужно заплатить.

Есть исключения, когда платить не нужно. Они перечислены в п. 7 статьи 430 Налогового кодекса, например это периоды прохождения военной службы по призыву, ухода за ребенком до достижения им возраста полутора лет и некоторые другие ситуации.

Сумма обязательных взносов фиксирована и меняется от года к году.

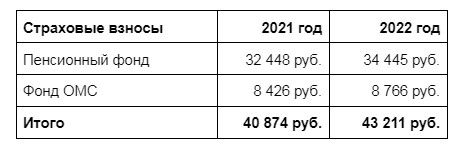

Величина фиксированных страховых взносов для ИП в 2022 и 2022 годах

Дополнительные взносы для ИП на УСН

Индивидуальный предприниматель должен уплатить эти взносы, если годовой доход превысит 300 000 рублей. Они идут на обязательное пенсионное страхование и рассчитываются как 1% от суммы превышения.

1. Если у ИП система налогообложения УСН «Доходы» , то дополнительный взнос в размере 1% от дохода ИП, платится с суммы превышающей фактический доход за год 300 000 руб.

Формула: (Доход — 300 000 руб.) х 1%

Дополнительные взносы: (700 000 — 300 000) х 1% = 4 000 руб.

2. Если у ИП система налогообложения УСН «Доходы минус расходы» , то на этом режиме 1% считается от разницы доходов и расходов и за минусом 300 000 руб.

Формула: (Доход — Расход — 300 000 руб) х 1%

Дополнительные взносы: (700 000 — 200 000 — 300 000) х 1% = 2 000 руб.

Для взносов на пенсионное страхование есть лимит.

Максимальная сумма фиксированных и дополнительных взносов в 2022 году — 259 584 руб. Для расчета максимума по дополнительным взносам, из общего лимита нужно вычесть фиксированные взносы на пенсионное страхование:

259 584 руб. − 32 448 руб. = 227 136 руб.

Если у вас 1% получается больше данной суммы, то уплатить нужно только эту сумму.

Какие сроки уплаты страховых взносов?

Для фиксированной части — до 31 декабря текущего года. За 2022 год — до 10 января 2022 года, т.к. 31 декабря выходной.

Но как всегда, есть нюансы. Хотя предпринимателю не запрещено платить взносы за 2022 хоть полностью в последний день, выгоднее это сделать в течение года, например поквартально. Это связано с возможностью оптимизировать сумму налогов, предусмотренную Налоговым кодексом.

Уменьшение налога на сумму взносов

Налоговое законодательство предоставляет ИП официальную возможность экономить на налогах, так как на сумму взносов уменьшается единый налог при применении УСН.

Если у ИП есть работники, то сумму единого налога можно уменьшить на 50%, а если нет — то полностью.

Но уменьшить можно, только если взносы уже были уплачены в бюджет в текущем отчетном периоде.

Как всё рассчитать и не ошибиться?

Можно рассчитать самостоятельно или заплатить бухгалтеру. Сегодня существует много онлайн-бухгалтерий, в том числе встроенных в клиент-банки.

ВАЖНО! Далеко не все онлайн-бухгалтерии, а особенно те, которые предлагаются банками бесплатно, делают расчет налогов, с учетом официальной налоговой оптимизации и учета лимитов для взносов.

Поэтому при выборе сервиса, где будет вестись расчет ваших налогов по ИП, необходимо убедиться, что там предусмотрена возможность оптимизации налогов ИП на сумму уплаченных взносов. Почему-то она предусмотрена не везде! Получается, сервис может быть бесплатным, но вы, как ИП, не используете свою легальную возможность сэкономить на налогах, и, возможно, платите больше.

В «КУБ24 Бухгалтерия ИП» налоги рассчитываются с учетом уплаченных взносов , поэтому Вы точно сможете сэкономить, а значит, заработать! Ведь легальных способов снизить налоги не так много, и обидно не использовать их по максимуму.

Конечно, тема с уплатой взносов для ИП совершенно посильна даже для предпринимателя, не имеющего специального образования и подготовки. Нанимать бухгалтера тут точно смысла нет. Но есть и свои нюансы. Все больше предпринимателей доверяют специальным сервисам, позволяющим сделать эту работу верно, в срок, с актуальными формами налоговой отчетности и формированием платежек без ошибок.

Программа « КУБ24 Бухгалтерия ИП » — рассчитывает налоги для ИП на УСН «Доходы», готовит платежные поручения и заполняет налоговую декларацию. Всё полностью автоматизировано — от загрузки выписки из банков, до подготовки платежек и налоговой декларации.

АКЦИЯ: для ИП зарегистрированных в текущем году скидка 50%.

Т.е. всего за 1500 рублей в год вы получаете современную автоматизированную программу по расчету налогов ИП и подготовке налоговой декларации.

Что изменится для ИП в 2022 году

Начиная со следующего года на деятельность ИП начнут влиять несколько важных изменений. В частности, вступит в силу закон о едином налоговом платеже, благодаря которому ИП смогут добровольно применять особый порядок уплаты налогов и сборов. Для новичков по-прежнему продолжат действовать налоговые каникулы.

Кроме того, ИП с сотрудниками смогут упростить работу с кадровыми документами, а некоторым предпринимателям представится возможность поучаствовать в эксперименте с введением нового спецрежима.

Обо всех ключевых изменениях расскажем подробнее.

1. Вступает в силу закон о едином налоговом платеже

С 1 июля по 31 декабря 2022 года организации и ИП смогут добровольно применять особый порядок уплаты налогов, сборов, страховых взносов, пеней, штрафов, процентов. Это можно будет сделать посредством перечисления в бюджет единого налогового платежа (Федеральный закон от 29.11.2022 № 379-ФЗ).

Зачет средств в счет уплаты обязательных платежей будет производить налоговый орган на основе имеющейся у него информации.

Занимайтесь бизнесом, а Эльба возьмет на себя рутину. Год бесплатно для начинающих ИП!

Чтобы применять новый порядок уплаты, нужно осуществить сверку расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам, по результатам которой нет разногласий, и подать в налоговый орган соответствующее заявление с 1 по 30 апреля 2022 года, но не позднее одного месяца после осуществления сверки расчетов с бюджетом.

2. Продолжат действовать налоговые каникулы

Федеральный закон от 31.07.2022 № 266-ФЗ позволяет впервые зарегистрированным ИП на УСН или ПСН применять нулевые налоговые ставки. Эта преференция должна была действовать до конца 2022 года, но в связи с пандемией было принято решение поддержать бизнес и дать возможность предпринимателям-новичкам пользоваться налоговыми каникулами до конца 2023 года.

Как и раньше, решение о предоставлении налоговых каникул в 2022 году и последующих региональные власти принимают на местах. Они же могут выдвигать дополнительные условия. Поэтому важно отслеживать информацию по конкретному региону.

3. МРОТ снова вырастет

В 2022 году начал действовать новый порядок расчета прожиточного минимума и МРОТ. Теперь МРОТ зависит от медианной зарплаты и медианного дохода за предыдущий год.

МРОТ в 2022 году было решено проиндексировать на 8,6 %. На это повлияли различные экономические факторы, связанные с пандемией. Таким образом, в 2022 году величина МРОТ составит 13 890 руб. (Федеральный закон от 06.12.2022 № 406-ФЗ).

4. Планируется эксперимент по установлению автоматизированной УСН

Госдума в первом чтении одобрила законопроект № 20281-8, который предполагает введение нового спецрежима АУСН. Как ожидается, он позволит бизнесу снизить непроизводственные издержки.

Плательщиков АУСН хотят освободить от уплаты взносов и сдачи отчетов. Рассчитывать налог будет сама ФНС на основании поступающих от банков и через ККТ сведений о доходах и расходах.

В период с 1 июля 2022 года по 31 декабря 2027 года АУСН будет действовать в экспериментальном режиме в Москве, Московской области, Калужской области, Республике Татарстан.

5. Изменится форма 6-НДФЛ

Новая форма утверждена Приказом ФНС РФ от 28.09.2022 № ЕД-7-11/845@. Ее нужно будет применять, начиная с представления отчетности за 2022 год.

В обновленной форме при заполнении раздела 2 нужно учитывать суммы фактически полученного дохода. В этом разделе появились строки для отражения сведений о высококвалифицированных специалистах: в строке 115 — о доходах, в строке 121 — о численности, в строке 142 — о НДФЛ.

Помимо всего в строке 155 необходимо будет указывать сумму налога на прибыль, которая принимается в зачет при исчислении НДФЛ с доходов от участия в других организациях (п. 3.1 ст. 214 НК РФ).

6. Обновится форма декларации 3-НДФЛ

Новая форма утверждена Приказом ФНС РФ от 15.10.2022 № ЕД-7-11/903@. Ее нужно применять при декларировании доходов за 2022 год.

В форме учитываются такие новшества, как применение повышенной налоговой ставки к доходам физлиц, превышающих 5 млн руб., а также возможность получения налоговых вычетов в упрощенном порядке с 1 января 2022 года.

7. Увеличатся страховые взносы для ИП

Федеральный закон от 15.10.2022 № 322-ФЗ определил размеры фиксированных страховых взносов для ИП до 2023 года.

В 2022 году общая сумма страховых взносов составит 43 211 руб., из которых:

- Фиксированный платеж за ОПС составит 34 445 руб. При доходе ИП за 2022 год свыше 300 000 руб. помимо фиксированных взносов придется заплатить дополнительный взнос — 1 % с дохода.

- Фиксированный платеж за ОМС составит 8 766 руб.

8. Изменились предельные базы по страховым взносам на 2022 год

Согласно Постановлению Правительства РФ от 16.11.2022 № 1951, в 2022 году изменятся базы для начисления страховых взносов на обязательное социальное страхование (ОСС) и обязательное пенсионное страхование (ОПС).

Поскольку база для исчисления страховых взносов подлежит ежегодной индексации с учетом роста средней зарплаты, то с 2022 года она увеличится на 6,9 % и в итоге составит:

- Для взносов на ОСС на случай временной нетрудоспособности и в связи с материнством — 1 032 000 руб. в год. Взносы нужно будет начислять до тех пор, пока облагаемая база не достигнет указанной суммы. Выплаты сверх данной суммы освобождаются от взносов.

- Для взносов на ОПС — 1 565 000 руб. в год. Выплаты в пределах лимита базы облагаются по ставке 22 %, а сверх суммы — по ставке 10 %.

9. ИП, оказывающие услуги общепита, получат льготы

Они смогут применять пониженные тарифы страховых взносов. Ставка 15 % (10 % — на пенсионное страхование, 5 % — на медицинское, 0 % — на случай временной нетрудоспособности) будет распространяться на начисленные в пользу каждого работника выплаты, которые превышают МРОТ, установленный на начало календарного года (Федеральный закон от 02.07.2022 № 305-ФЗ).

Для применения льготы налогоплательщик должен соответствовать ряду условий:

- быть субъектом МСП в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ;

- работать по основному виду деятельности — «Деятельность по предоставлению продуктов питания и напитков» в рамках класса 56 ОКВЭД;

- иметь среднесписочную численность не более 250 человек;

- иметь доходы не более 2 млрд руб.;

- удельный вес доходов от реализации услуг общественного питания в общей сумме доходов должен составлять не менее 70 %;

- с 1 января 2024 года должен соблюдать условия о среднемесячном размере выплат сотрудникам не ниже размера среднемесячной начисленной зарплаты в субъекте РФ.

По закону, под деятельность по оказанию услуг общепита попадают рестораны, кафе, бары, предприятия быстрого обслуживания, буфеты, кафетерии, столовые, закусочные, отделы кулинарии, а также общепит в формате выездного обслуживания.

10. Появится реестр турагентов

Федеральный закон от 24.03.2022 № 48-ФЗ определяет объем сведений, которые должен включать реестр.

Кроме того, закон вводит такое понятие, как субагент. Это юрлицо или ИП, которым турагент передал исполнение поручения туроператора на продвижение и реализацию туристского продукта и сведения о которых внесены в реестр турагентов.

Информация о турагенте и субагенте поступает в информационный ресурс автоматически на основании сведений из ЕГРЮЛ и ЕГРИП. Внесением этой информации занимается туроператор через личный кабинет на сайте Ростуризма.

Без внесения соответствующих сведений в реестр турагенты и субагенты не имеют права заниматься продвижением и реализацией туристского продукта.

Закон вступает в силу с 1 января 2022 года. Информация о юрлицах и ИП, осуществляющих турагентскую деятельность на 1 января 2022 года, должны быть отображены в реестре до 30 июня 2022 года.

11. Вводится новая мера господдержки МСП

Эта мера — «зонтичные» поручительства — должна упростить получение кредитов тем компаниям, которым ранее банки отказывали.

Под поручительством следует понимать обязательство Корпорации МСП перед банком-партнером отвечать за исполнение субъектами МСП обязательств по кредитным договорам. Эти договоры заключает бизнес и банк-партнер, они заносятся в реестр кредитов, обеспеченных поручительством .

12. Р оссийское ПО можно будет приобрести за полцены

Постановление Правительства РФ от 28.06.2022 № 1031 определило правила предоставления субсидии. На нее смогут рассчитывать только те предприниматели, сведения о которых содержатся в Едином реестре субъектов МСП.

Чтобы получить субсидию, нужно соответствовать критериям:

- по среднесписочной численности работников — за предшествующий календарный год не более 250 человек;

- по доходу за предшествующий календарный год — не более 2 млрд руб.

13. Кадровыми документами можно обмениваться в электронном виде

Федеральный закон от 22.11.2022 № 377-ФЗ внес важные поправки в Трудовой кодекс. Благодаря им в 2022 году ИП с работниками смогут упростить работу с документами и перейти на кадровый электронный документооборот (КЭДО).

То есть те документы, которые сейчас оформляются на бумаге, в том числе трудовой договор, можно будет заключать в электронном формате с помощью электронной подписи.

14. Банковским клиентам будут присваивать категории риска

На базе Банка России разрабатывается платформа «Знай своего клиента» (ЗСК), через которую кредитные организации будут получать информацию об уровне риска вовлеченности клиентов в совершение сомнительных операций (Федеральный закон от 21.12.2022 № 423-ФЗ).

Юрлиц и ИП, которые являются клиентами банков, будут распределять по уровням риска (высокий, средний и низкий). Критерии определяет Банк России по согласованию с Росфинмониторингом. Но банки тоже будут должны относить каждого клиента к одной из групп риска.

Для бизнеса внедрение платформы ЗСК имеет важное значение. От присвоенного риска зависят дальнейшие события. Например, высокий уровень риска будет означать запрет на совершение практически любых операций.

15. Под патент попадет больше видов деятельности

С патентом произошли некоторые изменения. Во-первых, появились новые виды деятельности: стоянки для транспорта, производство муки и крупы, ремонт игрушек, уход за домашними животными, вспашка огорода, изготовление и печать визиток, колка дров и др.

Во-вторых, ИП на ПСН смогут воспользоваться налоговыми каникулами.

В-третьих, сумму налога разрешили уменьшать на налоговый вычет.

Новая форма заявления на получение патента и порядок ее заполнения утверждены Приказом от 09.12.2022 № КЧ-7-3/891@.

16. Порядок применения ККТ на рынках могут ужесточить

На рассмотрении Госдумы находится законопроект № 33099-8. Он пересматривает категории плательщиков, которые могут не применять ККТ, и устанавливает, что на рынках, ярмарках и в выставочных комплексах без кассовой техники могут осуществлять торговлю только плательщики ЕСХН, заключившие договор розничной купли-продажи, в процессе которой передача товара происходит в момент заключения такого договора.

Онлайн-передача фискальных данных с кассовой техники в налоговую в соответствии c требованиями законодательства.

Изменения касаются только розничных рынков, ярмарок и выставочных комплексов с торговых мест, общая площадь которых не более 15 кв. м. (с учетом мест для хранения товаров).

17. Сформирован порядок проведения плановых проверок в отношении малого бизнеса

Порядок прописан в Постановлении Правительства РФ от 08.09.2022 № 1520 и распространяется на юридических лиц и ИП, которые относятся к субъектам малого предпринимательства, сведения о них должны быть включены в Единый реестр субъектов МСП.

Например, документ предусматривает отсутствие плановых контрольных (надзорных) мероприятий, а также плановых проверок в 2022 году в отношении малого бизнеса.

В то же время предусмотрены исключения для бизнеса, чья деятельность связана с высоким риском или предполагает соблюдение лицензионных требований.

18. Социальные пособия начнут выплачивать по проактивной схеме

Постановление Правительства РФ от 23.11.2022 № 2010 утвердило новые правила, согласно которым расчетом пособий по временной нетрудоспособности, беременности и родам, а также рождению ребенка теперь будут заниматься не компании, а ФСС.

Взаимодействие страхователя с ФСС будет осуществляться через специальную платформу — социальный электронный документооборот (СЭДО).

19. Обновилась форма декларации УСН за 2022 год

Обновленная форма декларации по УСН утверждена Приказом ФНС от 25.12.2022 № ЕД-7-3/958, применять ее придется начиная с отчетности за 2022 год. Правила заполнения декларации остались прежними.

В новой форме увеличилось количество страниц. В ней появились поля для отражения повышенных лимитов и ставок УСН.

В декларации по УСН указывается код ставки налога, которую применяет бизнес. Так, если применяются общие ставки, то вносится код «1», а если повышенные — «2».

В то же время Федеральный закон от 23.11.2022 № 374-ФЗ внес в ст. 80 НК РФ поправки, которые расширили основания для признания декларации непредставленной.

20. С 2022 года больничные листы будут только электронными

С 1 января 2022 года выдача листков нетрудоспособности будет осуществляться только в электронном виде (Федеральный закон от 30.04.2022 № 126-ФЗ).

С 1 января 2022 года электронный листок нетрудоспособности (ЭЛН) станет основанием для назначения и выплаты пособия по временной нетрудоспособности и пособия по беременности и родам. В связи с этим работодателям следует обеспечить прием и оплату ЭЛН, а также информировать своих сотрудников по вопросам получения электронных больничных.

21. У ИП появятся дополнительные полномочия в области охраны труда

Эти полномочия им дает новая ст. 214.2 ТК РФ. Теперь у работодателей появятся возможности:

- Проводить дистанционную аудио- и видеосъемку производственного процесса. Записи можно хранить.

- Вести электронный документооборот в области охраны труда.

- Предоставлять региональным инспекциям труда доступ к наблюдениям за производственным процессом и к базам электронных документов в области охраны труда.

Ранее проводить дистанционную аудио- и видеосъемку можно было только в отдельных отраслях.

22. Начинают действовать требования к правилам внутреннего контроля, разрабатываемым лицами, осуществляющими предпринимательскую деятельность в сфере оказания юридических или бухгалтерских услуг

Согласно Постановлению Правительства РФ от 14.07.2022 № 1188 требования предъявляются при разработке правил внутреннего контроля в целях предотвращения легализации (отмывания) доходов, полученных преступным путем, финансирования терроризма и финансирования распространения оружия массового уничтожения.

Правила утверждаются адвокатом, нотариусом, руководителем организации или ИП, которые оказывают юридические или бухгалтерские услуги, до начала осуществления операций с денежными средствами.

К 13 февраля 2022 года действующие правила внутреннего контроля нужно привести в соответствие с установленными требованиями.

23. Утверждены правила экономического обоснования затрат

Постановление Правительства РФ от 13.12.2022 № 2271 ввело с 1 января 2022 года порядок обоснования затрат, которые относятся на себестоимость работ и услуг, включаемых юрлицами и ИП в цену товара при предоставлении им целевых средств в рамках:

- госконтрактов о поставке товаров (выполнении работ, оказании услуг) для обеспечения госнужд;

- договоров, контрактов о поставке товаров, выполнении работ, оказании услуг, источником финансового обеспечения исполнения обязательств по которым являются бюджетные средства;

- договоров о предоставлении субсидий юрлицам, договоров о предоставлении бюджетных инвестиций, договоров о предоставлении взносов из бюджетов в уставные капиталы юрлиц.

Также установлены критерии экономически обоснованных затрат, их классификация и порядок их отнесения на себестоимость работ и услуг по статьям затрат в соответствии с экономическим содержанием.

24. Этот год станет переходным в рамках реформы электронной подписи и введения машиночитаемых доверенностей

По словам начальника Управления электронного документооборота ФНС России Федора Новикова, в течение переходного периода, то есть 2022 года, можно применять сертификаты электронных подписей на сотрудников компаний без необходимости формирования и направления машиночитаемой доверенности.

Новая схема работы, в рамках которой сотрудники должны применять сертификаты физлица и электронные доверенности, станет обязательной с 1 января 2023 года.

10 новшеств в работе ИП с 1 января 2022 года

В 2022 году во многом меняется порядок работы ИП, так как в силу вступят правки НК и новые нормативные акты. Предлагаем ознакомиться со значимыми изменениями, которые ждут ИП в ближайшее время.

Изменение 1: новая сумма страховых за себя

Увеличивается сумма обязательных страховых взносов ИП за самого себя:

Изменение 2: новая форма отчётности

С 2022 года работодатели заполняют новую форму отчётности, которая объединяет прежние формы 6-НДФЛ и 2-НДФЛ.

Изменение 3: новый порядок заполнения ПП

С 2022 года платёжные поручения на перечисления налогов, сборов, страховых взносов и иных платежей в бюджет заполняются по-новому.

Раньше при заполнении таких ПП ИП, адвокаты, нотариусы, главы крестьянско-фермерских хозяйств и физлица писали разный код в поле 101. С сентября же 2022 года для всех перечисленных плательщиков в этом поле действует один код — 13.

Важно! При перечислении НДФЛ с зарплат сотрудников ИП, адвокаты, нотариусы и главы КФХ в поле 01 указывают свой стандартный код 02.

Пояснить следует платежи ИП. Новый регламент действует при перечислении платежей за себя (налоги, сборы, взносы) и при перечислении взносов за работников.

Изменение 4: единый налоговый платёж

С 1 января 2022 года вводится единый налоговый платёж для ИП и юрлиц, который позволит все налоговые платежи оплачивать одним платёжным документом без уточнения вида платежа. Налоговая сама будет засчитывать перечисленные деньги в счет того или иного КБК.

Обратите внимание! Единый налоговый платёж не является обязательным для всех. Право платить все обязательные отчисления в бюджет по старой схеме сохраняются. В 2022 году будут действовать две системы расчёта с бюджетом.

Изменение 5: новый режим УСН

С 2022 года предприниматели в 4 экспериментальных районах(Москва, Московская область, Татарстан и Калужская область) смогут перейти на новую упрощёнку, если их годовой доход не превышает 60 млн рублей, в штате работает не более 5 человек, и зарплата выплачивается безналично.

Плательщики на такой системе налогообложения освобождены от обязательных социальных взносов за себя и за своих сотрудников, однако, налог с дохода будет увеличен. Налогоплательщики с дохода будут платить по ставке 8%. Налогоплательщики с дохода, уменьшенного на расходы, — 20%.

Также на этом режиме можно не вести бухгалтерию и не сдавать декларации.

Если эксперимент окажется положительным, то новый режим заработает во всех субъектах РФ с 1 января 2024 года.

Изменение 6: НДФЛ для ИП на ОСНО

ИП на ОСНО также ждут новшества:

возможно освобождение от НДФЛ компенсации, выданной на оплату путёвок для детей в возрасте до 18 лет и для детей в возрасте до 24 лет, обучающихся очно в образовательных организациях.

Подробнее можно прочесть в п. 3 ст. 1 Закона от 17.02.2022 № 8-ФЗ и в ст. 1 Закона от 05.04.2022 № 88-ФЗ.

Изменение 7: касательно НДС

В отношении НДС также заработает два нововведения:

НДС смогут не платить предприниматели из сферы общепита, у которых суммарный доход за предыдущий год не превысил 2 млрд рублей, а удельный вес дохода от услуг общепита составил не менее 70%.

С 2024 года добавится ещё одно условие — ИП для освобождения от НДС должен будет платить своим работникам зарплату не ниже среднемесячной по отрасли.

Изменение 8: изменения на УСН

Для налогоплательщиков на УСН также предусмотрены три изменения:

расширен перечень расходов на УСН, теперь в него включены издержки на обеспечение мер по технике безопасности и на содержание помещений и инвентаря здравпунктов и траты на покупку медизделий для диагностики и лечения коронавируса;

Минфин разрешил также в расходы относить зарплату сотрудников за нерабочие дни (подробнее в Письме Минфина от 16.06.2022 № 03-11-06/2/47346).

Изменение 9: новое на патенте

Расширен список деятельности, занимаясь которой можно платить налоги по патенту.

Изменение 10: относительно работодателей

Новшества ждут в 2022 году ИП, являющихся работодателями:

Ознакомиться можно в п. 2 ст. 2, подп. «б» п. 88 ст., подп. «а» п. 1 ст. 3 Закона от 02.07.2022 № 305-ФЗ.

Это основные изменения, касающиеся ИП, вступающие в силу с 2022 года.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши “Ctrl” и “Enter” и повторите код с картинки. Спасибо!

Школа бизнеса «Я – предприниматель» это информационный проект ПАО «Совкомбанк».

Цель школы – помочь в финансовой грамотности предпринимателям России и широкому кругу граждан, собирающихся стать предпринимателями.

Генеральная лицензия Банка России №963 от 5 декабря 2014 года © 2004-2022, ПАО «Совкомбанк». Все права защищены.

Сколько налогов нужно заплатить ИП в 2022 году?

Налоговая нагрузка бизнеса зависит от выбора системы налогообложения. Разберёмся, сколько налогов платит ИП в 2022 году при применении разных её вариантов, какие взносы обязательны и на чём удастся сэкономить благодаря господдержке.

Какие налоги платят ИП в 2022 году

Краткий обзор налоговых систем поможет разобраться, кому они подходят, как рассчитывается налог в разных случаях и когда его надо вносить. На то, сколько ИП платит налогов за год, влияет также уровень доходов бизнеса — фактического, вменённого или потенциально возможного.

Общая система налогообложения

Кому подходит. Общая система налогообложения (ОСНО) доступна всем ИП без исключения. Но она сложна — при работе с ней возникает больше обязательств и требуется больше налоговой отчётности, поэтому по возможности предпринимателю стоит выбрать другой из подходящих налоговых спецрежимов.

Как рассчитать. При выборе ОСНО предприниматели платят три вида налогов:

- налог на доходы физлица (13% от полученной выручки);

- налог на имущество, используемое в бизнес-целях (0,1-2,2% от стоимости имущества);

- НДС от продажи товаров, оказания услуг, выполнения работ (0-20 % от выручки).

Когда платить. НДС уплачивается раз в квартал, а НДФЛ и налог на имущество — раз в год. Декларацию по НДС нужно подавать ежеквартально, а по НДФЛ — по итогам года.

«Упрощёнка»

Кому подходит. Применять упрощённую систему налогообложения (УСН) вправе тот ИП, у которого не более 100 работников, а полученные годовые доходы и стоимость активов не превышают 150 миллионов рублей.

Как рассчитать. При системе УСН предприниматель не должен платить НДФЛ, НДС и налог на имущество. В этом случае для него существует только один специальный налог — это и есть «упрощёнка».

Бывает два варианта расчета УСН:

- по схеме от 0 до 6% «Доходы»;

- по схеме до 15% «Доходы минус расходы» (но не менее 1% от оборота). С 2022 года ввели повышенные налоговые ставки при превышении лимитов. Если количество сотрудников у ИП от 101 до 130 человек, а доходы от 151 до 200 миллионов рублей, предприниматель будет платить 8% по схеме «доходы» и 20% по «доходам минус расходы».

Ставки упрощённого налога могут менять сами регионы, предлагая льготные условия для отдельных видов деятельности. Поэтому стоит уточнять, какие тарифы по разным схемам расчёта УСН применяются в вашей местности для выбранного бизнеса.

Когда платить. Вносить авансовые платежи по УСН нужно каждый квартал, а подавать налоговую декларацию по УСН достаточно раз в год — до 30 апреля следующего года.

Сельхозналог

Кому подходит. Единый сельскохозяйственный налог действует только для тех предпринимателей, которые получают более 70% дохода от реализации произведённой сельхозпродукции или услуг в этой сфере. Речь идёт, например, о фермерских хозяйствах, ветеринарных или рыбоводческих организациях.

Как рассчитать. ЕСХН к уплате рассчитывается по ставке 6% от суммы доходов, уменьшенных на расходы. Если ИП продал картофеля на миллион рублей, а потратил на его выращивание 600 000 рублей, то налог будет рассчитываться с разницы между выручкой и расходами — 400 000 рублей и составит 24 000 рублей.

Когда платить. ИП делает расчёт авансового платежа по ЕСХН и вносит его по итогам полугодия — до 25 июля, потом подаёт декларацию ЕСХН за год и уплачивает налог — до 31 марта следующего года.

Патент

Кому подходит. Патентная система налогообложения — только для ИП менее чем с 15 работниками. Она может применяться только для определённых видов деятельности (всего их 80), таких как аренда и субаренда, торговля товарами без маркировки и акцизов, общепит, стоянки для транспорта, ремонт игрушек, колка дров, печать визиток и уход за домашними животными.

Как рассчитать. Предприниматель сразу платит фиксированную сумму, которая складывается с учётом региона и периода действия патента. Можно оформить патентную систему налогообложения на срок от одного месяца до одного года.

Ставка ПСН — 6% от потенциально возможного дохода по конкретному виду деятельности в определённом регионе. Например, парикмахеры в Московской области за патент на один месяц платят по 2 224 рубля, а в случае, если парикмахер работает в Санкт-Петербурге тот же месяц обойдётся в 8 000 рублей. Отличия значительные, поэтому важно уточнять, сколько стоит патент для вашего бизнеса в конкретной местности.

Для быстрого расчёта расходов на покупку патента ИП может воспользоваться онлайн-калькулятором на сайте ФНС или обратиться в местную налоговую инспекцию.

Когда платить. Две трети стоимости патента ИП должен внести до окончания срока его действия, а одну треть — в течение 90 дней с начала действия патента. Перейти на эту систему налогообложения можно в любой момент, предупредив ФНС за 10 дней.

C 1 июля 2022 года в четырёх российских регионах появится новый налоговый режим — АСН. По его условиям, сумму налога считают сразу в ФНС, взносы платить не понадобится, но вот ставка будет выше. АСН рассчитан для фирм и ИП, у которых не более пяти сотрудников, а годовая выручка не превышает 60 миллионов рублей в год.

Что будет, если не заплатить налоги вовремя

Предприниматели, запоздавшие с внесением налоговых платежей, заплатят пени за каждый день просрочки — 1/300 ключевой ставки, а также по требованию налоговой — штраф за само нарушение.

Штраф в 2022 году составит 20% от суммы задолженности. Но оплачивать его придётся, только если ФНС заметит просрочку и выставит соответствующее требование. Если самим покрыть сумму долга и пени, то взыскания можно избежать. При умышленной неуплате налога, занижении или уклонении от него штраф составляет 40% от суммы.

Чтобы не пропускать сроки и избежать лишних расходов, предпринимателю стоит прибегнуть к услугам бухгалтера при уплате обязательных платежей, воспользоваться онлайн-сервисом для ведения бухучета или регулярно заглядывать в налоговый календарь.

Что ещё кроме налогов обязан платить ИП

Помимо налогов на ведение своей деятельности, предприниматель обязан вносить и страховые взносы во внебюджетные фонды — за себя и за своих сотрудников.

Взносы за себя. Все ИП платят пенсионные, медицинские и социальные страховые взносы за себя. Фиксированная сумма в 2022 году — 43 211 рублей. Дополнительный взнос ИП платит, если годовой доход превысит 300 000 рублей. Этот взнос идет на обязательное пенсионное страхование и рассчитывается как 1% от суммы превышения.

Онлайн-калькулятор на сайте ФНС помогает определить, сколько страховых взносов заплатят предприниматели за неполный год или за весь год, если доход превысит предельный размер.

Взносы за работников. Страховые взносы на зарплаты работникам — это 30% от выплачиваемого заработка. Такие отчисления направляются на обязательное пенсионное страхование, медстрахование, социальные гарантии в связи с временной нетрудоспособностью и материнством.

Для отдельных категорий ИП с работниками предусмотрены льготные тарифы страховых взносов. Например, на своих условиях работают резиденты особых экономических зон в некоторых российских регионах.

В 2022 году предельные базы по страховым взносам вновь увеличены:

- на ОПС — 1 565 000 рублей (было 1 465 000 рублей);

- по взносам на ВНиМ — 1 032 000 рублей (было 966 000 рублей).

Льготы по налогам и сборам для ИП в 2022 году

Для новых ИП родолжают действовать налоговые каникулы на «упрощёнке» и патенте (продлены до 2023 года). Для таких предпринимателей могут применяться нулевые налоговые ставки. Решение в выделении льгот конкретному ИП принимают региональные власти.

Закон строг к предпринимателям, которые не следят за корректностью рассчётов с покупателями. Для большинства ИП и малых без онлайн-кассы не обойтись. Если приобрести аппарат слишком накладно, его можно купить купиьт в рассрочку или взять в аренду.

Калькулятор страховых взносов ИП

После расчёта предлагаем воспользоваться образцом заполнения платёжного поручения для оплаты страховых взносов за этот год с полным описанием всех характеристик полей документа.

Как пользоваться калькулятором

- По умолчанию производится расчет за выбранный целый год. Если в этот году у вас было зарегистрировано ИП, либо вы его закрыли, то выберите более конкретную начальную и конечную дату периода.

- Если ваш доход за выбранный период составил не более 300 000 рублей, то поле «Доход за этот период» вы можете оставить пустым. Введенная сумма не повлияет на итоговый результат.

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

О калькуляторе страховых взносов ИП

Как только индивидуальный предприниматель получил регистрацию в этом качестве, у него возникают обязательства перед государством по налогам и сборам. Вне зависимости от системы налогообложения, какой он придерживается, и от финансовой успешности его предпринимательства, ИП необходимо ежегодно выплачивать взносы в страховые фонды.

Чтобы рассчитать размер необходимых к уплате сумм, можно использовать онлайн-калькулятор, который позволит сделать этот процесс быстрым и прозрачным.

Какие взносы нужно платить ИП?

Каждый год зафиксированные суммы нужно отчислять:

- в Пенсионный фонд (ПФР);

- в Фонд обязательного медицинского страхования (ФФОМС).

ВАЖНО! Дополнительный страховой взнос в ПФР должен отчисляться, если финансовый результат предпринимательской деятельности за год превысил 300 тыс. руб.

Кому нужно платить?

Страховые взносы обязательны для всех индивидуальных предпринимателей, вне зависимости от:

- времени регистрации;

- выбранной системы налогообложения;

- интенсивности предпринимательской деятельности;

- ее доходности или убыточности;

- наличия или отсутствия наемного персонала (платить нужно и «за себя самого»).

Когда нужно платить?

Страховые взносы рассчитаны на оплату раз в год. Перечислить их нужно до конца текущего года, то есть до 31 декабря. В остальном предприниматель свободен в выборе сроков для уплаты: можно совершить один платеж в любое время года, а можно вносить оплату по частям, опять же в удобные для предпринимателя промежутки. Обычно выбирается поквартальный режим внесения равных долей страховых взносов – так равномернее распределится и налоговая нагрузка.

Если для ИП предусмотрен дополнительный взнос в ПФР (в случае дохода свыше 300 000 руб.), то его нужно внести до 1 апреля следующего года. При этом до 31 декабря нужно уплатить обязательную часть, а до 1 июля можно «затянуть» со взносами, исчисленными с суммы, которая превысила лимит в 300 тыс. руб.

Как оплачивать страховые взносы?

Способ уплаты выбирает ИП. Проще всего, и этот способ является самым распространенным, это перечисление с расчетного счета предпринимателя безналичным расчетом. Можно вносить эти средства и с любого личного счета, не обязательно зарегистрированного в качестве расчетного и привязанного к деятельности ИП. Не возбраняется и оплата наличными, только не забудьте сохранить банковскую квитанцию для подтверждения уплаты страховых взносов.

ВАЖНАЯ ИНФОРМАЦИЯ! Код бюджетной классификации (КБК) для перечисления страховых взносов с 2017 года изменился – теперь эти платежи проходят под юрисдикцией ФНС. И обязательные фиксированные платежи, и взнос с повышенного дохода более 300 тыс. нужно платить на один и тот же КБК.

А если не оплатить или оплатить не вовремя?

Последствия законодательно определены – начисление пени за каждый день, затягивающий установленный законом крайний срок для страхового взноса.

ВНИМАНИЕ! За неуплату в ПФР штраф не назначается.

Размер страховых взносов: считаем по калькулятору

Несмотря на то, что взносы являются фиксированными, сумма к уплате ежегодно изменяется. До 2018 года она полностью зависила от устанавливаемой государством величины МРОТ. Объект и база для расчетов значения не имеют.

Чтобы посчитать размер фиксированных взносов на калькуляторе, нужно знать следующие базовые исходные показатели:

- величина МРОТ, установленная для отчетного года на законодательном уровне (необходима в расчете только до 2018 года);

- тарифы взносов в ПФР и ФФОМС (постоянные величины, необходимы в расчете только до 2018 года);

- фиксированные суммы в ПФР и ФФОМС (для 2018-2022 годов);

- количество расчетных месяцев, за которые планируется перечислить взнос (12 в случае годовой оплаты);

- доход за выбранный период (в рублях).

Первые три показателя вводить не надо, они закреплены в калькуляторе. Нужно ввести дату начала отчетного периода и его окончания, расчетное время калькулятор учтет самостоятельно.

Как правильно определить сумму дохода, с которого платятся взносы?

Чтобы корректно ввести в соответствующее окошко калькулятора ключевой показатель, от которого будут зависеть размеры обязательных страховых платежей, нужно точно знать, какие финансовые результаты подпадают под понятие «доход ИП» и являются базой для этого исчисления.

Если размер самого взноса не зависит от системы начисления налогов, то для определения дохода это имеет решающее значение.

- Предприниматели на общей системе налогообложения должны платить взносы с тех же доходов, по которым они платят НДФЛ (не путать с налоговой базой, она, в отличие от суммы доходов, уменьшается на налоговые вычеты).

- На упрощенке (УСН) для расчета взносов берется доход, не уменьшенный на сумму расходов, даже если налог платится по схеме «доходы минус расходы».

- При использовании ЕНВД доходом для исчисления страховых взносов считается вмененный, который нужно считать по специально предусмотренной формуле, включающей базовую доходность (ее определяет Налоговый Кодекс в зависимости от показателей объекта), умноженную на корректирующие показатели.

- Патентная система учитывает потенциально реальный доход, установленный региональными законами, он и берется в качестве страховой базы.

- При совмещении нескольких систем налогообложения одновременно суммы доходов для учета размера страховых взносов складываются.

Как работает калькулятор

С 2018 года калькулятор при расчетах основывается на статье 430 НК РФ и фактически формулу расчета можно записать так:

Свзн = Рфикс / 12 х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- Рфикс – фиксированный размер конкретного страхового взноса (в ПФР или в ФФОМС);

- Nмес – количество месяцев, за которые уплачивается взнос (ведь бизнес может быть начат не с начала года или нужно рассчитать только часть платежа).

До 2018 года калькулятор применяет для расчета страховых взносов формулу, установленную ст.14 ФЗ №212-ФЗ:

Свзн = МРОТ х Ртар х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- МРОТ – величина МРОТ, принятая государством на отчетный год;

- Ртар – размер тарифа конкретного страхового взноса (в ПФР — 26% или в ФФОМС — 5,1%);

- Nмес – количество месяцев, за которые уплачивается взнос.

Если нужно посчитать дополнительную сумму взноса для ИП с более чем 300 –тысячным годовым доходом, то ПФР должно получить дополнительный 1% с суммы, превысившей лимит.

Величина фиксированных взносов ИП за себя в 2022 году

Взносы за себя – обязательная статья расходов каждого индивидуального предпринимателя. Эти платежи идут на страхование ИП: пенсионное и медицинское. Кроме того, добровольно можно платить ещё один вид взносов – на своё социальное страхование, хотя большинство предпринимателей этого не делают.

В этой статье мы разберём все важные вопросы по обязательным взносам ИП за себя: сколько и когда платить, куда перечислять, и как можно уменьшить общую налоговую нагрузку предпринимателя.

Обязательная сумма взносов

Страховые взносы на пенсию ИП делятся на две части: фиксированную и дополнительную. Размер фиксированной части указан в статье 430 НК РФ, он составляет 34 445 рублей за полный 2022 год. Дополнительный пенсионный взнос взимается только с доходов, которые превышают 300 000 рублей в год. Этот взнос рассчитывается как 1% с дохода свыше этого лимита.

Страховые взносы на медицинское страхование взимаются в твёрдой сумме – в 2022 году это 8 766 рублей.

Таким образом, обязательные или фиксированные взносы ИП за себя составляют 43 211 рублей за полный 2022 год. Эту сумму должны платить все индивидуальные предприниматели, независимо от доходов, видов деятельности, наличия работников, системы налогообложения (кроме НПД, где уплата взносов добровольна).

Однако есть ситуации, которые называют льготными периодами, в течение которых взносы ИП за себя можно временно не платить:

- военная служба по призыву;

- отпуск по уходу за ребенком до полутора лет;

- период ухода за пожилым старше 80 лет, ребёнком-инвалидом, инвалидом 1 группы;

- срок уголовного заключения лиц, необоснованно привлеченных к ответственности и впоследствии реабилитированных;

- проживание с супругом-военнослужащим по контракту в местности, где невозможно вести предпринимательскую деятельность;

- нахождение за границей с супругом-дипломатическим работником.

Чтобы получить освобождение от уплаты взносов ИП в один из этих периодов, надо подать в свою ИФНС заявление по форме КНД 1150081. И конечно, бизнесом в это время заниматься нельзя. Если же, например, мама в декрете продолжает вести деятельность и получать доходы, то освобождение от взносов ей не положено.

Как считают доходы для расчёта дополнительного взноса

Доходы ИП имеют значение только для расчёта дополнительного пенсионного взноса. Ведь, как мы уже выяснили, фиксированную сумму в 43 211 рублей надо платить, даже если бизнес предпринимателя вообще не приносит доходов.

Расчёт доходов для дополнительного взноса зависит от системы налогообложения, на которой работает предприниматель:

- – полученные доходы; – доходы, уменьшенные на расходы; – полученные доходы; – потенциальный доход по каждому патенту; – доходы, уменьшенные на вычеты.

Примеры расчёта взносов ИП за себя

Для расчёта суммы взносов ИП за себя имеют значения два фактора:

- сколько месяцев и дней в году вы имели статус ИП;

- какой доход был получен за это время.

Если статус индивидуального предпринимателя был у вас в течение всего 2022 года, то заплатить надо, как минимум, фиксированную сумму. Если в течение года статус ИП был несколько месяцев или дней, то в расчёт принимается только этот период.

✐ Пример 1 ▼

Сергеев А.Н. стал индивидуальным предпринимателем 12.10.2022 года, и весь 2022 год он продолжал находиться в статусе ИП. Доход за 2022 год не превысил 300 000 рублей. Значит, перечислить в бюджет надо 43 211 рублей.

✐ Пример 2 ▼

Петренко С. И. зарегистрировался в качестве ИП в начале года – 17.01.2022. Но бизнес так и не начал, поэтому через три месяца снялся с учёта. Значит, он должен заплатить взносы за период с 17.01 по 17.04.

Посчитаем сумму к уплате с учётом положений статьи 430 НК РФ: «Пропорционально количеству календарных месяцев начиная с календарного месяца начала деятельности. За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца».

- 8 756,31 рублей на пенсионное страхование;

- 2 228,42 рублей на медицинское страхование.

Итого заплатить надо 10 984,73 рублей. Дополнительный взнос не взимается, потому что доходов у ИП не было.

✐ Пример 3 ▼

Предприниматель Кузнецова О. И. вела деятельность в течение всего 2022 года, при этом доход от бизнеса составил 1 539 000 рублей. Применяемая система налогообложения – УСН Доходы.

Считаем, сколько взносов надо заплатить:

- 34 445 рублей – фиксированная сумма на пенсионное страхование;

- 12 390 рублей – дополнительный взнос на пенсионное страхование;

- 8 766 рублей – фиксированная сумма на медицинское страхование.

Всего ИП Кузнецова заплатит за себя 55 601 рублей.

Уменьшение налоговой нагрузки за счёт взносов

Взносы ИП за себя, а также за работников, учитываются при расчёте налога на всех системах налогообложения, кроме НПД. Предприниматель на этом режиме не обязан платить взносы за себя, но если он перечисляет их добровольно, то учесть их в налоге нельзя.

Порядок учёта взносов для уменьшения налоговой нагрузки зависит от применяемой системы налогообложения:

- на УСН Доходы минус расходы, ЕСХН и ОСНО страховые платежи учитываются с другими разрешёнными расходами;

- на УСН Доходы и ПСН уменьшается сам исчисленный налог: на всю сумму взносов, если у ИП нет работников, или до 50%, если работники есть.

Читайте также:

✐ Пример ▼

Приведём простой пример учёта взносов для ИП без работников на УСН Доходы:

- доход за год – 1 839 230 рублей;

- перечисленная фиксированная сумма взносов – 43 211 рублей;

- перечисленный дополнительный взнос – 15 392 рублей.

Налог с дохода 1 839 230 рублей по ставке 6% составит 110 354 рубля, но в данном случае он уменьшается на всю сумму перечисленных взносов. В итоге ИП заплатит налог в сумме (110 354 – 58 603) = 51 751 рублей, то есть в два раза меньше.

Если у вас возникают трудности с расчётом взносов и налогов на своих режимах, рекомендуем обращаться на бесплатную консультацию.

Куда и когда платить взносы ИП за себя

Индивидуальные предприниматели платят взносы за себя в налоговую инспекцию, где они стоят на учёте. Квитанции или платёжные поручения должны быть оформлены на реквизиты именно своей ИФНС.

Образец квитанции можно запросить в налоговой инспекции или подготовить ее через сервис ФНС.

КБК для взносов ИП за себя на 2022 год установлены приказом Минфина от 08.06.2022 № 75н:

- 182 1 02 02140 06 1110 160 – взносы на пенсионное страхование (в фиксированном размере и дополнительный 1%);

- 182 1 02 02103 08 1013 160 – взносы на медицинское страхование ИП.

Крайний срок уплаты фиксированной части взносов – 31 декабря текущего года. Дополнительный взнос надо заплатить до 1 июля года, следующего за отчётным, но можно это сделать и в текущем году.

Перечислить взносы можно одним платежом или частями. Второй способ часто оказывается предпочтительнее, потому что позволяет сразу учесть в налогах перечисленные взносы. Если же откладывать уплату всей суммы взносов на конец года, то может оказаться, что налог вы переплатили и теперь надо писать заявление в ИФНС для его возврата или зачёта.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2022Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно