Как взыскать ущерб, если у виновника ДТП нет ОСАГО?

Я сдал машину такси в прокат, и водитель попал на ней в ДТП: в мою машину врезался другой автомобиль. Виновником признали водителя того автомобиля, но у него не оказалось полиса ОСАГО.

Оценщик определил мой ущерб в 465 000 Р с учетом износа. Я отправил виновнику досудебную претензию с копиями всех документов и потребовал возместить ущерб в течение 15 дней, оплатить 1700 Р в сутки за простой машины, а также расходы на эксперта и эвакуатор. Но это не помогло: водитель на контакт не идет. До этого он не приезжал на независимую экспертизу, не забрал телеграмму с уведомлением. Видимо, такая же ситуация с претензией.

В базе данных судебных приставов я нашел 49 исполнительных производств в отношении виновника на сумму около 30 000 Р — в основном это неоплаченные штрафы за нарушения ПДД с 2018 года. Предполагаю, что водитель — злостный нарушитель. Банковских карт и счетов у него, видимо, нет, иначе приставы заблокировали бы их и списали штрафы. Но, кажется, у этого человека есть машина, ведь штрафы за нарушения продолжают ему приходить. Другого имущества, возможно, нет.

Я планирую подать в суд и думаю, что мой иск удовлетворят. Но как мне взыскать деньги? Какая управа есть на виновника ДТП, если у него не было полиса ОСАГО и, скорее всего, нет имущества?

Валерий, вы правы: ущерб в вашей ситуации взыскивают только через суд. Даже если виновник ДТП не придет в суд, решение могут вынести заочно. Дело передадут судебным приставам, и они будут решать, как именно взыскать долг.

Несмотря на то что у приставов довольно широкие полномочия, получить деньги, скорее всего, будет непросто. Расскажу подробнее об этой схеме и дам советы, как действовать, чтобы ускорить дело.

Как подать в суд на виновника ДТП

В России ОСАГО обязательно. Водитель, который сел за руль, должен заранее застраховать свою ответственность. Если такой водитель попадет в ДТП, страховая компания заплатит до 400 000 Р за вред имуществу и до 500 000 Р за вред здоровью пострадавших.

Но есть водители, которые нарушают закон и ездят без ОСАГО. Если такой водитель устроил ДТП, обращаться в страховую компанию бесполезно: страхового полиса нет. Если бы был ущерб жизни или здоровью, такой ущерб в отсутствие ОСАГО компенсировал бы Российский союз автостраховщиков. Но в вашем случае ущерб только материальный, и взыскать его можно только через суд.

До подачи иска желательно соблюсти такую процедуру:

- Известить виновника ДТП о времени и месте проведения оценки и пригласить его на осмотр машины у оценщика. Это нужно, чтобы виновник потом не заявил в суде, что не согласен с оценкой, что ему не сказали, когда ее проводят, и не дали возможности ее оспорить.

- Отправить виновнику досудебное уведомление с копиями всех документов и требованием добровольно возместить ущерб.

При этом неважно, получил виновник ДТП бумаги или нет, — в суде будет иметь значение только сам факт отправки. Поэтому и извещение о проведении оценки, и досудебное уведомление лучше отправлять заказными письмами с уведомлением о вручении.

Поскольку сумма ущерба в вашем случае более 50 000 Р , вам следует обратиться в районный суд по месту жительства виновника.

За рассмотрение таких дел взимается госпошлина. У вас сумма иска будет больше 200 000 Р , но меньше миллиона. Госпошлина составит 5200 Р плюс 1% от суммы превышения 200 000 Р : (465 000 Р − 200 000 Р ) × 1% + 5200 Р = 7850 Р .

Если бы сумма была меньше 50 000 Р , дело рассматривал бы мировой судья.

В исковом заявлении можно сразу потребовать наложить арест на имущество виновного и просить взыскать все понесенные расходы: на ремонт, эвакуатор, оценщика, юриста и так далее.

Если ответчик не явится на судебное заседание, скорее всего, суд несколько раз отложит заседание, а потом вынесет заочное решение. У виновника аварии будет право подать апелляционную жалобу. Если он этого не сделает, то через месяц решение вступит в законную силу.

После этого материалы дела передадут судебным приставам. Они и будут заниматься взысканием долга.

Что делать, если попал в аварию с водителем без ОСАГО

ОСАГО — это обязательный вид страхования ответственности перед другими водителями. Но есть те, кто его не оформляет. Вот как быть, если вы попали в ДТП с участием водителя без полиса ОСАГО.

1. Оформить ДТП по всем правилам

При любом ДТП с другим водителем без ОСАГО вызывайте сотрудников дорожно-патрульной службы (ДПС). Оформить европротокол не получится — для его составления страховка должна быть у обоих участников аварии.

Как действовать на месте ДТП, чтобы сохранить права и деньги

2. Прийти на группу разбора

Группа разбора — это обязательный этап, поскольку именно на ней устанавливают виновника ДТП. Дату группы разбора назначает инспектор ДПС. Если на группе будет установлено, что виновен водитель без ОСАГО, то он будет оплачивать ремонт пострадавшей машины из своего кармана. Обращаться в страховую нет смысла — выплата не положена. Если в ДТП причинён вред жизни или здоровью, можно обратиться в Российский союз автостраховщиков за компенсационной выплатой.

3. Известить виновника ДТП о сумме компенсации

Пострадавший должен сообщить виновнику аварии, какую сумму тот должен выплатить. Определяет эту сумму оценщик. Стоимость его экспертизы зависит от тяжести повреждений автомобиля, среднерыночной стоимости аналогичных услуг в регионе, местоположения сервисного центра и других параметров, поясняет пресс-служба компании FreshAuto. Изначально процедуру оплачивает пострадавший, после виновник ДТП должен компенсировать ему и эти расходы.

При выборе оценщика обратите внимание на наличие документов:

разрешения и квалификации, например членства в одной из саморегулируемых организаций оценщиков России;

полиса страхования профессиональной ответственности;

подтверждения соответствующего образования — например, квалификационного аттестата;

описания процедуры проведения осмотра согласно Методическим рекомендациям по каждому пункту чек-листа оценки.

На оценку пригласите виновника ДТП, чтобы потом он не смог выступить в суде с тем, что ему не сообщили о дате независимой экспертизы машины, он не присутствовал на ней и хочет её оспорить. Чтобы зафиксировать приглашение, отправьте заказное письмо с уведомлением о вручении.

4. Отправить виновнику ДТП досудебную претензию

Досудебная претензия — это письменная жалоба с требованием компенсировать нанесённый ущерб. В претензии в свободной форме опишите сложившуюся ситуацию. Вот образец такого документа.

Виновник аварии может сразу согласиться компенсировать ущерб. Однако и в этом случае рекомендуется составить досудебную претензию. Всё должно быть зафиксировано на случай возникновения проблем в будущем: например, если виновник выплатит не всю сумму или потребуется дальнейшее урегулирование в суде.

К претензии приложите копии всех документов, обосновывающих ваши требования, включая оценку ущерба экспертом и чек об оплате его услуг. И отправьте виновнику заказным письмом с уведомлением. Себе оставьте копию претензии.

Личный опыт: в мою машину врезался водитель без ОСАГО

5. Обратиться в суд

Если виновник ДТП отрицает свою вину, игнорирует требования и не собирается компенсировать ущерб, остаётся обратиться в суд. Если ущерб не превышает 50 000 ₽, иск подаётся мировому судье. Если превышает — в районный суд. В обоих случаях нужно оплатить госпошлину, её размер зависит в том числе от суммы иска.

В самом исковом заявлении нужно потребовать наложить арест на имущество виновника, чтобы взыскать с него расходы на ремонт, оценку, юристов, госпошлину и почтовые издержки. Даже если ответчик не явится в суд и заседание будут несколько раз переносить, решение в итоге вынесут заочно. Далее взыскивать долг будут судебные приставы.

Как рассчитать госпошлину для суда

Рассчитать госпошлину нам помог ведущий юрист Европейской юридической службы Орест Мацала.

Размер пошлины зависит от размера иска.

Если цена иска до 20 000 ₽, то госпошлина составляет 4% цены иска, но не менее 400 ₽.

Пример. Если цена иска 12 000 ₽, то (12 000 ₽ / 100%) * 4% = 480 ₽ госпошлины.

Если цена иска от 20 001 до 100 000 ₽, то госпошлина составляет 800 ₽ плюс 3% суммы, превышающей 20 000 ₽.

Пример. Если цена иска 86 000 ₽, из этой суммы вычитаем 20 000 ₽ и получаем 66 000 ₽.

(66 000 ₽ / 100%) * 3% = 1980. 1980 + 800 = 2780 ₽ госпошлины.

Если цена иска от 100 001 до 200 000 ₽, то госпошлина составляет 3200 ₽ плюс 2% суммы, превышающей 100 000 ₽.

Пример. Если цена иска 183 000 ₽, то из этой суммы вычитаем 100 000 ₽ и получаем 83 000 ₽.

(83 000 ₽ / 100%) * 2% = 1660. 1660 + 3200 = 4860 ₽ госпошлины.

Если цена иска от 200 001 до 1 миллиона ₽, то госпошлина составляет 5200 ₽ плюс 1% суммы, превышающей 200 000 ₽.

Пример. Если цена иска 624 000 ₽, то из этой суммы вычитаем 200 000 ₽ и получаем 424 000 ₽.

(424 000 ₽ / 100%) * 1% = 4240. 4240 + 5200 = 9440 ₽ госпошлины.

Если цена иска свыше одного миллиона ₽, то госпошлина составляет 13 200 ₽ плюс 0,5% суммы, превышающей 1 миллион ₽, но не более 60 000 ₽.

Пример. Если цена иска 1 857 000 ₽, то из этой суммы вычитаем один миллион ₽ и получаем 857 000 ₽.

Без полиса: кто возместит ущерб при ДТП

За недействительный полис водитель получит штраф, а за подложный ему грозит уголовная ответственность. Если у виновника ДТП оказался фальшивый полис или такой документ вовсе отсутствовал, то нарушитель будет сам возмещать ущерб потерпевшему. Для компенсации пострадавшему следует обратиться к виновнику аварии с претензией или подать иск в суд. Чтобы обезопасить себя, нужно знать, как проверить действительность полиса.

Какие полисы являются недействительными и поддельными

Полис ОСАГО – это договор между водителем и страховой компанией, по условиям которого страховщик выплачивает возмещение при причинении вреда жизни, здоровью, имуществу, которое возникло при использовании авто. Страховая компания выдает полисы ОСАГО в печатном или электронном виде. Каждому полису присваивается уникальный номер и QR-код.

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

выданы без уникального номера или оформлены не на официальном сайте страховщика;

такой же полис есть у другого водителя, который получил его раньше;

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

выданы на испорченных, утерянных или похищенных у страховщика бланках;

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Юрист “Европейской Юридической Службы” Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК (“Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков”). В рамках проверки будет установлен виновник, добавляет эксперт: “Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба”.

Как проверить действительность страховки

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

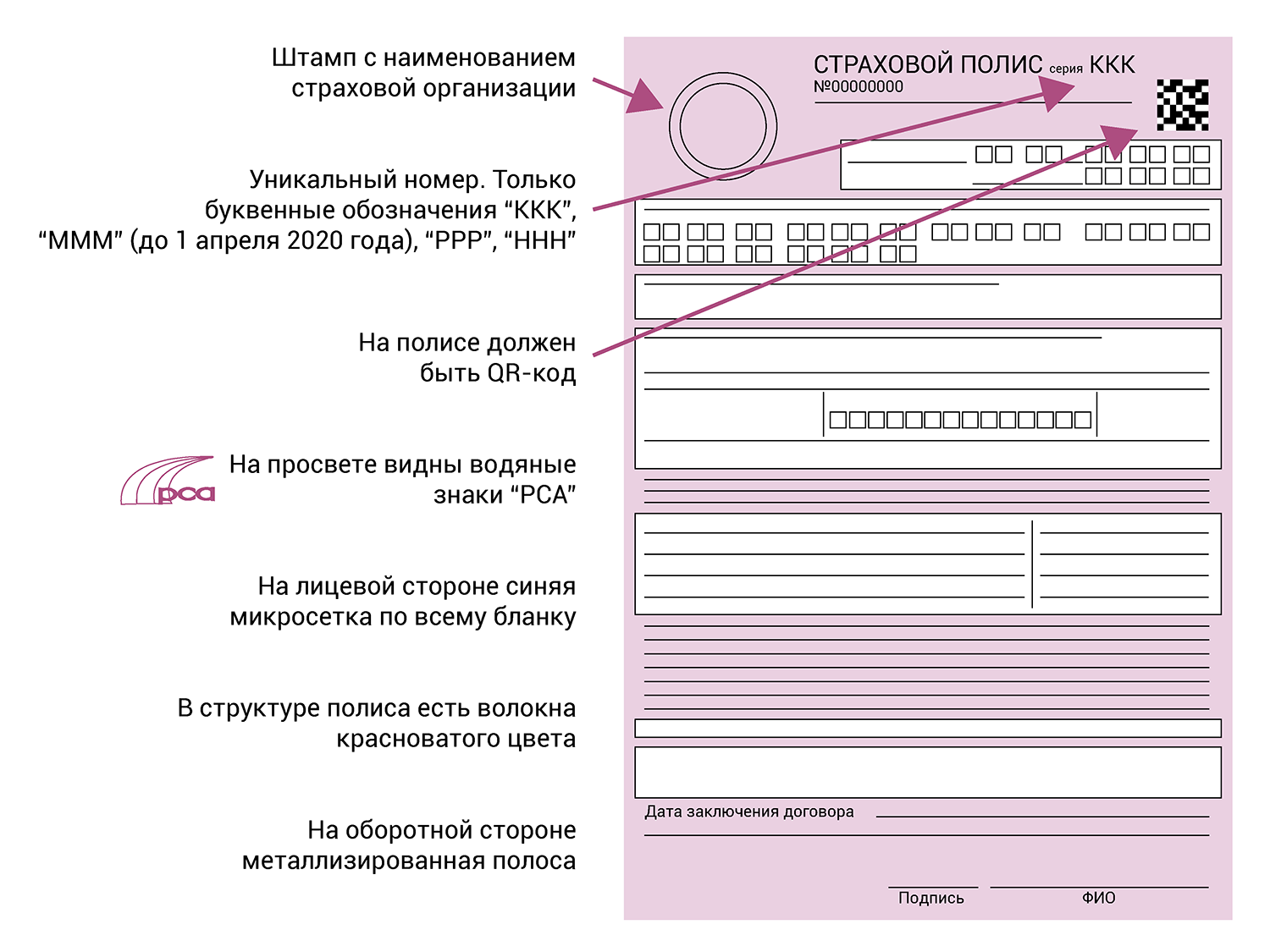

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП (“Несоблюдение требований об ОСАГО”). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК (“Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков”):

за подделку страховки или изготовление подложных бланков для использования или сбыта;

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Юрист “Европейской Юридической Службы” Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: “Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно”.

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

Иск подается в суд по месту жительства виновника ДТП. Заявление о возмещении вреда здоровью может быть подано по месту жительства потерпевшего или причинении ему вреда. Если сумма ущерба не превышает 50 000 руб., то дело рассмотрит мировой судья, в остальных случаях – районный суд.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

документы на автомобиль (свидетельство о госрегистрации, паспорт транспортного средства);

отчет эксперта об оценке ущерба;

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

квитанцию об оплате госпошлины;

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Юрист “Европейской Юридической Службы” Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: “Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения”.

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

Кто заплатит за ущерб в результате ДТП, если нет полиса ОСАГО

1. Кто возместит вред, причиненный моему автомобилю в ДТП, если у виновника нет полиса ОСАГО, а у меня есть?

В этом случае не действует прямое возмещение убытков (ПВУ), когда пострадавший может обращаться в свою страховую компанию. Ваш полис не имеет отношения к происшествию, если нет вашей вины в ДТП. Он страхует только вашу ответственность перед другими участниками движения. Для страхования вашего имущества (автомобиля) [существует страхование каско](https://www.banki.ru/insurance/order/auto/type/kasko/). Если у вас есть каско, можете обратиться к своему страховщику, а он уже будет разбираться с виновником. Если же каско нет, нужно фиксировать ДТП (заполнять извещение, вызывать полицию) и пытаться договориться с виновником полюбовно, чтобы он добровольно возместил вам ущерб. Если же он не признает свою вину или вы не можете договориться о размере ущерба, придется подавать иск.

2. Получу ли я возмещение, если у виновника ДТП есть полис ОСАГО, а у меня — нет, но мой автомобиль пострадал?

Если не у всех участников есть [полисы ОСАГО](https://www.banki.ru/insurance/order/auto/type/osago/), процедура прямого возмещения убытков не применяется. Соответственно, необходимо обращаться в страховую компанию виновника ДТП — именно она должна возместить вам ущерб. Впоследствии в ряде случаев эта компания может направить регрессный иск виновнику, чью ответственность она страховала, если он нарушил ряд правил страхования. Например, был за рулем в состоянии алкогольного опьянения. Вас это уже не коснется, но для обращения за выплатой вам также необходимо зафиксировать происшествие.

3. У меня есть полис ОСАГО, но виновник скрылся с места ДТП. Могу ли я получить возмещение?

В этом случае возможна выплата от РСА, но только по вреду, причиненному жизни и здоровью потерпевшего. Возмещение ущерба имуществу потерпевшего в данном случае законом не предусмотрено. Такие риски покрывает страхование каско вашего автомобиля.

4. Ни у меня, пострадавшего, ни у виновника ДТП нет полиса ОСАГО. Кто заплатит за ущерб автомобилю?

В данном урегулировании страховые компании участия не принимают. Вам необходимо вызвать полицию и заполнить бланк извещения о ДТП, пытаться договориться о компенсации с виновником. Если не получится — подавать в суд. Суд определит наличие вины ответчика и размер возмещения на основании независимой экспертизы. Скорее всего, виновнику ДТП без полиса ОСАГО придется также оплатить судебные издержки, в том числе экспертизы. А также заплатить за ремонт собственного автомобиля, если у него [нет полиса каско](https://www.banki.ru/news/lenta/?id=10157176).

5. Кто выплатит компенсацию жизни и здоровью пострадавших в ДТП, если у обоих участников ДТП нет полиса ОСАГО?

Это сделает Российский союз автостраховщиков (РСА) в пределах лимита, предусмотренного законом — 500 тыс. рублей на каждого пострадавшего. Все, что свыше этой суммы, должен будет выплатить виновник происшествия.

6. Кто выплатит компенсацию вреда жизни и здоровью пострадавших в ДТП, если у пострадавшего нет полиса ОСАГО, а у виновника есть?

Полис страхования автогражданской ответственности пострадавшего в ДТП в данном случае не имеет отношения к делу. Важно, есть ли полис у виновника ДТП. Если он есть, ответственность за выплаты по нанесению вреда жизни и здоровью участников движения несет страховая компания виновника — в рамках предусмотренной законом суммы (500 тыс. рублей на каждого пострадавшего). Если нанесенный вред больше этой суммы на человека, тогда 500 тыс. рублей пострадавший получит от страховой компании, а разницу ему придется взыскивать с виновника напрямую. Кстати, получение выплаты по ущербу жизни и здоровью в рамках ОСАГО не исключает возможности получения возмещения пострадавшим в ДТП по полису страхования жизни или от несчастного случая, если его жизнь была застрахована.

7. Если в результате ДТП погибли люди, а ответственность виновника была застрахована по ОСАГО, наступает ли уголовная ответственность?

Страхование автогражданской ответственности никоим образом не освобождает от уголовной ответственности и не смягчает наказания за правонарушения по Уголовному кодексу РФ.

n nttt nttt ntt nt”,”content”:”tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Что будет, если попал в ДТП без страховки и не виноват?

Если вы попали в ДТП без страховки и при этом не являетесь виновником аварии потребуется понести административное наказание в виде штрафа, потому как езда без полиса ОСАГО строго запрещена. В остальном же положение не столь удручающе, как, например, для того же виновного автовладельца, если бы у него не была оформлена автогражданка.

Однако в любом случае потребуется соблюсти некоторый порядок действий и в целом вести себя сдержанно, чтобы не допустить промахов и не навлечь на себя иные виды административной ответственности.

Первые действия при ДТП

Поскольку аварийные происшествия на дорогах страны давно утратили свою необычность, каждый автолюбитель должен обладать представлением о том, как вести себя в подобной ситуации. Предварительная подготовка и проинформированность помогут водителю сохранить самообладание и вести себя разумно.

Прежде всего водителю, если попал в ДТП без страховки и не виноват, потребуется осуществить следующие действия:

- Прекратить движение, включить аварийный сигнал и покинуть салон автотранспорта. Обязательно выставить указатель, обозначающий аварийную остановку. При этом важно соблюдать расстояние. Так, если ДТП произошло в черте населенного пункта, знак ставят в 15 м от места аварии. Вне городской черты – 30 м.

- Проверить имеются ли серьезно пострадавшие граждане. Если да – оказать помощь, вызвать скорую службу.

- Вызвать сотрудников ГИБДД. Пока инспекция не приехала следует зафиксировать на фото либо видео все нюансы случившегося. В частности, как расположены авто по отношению друг к другу, повреждения на собственном ТС, знаки госрегистрации и прочие моменты. Фиксировать детали важно с разных ракурсов.

- Удалить авто с проезжей части, если наблюдается создание затора и в целом создана помеха для прочих участников движения. Теперь ответственность за эти действия возлагается на водителей и, если по причине невыполнения правила возникнет пробка, на них будет наложено штрафное взыскание. Разумеется, авто отгоняют в том случае, если таковые на ходу.

- Опросить очевидцев происшествия, записать их контакты. Важно понимать, что без полиса ОСАГО скорее всего потребуется защищать свои интересы в судебном заседании, поэтому стоит заранее позаботиться о наличии как можно более полной доказательной базы.

- Получить от виновника его контактные данные, а также адрес страховой конторы, где у него оформлен ОСАГО. Важно записать сведения полиса – номер и дату выдачи, а после запросить копию самого документа.

Главной задачей в любом случае считается наличие максимального количества аргументов, указывающих на тот факт, что человек действительно пострадал, а не инициировал ДТП. Если факт невиновности подтвердится, гражданин получит полноценное право на возмещение убытков водителем, нарушившим правила движения.

Непосредственно после оформления происшествия, потребуется подписать бумаги. И вот здесь важно проверить точность указанных в протоколе сведений, проверить верно ли изображена схема случившегося. Если все совпадает, можно проставлять подпись. В ином случае следует написать «не согласен» и заверить отметку подписью. Далее, копии документов выдаются на руки участникам ДТП.

Указанные действия актуальны для тех случаев, когда решить вопрос мирно не получается. Например, если виновник идет на конфликт либо причинен глобальный имущественный ущерб. Другой вариант – наличие травм у участников ДТП.

Какая может быть наложена ответственность на потерпевшего без ОСАГО

Прежде всего, стоит помнить, что ОСАГО это не тот документ, к наличию или отсутствию которого можно относиться беспечно. Полис автогражданского страхования давно выступает бумагой, обязательной к оформлению. Этот момент прямо зафиксирован в правовом акте № 40-ФЗ. Кроме того, наличие действующего полиса решает массу проблем в случае ДТП. Виновника – уберегает от финансовых затрат, а пострадавший получает сумму страховой компенсации.

Однако в реальности нередки случаи, когда ОСАГО у водителя нет. Причины могут быть разными. Не оформил, просрочил, оставил дома. На самом деле, ни один из указанных моментов смягчающей роли не играет. Факт отсутствия так или иначе признается таковым. И это первое за что водитель понесет ответственность за ДТП без ОСАГО. При этом размеры штрафов все же будут несколько отличаться в зависимости от причины такой несознательности.

Суммы взысканий таковы (параграф 12.37 КоАП РФ):

- 800 рублей, если страховой полис отсутствует в принципе, то есть ранее не оформлялся;

- 500 рублей потребуется оплатить если страховка ОСАГО при себе, но документ утратил силу и своевременно не был переоформлен;

- 500 рублей при наличии полиса, полученного незаконным путем;

- 500 рублей, если страховка оформлена, но при себе документа нет (в отдельных случаях вместо штрафа выписывается предупреждение).

Отсутствие автогражданки трактуется как умышленное нарушение, поскольку каждый автовладелец в курсе, что полис ОСАГО обязателен к оформлению. Поэтому следует быть готовым к тому, что сотрудниками ГИБДД будет выписан штраф. Однако сумма не столь высока, чтобы опасаться этого момента. Гораздо важнее тот факт, что инспекция грамотно зафиксирует события, заполнит документы, которые впоследствии потребуются для получения компенсации по страховому полису виновника.

Иными словами, не стоит игнорировать помощь ГИБДД. Однако если ущерб невелик и есть возможность договориться на месте, то лучше воспользоваться этим вариантом. Такой способ убережет от штрафа. При этом рекомендовано задуматься о скорейшем оформлении ОСАГО, чтобы в дальнейшем избежать неприятных и волнительных ситуаций, связанных с его отсутствием.

Есть еще несколько моментов, за которые водитель, не являющийся виновником, может понести ответственность. Например, это может быть агрессивное поведение, грубость, откровенное хамство, рукоприкладство и прочее неадекватное поведение. За это сотрудники инспекции вполне могут привлечь пострадавшего к ответственности. Поэтому столь важно быть максимально сдержанным и спокойным.

Компенсация вреда

В ситуации, когда в результате аварийного случая серьезных повреждений получено не было, вопрос можно решить прямо на месте. При условии, что оба водителя друг с другом солидарны и виновник происшествия не против выплатить деньги за причиненный ущерб.

В этом случае инспекторов ГИБДД вызывать не потребуется, соответственно факт, что у кого-то из участников ДТП отсутствует полис ОСАГО останется незамеченным и штрафных санкций не последует.

Однако важно понимать, что передача денежных средств так или иначе требует документальной фиксации. Причем с обеих сторон. Проще говоря, виновник, передав денежные средства пострадавшему, должен запросить с него расписку о получении суммы и отсутствии каких-либо претензий.

На всякий случай бумагу стоит составить в двух образцах и один передать потерпевшему. При этом документ подписывается всеми участниками происшествия.

Другой вопрос, когда вред нанесен серьезный и машина требует капитального ремонта или, что еще хуже, имеются травмированные участники. Здесь потребуется обращаться в страховую компанию виновника.

При себе потребуется иметь:

- заявление на компенсационную выплату (формуляр лучше заполнить прямо на месте, поскольку в случае затруднений можно будет сразу проконсультироваться у менеджера);

- паспорт;

- копию протокола дорожного происшествия;

- документы на собственное ТС;

- копию ОСАГО виновного водителя.

Страховая контора проведет экспертизу и обозначит сумму ущерба. Стоит напомнить, что сейчас приоритетным вариантом устранения нанесенного вреда признается натуральный вид компенсации, другими словами, направление ТС в автосервис для выполнения необходимых восстановительных работ. Последние покрываются страховщиком виновного.

Однако если в ДТП имел место вред, нанесенный здоровью либо жизни человека, пострадавший может рассчитывать на компенсацию в денежном эквиваленте. Правда потребуется доказать факт наличия серьезных травм и лечения.

Разбирательство в суде

Допускается обратиться в суд, если, например, у второго участника также отсутствует страховка, а покрывать ущерб он не намерен. Либо сумма компенсации не возместила нанесенный вред, а виновник уклоняется от восполнения остальной части затрат. Еще один вариант – уклонение страховой конторы от выплат. Здесь потребуется подавать иск непосредственно на саму фирму, предварительно получив письменный отказ.

Судебное разбирательство не стоит начинать без предварительно проведенной экспертизы по оценке полученного вреда. В случае если идет речь о нанесении ущерба здоровью потребуется запастись медицинскими справками, заключениями от врачей, чеками и платежными документами, доказывающими факт траты денежных средств на восстановление здоровья пострадавшего.

В исковом заявлении потребуется сразу обозначить сумму ущерба и размер требуемой компенсации. По результатам рассмотрения вопроса, будет вынесено решение о предоставлении выплаты либо же нет. При этом если результат будет положительным, компенсация взыскивается с ответчика в принудительном порядке.

Участие в ДТП без полиса ОСАГО так или иначе повлечет за собой административное взыскание за игнорирование норм законодательства, поскольку страховку обязан оформить каждый автовладелец. При этом не виновный водитель может рассчитывать на компенсацию независимо от того, имеется у него полис или же нет. Главное получить необходимые документы у сотрудников ГИБДД, оформлявших происшествие, и затребовать у виновника сведения полиса и адрес его страховой конторы для последующего обращения.

Попал в ДТП без страхового полиса

В соответствии с законодательством РФ каждому водителю необходимо оформить полис ОСАГО. Если виновник ДТП без страховки, потерпевшему не положена выплата возмещения от страховщика. В таком случае пострадавший может взыскать деньги за причиненный ущерб с виновника аварии. С другой стороны, многих интересует, как происходит возмещение убытков, если потерпевший в ДТП управлял автомобилем без страхового полиса. Любому водителю полезно знать, что делать после аварии, если если нет ОСАГО при ДТП.

Возмещение ущерба при ДТП

Статья 12.37 КоАП РФ устанавливает штрафные санкции за управление машиной без страховки в размере 800 рублей. Однако штраф не так страшен, как отсутствие страхового полиса при аварии.

Главным принципом возмещения ущерба, причиненного в результате ДТП, является обязанность страховой компании виновника аварии оплатить нанесенные им убытки потерпевшему. Однако данное правило действует в случае, если у виновной стороны имеется полис ОСАГО. Но что делать при отсутствии у лица, причинившего ущерб, действующей страховки?

Если у виновника аварии нет страхового полиса

Из статьи 1064 ГКРФ следует, что убытки возмещаются лицом, по вине которого они возникли. Даже в случае, если гражданская ответственность водителя не застрахована. Таким образом, если автовладелец, виновный в аварии, не имеет страховки, он будет оплачивать ремонт машины потерпевшего за счет собственных средств. При этом на виновника ДТП возлагается обязанность уплатить штраф за езду без полиса ОСАГО, также и компенсировать моральный ущерб пострадавшему, если суд вынесет такое решение.

Как правило, споры по автопроисшествиям без полиса ОСАГО решаются в судебном порядке, однако возможны и другие варианты урегулирования конфликта.

Существует 3 способа взыскания ущерба:

- Добровольное возмещение на месте происшествия.

- Досудебное взыскание ущерба.

- Судебное разбирательство.

Наименее благоприятным исходом из перечисленных является обращение в судебную инстанцию.

Добровольная компенсация потерь на месте ДТП

Этот вариант является довольно распространенным способом возмещения убытков, возникших в результате автоаварии. На практике он применяется при минимальном ущербе. Как правило, водители, не оформляющие полис ОСАГО, стараются ездить аккуратнее и выплачивать убытки сразу на месте ДТП.

Если виновник согласен возместить нанесенный ущерб по частной договоренности, но не имеет необходимой суммы и просит отсрочку, необходимо:

- оформить расписку об обязательстве уплаты компенсации с указанием срока;

- обменяться контактами;

- зафиксировать все повреждения на фото и видео;

- по возможности снять видео с согласием виновника оплатить убытки.

Можно взять в качестве залога какую-нибудь ценную вещь, которой располагает виновный. Это не относится к документам, а тем более к паспорту. Поскольку данное действие будет рассматриваться как нарушение закона.

Самой большой сложностью при оплате убытков на месте является определение всех повреждений автомобиля, и соответственно – размера компенсации. Нередко уже при ремонте авто выявляются скрытые дефекты.

Денежная компенсация потерь сразу является лучшим вариантом решения проблемы, поскольку в дальнейшем виновник аварии может передумать возмещать ущерб и попробовать избежать ответственности с помощью юриста. В таком случае, не имея официальных документов из Госавтоинспекции, сложно выиграть судебный процесс даже при наличии у потерпевшего расписки, фото и видеоматериалов.

При достижении обоюдного согласия и выплате суммы ущерба сразу после аварии, пострадавший пишет расписку об отсутствии претензий к виновнику ДТП.

Досудебное возмещение убытков

Чтобы урегулировать спор необходимо попробовать разрешить его мирно без участия суда. Для этого во время оформления происшествия нужно проследить, чтобы инспектор сделал отметку об отсутствии у виновника аварии страховки.

Следующий шаг –фиксация данных виновного лица:

- фамилия, имя и отчество;

- адрес регистрации и проживания;

- телефон.

Затем готовятся документы и составляется юридическая претензия.

Чтобы грамотно оформить бумагу нужно приготовить:

- Заключение независимого эксперта о повреждениях и калькуляцию ущерба.

- В случае, если авто не подлежит восстановлению, — отчет о его стоимости.

Законодательство не содержит типового бланка юридической претензии. Документ составляется письменно в свободной форме.

- Москва: +7 (499) 577-00-25 доб 152

- Санкт-Петербург: +7 (812) 425-66-30 доб 152

- Все регионы: 8 (800) 350-84-13 доб 132 (Звонок бесплатный)

В претензии необходимо указать:

- маршрут;

- место аварии;

- дату происшествия;

- участников столкновения;

- обстоятельства ДТП;

- сумму ущерба.

Приводимые в тексте претензии факты нужно подкреплять ссылками на нормативные акты, выводы эксперта, имеющимися в наличии документами. Обстоятельства ДТП не должны противоречить данным, содержащимся в бумагах ГИБДД. Поэтому все сведения, указываемые в претензии следует внимательно сравнивать на соответствие с протоколом и справкой из Госавтоинспекции.

Сумма убытков должна равняться той, которую указал в заключении независимый эксперт. Превышение допустимо за счет включения расходов на проведение экспертиз, услуги хранения, перевозки, работу юриста и эксперта, а также морального вреда. Все суммы необходимо подтвердить документально или приложить расчеты.

В качестве доказательств к претензии прилагаются:

- документация ГИБДД (протокол, справка о происшествии, постановление об административном правонарушении);

- письма-уведомления с приглашением виновника на осмотр, экспертизу;

- заключение независимого эксперта-оценщика;

- правоустанавливающие и регистрационныедокументы на авто;

- квитанции, подтверждающие расходы.

Претензия направляется виновнику аварии на почтовый адрес. Документ следует отослать заказным письмом с уведомлением о вручении и описью вложения. Выданные на почте квитанции следует хранить на случай судебного разбирательства.

Большинство виновников происшествий после получения до судебной претензии предпочитают возместить ущерб добровольно, не доводя дело до судебной инстанции. В противном случае, при подаче иска с виновника будут взысканы судебные издержки и моральный вред.

Обращение в суд

Исковое заявление подается в суд по адресу регистрации виновного в ДТП. Если размер требований превышает 50 000 рублей – дело рассматривает районный суд, в ином случае – мировой судья.

К иску необходимо приложить аналогичные документы, как и к юридической претензии. В судебное заседание потребуется предоставить оригиналы. Если потерпевший обратился за юридической помощью нужно оформить доверенность. Кроме прочих документов, необходимо приложить:

- квитанцию об уплате государственной пошлины;

- копии искового заявления по количеству участников.

В иске следует указать ту же информацию, что и в досудебной претензии, но более подробно. Дополнительно к озвученным необходимо добавить требования о взыскании морального вреда и судебных издержек.

В соответствии с законом исковая давность равняется 3-м годам.

Если страховой полис отсутствует у потерпевшего

Оказавшись в ситуации, когда нет страховки у пострадавшего, что делать знают немногие. При наличии у виновника аварии действующей страховки, возмещение ущерба будет произведено страховой компанией лица, причинившего вред. При этом оплата должна быть произведена в полном объеме согласно установленным страховым тарифам. Потерпевшему в этом случае потребуется заплатить штраф за езду без оформления полиса ОСАГО.

Если же у обоих участников происшествия автогражданская ответственность не застрахована, компенсация потерь пострадавшему будет производиться виновником самостоятельно.

Если страховой полис виновника ДТП поддельный

Фальшивая страховка у лица, виновного в аварии, по последствиям приравнивается к ее отсутствию. В этом случае обязанность по компенсации причиненного ДТП ущерба возлагается на виновника аварии.

Если будет выявлен факт подделки полиса ОСАГО автолюбителя могут:

- лишить водительских прав;

- привлечь к административной или уголовной ответственности;

- оштрафовать на существенную сумму.

При подозрении на недействительность страховки пострадавший может:

- Проверить ее подлинность, подав заявление в РСА.

- Составить досудебную претензию и направить ее виновнику.

- Подать иск в судебную инстанцию с требованием о взыскании взыскать сумм причиненного ущерба, дополнительных издержек и морального вреда.

В ситуации, когда страховщик уже выплатил потерпевшему денежную компенсацию по поддельному полису, он может предъявить регрессный иск с требованием вернуть понесенные компанией расходы.

В заключение: что нужно делать после аварии для возмещения ущерба

Чтобы получить компенсацию убытков, возникших в результате ДТП, потерпевшему следует соблюдать следующих алгоритм действий:

- Включить аварийную сигнализацию и выйти из машины.

- Автомобиль с места ДТП не перемещать!

- Расставить аварийные знаки.

- При наличии пострадавших – оказать им первую помощь или вызвать бригаду Скорой помощи.

- Вызвать сотрудников Госавтоинспекции. При отсутствии специального номера – позвонить в полицию.

- Осмотреть и зафиксировать повреждения путем фото и видеосъемки.

- Выяснить, были ли свидетели происшествия.

- Обменяться контактами с виновником аварии и свидетелями.

- Дождаться сотрудников ГИБДД, проследить за оформлением места ДТП и получить необходимую документацию для последующего взыскания ущерба.

Затем нужно обратиться к независимому эксперту, уведомить виновника о дате, времени и месте проведения осмотра и экспертизы авто. При соблюдении правил оформления аварии, можно взыскать денежные средства за причиненный ущерб с виновника даже при отсутствии у него страхового полиса.